در این مطلب قصد داریم الگوهای تحلیل تکنیکال را به شما ارائه کنیم. پس از پیشرفته تر شدن بازارهای سرمایه گذاری، بسیاری از مردم جهان سعی در فعالیت درون این بازارها را داشته و دارند. اما بدون هیچ اطلاعات و پیش نیازی که نمیتوان وارد این بازارها شد. چراکه با سرمایه و دارایی زندگیتان سروکار دارد. و شما میتوانید با کوچکترین اشتباه در خرید و یا فروش سهامی دارایی تان را از بین ببرید.

تحلیل تکنیکال یا همان تحلیل فنی به این دلیل به وجود آمد که باعث درک و شناخته تر شدن یک سهام باشد. و بتوان با تحلیل فنی زمان مناسب خرید و فروش یک سهام را پیدا کنید. در ادامه توضیحی راجع به تحلیل فنی به شما ارائه خواهیم داد و سپس به سراغ الگو تحلیل فنی خواهیم رفت.

تحلیل تکنیکال فقط بر اساس داده های قیمت یا حجم سهام میباشد. هدف پیش بینی آینده نیست، بلکه شناسایی محتمل ترین سناریوها است. اقدام قیمت به عنوان نشانه ای از نحوه عملکرد شرکت کنندگان در بازار در گذشته و نحوه عملکرد آنها در آینده استفاده می شود. تجزیه و تحلیل فنی مربوط به اقدام قیمت است، که سرنخ هایی را در مورد پویایی عرضه و تقاضای سهام به کاربران می دهد که در نهایت قیمت سهام را تعیین می کند.

الگوها اغلب خود را تکرار می کنند زیرا سرمایه گذاران اغلب در شرایط یکسان به همان شیوه رفتار می کنند. تحلیل تکنیکال به تنهایی با داده های قیمت و حجم سروکار دارد. در تحلیل تکنیکال، انتقال بین روندهای افزایشی و نزولی اغلب توسط الگوهای قیمت مشخص می شود. طبق تعریف، یک الگوی قیمت یک پیکربندی قابل تشخیص از حرکت قیمت میباشد که با استفاده از یک سری خطوط روند و/یا منحنی ها شناسایی می شود. هنگامی که یک الگوی قیمت سیگنال تغییر در جهت روند را می دهد، به عنوان الگوی معکوس شناخته می شود. یک الگوی تداوم زمانی رخ می دهد که روند به دنبال یک مکث کوتاه در جهت موجود خود ادامه یابد.

تحلیلگران فنی مدتهاست که از الگوهای قیمت برای بررسی حرکات فعلی و پیشبینی حرکات آتی بازار استفاده میکنند

تحلیلگران فنی از الگوها و روند نمودارها، سطوح حمایت و مقاومت و رفتار قیمت و حجم برای شناسایی فرصت های معاملاتی با امید مثبت استفاده میکنند. تجزیه و تحلیل فنی کسب و کار اساسی یا اقتصادی که بر ارزش یک شرکت تأثیر می گذارد را در نظر نمی گیرد.

نمودارهای فنی به معامله گران کمک می کند تا در حین انجام تعهدات مالی در بازار تصمیمی آگاهانه بگیرند. آنها نمایشی گرافیکی از قیمت، حجم و فواصل زمانی تاریخی هستند. در طول سال ها، چندین تحقیق نمودار را با ابزارهای فنی مانند میانگین متحرک، خطوط روند و شاخص های فنی مرتبط کرده اند. در ادامه یکی از الگوهای تحلیل فنی را به شما ارائه کرده و کاملا توضیح خواهیم داد.

الگوی سر و شانه – تحلیل تکنیکال

معامله گران و تحلیلگران به طور مداوم روندها و الگوها را هنگام تماشای بازار مطالعه میکنند به این امید که محتمل ترین حرکت قیمت بعدی را تشخیص دهند. شناسایی و شناسایی صحیح الگوها و درک اهمیت آنها برای موفقیت در تجارت ضروری است. الگوی سر و شانه به دلیل سابقه طولانی مدت قابل اعتماد آن در بین تحلیلگران بازار مهم است. در زیر، این الگو را به دقت مورد بحث قرار خواهیم داد و اهمیت آن و چگونگی سود بردن از استفاده از آن را توضیح خواهیم داد.

اصول اولیه الگوی سر و شانه

از نظر تحلیل تکنیکال، الگوی سر و شانه یک نمودار پیشبینیکننده است که معمولاً نشاندهنده معکوس روندی است که در آن بازار از صعودی به نزولی یا بالعکس تغییر میکند. این الگو مدتهاست که به عنوان یک الگوی قابل اعتماد که معکوس روند را پیش بینی می کند، مورد استقبال قرار گرفته است. قبل از ادامه محتوا، مهم است که به خاطر داشته باشید که الگوی سر و شانه تقریباً هرگز کامل نیست، به این معنی که احتمالاً نوسانات قیمتی اندکی در بین شانهها و سر وجود خواهد داشت، و شکلگیری الگو به ندرت در ظاهر کاملاً شکل میگیرد.

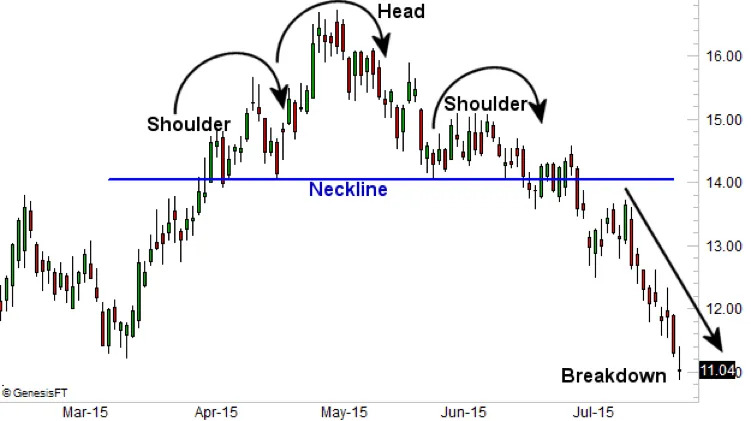

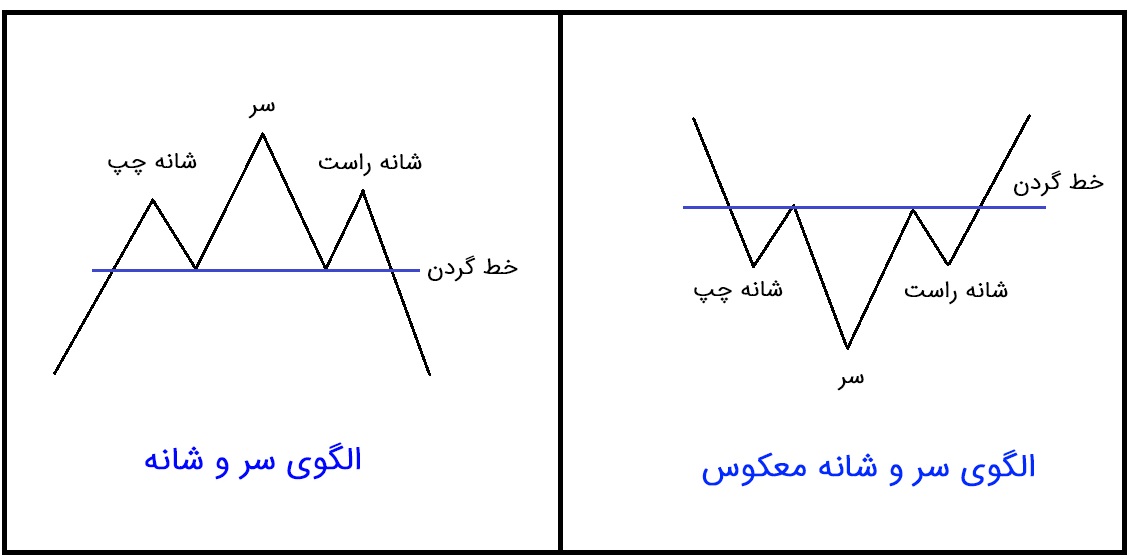

سه جزء اصلی در الگوی سر و شانه وجود دارد. قبل از اینکه هر قسمت را توضیح دهیم، به تصویر زیر نگاه کنید.

تصویر بالا نمایش کاملا واضحی از سه بخش این الگو میباشد. دو ناحیه شانه و ناحیه سر که قیمت از طریق آن حرکت میکند و الگو را که معکوس بازار است نشان میدهد. اولین “شانه” پس از یک دوره صعودی قابل توجه در بازار شکل میگیرد که قیمت افزایش می یابد و سپس به سمت پایین کاهش می یابد. هنگامی که قیمت دوباره افزایش می یابد، “سر” تشکیل می شود و یک قله بلند بالاتر از سطح اولین شکل گیری شانه ایجاد میکند.

از این نقطه قیمت کاهش می یابد و شانه دوم را ایجاد می کند که معمولاً از نظر ظاهری شبیه به شانه اول است. نکته مهم این است که افت اولیه به طور قابل توجهی به زیر سطح شانه اول نمی رسد، قبل از اینکه معمولاً یک برگشت خفیف به سمت بالا یا یکنواخت شدن حرکت قیمت رخ دهد.

این الگو تکمیل می شود و هنگامی که قیمت دوباره کاهش می یابد و زیر خط گردن شکسته می شود، سیگنال معکوس بازار می دهد. خط گردن، همانطور که در بالا نشان داده شده است، خط افقی است که دو فرورفتگی اول را به یکدیگر متصل می کند.

الگوی معکوس سر و شانه

الگوهای سر و شانهها نیز میتوانند در جهت مخالف شکل بگیرند که نشان دهنده معکوس شدن بازار و تغییر روند از نزولی به صعودی است. این معمولاً به عنوان الگوی معکوس سر و شانه معرفی میشود و به عبارت ساده، دقیقاً برعکس الگویی است که قبلاً توضیح دادیم. یا به عبارت دیگر، یک الگوی سر و شانه وارونه. بنابراین الگوی معکوسی میباشد که مبنی بر اینکه بازار در حال پیشروی از روند نزولی به پیشرفته است.

با الگوی سر و شانه معکوس، قیمت سهام به سه سطح پایین میآید که توسط دو دوره موقت افزایش قیمت از هم جدا میشوند. فرورفتگی میانی، که سر الگوی معکوس است، پایین ترین میباشد، در حالی که آنها تا حدودی عمق کمتری دارند. زمانی که شانه دوم شکل گرفت، قیمتها یک رالی نهایی را ایجاد میکنند و از بالای خط گردن میشکنند و نشان میدهند که روند نزولی معکوسشده و گاوها احتمالاً کنترل بازار را در دست خواهند گرفت.

تفسیر و توضیح این الگو

الگوی سر و شانه در میان معامله گران مورد پسند و علاقه آنها است زیرا توانایی منحصر به فردی دارد که به آنها کمک می کند تا تخمین های هدف قیمت را پس از تکمیل الگو و در نهایت عبور از خط گردن تعیین کنند. همچنین به معامله گران امکان میدهد تا سفارش های توقف ضرر را انجام دهند. در مورد الگوی سر و شانه اوج، استاپ ها معمولاً بالاتر از قیمت بالای سر قرار می گیرند.

با الگوی سر و شانه معکوس، استاپ ها معمولاً زیر قیمت پایینی که توسط الگوی سر شکل میگیرد قرار می گیرند. برای اینکه تخمین بزنید بعد از شکسته شدن یقه چقدر قیمت ها جابه جا می شوند، باید به الگو برگردید و فاصله را به صورت عمودی از بالای سر تا خط گردن اندازه بگیرید. سپس، به سادگی همان فاصله را از خط گردن در جهت مخالف کم کنید، از نقطه ای شروع کنید که قیمت ها برای اولین بار پس از تشکیل شانه دوم از خط گردن عبور کردند.

به عنوان مثال، اگر فاصله بین خط گردن و بالای سر نشان دهنده 20 دلار در قیمت یک سهم باشد، پس از شکسته شدن خط گردن، تحلیلگران پیش بینی می کنند که قیمت سهام حداقل 20 دلار دیگر کمتر از سطح قیمت گردن باشد. این فقط یک تخمین است، با این حال، بسیاری از معاملهگران به این عدد اعتماد دارند و با این باور که قیمتها احتمالاً حداقل تا این حد کاهش مییابد، به جلو حرکت میکنند.

هنگامی که با یک الگوی سنتی سر و شانه سروکار دارید، باید فاصله عمودی از بالای سر تا خط گردن را اندازه گیری کنید، و به شما امکان می دهد تا مقدار تخمینی را همانطور که قبلاً بحث کردیم را تعیین کنید. البته وقتی با یک الگوی معکوس سروکار داریم، برعکس است. فاصله عمودی از بالای سر تا خط گردن را اندازه گیری کنید، به شما یک ایده تقریبی از اینکه قیمت ها تا چه حد ممکن است از خط گردن به سمت بالا حرکت کنند.

- شاید دوست داشته باشید !

استفاده از الگو سر و شانه برای سرمایه گذاری

قبل از انجام هر معامله، مهم است که اجازه دهید یک الگوی سر و شانه کامل شود. اگر به نظر میرسد که الگو در حال شکلگیری است، یا در اواسط شکلگیری است، نباید تصور کنید که به طور کامل توسعه مییابد و معاملات را بر اساس آنچه که فکر میکنید اتفاق میافتد، انجام میدهد. بازار میتواند بی ثبات باشد و در یک لحظه تغییر کند، بنابراین به یاد داشته باشید که روندها را در حین پیشرفت تماشا کنید و صبور باشید.

سعی کنید از پیش بینی بیش از حد گرفتار نشوید. معاملات خود را از قبل برنامه ریزی کنید تا زمانی که یقه شکسته شد آماده حرکت به جلو باشید. مراقب متغیرهایی باشید که ممکن است نیاز به تغییر ورودیها، توقفها و اهداف سود شما را داشته باشند. یک نقطه ورودی جایگزین وجود دارد که معاملهگران اغلب آن را انتخاب میکنند، با این حال، به دقت، صبر و اقدام سریع در زمان مناسب نیاز دارد.

معاملهگرانی که از این رویکرد جایگزین استفاده میکنند، الگو را تماشا میکنند و پس از شکسته شدن خط گردن ، منتظر میمانند تا قیمتها به سمت بالا یا کمی بالاتر از سطح گردن حرکت کنند. این یک تجارت محافظه کارانه تر است که اغلب به معامله گر این فرصت را می دهد که با قیمت مطلوب تری وارد شود. با این حال، این احتمال وجود دارد که شما منتظر اصلاحی باشید که هرگز ایجاد نشود و بنابراین فرصت معاملاتی را به طور کلی از دست بدهید.

خطوط روند در تحلیل تکنیکال

از آنجایی که الگوهای قیمت با استفاده از یک سری خطوط و یا منحنی ها شناسایی میشوند، درک خطوط روند و نحوه ترسیم آنها مفید است. خطوط روند به تحلیلگران فنی کمک می کند تا مناطق حمایت و مقاومت را در نمودار قیمت شناسایی کنند. خطوط روند خطوط مستقیمی هستند که با اتصال یک سری قله های نزولی (بالا) یا فرورفتگی های صعودی (پایین) روی نمودار ترسیم می شوند.

یک خط روند با زاویه رو به بالا یا یک خط روند صعودی در جایی اتفاق میافتد که قیمتها اوج و پایینترین قیمتها را تجربه میکنند. خط روند صعودی با اتصال پایینهای صعودی ترسیم میشود. برعکس، خط روندی که دارای زاویه رو به پایین است، به نام خط روند نزولی، در جایی اتفاق میافتد که قیمتها بالا و پایینتر را تجربه میکنند.

خطوط روند بسته به اینکه چه بخشی از نوار قیمت برای “اتصال نقاط” استفاده می شود، از نظر ظاهری متفاوت خواهند بود. در حالی که مکاتب فکری مختلفی در مورد اینکه کدام قسمت از میله قیمت باید استفاده شود وجود دارد، بدنه شمع، و نه فتیله های نازک بالا و پایین بدنه شمع، اغلب نشان دهنده جایی است که اکثر قیمت ها در آن اتفاق افتاده است و بنابراین ممکن است نقطه دقیق تری را برای ترسیم خط روند ارائه دهند، به خصوص در نمودارهای درون روز که ممکن است “نقاط داده های پرت” (نقاط داده ای که خارج از محدوده “عادی” هستند) وجود داشته باشد.

در نمودارهای روزانه، چارتیست ها اغلب از قیمت های بسته شدن استفاده می کنند، نه از اوج یا پایین، برای ترسیم خطوط روند، زیرا قیمت های بسته شدن نشان دهنده معامله گران و سرمایه گذارانی است که مایل به حفظ موقعیت در یک شب یا در تعطیلات آخر هفته یا بازار هستند. خطوط روند با سه یا بیشتر امتیاز معمولاً معتبرتر از مواردی هستند که فقط بر اساس دو نقطه هستند.

توصیه پایانی

در پایان هر روز، مهم است که به معاملاتی پایبند باشید که به تحمل ریسک شما احترام بگذارند و به شما در دستیابی به اهداف تجاری خود کمک کنند. الگوی سر و شانه ها از نظر تاریخی نشان داده شده است که در فضایی که به طور مشخص غیرقابل پیش بینی است، نسبتاً قابل اعتماد است. همچنین یکی از قابل تشخیص ترین الگوهای نمودار نیز میباشد. هیچ الگوی نموداری در 100٪ مواقع پیش بینی کننده دقیقی نیست، اما زمانی که الگوی سر و شانه به درستی سیگنال یک تغییر روند اصلی را می دهد، نشان دهنده یک فرصت سود نسبتا بزرگ است.

بازار بیت کوین وارد مرحله ای شده است که همزمان با عمیق ترین و تاریک ترین چرخه های بازار خرسی گذشته است. قیمتها به سختی بالاتر از قیمت تمام شده کل شبکه باقی مانده اند و حتی در برخی نقاط به زیر این نیز نفوذ کرده اند،. از لحاظ تاریخی، این حالت از بازارهای خرسی بین 8 تا 24 ماه طول می کشد تا روند به انتهای خود برسد.

نکته جالب توجه این است که دارندگان بلندمدت در حال حاضر بیت کوین های خود را با قیمت تمام شده بالاتری نسبت به دارندگان کوتاه مدتی خرج می کنند. در گذشته، این نشان دهنده شروع مرحله نهایی و دردناک خروج تمام فروشندگان باقی مانده در بازار بوده است که متأسفانه با کاهش قیمت 40 تا 64 درصدی بیشتر همراه بود.

اکنون همه نگاه ها به حمایت های احتمالی است که میتواند در سر راه قیمت های تمام شده صندوق ها ایفای نقش کند. در ادامه با سایر تحلیل ارزهای دیجیتال همراه تیم فیبوتک باشید.

این شیوه از تحلیل دارایی، تمرکز بر تاریخچه و اطلاعات قیمت دارد و با استفاده از آنها، الگوها و روندهای بازار را شناسایی میکند تا بتواند استراتژی معاملاتی مناسب برای خرید و فروش را پیدا کند.

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!