بازار بیت کوین (BTC) همچنان در یک محدوده قیمتی محدود تثبیت میشوند و تقریباً تمام قیمت های شدید محدوده هفتگی در طی یک تایم فریم 24 ساعته به دست می آیند. در پاسخ به دادههای تورم ایالات متحده که کمی بالاتر از انتظارات بود، قیمت بیت کوین تا 18338 دلار کاهش یافت و پس از آن با افزایش سریع به 19855 دلار، قبل از تکمیل یک سفر رفت و برگشت به قیمت آزاد هفتگی، معامله شد.

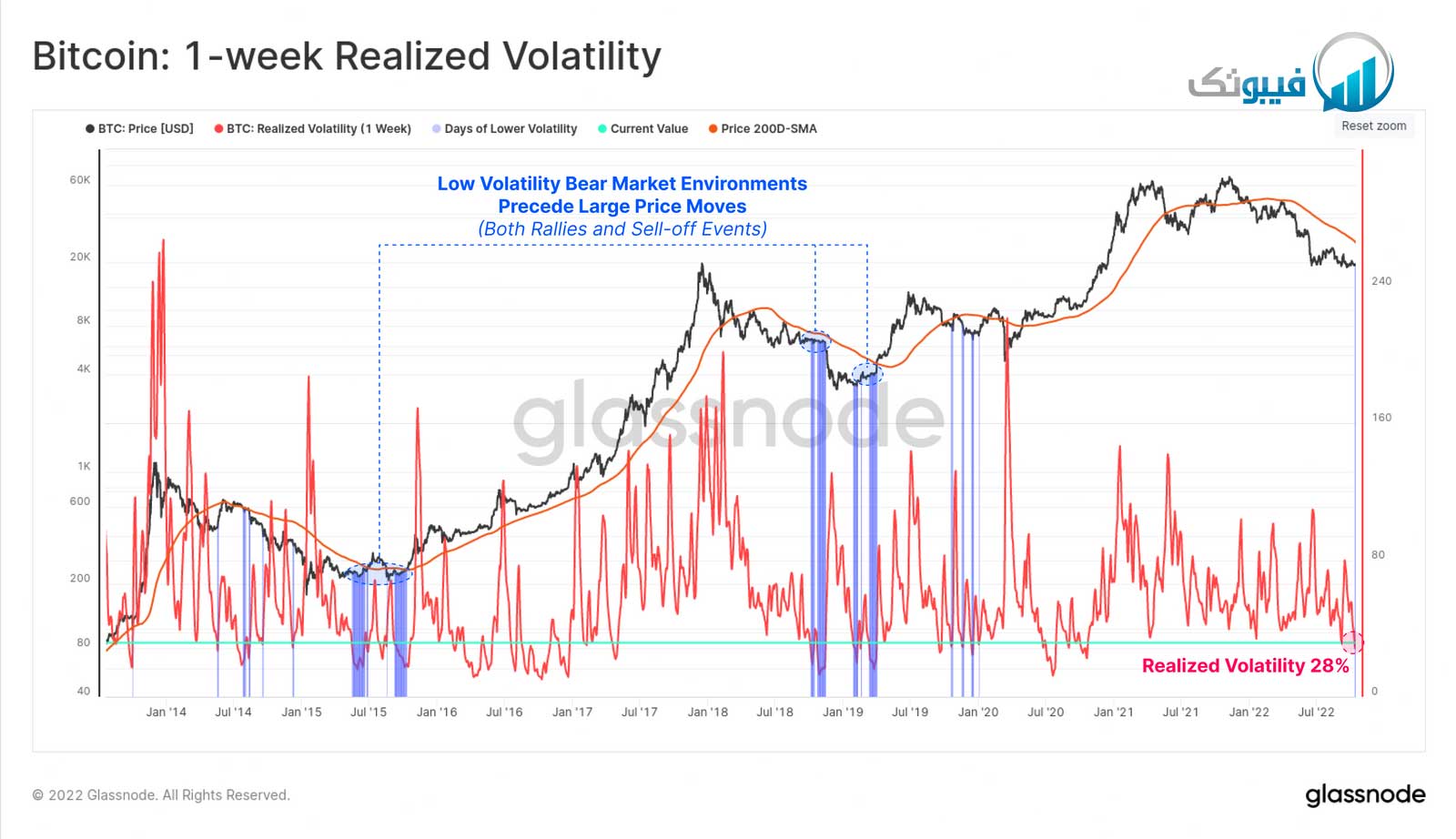

در این هفته، بررسی خواهیم کرد که چگونه بازار بیتکوین در حال حاضر در دورهای از نوسانات کم سابقه است، و با معیارهای بسیاری هم درآنچین و هم آفچین، دورهای از نوسانات بالا احتمالاً در پیش است. سوابق تاریخی در بازارهای نزولی از چنین ساختار بازاری در هر دو جهت بیرون آمده است، با سوگیری جهتی کمی که در قیمت گذاری بازارهای آتی مشهود است.

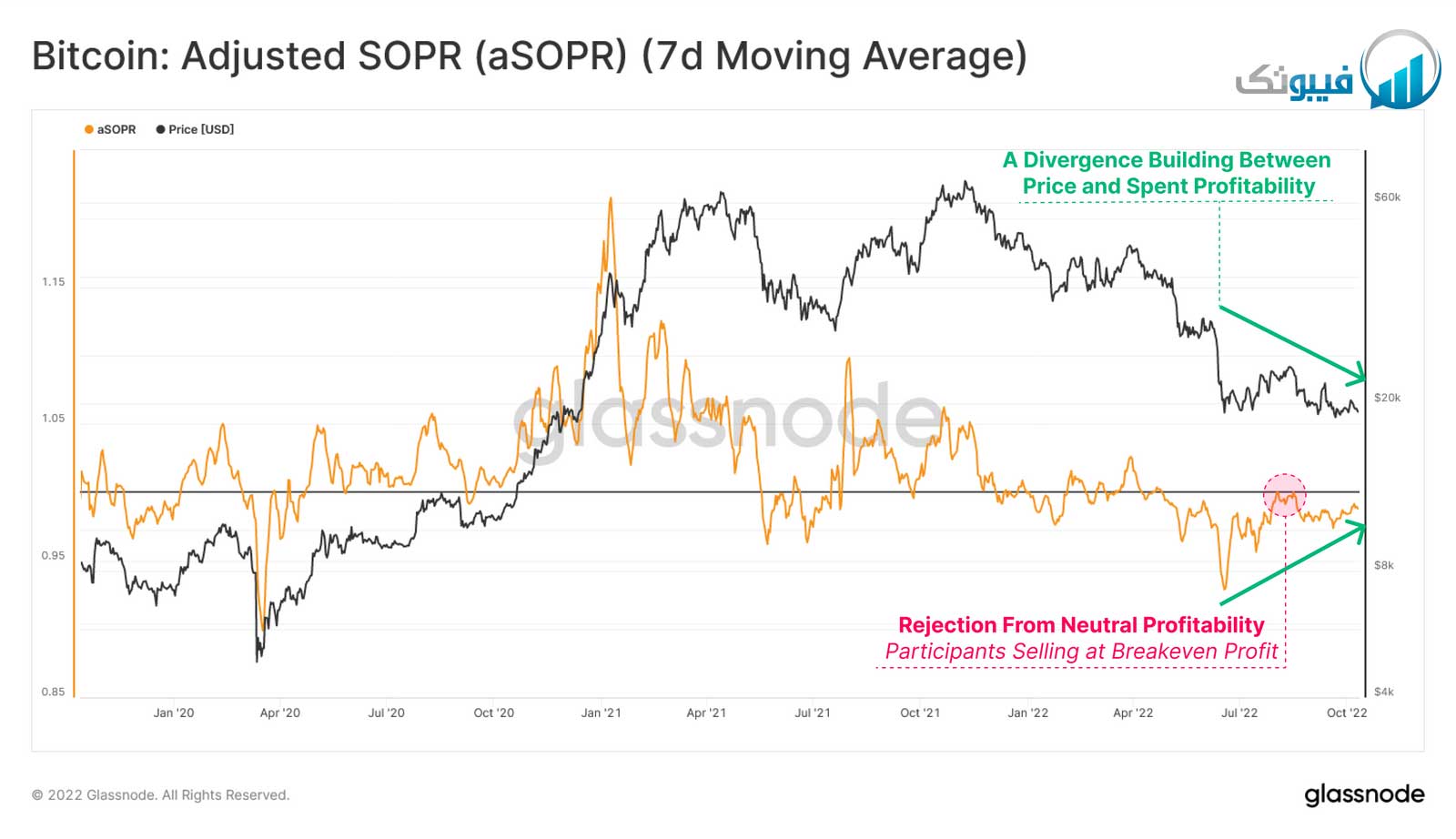

فشردهسازی مشابهی را میتوان در متریک aSOPR مشاهده کرد که میانگین سود/زیان چند برابری را برای کوین های مصرفشده در روز مشخص میکند.

aSOPR 1.0 در یک روند صعودی اغلب به عنوان پشتیبان عمل میکند، زیرا شرکت کنندگان در بازار تمایل دارند موقعیت خود را بر اساس هزینه خود افزایش دهند و به عنوان کاهش قیمت ظاهر میشود.

aSOPR 1.0 در یک روند نزولی اغلب به عنوان مقاومت عمل میکند، زیرا سرمایه گذاران به دنبال نقدینگی خروجی بر اساس هزینه خود هستند و سرمایه گذاران به دنبال نقدینگی خروجی موجود هستند.

در حال حاضر یک واگرایی بزرگ بین اقدام قیمت و معیار aSOPR در حال شکل گیری است. از آنجایی که قیمتها هم معامله میشوند و هم کاهش مییابند، میزان زیانهایی که قفل شدهاند میتوان گفت که کاهش مییابد، که نشاندهنده فرسودگی فروشندگان در محدوده قیمت فعلی است.

همانطور که میانگین هفتگی aSOPR از پایین به ارزش سربه سر 1.0 نزدیک میشود، به طور فزاینده ای محتمل است که نوسانات در افق باشد، چه به صورت شکست یا یک رد دیگر نیز باشد.

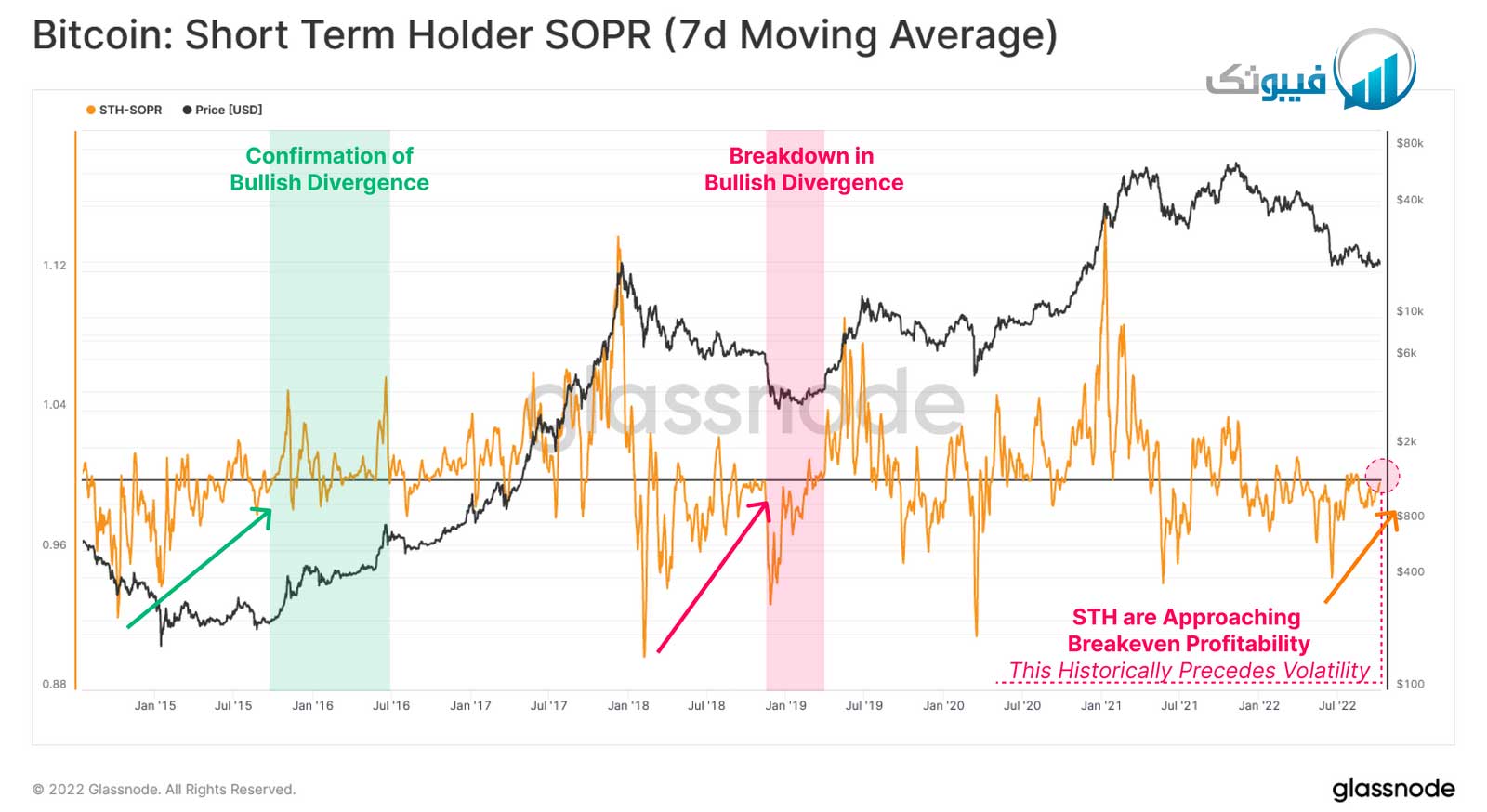

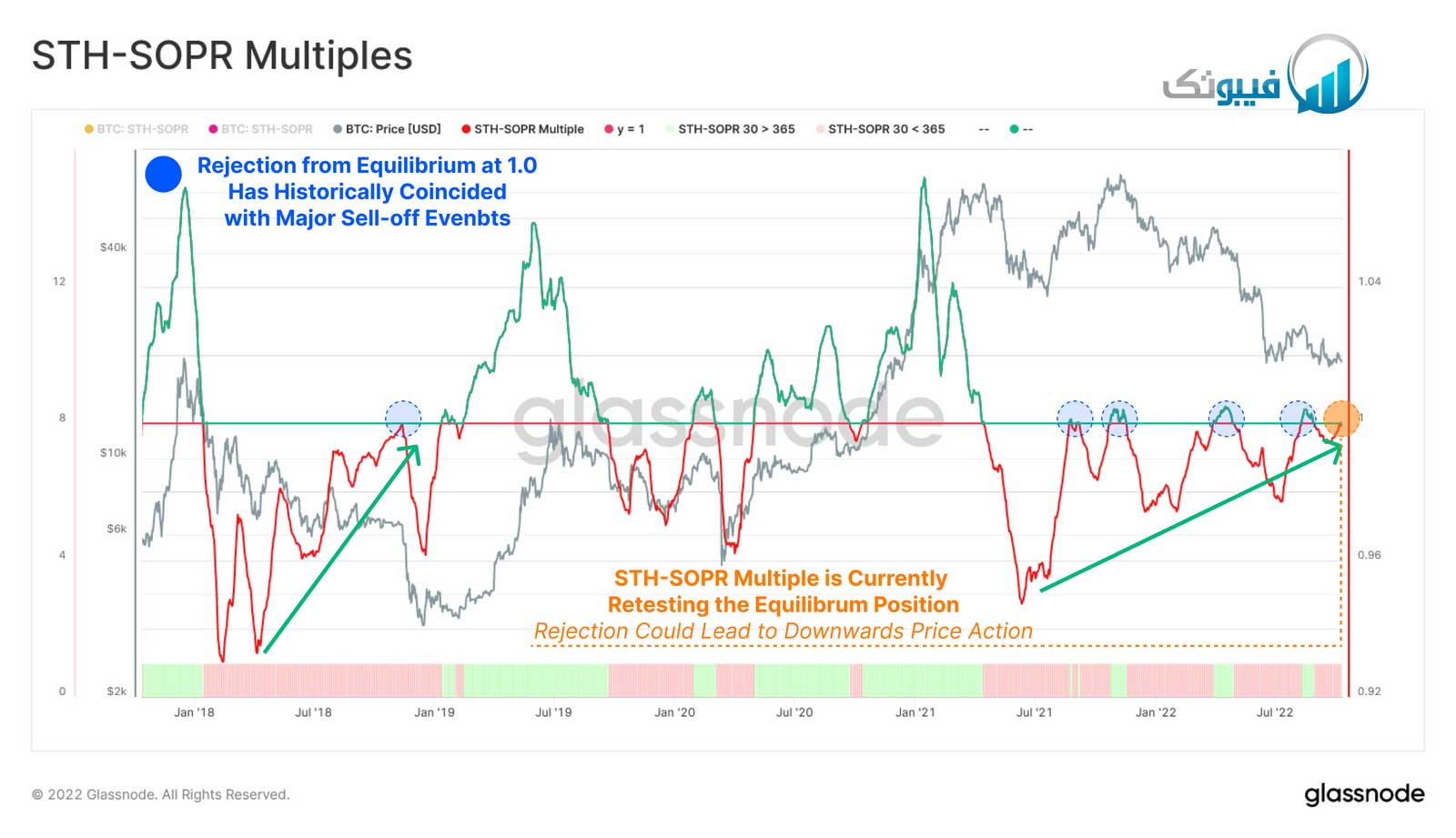

با بررسی معیار aSOPR توسط گروههای سرمایهگذار تشکیلدهنده، میتوانیم سهم دارندگان کوتاهمدت (STH) و دارندگان بلندمدت (LTHs) را جدا کنیم. ما با کلاس STH شروع میکنیم، جایی که میتوانیم دو مورد مشابه را در تاریخ شناسایی کنیم:

بازار خرسی 2015-2016 🢐 واگرایی بین قیمت و STH-SOPR را تجربه کرد. این واگرایی با شکست STH-SOPR بالای 1.0 و به دنبال آن چندین آزمایش مجدد حمایتی از سطح نیز میتوان گفت که تأیید شد. این نشاندهنده تغییر روانشناختی از تامین نقدینگی خروج به سمت خرید نزولی نزدیک به مبنای هزینههای گروهی است.

بازار نزولی 2018-2019 همچنین واگرایی بین عملکرد قیمت و سودآوری مصرف شده را تجربه کرد، با این حال، این امر به دلیل رد شدن از سطح به اوج خود رسید زیرا شرکتکنندگان تقاضا را تحت فشار قرار دادند و به دنبال نقدینگی خروج بر اساس هزینه خود بودند.

با مقایسه الگوهای مخارج ماهانه گروه STH با خط پایه سالانه آنها، میتوانیم تعیین کنیم که آیا یک تغییر حرکت کلان در رژیم سودآوری رخ میدهد یا خیر.

جایی که رشد ماهانه > رشد سالانه STH ها اخیراً سود بیشتری دریافت میکنند، که احتمال برگشت سازنده را افزایش میدهد.

جایی که رشد ماهانه < رشد سالانه STH ها اخیراً متوجه ضررهای بیشتری میشوند، که نشان میدهد فرسودگی فروشنده به پایان نرسیده است، و احتمال رد STH-SOPR را در سربه سر افزایش میدهد.

مضرب STH-SOPR در حال تلاش برای پنجمین شکست خود از این چرخه خرسی است و برای تغییر در حرکت میجنگد. هر تلاش قبلی با رد و کاهش متعاقب قیمت ها مواجه میشد. با این حال، شدت کاهشها در چندگانه STH-SOPR با گذشت زمان کاهش مییابد، که نشاندهنده افزایش احتمال وقوع فرسودگی فروشنده است.

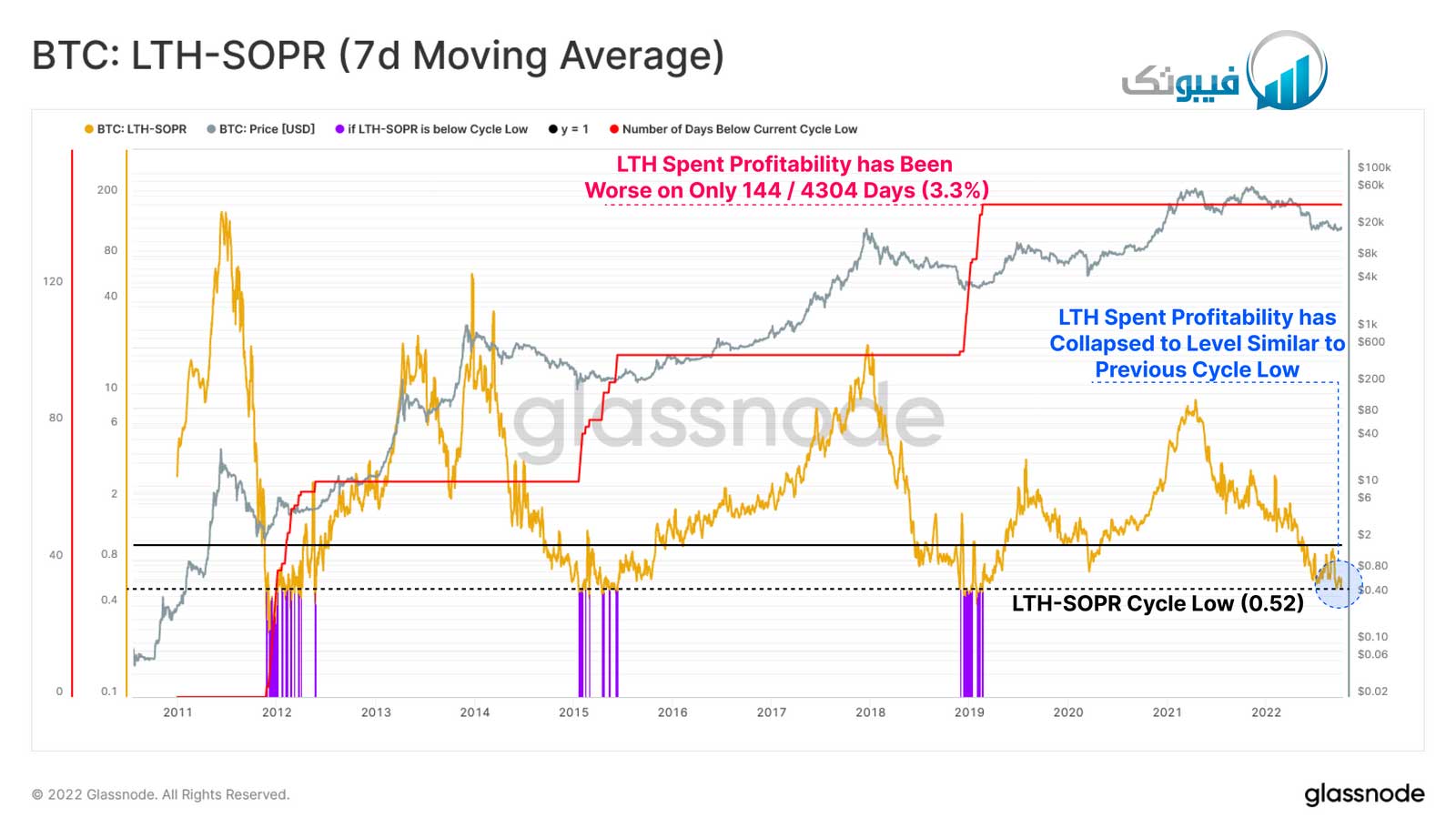

برعکس، سودآوری خرج شده دارندگان بلندمدت همچنان در پایینترین حد تاریخی خود ادامه میدهد، بهطوری که این گروه سرمایهگذار به طور متوسط در حدود -48 درصد زیان قفل میکند. با توجه به ثابت ماندن قابل توجه قیمت در اواخر، بدیهی است که تراکنشهای اصلی گروه دارندگان بلندمدت، آنهایی هستند که از چرخه 2021-2022 هستند که همچنان با ضرر به تسلیم شدن در موقعیتهای خود ادامه میدهند.

این دورههای استرس سودآوری شدید LTH معمولاً به سمت اعماق بازار نزولی رخ میدهند و تنها 3.3 درصد از روزهای معاملاتی متحمل زیان بیشتری میشوند.

نوسانات آفچین

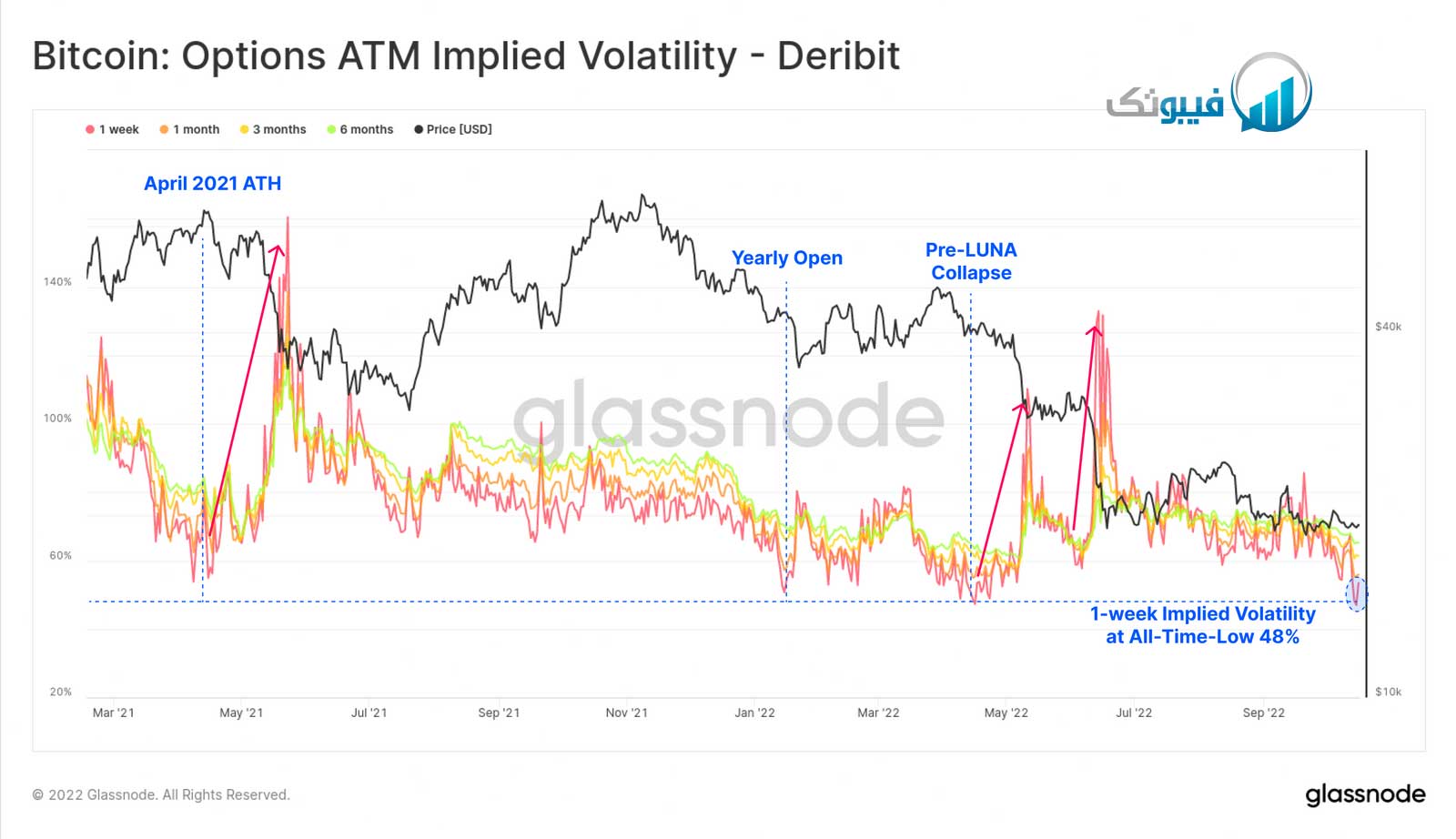

در حوزه آفچین، نوسانات در بازارهای مشتقه نیز در حال افزایش است. قیمت گذاری اختیارات نوسانات ضمنی کوتاه مدت (IV) در این هفته به پایین ترین حد خود یعنی 48 درصد رسیده است. چندین نمونه قبلی از چنین IV پایین قبل از حرکت های خشونت آمیز بوده است که اغلب با کاهش اهرم مشتقات و بازارهای DeFi ترکیب شده است.

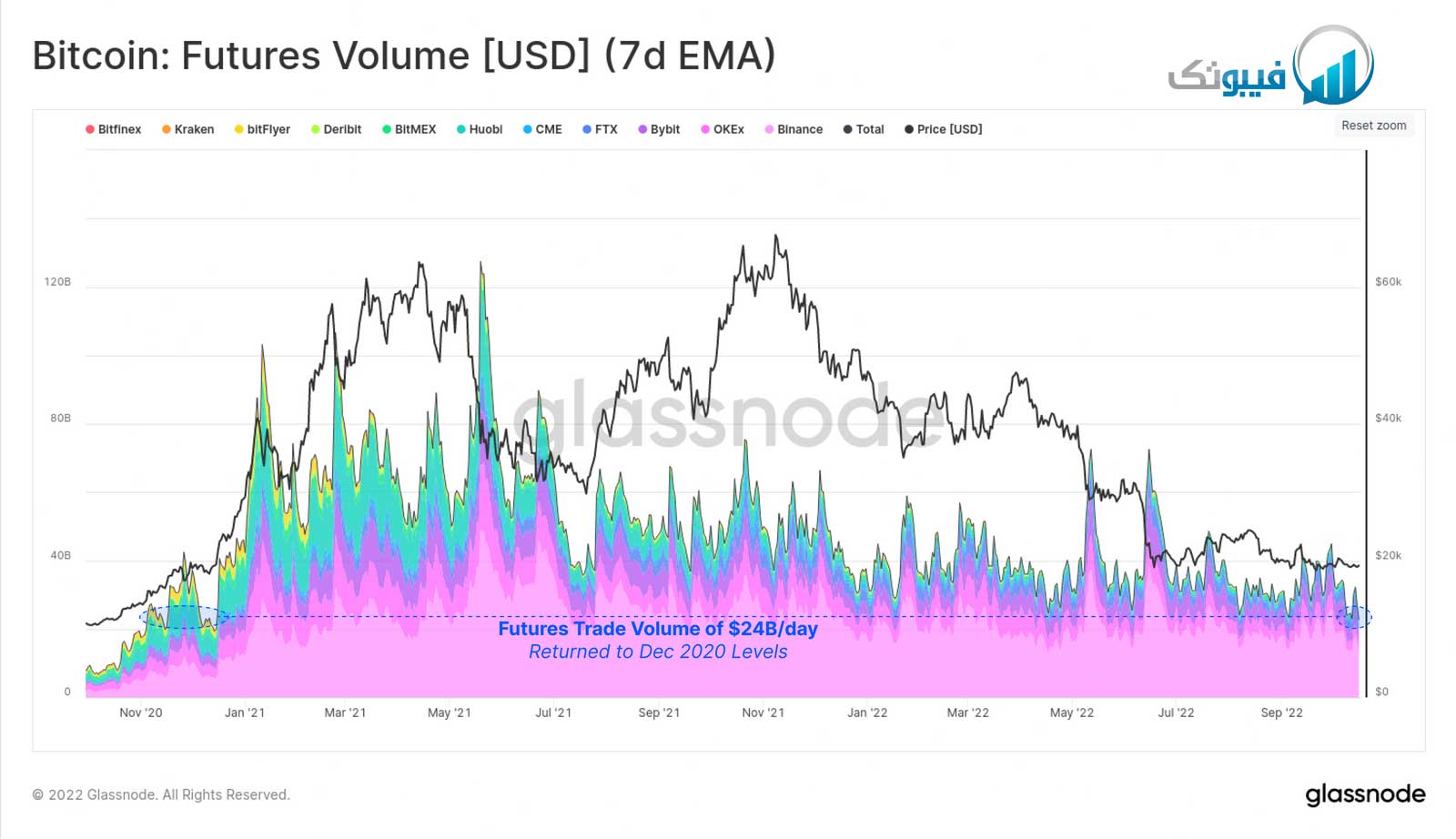

حجم معاملات در بازارهای فیوچرز نیز به 24 میلیارد دلار در روز کاهش یافته است. این به سطوحی که آخرین بار در دسامبر 2020 مشاهده شده بود، باز میگردد، قبل از اینکه چرخه گاوی از چرخه 20 هزار دلاری ATH در سال 2017 عبور کند. در صورتی که بازار در هر جهت حرکت کند، این ممکن است نشان دهنده یک محیط معاملاتی با نقدینگی کمتر باشد.

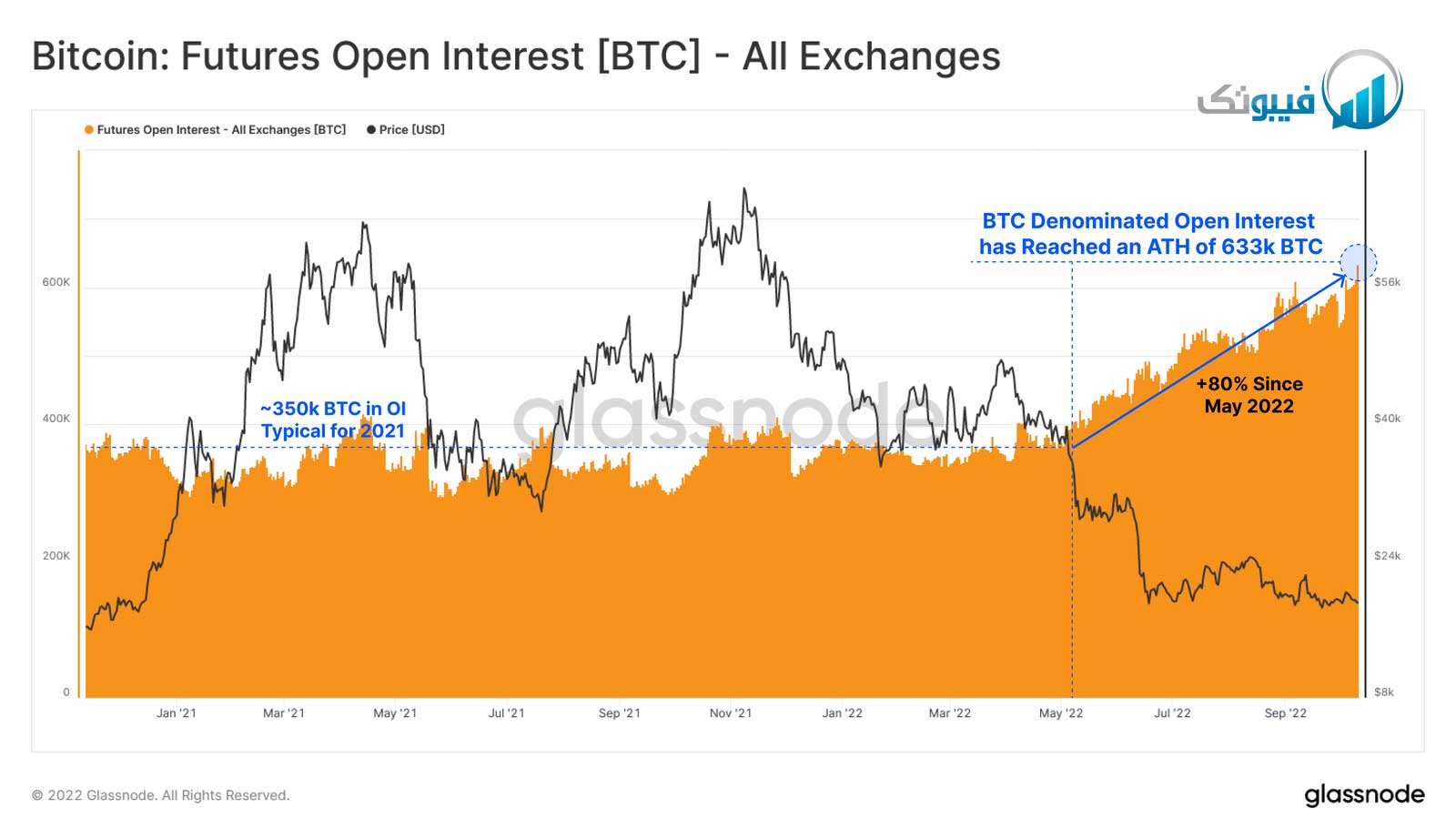

ما همچنین از زمان فروپاشی پروژه LUNA-UST شاهد افزایش تهاجمی و مداوم در علاقه باز آینده بوده ایم. بهره باز قراردادهای آتی BTC به ATH جدید 633 هزار بیت کوین رسیده است که از ماه می امسال 80 درصد افزایش داشته است.

این نشان میدهد که سطوح سفتهبازی و/یا موقعیتهای پوشش ریسک، علیرغم کاهش قابلتوجه قیمت کوین در این مدت، در حال افزایش است.

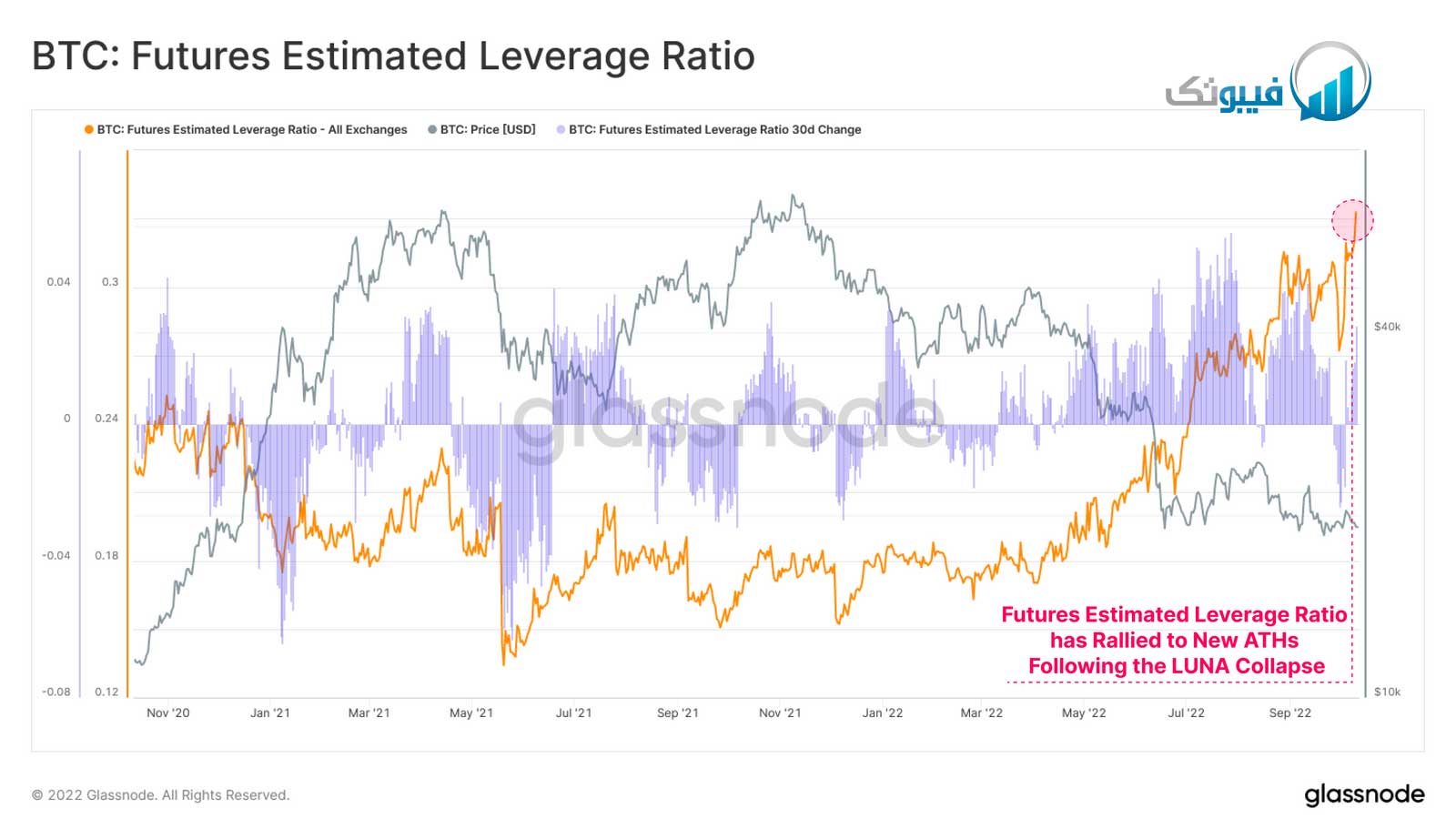

پس از آن، میتوانیم نسبت اهرم تخمینی آتی را ارزیابی کنیم تا مقیاس نسبی قراردادهای باز را در مقایسه با مانده ذخایر بیتکوین که در تمام صرافیهای اصلی نگهداری میشود، بررسی کنیم. ما به طور مشابه میتوانیم رشد قابلتوجهی را در بهره باز آتی نسبت به موجودی BTC در مبادلات مشاهده کنیم.

این نشانه دیگری است مبنی بر اینکه یک محیط نقدینگی تا حدودی در حال بازی است و در صورت کاهش بخشی از این اهرم، میتواند تأثیر بیشتری بر بازارهای نقدی داشته باشد.

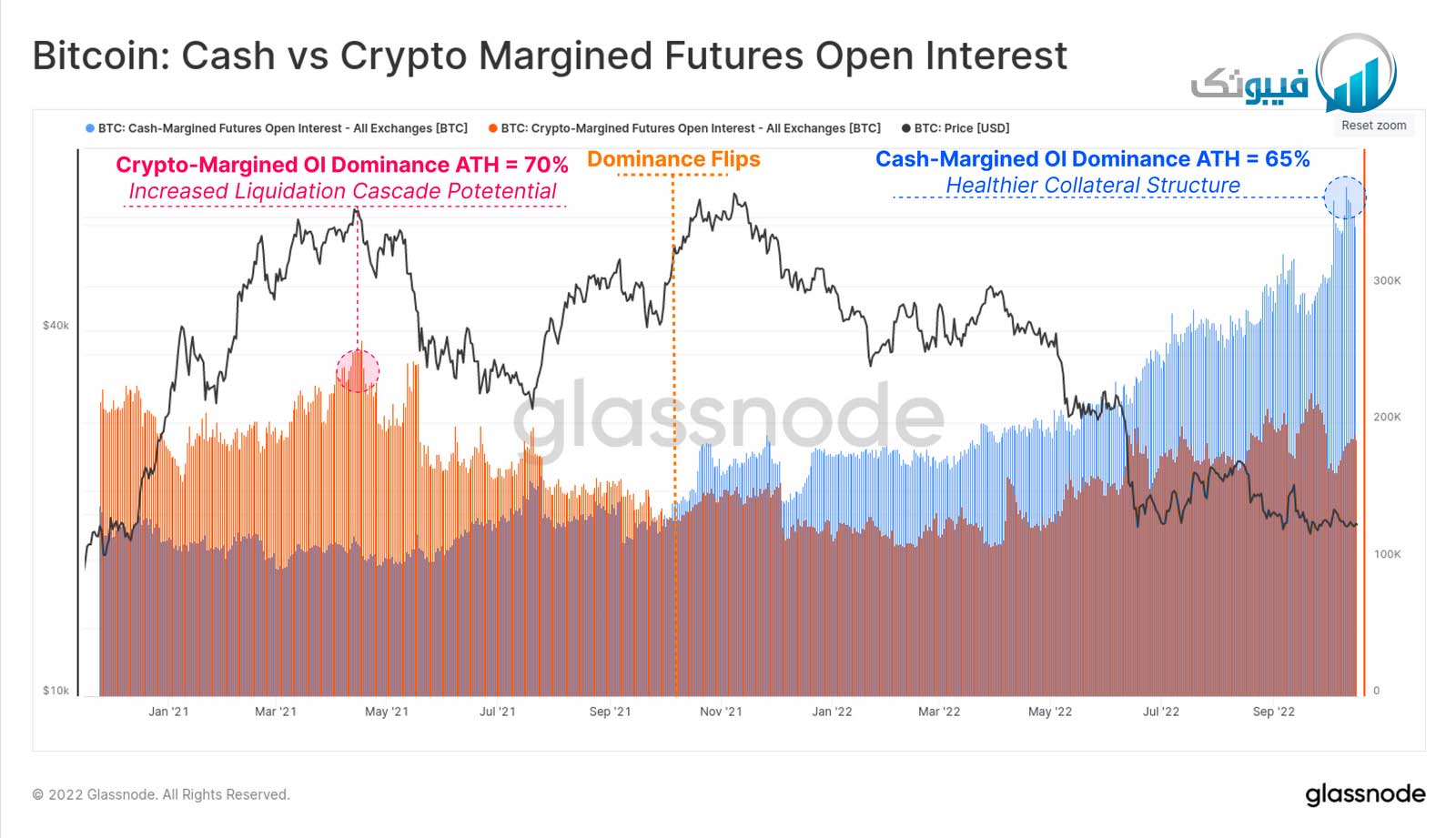

معیار دیگری که میتوانیم برای ارزیابی سلامت بازارهای فیوچرز استفاده کنیم، نسبت موقعیتها با استفاده از Crypto یا Cash به عنوان حاشیه است. وثیقه دارای حاشیه رمزنگاری مانند BTC یا ETH ذاتاً بی ثبات تر است، زیرا نوسانات در ارزش وثیقه اساسی میتواند رویدادهای کاهش اهرم را تقویت کند.

وثیقه های دارای حاشیه نقدی مانند فیات یا استیبل کوین ها به طور موثر با دلار 1-1 نگه میدارند و ارزش آنها در کنار موقعیت آتی باز نوسان نمیکند. با استفاده از این چارچوب، میتوانیم تکامل ترجیحات بازار را در طول زمان مشاهده کنیم:

اوج تسلط وثیقه کریپتو حاشیه به 70 درصد رسید و در آوریل 2021 به اوج شکوفایی رسید. این امر با کاهش عمده قیمت دارایی های دیجیتال همراه شد.

تغییر رژیم پس از فروش ماه می 2021 رخ داد که وثیقه با حاشیه نقدی به انتخاب غالب تبدیل شد و باعث شد که تسلط حاشیه ارز دیجیتال امروز به 35 درصد کاهش یابد.

تسلط وثیقه با حاشیه نقدی در این هفته به ATH رسید، که نشان میدهد اکثریت قریب به اتفاق سود باز جدید، موقعیتهای دارای حاشیه نقدی هستند. به این ترتیب، سلامت ساختار وثیقه مشتقه در 18 ماه گذشته بسیار بهبود یافته است. این امر احتمال یک لیکوئید تقویت شده را کاهش میدهد، در حالی که تقاضای رو به رشد بازار برای وثیقه استیبل کوین را نیز نشان میدهد.

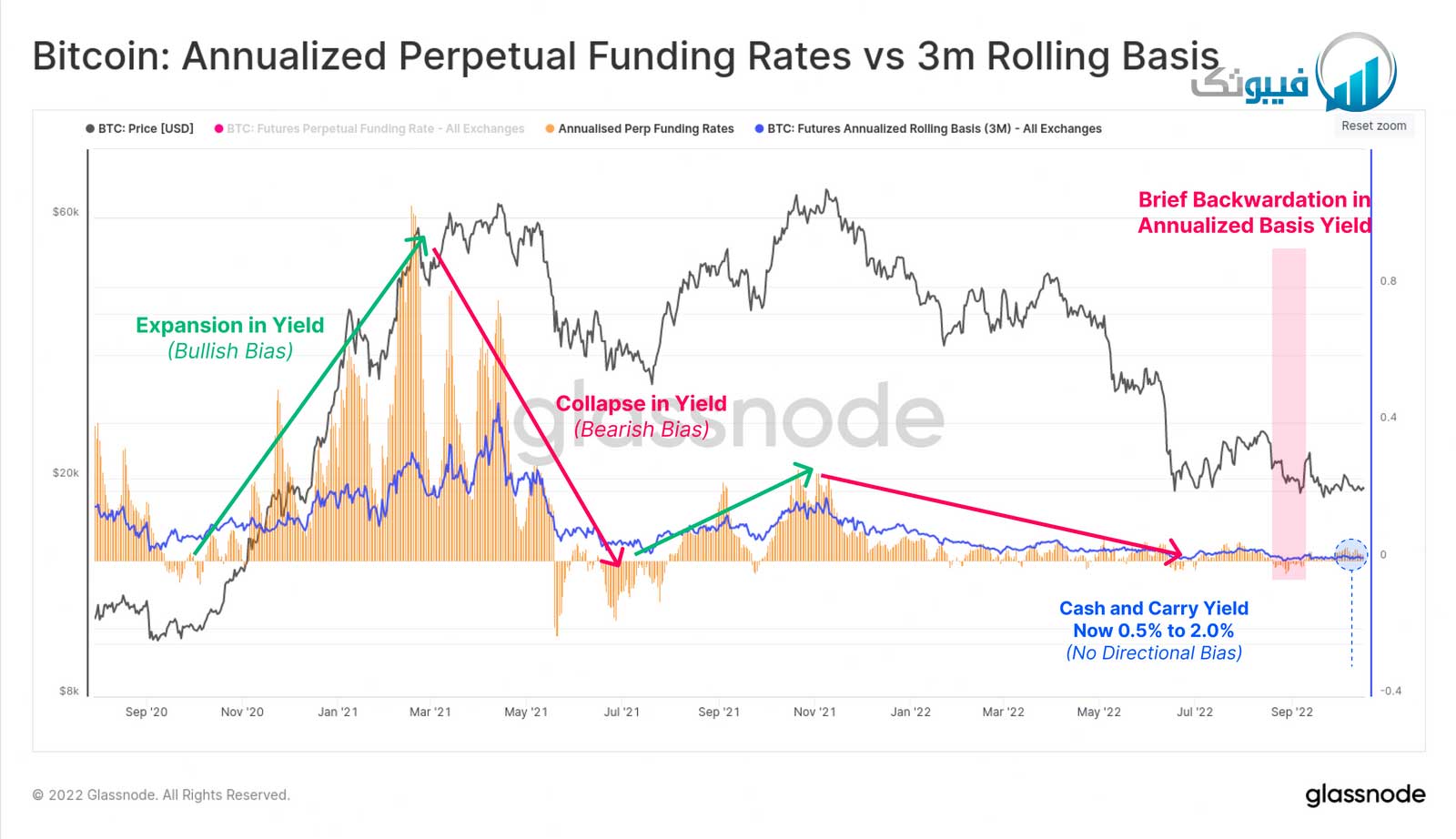

در طی گمانه زنی های فراوانی که از فوریه تا آپریل 2021 مشاهده شد، معاملات فیوچرز نقدی و حمل و نقل بین +45٪ در سال و + 100٪ در سال به ترتیب برای قراردادهای 3 ماهه و معاملات فیوچرز دائمی بازده داشت.

این میزان از زمان فروش ماه می 2021 به شدت کاهش یافته است، به طوری که هم نرخ های 3 ماهه (0.55٪ در سال) و هم نرخ های تامین مالی دائمی (1.97٪ در سال) در حال حاضر با بازدهی ناچیز، به ویژه نسبت به نرخ های غالب، معامله میشوند. بسیاری از اوراق قرضه دولتی هم نرخهای تامین مالی سالانه و هم نرخهای سالانه سالانه در اواخر ماه آگوست برای مدت کوتاهی به عقب افتادند.

علیرغم شرایط چالش برانگیز قیمت، و افزایش مداوم در بهره باز فیوچرز، هیچ سوگیری جهت دار قابل توجهی در موقعیت آتی فعلی وجود ندارد. این احتمال را افزایش میدهد که بیشتر این اهرم ممکن است برای پوشش ریسک به جای حدس و گمان جهت دار استفاده شود.

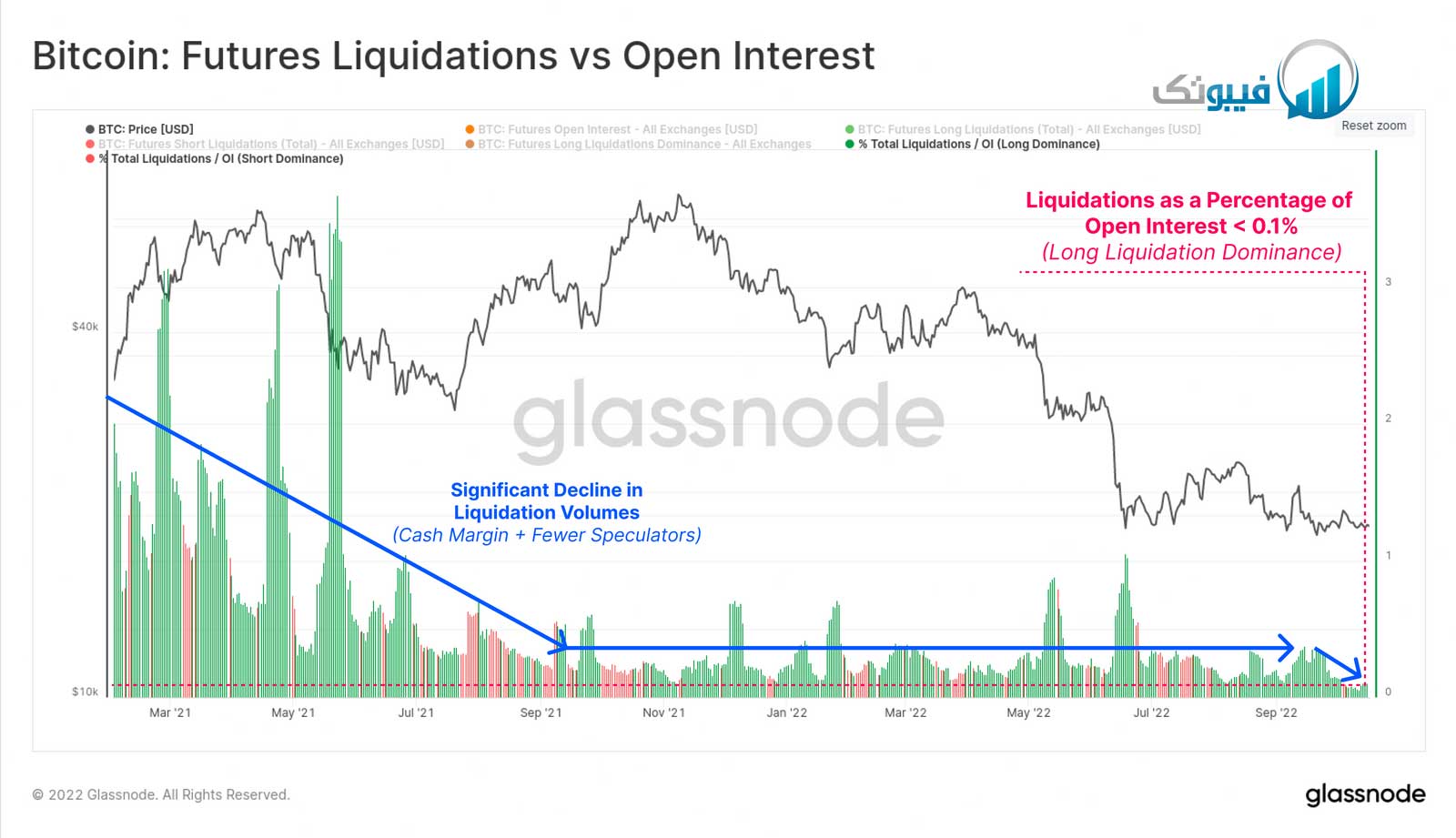

به دنبال این، میتوانیم کل نقدینگیهای بلند و کوتاه را به عنوان درصدی از کل سود باز در تمام قراردادهای فیوچرز ارزیابی کنیم. این بینشی را در مورد نسبت سود باز تسویه شده از طریق لیکوئید، به جای بسته شدن موقعیت اختیاری فراهم میکند.

مجموع نقدینگی در حال حاضر از نظر تاریخی پایین است و تنها به 0.1٪ از کل سود باز رسیده است، که با توجه به افزایش قابل توجه موقعیتهای آتی و اهرمها تا حدودی غیرمعمول است. پوزیشنهای خرید همچنان با اختلاف اندک، جایگاه اصلی تسویهشده باقی میمانند، به طوری که 54 درصد از نقدینگیها در این هفته طولانی هستند.

به طور کلی، این مجموعه از مشاهدات بازار مشتقات احتمالاً نشان میدهد که مجموعه پیچیده تری از موقعیت های پوشش ریسک در بازار فعلی رایج است. این موقعیت ها احتمالاً بیت کوین را به عنوان یک دارایی بتای بالا در هر دو حالت کاهش شدید سرمایه یا در صورت شکست نوسان بالاتر در نظر میگیرند و بنابراین حساسیت کمتری نسبت به قیمت گذاری جهت دار دارند.

این مبتنی بر کاهش مداوم تسلط حاشیه رمزنگاری، تقریباً افزایش بیوقفه در بهره باز با کاهش قیمتها است، اما همراه با حجم نقدینگی کم از نظر تاریخی، و تقریباً هیچ سوگیری جهتگیری در بازده نقدی و حمل. همچنین میتوانیم توجه کنیم که تقریباً مجموعهای از شرایط کاملاً مخالف در ATH آوریل 2021 حاکم بود، که ما استدلال کردهایم پایان واقعی بازار صعودی بیتکوین در سال 2021 بود.

نتیجه

بازار بیت کوین برای نوسانات آماده است، به طوری که نوسانات واقعی و اختیاری به پایین ترین حد تاریخی میرسد. رفتار مخارج زنجیره ای به یک نقطه تصمیم فشرده میشود، جایی که قیمت های نقدی با مبنای هزینه دارنده کوتاه مدت تلاقی میکنند.

موارد قبلی که این مجموعه شرایط رایج بود، قبل از حرکت های خشونت آمیز قیمت ها، با نمونه هایی در چرخه های نزولی قبلی در هر دو جهت بوده است. علیرغم حجم معاملات باز به سمت ATH های جدید، سوگیری جهتی قابل تشخیص کمی در بازارهای آتی وجود دارد.

نوسانات احتمالی در افق وجود دارد و مشخص نیست که قیمت بیت کوین برای مدت طولانی ثابت بماند.

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!