امروز در این مقاله آموزش ارز دیجیتال به تفاوت واگرایی قیمت و همگرایی قیمت در معامله میپردازیم. با تیم همراه باشید. در این مقاله قبل از این که به تفاوت واگرایی و هم گرایی قیمت بفهمیم، بیایید به مفهوم تحلیل روند بپردازیم.

تحلیل روند و درک آن

تحلیل روند تکنیکی است که در تحلیل تکنیکال استفاده میشود و تلاش میکند تا حرکت های آتی قیمت سهام را بر اساس داده های روند اخیر مشاهده شده پیش بینی کند. تحلیل روند از داده های تاریخی مانند حرکت قیمت و حجم تجارت برای پیش بینی جهت بلندمدت احساسات بازار استفاده میکند.

تحلیل روند سعی میکند یک روند، مانند روند صعودی بازار را پیشبینی کند و آن روند را تا زمانی که دادهها معکوس شدن روند را نشان دهد، مانند بازار گاوی به خرسی، حرکت میکند. تجزیه و تحلیل روند مفید است زیرا حرکت با روندها، و نه بر خلاف آنها، منجر به سود برای سرمایه گذار میشود. بر اساس این ایده است که آنچه در گذشته اتفاق افتاده است به معامله گران ایده میدهد که در آینده چه اتفاقی خواهد افتاد. سه نوع اصلی از روندها وجود دارد: کوتاه مدت، میان مدت و بلند مدت.

روند یک جهت کلی است که بازار در یک دوره زمانی مشخص در حال حرکت است. روندها میتوانند هم صعودی و هم نزولی باشند که به ترتیب مربوط به بازارهای صعودی و نزولی است. در حالی که برای اینکه یک جهت به عنوان یک روند در نظر گرفته شود، حداقل زمان مشخصی لازم نیست، هر چه جهت طولانی تر حفظ شود، روند قابل توجه تر است.

تجزیه و تحلیل روند، فرآیند بررسی روندهای فعلی به منظور پیش بینی روندهای آینده است و نوعی تحلیل مقایسه ای به حساب می آید.

این میتواند شامل تلاش برای تعیین اینکه آیا یک روند فعلی بازار، مانند سود در یک بخش خاص بازار، احتمالاً ادامه دارد یا خیر، و همچنین اینکه آیا یک روند در یک منطقه بازار میتواند منجر به روند در بازار دیگر شود یا خیر. اگرچه تجزیه و تحلیل روند ممکن است شامل حجم زیادی از داده ها باشد، هیچ تضمینی وجود ندارد که نتایج صحیح باشد.

برای شروع تجزیه و تحلیل داده های کاربردی، ابتدا لازم است که مشخص شود کدام بخش از بازار مورد تجزیه و تحلیل قرار میگیرد. به عنوان مثال، شما میتوانید بر روی یک صنعت خاص، مانند بخش خودرو یا داروسازی، و همچنین نوع خاصی از سرمایه گذاری، مانند بازار اوراق قرضه تمرکز کنید.

پس از انتخاب بخش، امکان بررسی عملکرد کلی آن وجود دارد. این میتواند شامل چگونگی تأثیرگذاری این بخش از نیروهای داخلی و خارجی باشد. به عنوان مثال، تغییرات در یک صنعت مشابه یا ایجاد یک مقررات دولتی جدید به عنوان نیروهای تأثیرگذار بر بازار واجد شرایط است. سپس تحلیلگران این داده ها را گرفته و سعی میکنند مسیر حرکت رو به جلوی بازار را پیش بینی کنند.

منتقدان تحلیل روند، و به طور کلی معاملات تکنیکال، استدلال میکنند که بازارها کارآمد هستند و در تمام اطلاعات موجود قیمت دارند. این بدان معناست که تاریخ لزوماً نیازی به تکرار ندارد و گذشته آینده را پیشبینی نمیکند.

برای مثال، پیروان تحلیل بنیادی، وضعیت مالی شرکت ها را با استفاده از صورت های مالی و مدل های اقتصادی برای پیش بینی قیمت های آتی تحلیل میکنند. برای این نوع سرمایه گذاران، حرکات روزانه سهام از مسیری تصادفی پیروی میکند که نمیتوان آن را به عنوان الگو یا روند تفسیر کرد.

- مطالب پیشنهادی

استراتژی های معاملاتی روند

معامله گران روند تلاش میکنند تا از روندها منزوی و سود استخراج کنند. بسیاری از استراتژی های معاملاتی روند مختلف با استفاده از شاخص های تکنیکال مختلف وجود دارد:

میانگین متحرک: این استراتژیها شامل ورود به موقعیتهای بلند زمانی است که میانگین متحرک کوتاهمدت از میانگین متحرک بلندمدت عبور میکند و زمانی که میانگین متحرک کوتاهمدت از میانگین متحرک بلندمدت عبور میکند، وارد موقعیتهای کوتاه میشود.

شاخصهای مومنتوم: این استراتژیها شامل ورود به موقعیتهای خرید زمانی که یک اوراق بهادار در حال روند با حرکت قوی است و خروج از موقعیتهای خرید زمانی که یک اوراق بهادار شتاب خود را از دست میدهد، میشود. اغلب در این استراتژی ها از شاخص قدرت نسبی (RSI) استفاده میشود.

خطوط روند و الگوهای نمودار: این استراتژیها شامل وارد کردن موقعیتهای خرید زمانی که یک اوراق بهادار روند بالاتری دارد و قرار دادن یک توقف ضرر زیر سطوح پشتیبانی خط روند کلیدی است. اگر سهام شروع به معکوس کند، موقعیت برای کسب سود خارج میشود.

روند چیست؟

یک روند، جهت کلی بازار در یک دوره زمانی مشخص است. روندها می توانند هم صعودی و هم نزولی باشند که به ترتیب مربوط به بازارهای صعودی و نزولی است. در حالی که برای اینکه یک جهت به عنوان یک روند در نظر گرفته شود، حداقل زمان مشخصی لازم نیست، هر چه جهت طولانی تر حفظ شود، روند قابل توجه تر است.

روندها با رسم خطوطی که به عنوان خطوط روند شناخته میشوند، شناسایی میشوند که عمل قیمت را به هم متصل میکنند که برای یک روند صعودی، اوج و پایین تر را ایجاد میکند، یا برای یک روند نزولی، پایین ترین و اوج های پایین تر را ایجاد میکند.

نمونه هایی از استراتژی های معاملاتی روند چیست؟

استراتژیهای معاملاتی روند تلاش میکنند تا با ترکیب انواع شاخصهای تکنیکال همراه با عملکرد قیمت ابزار مالی، سود را از روندها جدا کرده و از آنها سود استخراج کنند. به طور معمول، این موارد شامل میانگین متحرک، شاخصهای حرکت، و خطوط روند و الگوهای نمودار است.

استراتژیهای میانگین متحرک شامل وارد شدن به موقعیتهای بلند یا کوتاه زمانی است که میانگین متحرک کوتاهمدت از بالاتر یا پایینتر از میانگین متحرک بلندمدت عبور میکند. استراتژیهای شاخص حرکت شامل ورود به موقعیتهایی است که یک امنیت دارای شتاب قوی است و زمانی که این حرکت کاهش مییابد خارج میشود.

خطوط روند و استراتژیهای الگوی نمودار شامل وارد کردن موقعیتهای بلند یا کوتاه زمانی که یک اوراق بهادار روند بالاتر یا پایینتری دارد، و قرار دادن یک توقف ضرر در زیر یا بالاتر از سطوح حمایتی خط روند کلیدی برای خروج از معامله است.

برخی از انتقادات به تحلیل روند چیست؟

منتقدان تحلیل روند، و به طور کلی معاملات تکنیکال، استدلال میکنند که بازارها کارآمد هستند و در تمام اطلاعات موجود قیمت دارند. این بدان معناست که تاریخ لزوماً نیازی به تکرار ندارد و گذشته آینده را پیشبینی نمیکند.

برای مثال، پیروان تحلیل بنیادی، وضعیت مالی شرکت ها را با استفاده از صورت های مالی و مدل های اقتصادی برای پیش بینی قیمت های آتی تحلیل میکنند. برای این نوع سرمایه گذاران، حرکات روزانه سهام از مسیری تصادفی پیروی میکند که نمیتوان آن را به عنوان الگو یا روند تفسیر کرد.

واگرایی قیمت در مقابل همگرایی قیمت: یک مرور کلی

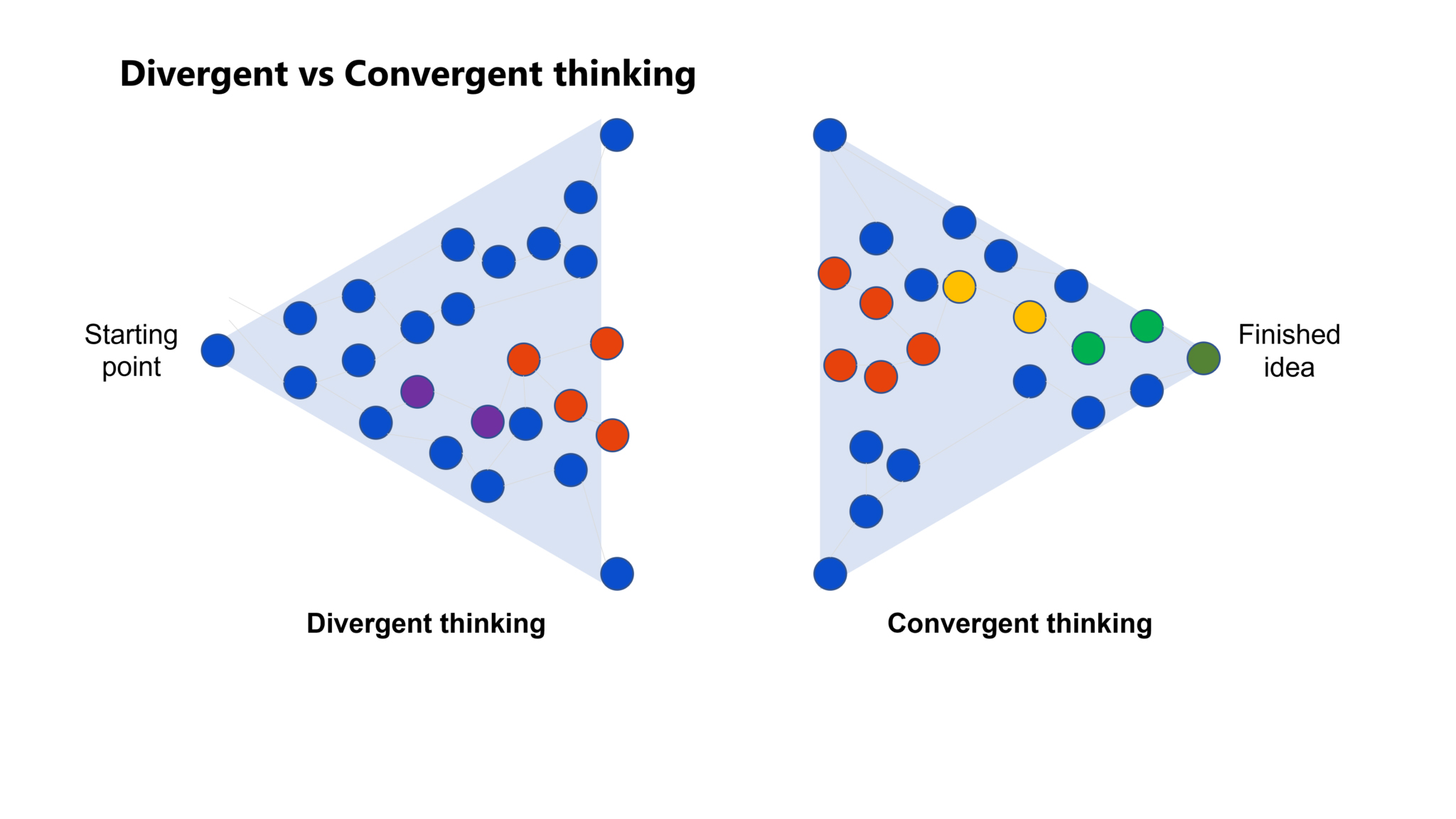

گرایش ها و ابزارهای متعددی در دنیای اقتصاد و امور مالی وجود دارد. برخی از آنها نیروهای متضاد مانند واگرایی و همگرایی را توصیف میکنند. واگرایی به طور کلی به این معنی است که دو چیز از هم دور میشوند در حالی که همگرایی به این معنی است که دو نیرو با هم حرکت میکنند.

در دنیای اقتصاد، امور مالی و تجارت، واگرایی و همگرایی اصطلاحاتی هستند که برای توصیف رابطه جهت دار دو روند، قیمت یا شاخص استفاده میشوند. اما همانطور که از تعاریف کلی برمی آید، این دو اصطلاح به نحوه حرکت این روابط اشاره دارد. واگرایی نشان میدهد که دو روند از یکدیگر دورتر میشوند در حالی که همگرایی نشان میدهد که چگونه به یکدیگر نزدیک میشوند.

واگرایی قیمت

وقتی ارزش یک دارایی، شاخص یا شاخص تغییر میکند، دارایی، شاخص یا شاخص مربوطه در جهت دیگر حرکت میکند. این همان چیزی است که از آن به عنوان واگرایی یاد میشود. واگرایی هشدار میدهد که روند فعلی قیمت ممکن است ضعیف شود و در برخی موارد ممکن است منجر به تغییر جهت قیمت شود.

واگرایی میتواند مثبت یا منفی باشد. به عنوان مثال، واگرایی مثبت زمانی رخ میدهد که یک سهم به پایین ترین سطح خود نزدیک میشود اما شاخص های آن شروع به افزایش میکنند. این نشانه معکوس شدن روند خواهد بود و به طور بالقوه فرصتی برای ورود به معامله گران باز میکند. از سوی دیگر، واگرایی منفی زمانی اتفاق میافتد که قیمتها بالاتر میروند در حالی که شاخص یک پایینترین قیمت جدید را نشان میدهد.

وقتی واگرایی اتفاق می افتد، به این معنی نیست که قیمت معکوس میشود یا اینکه به زودی یک معکوس رخ میدهد. در واقع، واگرایی میتواند برای مدت طولانی دوام بیاورد، بنابراین اگر قیمت آنطور که انتظار میرود واکنش نشان ندهد، عمل به آن به تنهایی میتواند به معنای زیان قابل توجهی باشد. معامله گران معمولاً در فعالیت های تجاری خود به طور انحصاری به واگرایی متکی نیستند. دلیلش این است که به خودی خود سیگنال های تجاری به موقع ارائه نمیدهد.

همگرایی قیمت

اصطلاح همگرایی نقطه مقابل واگرایی است. برای توصیف پدیده قیمت آتی و قیمت نقدی کالای اساسی که در طول زمان به یکدیگر نزدیکتر میشوند استفاده میشود. در بیشتر موارد، معامله گران به همگرایی به عنوان راهی برای توصیف عملکرد قیمت یک قرارداد آتی اشاره میکنند

از نظر تئوری، همگرایی به این دلیل اتفاق میافتد که یک بازار کارآمد اجازه نمیدهد چیزی با دو قیمت همزمان معامله شود. ارزش واقعی بازار یک قرارداد آتی کمتر از قیمت قرارداد مورد بحث است زیرا معامله گران باید ارزش زمانی اوراق را در نظر بگیرند. با نزدیک شدن به تاریخ انقضای قرارداد، حق بیمه ارزش زمانی کاهش می یابد و این دو قیمت به هم نزدیک میشوند.

اگر قیمت ها همگرا نمی شد، معامله گران از تفاوت قیمت برای کسب سود سریع استفاده میکردند. این تا زمانی که قیمت ها به هم نزدیک شوند ادامه خواهد داشت. وقتی قیمت ها همگرا نمیشوند، فرصتی برای آربیتراژ وجود دارد. آربیتراژ زمانی است که یک دارایی به طور همزمان در بازارهای مختلف خرید و فروش میشود تا از اختلاف قیمت موقت استفاده شود. این وضعیت از ناکارآمدی در بازار بهره میبرد.

تفاوت های کلیدی

معامله گران تکنیکال بیشتر به واگرایی فکر میکنند تا همگرایی، عمدتاً به این دلیل که فرض میشود همگرایی در یک بازار عادی رخ میدهد. بسیاری از شاخص های تکنیکال معمولاً از واگرایی به عنوان ابزار استفاده میکنند، در درجه اول از نوسانگرها. آنها نوارهایی را ترسیم میکنند (هم باندهای بالا و هم پایین) که بین دو مقدار شدید رخ میدهند. سپس آنها شاخص های روند را میسازند که در آن مرزها جریان دارند.

واگرایی پدیده ای است که معمولاً به این معنی است که یک روند ضعیف یا بالقوه ناپایدار است. معامله گرانی که از تحلیل تکنیکال به عنوان بخشی از استراتژی های معاملاتی خود استفاده میکنند، از واگرایی برای خواندن حرکت اساسی یک دارایی استفاده میکنند.

همگرایی زمانی اتفاق می افتد که قیمت یک دارایی، شاخص یا شاخص در همان جهت دارایی، شاخص یا شاخص مرتبط در تحلیل تکنیکال حرکت کند. به عنوان مثال، زمانی که میانگین صنعتی داوجونز (DJIA) همزمان با افزایش خط انباشت/توزیع آن، سودهایی را نشان می دهد، همگرایی وجود دارد.

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!