امروز در این مقاله ما به تحلیل آنچین هفته سوم دی میپردازیم. با تیم فیبوتک همراه باشید.

پس از یکی از کم نوسانترین دورههای تاریخ بیتکوین (WoC 2)، بازار این هفته یک رالی قابل توجه و انفجاری 23.3 درصدی را تجربه کرد. قیمت بیت کوین از پایین ترین سطح هفتگی 17 هزار دلار به بیش از 21 هزار دلار افزایش یافت و از چندین مدل قیمت گذاری تکنیکال و زنجیره ای که به طور گسترده مشاهده شده بود عبور کرد. بسیاری از این مدل ها تمایل دارند به عنوان سطوح مقاومت روانی قابل توجهی در طول بازارهای نزولی عمل کنند، که این رویداد خاص را قابل توجه می کند.

در این نسخه، ما انواع مدلهای قیمتگذاری را پوشش میدهیم که به دنبال توصیف عملکرد قیمت بیت کوین و اصول اساسی هستند، از جمله:

سطوح کلیدی فنی و زنجیره ای، مانند 200D-SMA، و قیمت واقعی برای گروه های مختلف سرمایه گذار.

نقاط استرس تخمینی برای ماینرهای متوسط، که به طور بالقوه نشان دهنده کاهش استرس درآمد حاد برای صنعت است.

مدلهای ارزش منصفانه بر اساس توان عملیاتی حجم شبکه، تلاش میکنند تا ارزش ضمنی را بر اساس فعالیت تسویه حساب کنند.

بازیابی سودهای کوتاه مدت تحقق یافته، که در طول تاریخ نشان داده است که شاخصی کلیدی برای تغییر الگوهای رفتار سرمایه گذاران است.

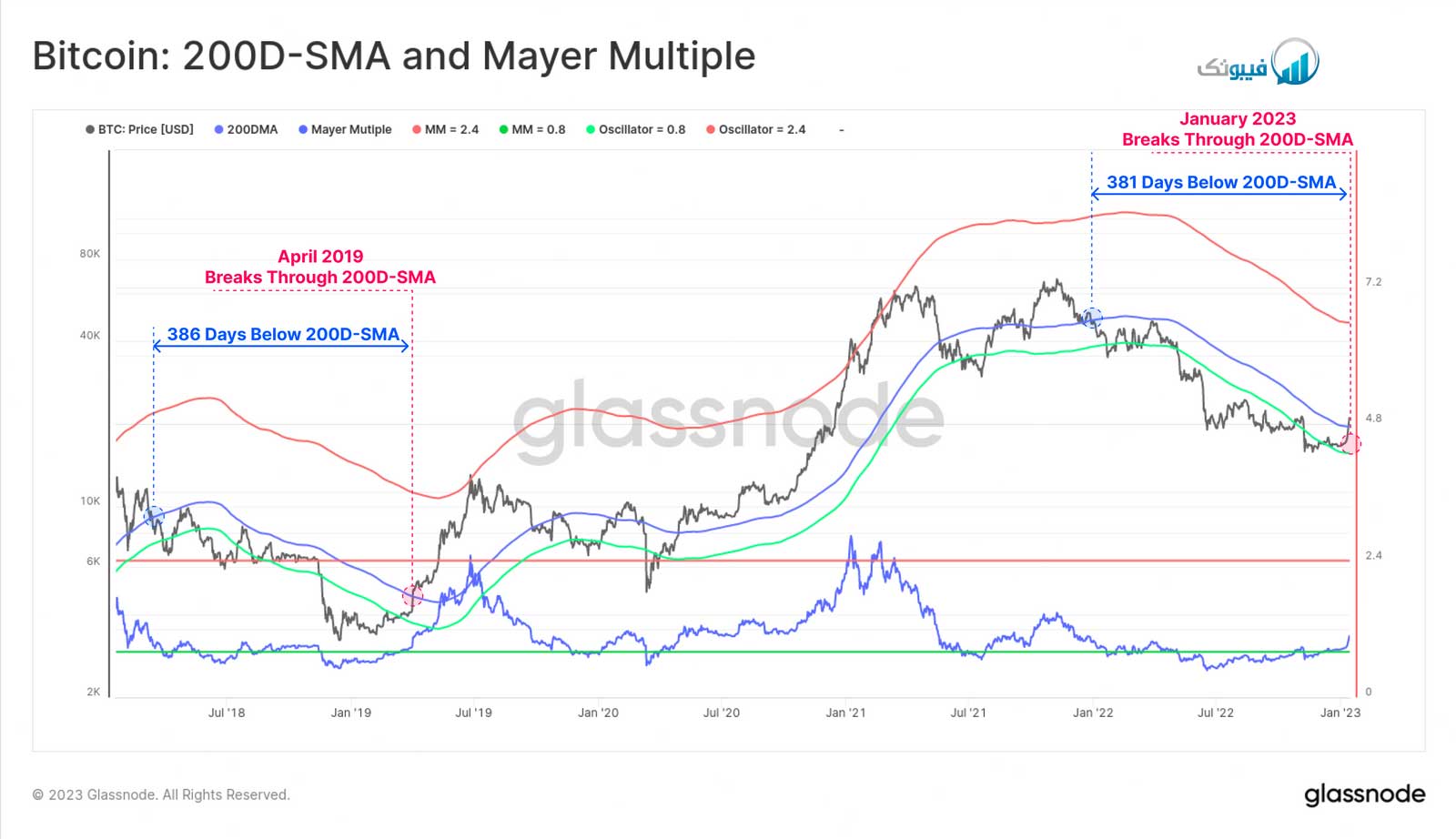

200D-SMA یکی از پرکاربردترین ابزارهای تحلیل تکنیکال در تمام کلاسهای دارایی باقی میماند که اغلب به عنوان یک آزمون تورنسل برای روندهای کلان بازار کاربرد پیدا میکند. این موضوع در طول سالها برای بیتکوین ثابت شده است، جایی که یک بررسی ساده از بالا یا پایین بودن قیمت 200D-SMA به ترتیب با روند صعودی کلان یا نزولی مرتبط است.

با رالی قدرتمند این هفته، بازار بر این سطح روانی 19.5 هزار دلار غلبه کرد. بازارهای بیت کوین اغلب رفتار چرخه ای ثابت و عجیبی را نشان میدهند، به طوری که این چرخه به مدت 381 روز زیر 200D-SMA معامله میشود، که فقط 5 روز کمتر از بازار نزولی 2018-19 در 386 روز است.

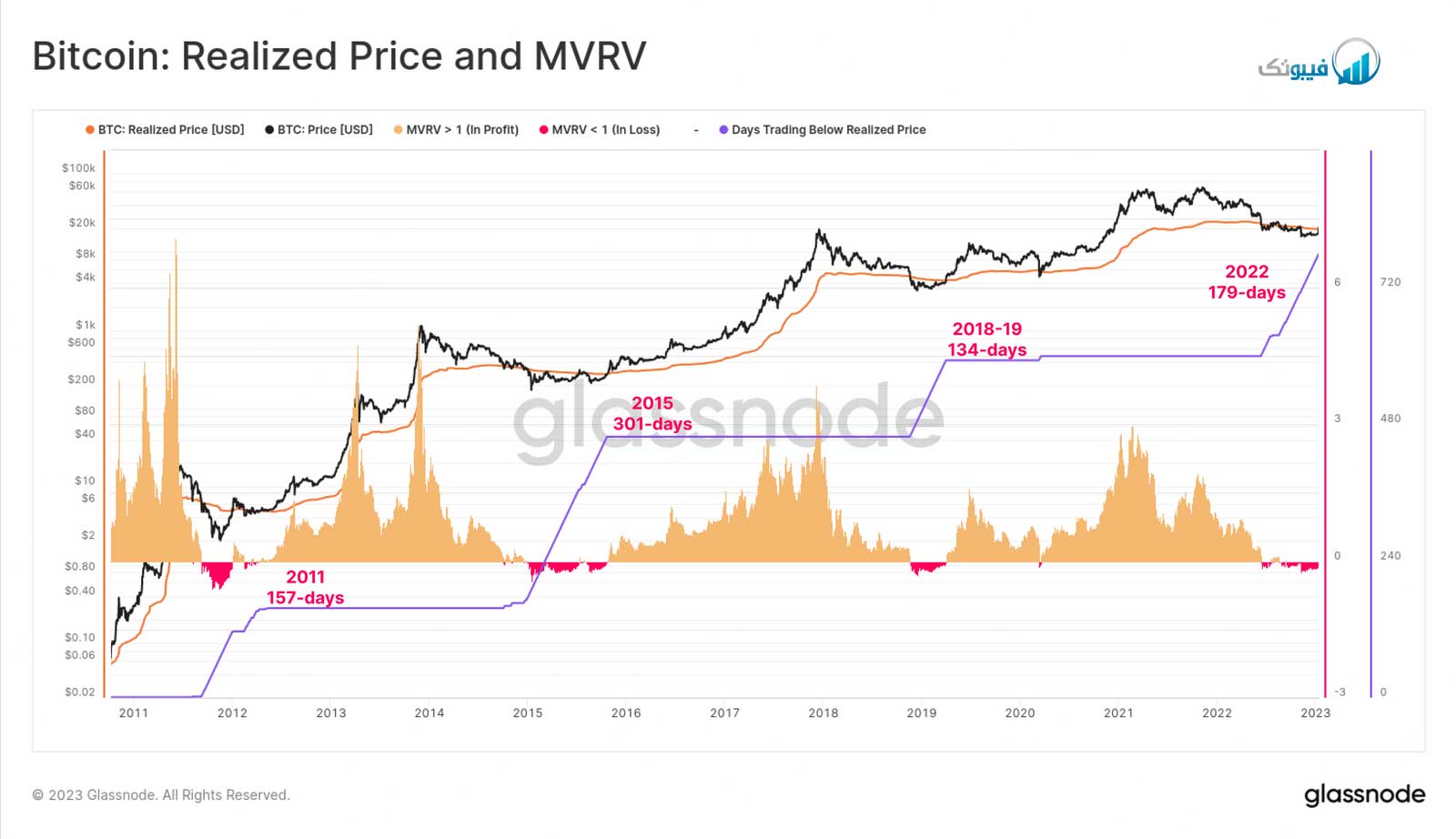

درست بالای 200D-SMA قیمت واقعی 19.7 هزار دلار بود. در دنیای بیت کوین، این مدل مبتنی بر هزینه روانشناختی نیز به طور گسترده مشاهده میشود. با قیمتهایی که اکنون به طور قانعکنندهای بالاتر از این مدل قیمت هستند، این نشان میدهد که دارندگان بیتکوین متوسط به سود خالص غیر واقعی بازگشتهاند. تا به امروز، بازار نزولی 2022-23 179 روز زیر قیمت واقعی سپری کرده است، که آن را به دومین دوره طولانی در چهار چرخه نزولی اخیر تبدیل کرده است.

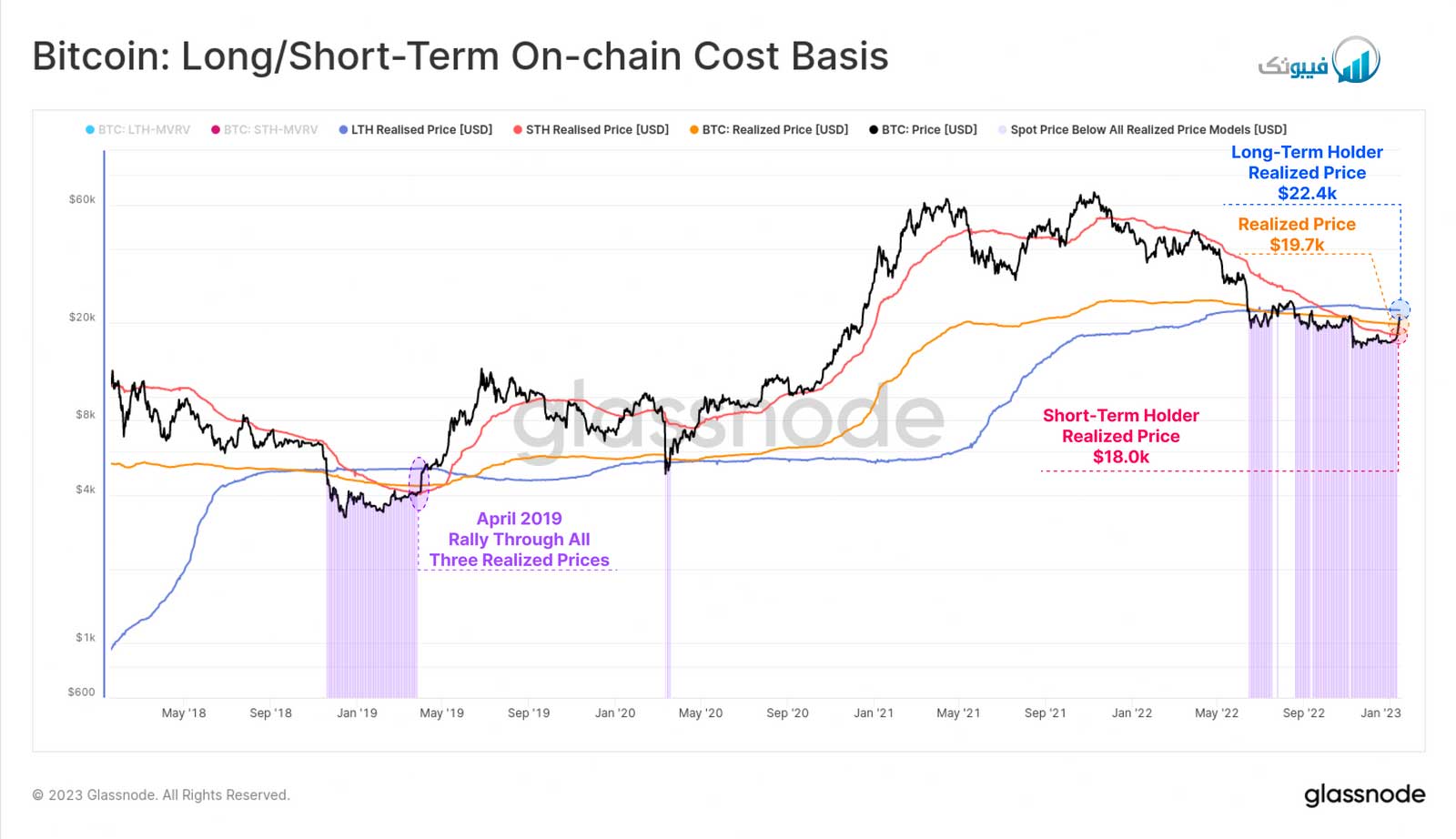

نمودار زیر سه نوع از قیمت واقعی را ارائه میدهد که به گروه ها تقسیم میشوند:

قیمت واقعی دارنده کوتاه مدت (18.0 هزار دلار)، میانگین کوین هایی که در 155 روز گذشته دست به دست شدند.

قیمت واقعی (19.7 هزار دلار) که میانگین تمام دارندگان کوین است.

قیمت واقعی دارنده بلندمدت (22.4 هزار دلار)، میانگین کوین هایی که حداقل 155 روز نگه داشته شده اند.

چندین مشاهدات کلیدی از این مدل وجود دارد:

شباهت قابل توجهی در قدرت بازار با آنچه در آپریل 2019 مشاهده شد وجود دارد، اگرچه بازار فعلی هنوز قیمت واقعی LTH را نقض نکرده است.

در هر دو بازار نزولی 2018-19 و 2022-2022، هر سه قیمت تحقق یافته همگرا شدند، که نشان دهنده بازگشت به یک پایه دارنده همگن است (که در آن میانگین دارنده BTC، بدون توجه به زمان نگهداری، هزینه تقریباً معادل را دارد).

قیمت واقعی دارنده کوتاه مدت کمتر از سایرین است که منعکس کننده یک رویداد بزرگ به سبک کاپیتولاسیون پس از سقوط FTX است که نشان می دهد حجم قابل توجهی از سکه ها پس از آن تغییر کرده است.

برآورد ارزش منصفانه

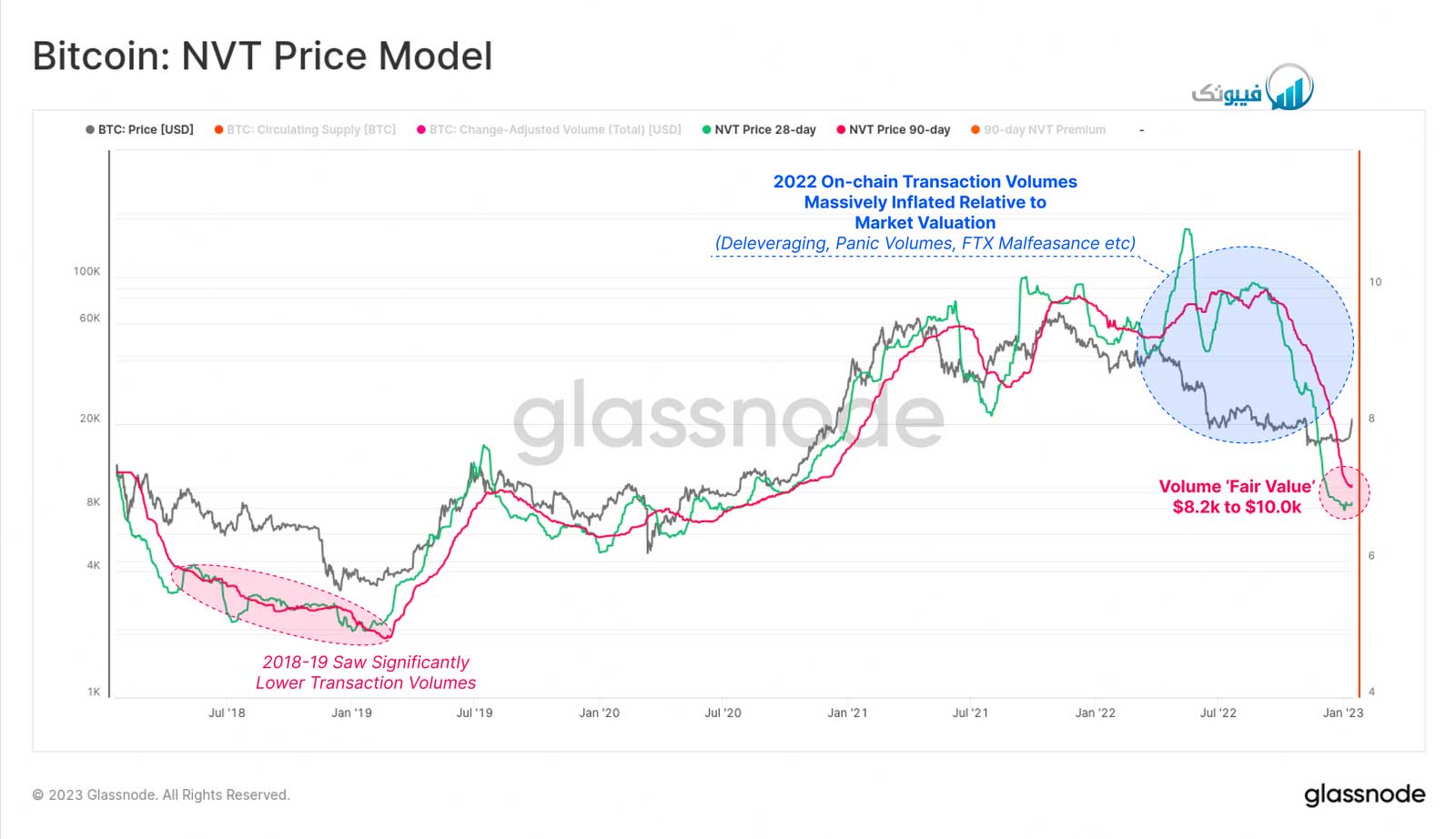

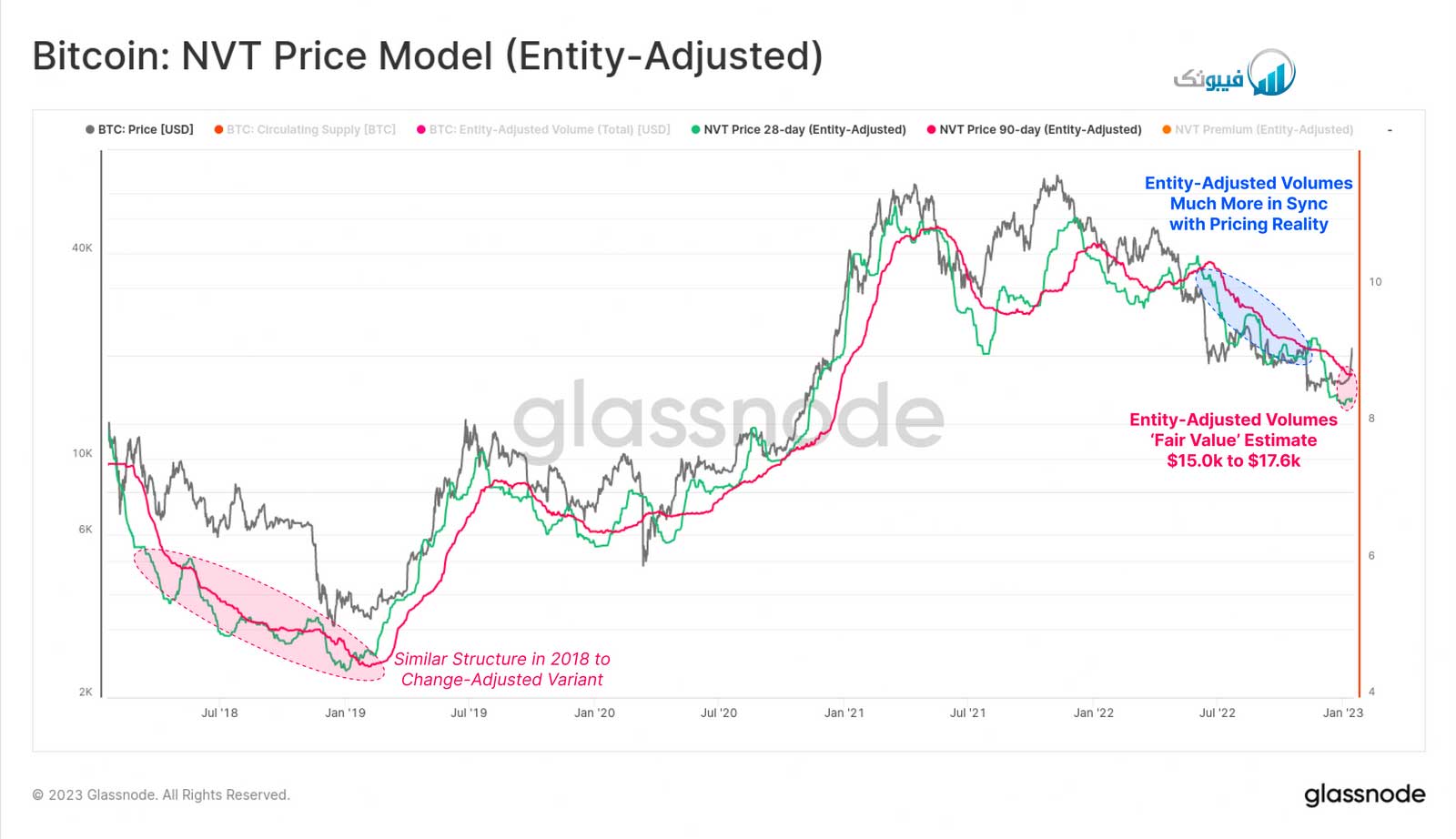

هدف از تخمین ارزش فعلی یا آینده منصفانه برای بیت کوین موضوع تلاش ها و تکرارهای بی شماری برای مدل سازی بوده است. یکی از این مدل ها برای اولین بار توسط Willy Woo ارائه شد و از حجم تراکنش ها و نسبت NVT مشتق شده است.

این مدل از نگاهی به دو سال گذشته حجم تسویه استفاده میکند و سپس یک “ارزش منصفانه ضمنی” بر اساس توان عملیاتی ارزش شبکه را استخراج میکند. نوع زیر از حجم تنظیمشده با تغییر ما استفاده میکند که انتقالها را با استفاده از روشهای اکتشافی استاندارد صنعتی فیلتر میکند. دو مشاهدات قابل توجه در 12 ماه گذشته وجود دارد:

این مدل ارزش منصفانه بیت کوین را در سال 2022 تا حد زیادی بیش از حد تخمین زد. در نگاهی به گذشته، این احتمالاً نتیجه حجمی است که از نهادهای بزرگی که تحت رویدادهای اعم از اهرمزدایی گسترده قرار گرفتهاند، اما همچنین به دلیل یک مؤلفه ناخوشایند مدیریت (سوء) کیف پول توسط نهادهای FTX/Alameda در آخرین آنها است. روزها.

این مدل در راستای کاهش عظیم حجم نقل و انتقالات تحت پوشش هفته گذشته سقوط کرده است که نشان دهنده ارزش منصفانه بین 8.2 تا 10.0 هزار دلار است.

با این حال، با بهرهمندی از الگوریتمهای تنظیم نهاد گلس نود، میتوانیم به نمایش دقیقتری از حجم انتقال معنادار اقتصادی دست یابیم و بنابراین یک مدل NVT Price بسیار تمیزتر، با رابطه قویتر با قیمت به دست آوریم. این نوع بر اساس بهترین تخمین ما از ارزش اقتصادی تسویه شده، «ارزش منصفانه» را برای بیت کوین بین 15.0 تا 17.6 هزار دلار تخمین میزند. این با محدوده قیمتی که در ماه قبل نگه داشته شده است، هماهنگ است.

کمک برای ماینرها

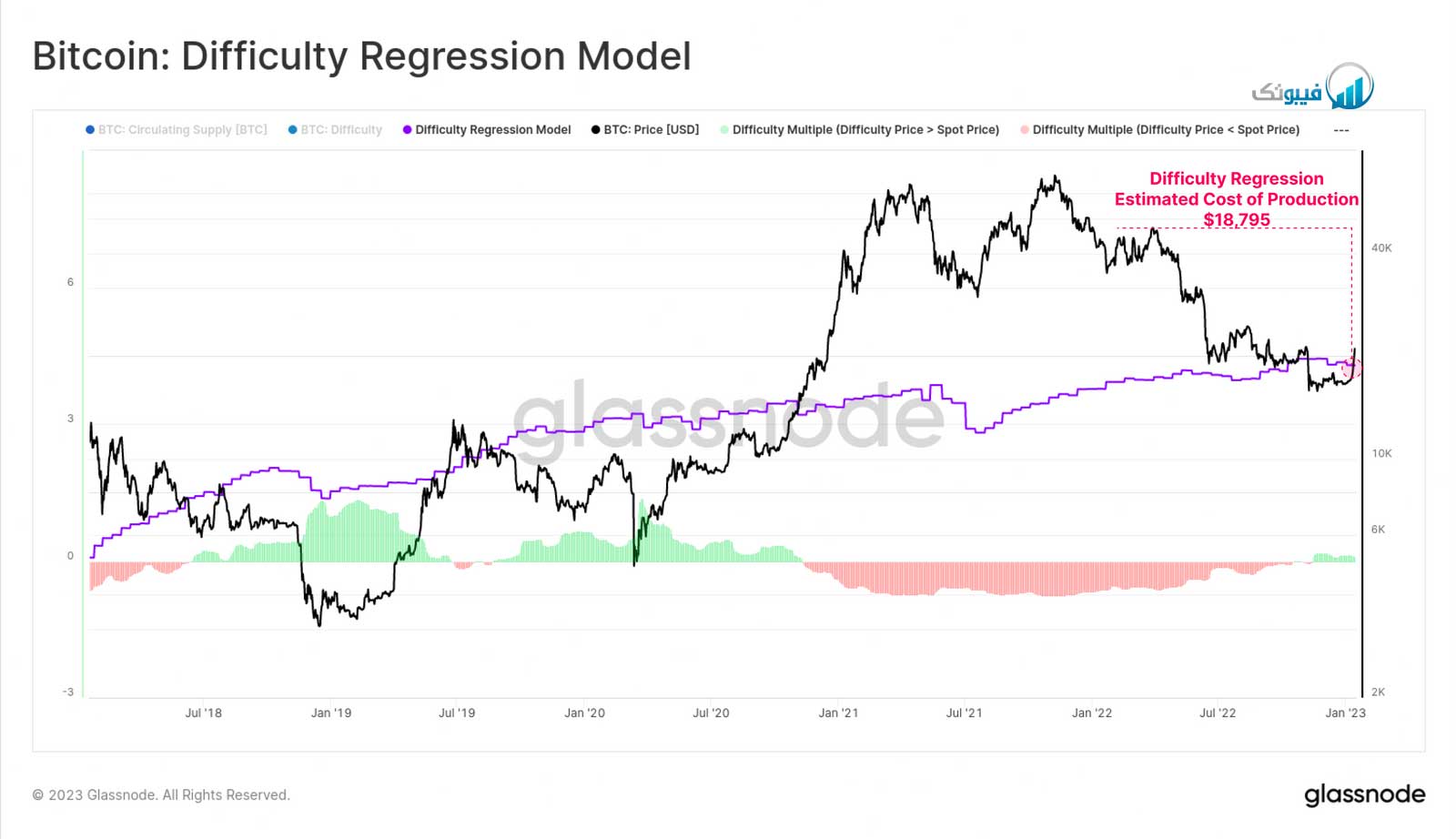

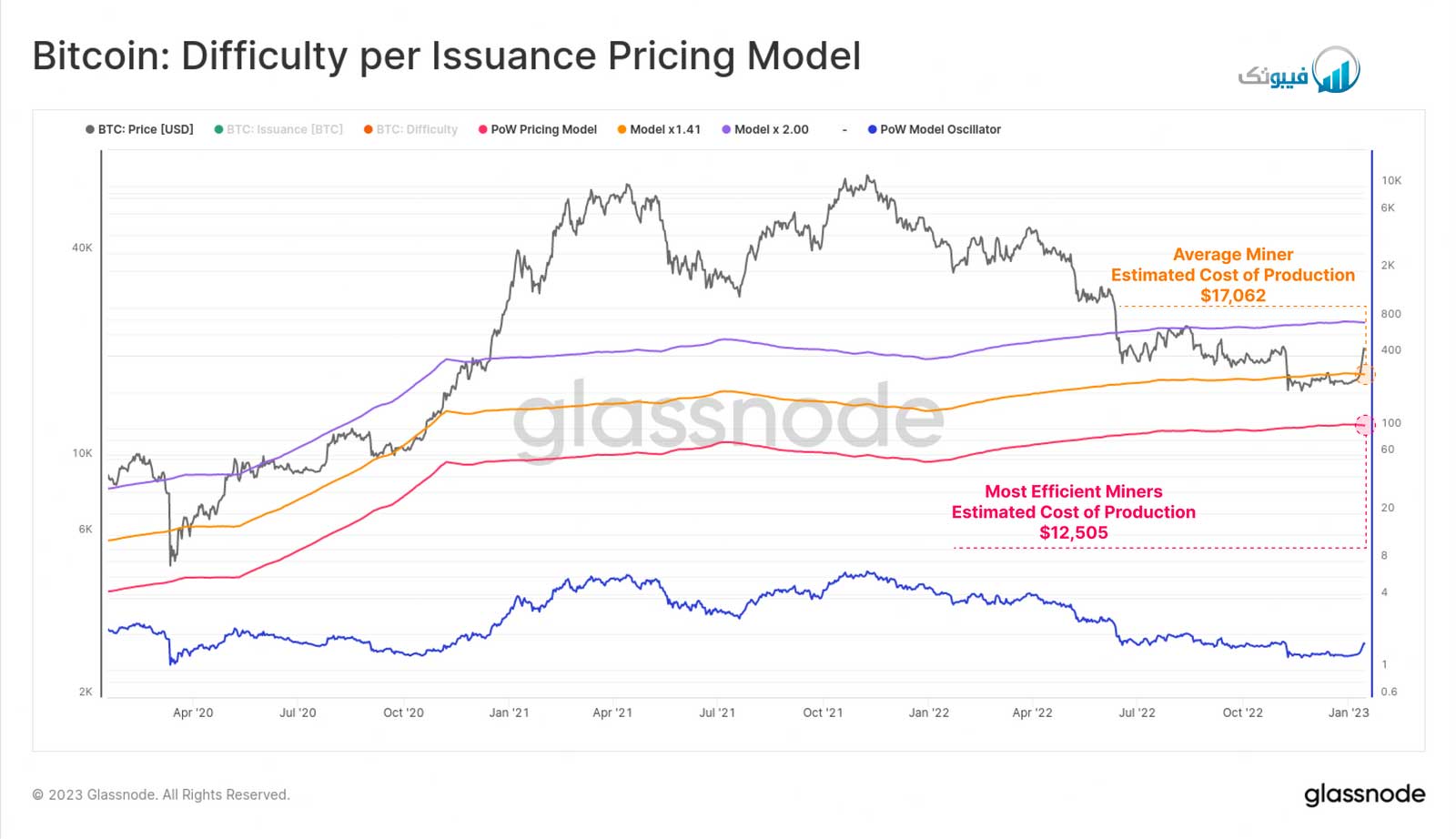

یکی از بخش هایی که در 12 ماه گذشته بیشترین ضربه را خورده، ماینرهای بیت کوین بوده اند. این امر بهویژه در این چرخه قابل مشاهده بود زیرا شرکتهای سهامی عام شاهد ضربههای عمده به ارزشگذاریهای خود و در نتیجه قیمت سهام بودند. مدل زیر میانگین هزینه تولید BTC را 18798 دلار تخمین میزند، با این فرض که دشواری منعکس کننده «قیمت» نهایی بخش معدن است.

یک مدل هزینه جایگزین تولید، دشواری را با نرخ انتشار کوین برابری میکند و سه باند را توسعه میدهد که نشاندهنده:

کارآمدترین ماینرها

ماینرهای متوسط

کم کارآمدترین ماینرها

میانگین هزینه تولید 17062 دلار تخمین زده میشود که مشابه است اما کمی کمتر از مدل بالا (18.8 هزار دلار) است. بر اساس هر دو ابزار، این احتمال وجود دارد که ماینرها در سراسر جهان شرایط مالی مطلوب تری را در پیش رو ببینند، در حالی که بازار مقداری تسکین بسیار مورد نیاز را فراهم می کند (با فرض اینکه ادامه یابد).

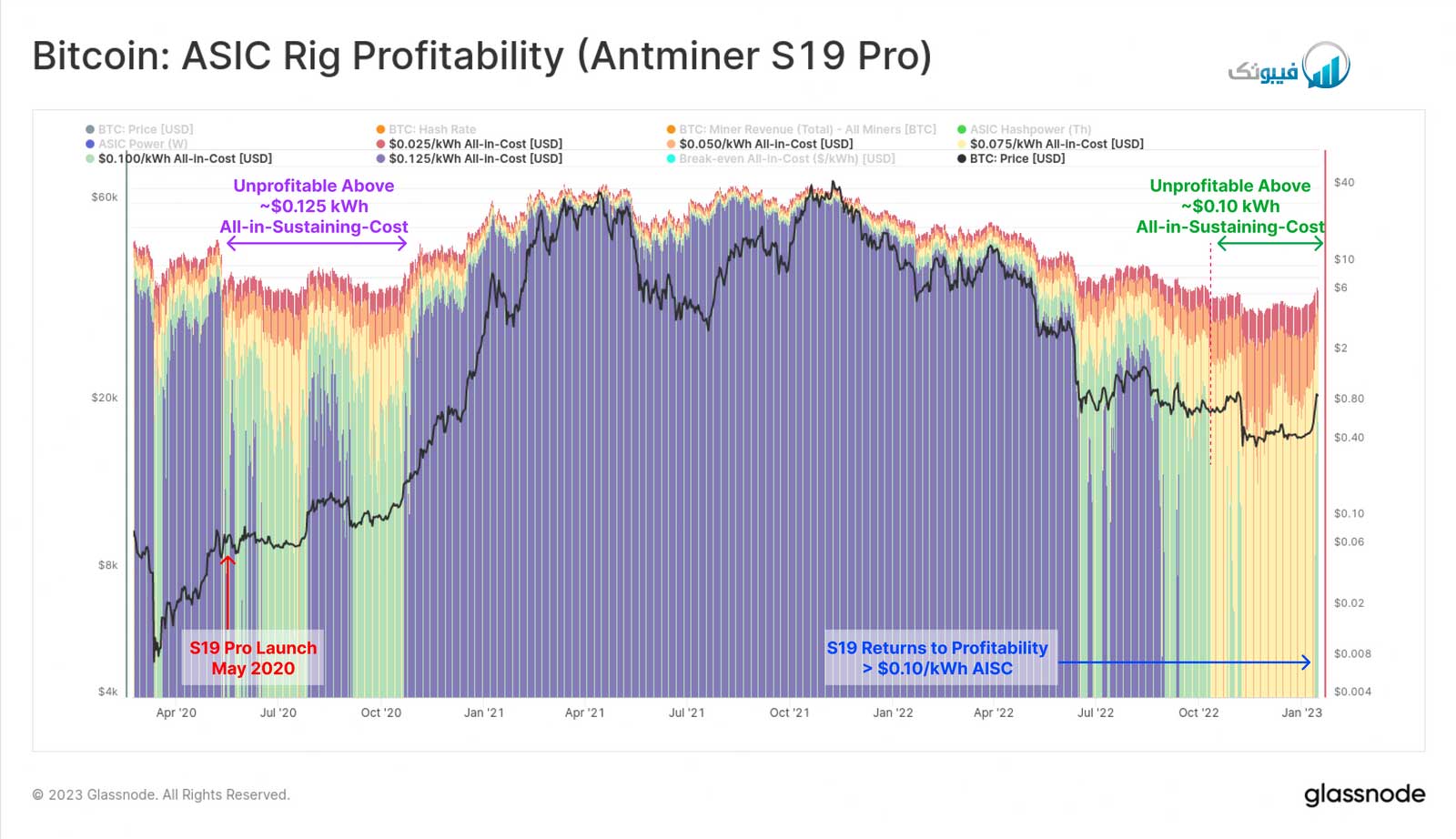

برای نشان دادن این نکته، نمودار زیر سودآوری Antminer S19 Pro را نشان میدهد که حدوداً در می 2020 منتشر شد و تا همین اواخر یکی از دکلهای عملیاتی پرچمدار بود. مناطق رنگی در نمودار زیر سطوح سودآوری تخمینی را برای این دکل تحت مفروضات مختلف هزینه پایدار (AISC) ($/kWh) نشان میدهند. توجه داشته باشید، AISC، نباید با ASIC اشتباه گرفته شود!

0.125 دلار در کیلووات ساعت

0.100 دلار در کیلووات ساعت

0.075 دلار در کیلووات ساعت

0.050 دلار در هر کیلووات ساعت

0.025 دلار در کیلووات ساعت

با نمودار نشان داده شده در فضای لاگ، دورههایی که تخمین زده میشود این ریگ بیسود باشد، به صورت شکاف در نمودار رنگی مربوطه نشان داده میشوند. دو دوره از این قبیل مشخص است: می تا اکتبر 2020 (بلافاصله پس از انتشار ریگ، و رویداد هالوینگ)، و دوباره از ژانویه 2022 تا این هفته. از طریق این مدل، تخمین زده میشود که S19 Pro برای هر ماینری که با AISC بیش از 0.10 دلار در کیلووات ساعت در هفت ماه گذشته کار میکند، سودآور نبوده است.

بازگشت سود

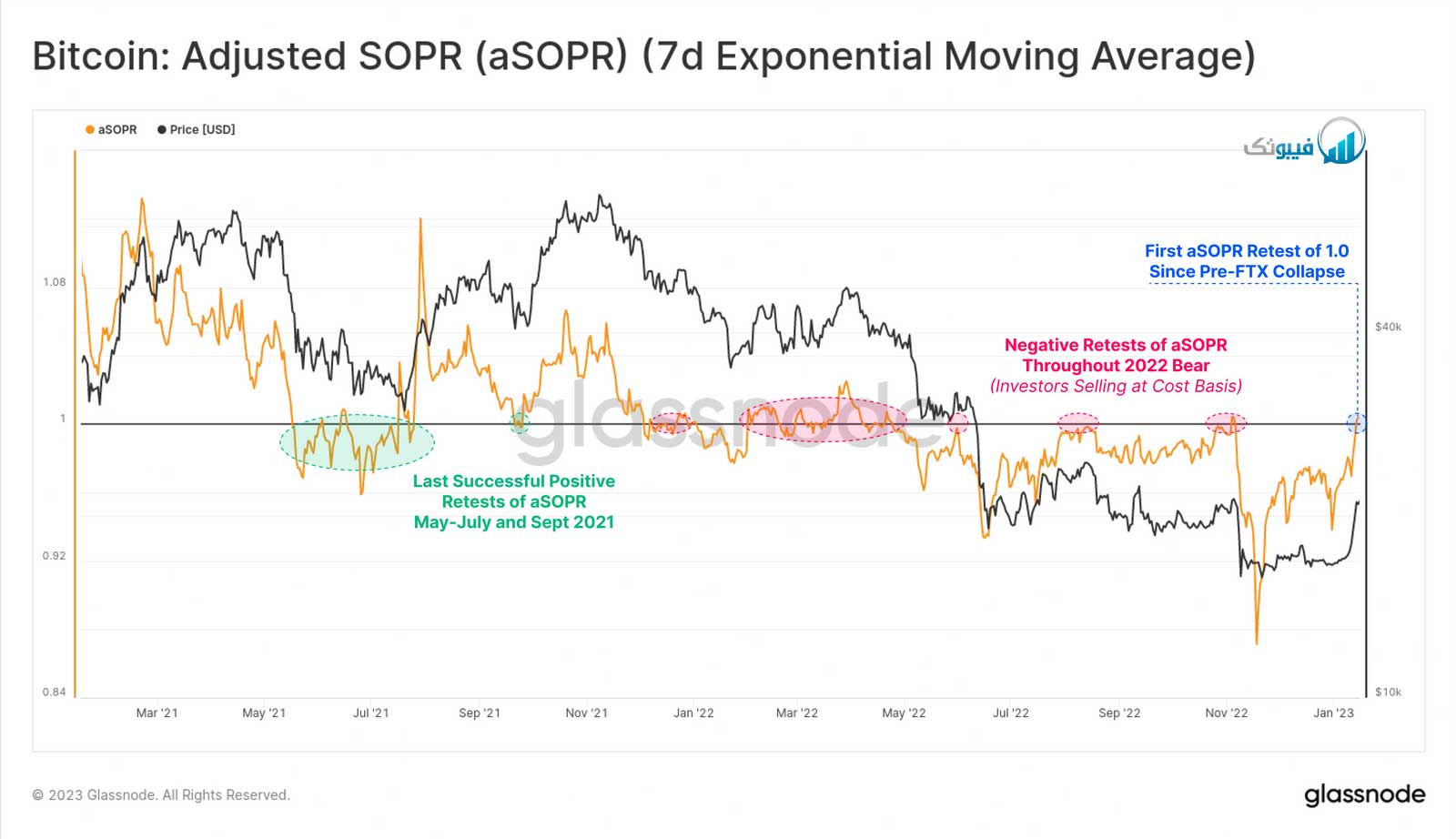

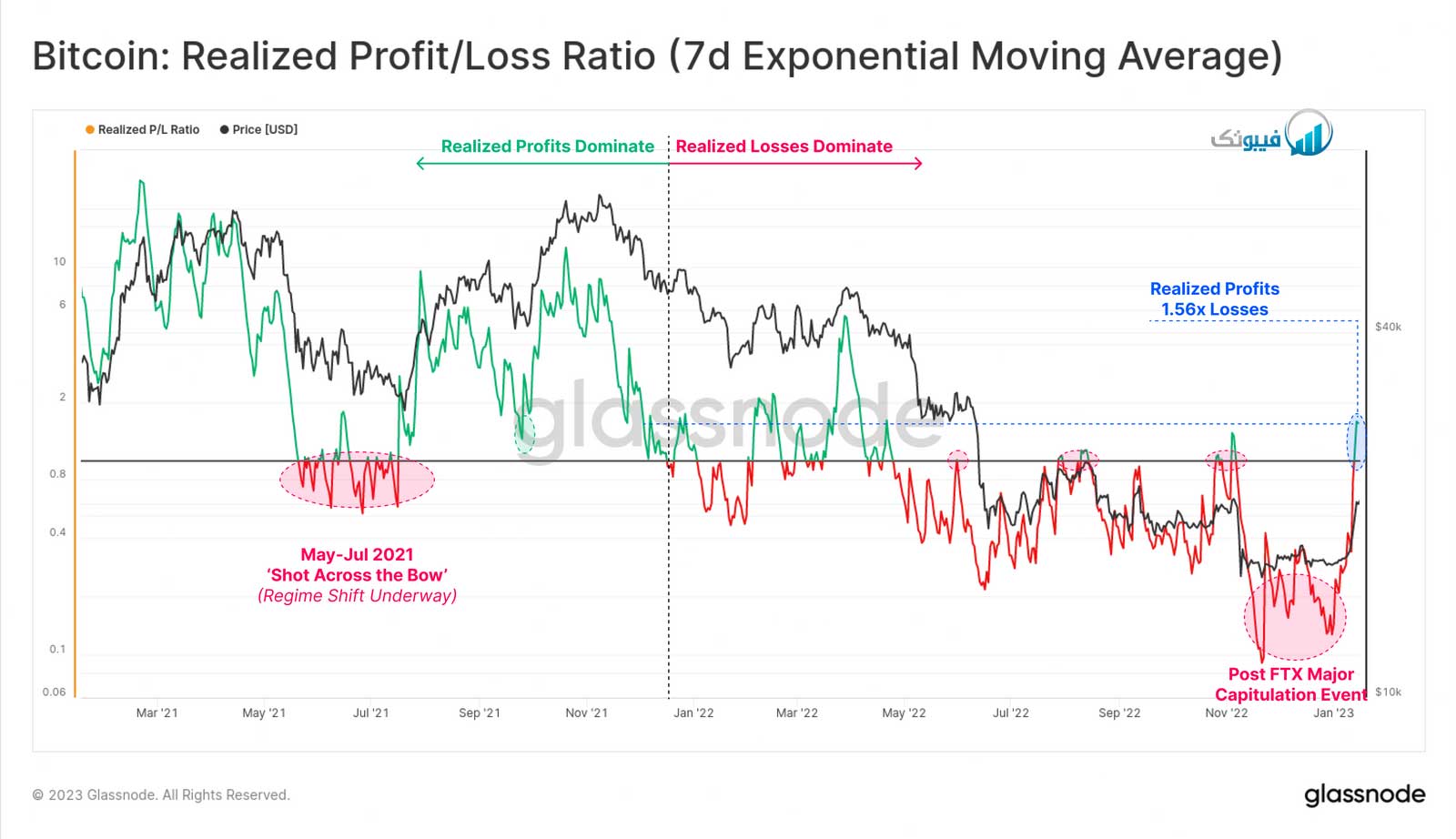

موضوع نهایی مورد علاقه، بازگشت معاملات سودآور در زنجیره است. مدل aSOPR در حال آزمایش مجدد مقدار 1.0 از پایین است که ثابت شده است که یک سطح مقاومت کلیدی در سراسر بازار نزولی است. یک شکست aSOPR در بالا، و در حالت ایدهآل، یک آزمایش مجدد موفقیت آمیز 1.0 اغلب نشانه تغییر رژیم معنیدار است، زیرا سودها محقق میشوند و تقاضای کافی برای جذب آنها جریان مییابد.

نتیجه

با رشد انفجاری 23.3 درصدی برای شروع سال، بخش گسترده ای از سرمایه گذاران بیت کوین (و ماینرها) شاهد بازگشت دارایی خالص (و عملیات) خود به سود بودند. این نشان دهنده تأثیر افزایش شدید قیمت و همچنین حجم عظیم کوین هایی است که در ماه های اخیر دست به دست شدند و پایه هزینه آنها را کاهش داد. با آزمایش aSOPR و نسبت P/L Realized مقدار سربه سر 1.0، آزمایش این که آیا بازار میتواند این سودها را حفظ کند، به سوال بزرگ بعدی تبدیل میشود.

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!