امروز در این مقاله آموزش ارز دیجیتال به آموزش مدیریت سرمایه و مفهوم پول هوشمند میپردازیم. با تیم فیبوتک همراه باشید.

مدیریت سرمایه چیست؟

مدیریت سرمایه یک اصطلاح گسترده است که شامل خدمات و راه حل ها در کل صنعت سرمایه گذاری میشود. در بازار، مصرفکنندگان به طیف گستردهای از منابع و برنامههای کاربردی دسترسی دارند که به آنها اجازه میدهد تقریباً تمام جنبههای مالی شخصی خود را بهصورت جداگانه مدیریت کنند. با افزایش ارزش خالص سرمایه گذاران، اغلب به دنبال خدمات مشاوران مالی برای مدیریت حرفه ای پول هستند.

مشاوران مالی معمولاً با خدمات بانکداری و کارگزاری خصوصی مرتبط هستند و از برنامه های مدیریت کل نگر پول پشتیبانی میکنند که میتواند شامل برنامه ریزی املاک، بازنشستگی و موارد دیگر باشد. مدیریت سرمایه شرکت سرمایه گذاری نیز یکی از جنبه های اصلی صنعت سرمایه گذاری است.

مدیریت سرمایه شرکت سرمایه گذاری گزینه های صندوق سرمایه گذاری را به مصرف کنندگان فردی ارائه میدهد که شامل تمام طبقات دارایی قابل سرمایه گذاری در بازار مالی میشود. مدیران سرمایه شرکت های سرمایه گذاری همچنین با راه حل های سرمایه گذاری برای برنامه های بازنشستگی سازمانی، موقوفات، بنیادها و غیره، از مدیریت سرمایه مشتریان نهادی پشتیبانی میکنند.

درک مدیریت سرمایه

مدیریت سرمایه به فرآیندهای بودجه ریزی، پس انداز، سرمایه گذاری، خرج کردن یا نظارت بر مصرف سرمایه یک فرد یا گروه اشاره دارد. این اصطلاح همچنین میتواند به طور محدودتر به مدیریت سرمایه گذاری و مدیریت پرتفوی اشاره کند. استفاده غالب از این عبارت در بازارهای مالی این است که یک حرفه ای سرمایه گذاری تصمیمات سرمایه گذاری را برای مجموعه های بزرگی از صندوق ها، مانند صندوق های سرمایه گذاری مشترک یا طرح های بازنشستگی میگیرد.

مدیران برتر سرمایه گذاری بر اساس دارایی ها

مدیران سرمایهگذاری جهانی، صندوقها و خدمات مدیریت سرمایهگذاری خردهفروشی و نهادی را ارائه میکنند که هر طبقه دارایی سرمایهگذاری در صنعت را در بر میگیرد. دو مورد از محبوبترین انواع صندوقها عبارتند از وجوه با مدیریت فعال و وجوه با مدیریت غیرفعال، که شاخصهای مشخص شده را با هزینههای مدیریت پایین تکرار میکنند. لیست زیر 5 مدیر برتر سرایه گذار جهانی را بر اساس دارایی های تحت مدیریت (AUM) تا سه ماهه اول 2021 نشان میدهد:

BlackRock Inc.

در سال 1988، BlackRock Inc. به عنوان یک بخش 1 دلاری از گروه BlackRock راه اندازی شد. تا پایان سال 1993، 17 میلیارد دلار AUM داشت و تا سال 2020، این رقم به 8.68 تریلیون دلار افزایش یافت. بخش صندوق قابل معامله در بورس بلک راک (ETF) به نام iShares، بیش از 2 تریلیون دلار AUM در سطح جهان دارد که تقریباً یک چهارم کل دارایی های گروه را تشکیل میدهد. به طور کلی، این شرکت تقریباً 13000 متخصص را استخدام میکند و دفاتر خود را در بیش از 30 کشور در سراسر جهان نگهداری میکند.

The Vanguard Group

گروه ونگارد یکی از شناخته شده ترین شرکت های مدیریت سرمایه گذاری است که به بیش از 30 میلیون مشتری در 170 کشور جهان خدمات ارائه میدهد. ونگارد توسط جان سی. بوگل در سال 1975 در ولی فورج، پنسیلوانیا، به عنوان بخشی از شرکت مدیریت ولینگتون، جایی که بوگل قبلاً رئیس آن بود، تأسیس شد. ونگارد از زمان راهاندازی، مجموع داراییهای خود را به بیش از ۷ تریلیون دلار افزایش داده است و به لطف محبوبیت صندوقهای سرمایهگذاری کمهزینه خود، به دومین مدیر دارایی بزرگ جهان تبدیل شده است.

Fidelity Investments

Fidelity Management & Research Company در سال 1946 توسط ادوارد سی جانسون دوم تاسیس شد. از دسامبر 2020، Fidelity بیش از 35 میلیون مشتری با 9.8 تریلیون دلار در کل دارایی و 4.9 تریلیون دلار در AUM داشت. این شرکت صدها صندوق سرمایه گذاری مشترک از جمله سهام داخلی، سهام خارجی، خاص بخش، با درآمد ثابت، شاخص، بازار پول و وجوه تخصیص دارایی را ارائه میدهد.

PIMCO

شرکت مدیریت دارایی جهانی Pacific Investment Management Company LLC (PIMCO) در سال 1971 در نیوپورت بیچ، کالیفرنیا، توسط پادشاه اوراق قرضه، بیل گراس، تأسیس شد. PIMCO از زمان آغاز به کار، AUM خود را به 2.21 تریلیون دلار افزایش داده است. این شرکت دارای بیش از 775 متخصص سرمایه گذاری است که هر کدام به طور متوسط 14 سال تجربه سرمایه گذاری دارند. PIMCO با بیش از 100 صندوق زیر پرچم خود، به طور گسترده به عنوان پیشرو در بخش درآمد ثابت شناخته میشود.

Invesco Ltd.

Invesco Ltd. خدمات مدیریت سرمایه گذاری را از سال 1978 ارائه میکند. در فوریه 2021، این شرکت اعلام کرد که 1.35 تریلیون دلار در AUM در سراسر بیش از 100 محصولات صندوق سرمایه گذاری مشترک خود دارد. Invesco همچنین بیش از 100 ETF را از طریق بخش Invesco Capital Management LLC ارائه میدهد.

پول هوشمند چیست؟

پول هوشمند سرمایه ای است که توسط سرمایه گذاران نهادی، صاحبان بازار، بانک های مرکزی، صندوق ها و سایر متخصصان مالی کنترل میشود. پول هوشمند در اصل یک اصطلاح قمار بود که به شرط بندی های قماربازان با سابقه موفقیت اشاره میکرد.

درک پول هوشمند

پول هوشمند، پول نقدی است که توسط کسانی که با تجربه، آگاه، یا هر سه مورد در نظر گرفته میشوند، سرمایه گذاری یا شرط بندی میشوند. شواهد تجربی کمی برای حمایت از این ایده وجود دارد که سرمایهگذاریهای پول هوشمند بهتر از سرمایهگذاریهای غیرهوشمند عمل میکنند. با این حال، چنین هجوم نقدینگی بر بسیاری از روش های سفته بازی تأثیر میگذارد.

اصطلاح “پول هوشمند” از قماربازانی می آید که دانش عمیقی از ورزشی که روی آن شرط بندی میکردند یا دانش خودی داشتند که عموم مردم قادر به استفاده از آن نبودند. مردم تصور میکنند که پول هوشمند توسط کسانی سرمایه گذاری میشود که درک کامل تری از بازار دارند یا با اطلاعاتی که یک سرمایه گذار عادی نمیتواند به آنها دسترسی پیدا کند. به این ترتیب، میتاون گفت که زمانی که الگوهای معاملاتی سرمایهگذاران نهادی از سرمایهگذاران خردهفروشی متفاوت است، پول هوشمند شانس موفقیت بسیار بیشتری دارد.

پول هوشمند همچنین به نیروی جمعی پول کلان اشاره دارد که میتواند بازارها را به حرکت درآورد. در این زمینه، بانک مرکزی نیروی پشتیبان پول هوشمند است و معامله گران انفرادی سوار بر پول هوشمند هستند. در زمینه قمار، پول هوشمند به کسانی اطلاق میشود که از طریق شرط بندی امرار معاش میکنند. بسیاری از قماربازان از الگوریتم های ریاضی تاریخی برای تصمیم گیری در مورد اینکه چه مقدار و بر چه چیزی شرط بندی کنند استفاده میکنند.

شناسایی پول هوشمند

خرد متعارف معتقد است که خودیها و سفتهبازان آگاه معمولاً بیشتر سرمایهگذاری میکنند، بنابراین باید چنین باشد که گاهی اوقات پول هوشمند با حجم معاملات بیشتر از حد معمول شناسایی میشود، بهویژه زمانی که دادههای عمومی کمی برای توجیه حجم وجود داشته باشد یا وجود نداشته باشد. با این حال، شواهد بسیار کمی برای تأیید این سوء ظن گسترده وجود دارد.

یکی از منابع اطلاعاتی که تقریباً منحصراً توسط فعالان آگاه تر بازار تولید میشود، قیمت گذاری سهام و گزینه های شاخص است. چنین اطلاعاتی برای سرمایه گذاران و معامله گران آموزش ندیده پیچیده و گیج کننده است، بنابراین به طور طبیعی در خدمت و توسط مجموعه ای آگاه تر از فعالان بازار استفاده میشود. دانستن اینکه صاحبان پول هوشمند چه کسانی هستند و در کجا سرمایه گذاری میکنند، میتواند برای سرمایه گذاران خرد که میخواهند از سرمایه گذاران پول هوشمند سوار شوند، سود زیادی داشته باشد.

برخی از ارائه دهندگان داده از روش ها و منابع داده مختلفی برای گروه بندی داده های تراکنش از معامله گران تجاری و غیر تجاری استفاده میکنند. یکی از این منابع به عنوان گزارش تعهد معامله گران (COT) شناخته میشود. این داده ها به صورت هفتگی توسط کمیسیون معاملات آتی کالا (CFTC) منتشر میشود.

بسیاری از تحلیلگران از این اطلاعات برای تقسیم فعالیت های معاملات آتی به اقداماتی که توسط سرمایه گذاران آگاه تر انجام میشود، استفاده میکنند. هر گونه مطالعه نمودار “پول هوشمند در مقابل پول احمقانه” باید بر تفاوت های قابل تشخیص در نحوه موقعیت دو گروه در بازار تأکید کند.

با این حال، کسانی که چارت ها را چک میکنند، باید آگاه باشند که یک مطالعه نموداری که عملکرد قیمت را به عنوان پول هوشمند یا پول گنگ برچسب گذاری میکند، مستعد توصیفات نامعتبر است. هر اقدام سرمایهگذاری نمیتواند هدف سرمایهگذاران را تنها از طریق عمل قیمت منتقل کند. علاوه بر این، بازده یک فرد معین و حتی اکثر مدیران پرتفوی حرفه ای، اغلب نمیتوانند با بازده سرمایه گذاری شاخص مکانیکی در طول زمان مطابقت داشته باشند.

مقیاس پول هوشمند

سرمایه گذارانی که دنبال کنندگان زیادی دارند، مانند وارن بافت، سرمایه گذاران پول هوشمند در نظر گرفته میشوند، اما مقیاس فعالیت آنها همیشه در نظر گرفته نمیشود. وقتی ذخایر نقدی در شرکت بافت، برکشایر هاتاوی، جمع میشود و سرمایهگذاری نمیشود، این قطعاً نشانهای است که بافت فرصتهای ارزشی زیادی در بازار نمیبیند. با این حال، بافت در مقیاس متفاوتی عمل میکند. سرمایه گذاری 25000 دلاری در یک سبد میلیاردی چندان قابل توجه نیست.

سرمایه گذاران نهادی به اندازه بافت برای تأثیر کلی سبد به مقیاس نیاز دارند. بنابراین، حتی زمانی که پول هوشمند در شرایط فعلی بازار از ارزش بالایی برخوردار نیست، به این معنی نیست که هیچ فرصتی وجود ندارد – به ویژه برای سهام با اندازه متوسط.

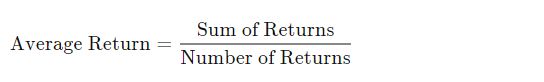

بازده متوسط میانگین ریاضی ساده یک سری بازده تولید شده در یک دوره زمانی مشخص است. بازده متوسط به همان روشی محاسبه میشود که میانگین ساده برای هر مجموعه ای از اعداد محاسبه میشود. اعداد با هم به یک مجموع جمع میشوند، سپس مجموع بر تعداد اعداد در مجموعه تقسیم میشود.

درک میانگین بازگشت سرمایه

میانگین بازدهی به سرمایه گذار یا تحلیلگر میگوید که بازده سهام یا اوراق بهادار در گذشته چقدر بوده است یا بازده مجموعه ای از شرکت ها چقدر بوده است. بازده متوسط با بازده سالانه یکسان نیست، زیرا ترکیب را نادیده میگیرد.

مثال میانگین بازگشت سرمایه

یک مثال از میانگین بازگشت سرمایه، میانگین حسابی ساده است. به عنوان مثال، فرض کنید یک سرمایه گذاری سالانه در طی یک دوره پنج ساله کامل، موارد زیر را برمیگرداند: 10٪، 15٪، 10٪، 0٪ و 5٪. برای محاسبه متوسط بازده سرمایه گذاری در این دوره پنج ساله، پنج بازده سالانه با هم جمع میشوند و سپس بر 5 تقسیم میشوند. این میانگین سالانه بازدهی 8 درصدی ایجاد میکند.

حالا بیایید به یک مثال واقعی نگاه کنیم. سهام والمارت در سال 2014 9.1 درصد بازده، در سال 2015 28.6 درصد از دست داد، در سال 2016 12.8 درصد افزایش یافت، در سال 2017 42.9 درصد افزایش یافت و در سال 2018 5.7 درصد از دست داد. میانگین بازدهی Walmart در این پنج سال 6.5 درصد یا 30 درصد است.

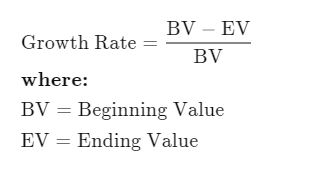

محاسبه میانگین بازگشت از رشد

نرخ رشد ساده تابعی از مقادیر یا ترازهای آغاز و پایان است. با کم کردن مقدار پایانی از مقدار اولیه و سپس تقسیم بر مقدار آغاز محاسبه میشود. فرمول به شرح زیر است:

به عنوان مثال، اگر 10000 دلار در یک شرکت سرمایه گذاری کنید و قیمت سهام از 50 دلار به 100 دلار افزایش یابد، بازده را میتوان با گرفتن تفاوت بین 100 و 50 دلار و تقسیم بر 50 دلار محاسبه کرد. پاسخ 100% است، یعنی اکنون 20000 دلار دارید.

جایگزین های میانگین بازگشت سرمایه

میانگین هندسی

وقتی به میانگین بازگشت تاریخی نگاه میکنیم، میانگین هندسی محاسبه دقیق تری است. یکی از مزایای استفاده از میانگین هندسی این است که مبالغ واقعی سرمایه گذاری شده لازم نیست مشخص باشد. محاسبه به طور کامل بر روی خود ارقام بازگشت متمرکز است و هنگام بررسی عملکرد دو یا چند سرمایهگذاری در بازههای زمانی مختلف، یک مقایسه سیب به سیب ارائه میدهد.

میانگین هندسی بازگشت گاهی اوقات (TWR) نامیده میشود، زیرا اثرات تحریفکننده روی نرخهای رشد ایجاد شده توسط ورودیها و خروجیهای مختلف پول به حساب در طول زمان را از بین میبرد.

نرخ بازگشت موزون پولی (MWRR)

از طرف دیگر، نرخ بارگشت موزون پولی (MWRR) اندازه و زمانبندی جریانهای نقدی را در بر میگیرد و آن را به معیاری مؤثر برای بازگشت پرتفویی تبدیل میکند که سپردهها، سرمایهگذاری مجدد سود سهام، و/یا پرداختهای سود دریافت کرده یا برداشت داشته است. MWRR معادل نرخ بازگشت داخلی (IRR) است که در آن ارزش فعلی خالص برابر با صفر است.

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!