در این آموزش قصد داریم یکی دیگر از آموزش های تحلیل تکنیکال از دوره الگوهای معاملاتی کلاسیک یعنی الگو سقف دوقلو را به شما عزیزان ارائه کنیم. در معاملات مالی رایج، سقف دوقلو نوعی الگوی نمودار است که هنگام انجام تحلیل تکنیکال میتوان آن را یافت. الگوی نمودار سقف دوقلو نشان دهنده این است که روند غالب ممکن است در کوتاه مدت یا بلند مدت معکوس شود. بازارهای معاملات مالی شامل معاملات ارزها، سهام، کالاها و سایر دارایی های مالی است.

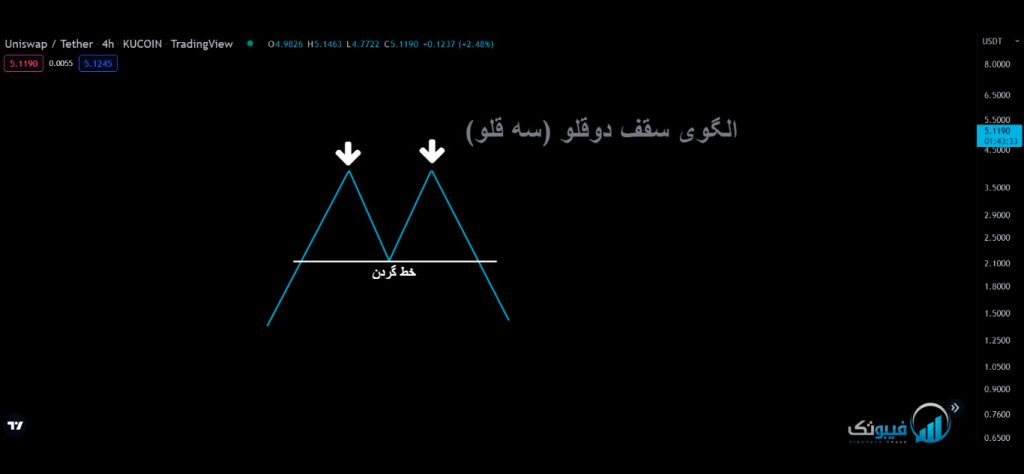

سقف دوقلو یک الگوی معکوس فنی بسیار نزولی است که پس از رسیدن یک دارایی به قیمت بالا دو بار متوالی با کاهش متوسط بین دو اوج شکل میگیرد. زمانی تایید می شود که قیمت دارایی به زیر سطح حمایتی برابر با پایین بین دو اوج قبلی برسد.

سقف دوقلو یک اتفاق رایج در پایان یک بازار صعودی است. شکلگیری قیمت مانند دو قله است که پشت سر هم اتفاق میافتند. قله ها معمولاً در نمودار قیمت در مقایسه با زمان همان قیمت هستند. جدا شدن یا جدایی به دره نیز معروف است. سطح قیمت در دره به عنوان یقه شکل گیری قیمت شناخته می شود. در مواردی که قیمت به زیر خط گردن کاهش می یابد، شکل گیری قیمت تایید شده و کامل در نظر گرفته می شود. این به عنوان شاخصی عمل می کند که قیمت احتمالاً به کاهش خود ادامه می دهد یا اینکه ادامه افت قیمت در حال وقوع است.

الگوی سقف دوقلو به سرمایه گذار، معامله گر یا تحلیلگر می گوید که خریداران در بازار غالب هستند و به این ترتیب، تقاضا تا تشکیل اولین قله از عرضه پیشی میگیرد و باعث افزایش قیمت ها می شود. سپس روند معکوس می شود و فروشندگان در بازار شروع به غلبه می کنند و متعاقباً با پیشی گرفتن عرضه از تقاضا، قیمت ها شروع به کاهش می کنند. یقه یا دره قیمت را ایجاد میکند. به دنبال دره، گاوهای نر یا خریداران در بازار دوباره شروع به تسلط می کنند و قیمت ها شروع به افزایش می کنند. وقتی معاملهگران متوجه میشوند که قیمتها فراتر از سطحی که اولین قله رسیده است افزایش نمییابد، خرسها یا فروشندگان ممکن است شروع به تسلط کنند و سطح قیمتها را پایین بیاورند.

ویدیو آموزش الگوی سقف دو قلو

الگو سقف دوقلو دقیقا مشابه به الگو کف دوقلو میباشد و هر دو آنها جز الگوهای بازگشتی هستند. انتهای روند صعودی تشکیل میشود و با شکست خط گردن سیگنال تغییر روند را برای ما صادر میکند.الگو سقف دوقلو را بر روی نمودار به صورت یک حرف w برعکس متوانیم مشاهده کنیم، که از دو سقف و یک خط گردن تشکیل شده است. در نظر داشته باشید دقیقا مشابه با الگو کف دوقلو هرچه فاصله زمانی بین دو سقف ایجاد شده بیشتر باشد، اعتبار این الگو برای ما بیشتر میباشد. خب در ادامه به سراغ نمودار میرویم و این الگو را درون نمودار به شما نشان خواهیم داد.

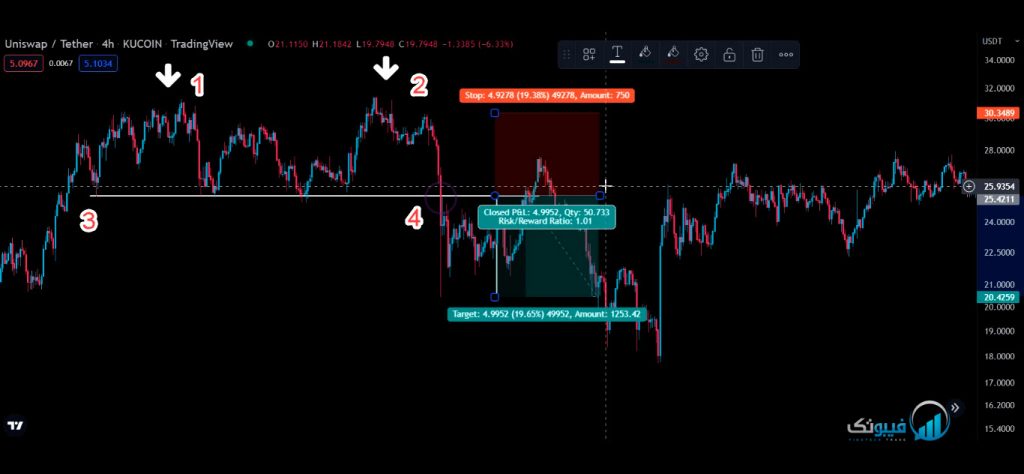

گفتیم الگوی سقف دوقلو انتهای روند صعودی تشکیل میشود و دو سقف و یک خط گردن داریم. که دو سقف با شماره های 1 و 2 در تصویر بالا مشخص شدهاند و خط گردن نیز با شماره 3 در تصویر بالا مشخص شده است. خط گردن در نقطه شماره 4 که با دایره بنفش مشخص شده است شکسته شده و با حرکتی که داشته تثبیت شکست را نیز به ما داده است.

در نتیجه اگر بخواهیم برای این شکست وارد معامله شویم باید تارگت مان (که با رنگ سبز در تصویر بالا مشخص است) را به اندازه عمق Pivot مشخص کنیم و سپس آن را به نقطه ورودی میبریم. نقطه ورودمان روی محدوده خط گردن میباشد و حد ضرر را برروی سقف قبلی همانند تصویر بالا قرار میدهیم. نکته ای که اینجا بسیار مهم است این میباشد که نسبت ریسک به reward مان یک به یک است، یعنی اگر یک درصد SL میخوریم، دقیقا یک درصد TP خواهیم خورد.

و این معامله، معامله ارزنده ای نیست. به طور معمول ما این نوع معامله ها را وارد نمیشویم و حتی اگر تارگت هم بخورد نسبت به آنها واکنشی نشان نمیدهیم. در ادامه یک نمونه دیگر را برای سقف دوقلو درون نمودار برایتان مثال خواهیم زد.

یک مرور کوچکی بر کف دوقلو داشته باشیم. گفتیم که در انتهای روند نزولی تشکیل میشود و با شکست خط گردن سیگنال تغییر روند را برای ما صادر میکند. که در تصویر بالا خط گردن با شماره 5 مشخص شده است. و با کندلی که در انتهای خط گردن وجود دارد (درون دایره بنفش و با شماره 6 درون تصویر مشخص شده ) شکست اتفاق افتاده است.

در نظر داشته باشید که وقتی میخواهیم وارد معامله شویم حتما الگویمان که مشخص شد، حداقل نمودارمان را یک تایم فریم پایینتر میبریم. برای اینکه اگر شما میخواستید بر روی همین تایم فریم 4 ساعته تصویر بالا وارد معامله شوید، هیچ پول بکی وجود نداشت. اما اگر تایم فریم را پایینتر ببریم (ترجیحا روی تایم فریم نیم ساعت)، شکست و تثبیت شکست و پول را مشاهده میکنید و در نتیجه میتوانید بر روی پول بک وارد معامله شوید.

چون میخواهیم الگوها را به شما نمایش دهیم تا چشمتان به الگوها عادت کند تایم فریم را پایین تر نمیبریم، فرض را بر این میگیریم که تایم فریم پایینتر رفته و ما بررسی های لازم را انجام دادهایم. تارگت مان به اندازه عمق Pivot میباشد. چون کف دوقلو است، شکست از سمت بالا وارد معامله خرید میشویم (شماره 6 در تصویر بالا) و حد ضرر را بر روی کف قبلی تنظیم میکنیم و سودمان را هم به اندازه عمق pivot تنظیم میکنیم.

اگر به تایم فریم پایینتر برویم میبینیم که کف قبلی محدوده شماره 7 است نه محدوده شماره 8. برای همین تاکید میکنیم که برای ورود به معامله حتما تایم فریم تان را یک یا دو مرحله پایین ببرید که هم بتوانید یک حد ضرر بهینه داشته باشید و هم نقاط ورود خوبی را بتوانید برای خودتان پیدا کنید. در ادامه سقف دوقلو را بر روی نمودار بررسی میکنیم.

- مقالات مرتبط

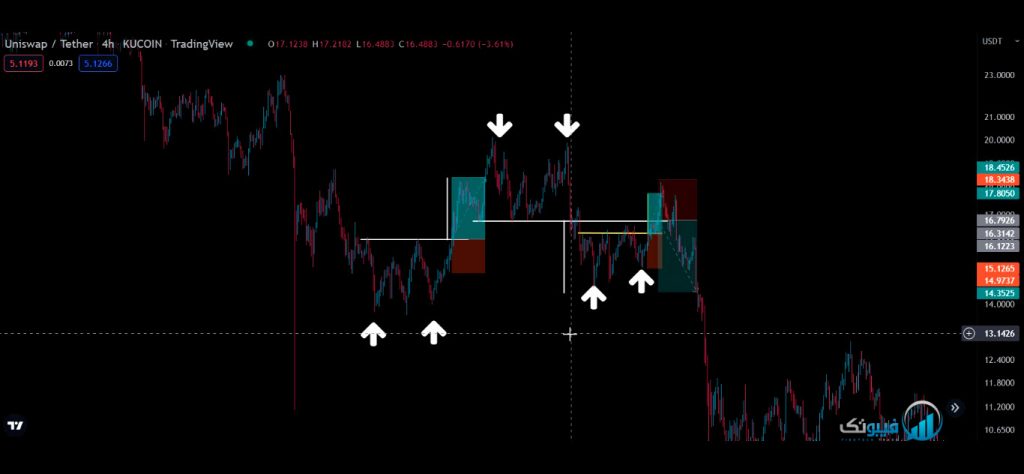

انتهای روند صعودی حرف W برعکس را داریم که در تصویر بالا شماره های 10 و 11 سقف ما هستند و شماره 12 خط گردن ما میباشد.

گفتیم که تارگت الگو سقف دوقلو به اندازه Pivot میباشد. که در تصویر بالا پس از اندازه گیری Pivot ، تارگت را به پایین خط گردن انتقال میدهیم که با خط شماره 13 در تصویر بالا مشخص است. از محدوده شماره 14 که با دایره بنفش مشخص است شکست داشتیم و مجددا به درون الگو برگشته است که ما این شکست را ترید نمیکنیم.

اگر خط گردن را امتداد دهیم مشاهده میکنیم با توجه به حرکتی که نمودار در محدوده دایره شماره 15 داشته، شکست الگو تثبیت شده و در نقطه 16 وقتی که نمودار بر روی محدوده خط گردن آمده ما میتوانیم وارد معامله فروش شویم. حد ضرر را بر روی سقف قبلی تنظیم میکنیم (باز هم تاکید میکنیم برای مشخص کردن حد ضرر حداقل یک مرحله باید تایم فریم را به پایین ببریم که در تصویر بالا پس از یک مرحله پایین آوردن تایم فریم بر روی تایم فریم نیم ساعته حد ضرر قرار داده شده است.)

و تارگت را به اندازه عمق pivot تنظیم میکنیم. حال اگر بخواهیم دقیق تر نگاه کنیم یک الگو کف دوقلو مجددا برای ما تشکل شده که در ادامه بررسی شده است.

کف ها با شماره های 17 و 18 در تصویر مشخص شده است و خط گردن نیز با رنگ زرد و شماره 20 در تصویر بالا مشخص شده است. در دایره شماره 21 شکست خط گردن اتفاق افتاده، تثبیت شده و سپس پول بک اتفاق افتاده است.

تارگت مان همانند گذشته به اندازه عمق pivot میباشد که تارگت مان با شماره 22 در تصویر بالا مشخص شده است و ما از نقطه شکست خط گردن میتوانیم وارد معامله خرید شویم. و حد ضرر را بر روی کف قبلی میگذاریم و به این صورت با سود از معامله خارج میشویم.

مشاهده کنید که ما در این نمودار بر روی یک محدوده قیمتی که در تصویر بالا مشخص است ما توانستیم با الگو کف دوقلو و سقف دوقلو، 3 مرتبه وارد معامله شویم و هر سه مرتبه را با سود از معامله خارج شویم. لطفا برای خودتان زمان بگذارید و بر روی نمودار الگوها را تمرین کنید. باید چشم شما به پیدا کردن الگوها عادت کند و این مهم ترین نکته میباشد. تا بتوانید خیلی راحت الگوها را بر روی تایم فریم بالا مشخص کنید و بر روی تایم فریم های پایین تر وارد معامله شوید.

حتما ریسک و ریوارد معامله را قبل از ورود به معامله بررسی کنید و در صورتی که ریسک به ریوارد ارزندهای نداشتید مجبور به ورود به معامله نیستید. مهم ترین قسمت برای ما درون معاملات مدیریت سرمایه است. الگوها را بررسی کنید و در صورتی که برایتان سوالی پیش آمد میتوانید با پشتیبانتان مطرح کنید.

الگو مثلث متقارن در تحلیل تکنیکال + آموزش ویدیویی

در این مطلب یکی دیگر از الگوهای آموزش تحلیل تکنیکال تحت عنوان ” الگو مثلث متقارن ” را به شما

الگوی کف دوقلو + آموزش ویدیویی الگو کف دوقلو

تحلیل تکنیکال الگو کف دوقلو در این مقاله قصد داریم یکی دیگر از الگوهای تحلیل تکنیکال ، الگوی کف دوقلو

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!