الگو سر و شانه

در این مطلب قصد داریم به بررسی الگو سر و شانه از آموزش های تحلیل تکنیکال بپردازیم.

الگوی سر و شانه چیست؟

الگوی سر و شانه ها یک شکل نمودار است که به عنوان یک خط پایه با سه قله ظاهر میشود، جایی که دو قله بیرونی از نظر ارتفاع نزدیک و قله وسط بالاتر است. در تحلیل تکنیکال، یک الگوی سر و شانه، شکلگیری نمودار خاصی را توصیف میکند که تغییر روند صعودی به نزولی را پیشبینی میکند

اعتقاد بر این است که الگوی سر و شانه یکی از قابل اعتمادترین الگوهای تغییر روند است. این یکی از چندین الگوی برتر میباشد که با درجات مختلف دقت نشان میدهد که روند صعودی به پایان خود نزدیک می شود.

ویدیو آموزش الگوی سر و شانه

الگوی سر و شانه به شما چه می گوید؟

الگوی سر و شانه از سه بخش تشکیل شده است:

- پس از روندهای صعودی طولانی، قیمت به اوج می رسد و متعاقباً کاهش می یابد تا یک فرورفتگی ایجاد کند.

- قیمت مجدداً افزایش مییابد تا بالاترین سطح قابل توجهی بالاتر از اوج اولیه تشکیل دهد و دوباره کاهش یابد.

- قیمت برای سومین بار افزایش مییابد، اما فقط تا سطح قله اول، قبل از اینکه یک بار دیگر کاهش پیدا کند.

قله اول و سوم شانه ها هستند و قله دوم سر را تشکیل می دهد. خطی که اولین و دومین فرورفتگی را به هم متصل می کند، خط گردن نامیده می شود.

الگوی سر و شانه معکوس نیز یک شاخص قابل اعتماد است که می تواند نشان دهد که روند نزولی در شرف بازگشت به روند صعودی است. در این حالت، قیمت سهام سه بار پایینترین حد متوالی میرسد که با رالیهای موقت جدا میشوند. از این میان، دومین فرورفتگی پایینترین (سر) و اولی و سومی کمی کمعمقتر (شانهها) میباشند. رالی نهایی پس از نزول سوم نشان می دهد که روند نزولی معکوس شده است و قیمت ها احتمالاً صعودی خواهند بود.

معامله گران و تحلیلگران به طور مداوم روندها و الگوها را هنگام تماشای بازار مطالعه می کنند به این امید که محتمل ترین حرکت قیمت بعدی را تشخیص دهند. شناسایی و شناسایی صحیح الگوها و درک اهمیت آنها برای موفقیت در معاملات ضروری است. الگوی سر و شانه به دلیل سابقه طولانی مدت و قابل اطمینان بودن در بین تحلیلگران بازار مهم است. در زیر، این الگو را به تفصیل مورد بحث قرار خواهیم داد و اهمیت آن را توضیح خواهیم داد و اینکه چگونه می توانید از استفاده از آن سود ببرید.

اصول اولیه الگوی سر و شانه

از نظر تحلیل تکنیکال، الگوی سر و شانه یک نمودار پیشبینیکننده است که معمولاً نشاندهنده معکوس روندی است که در آن بازار از صعودی به نزولی تغییر میکند یا برعکس. این الگو مدت هاست که به عنوان یک الگوی قابل اعتماد که معکوس شدن روند را پیش بینی می کند، مورد استقبال قرار گرفته است. مهم است که به خاطر داشته باشید که الگوی سر و شانه تقریباً هرگز کامل نیست، به این معنی که احتمالاً نوسانات قیمتی اندکی در بین شانهها و سر وجود خواهد داشت و شکلگیری الگو به ندرت در ظاهر آن کاملاً شکل میگیرد.

توضیح الگو

الگوی سر و شانه در میان سرمایه گذاران مورد پسند معامله گران است زیرا توانایی منحصر به فردی دارد که به آنها کمک می کند تا تخمین های هدف قیمت را پس از تکمیل الگو و در نهایت عبور از خط گردن تعیین کنند. همچنین به معامله گران امکان میدهد تا سفارش های توقف ضرر را انجام دهند. در مورد الگوی سر و شانه اوج، استاپ ها معمولاً بالاتر از قیمت بالای سر قرار می گیرند. با الگوی سر و شانه معکوس، استاپ ها معمولاً زیر قیمت پایینی که توسط الگوی سر شکل می گیرد قرار می گیرند.

بطور کلی الگو سر و شانه را جزء الگوهای معکوس کننده در نظر میگیریم. الن الگو همیشه در انتهای روند تشکیل میشود و با شکست خط گردن سیگنال تغییر روند را برای مان صادر میکند.

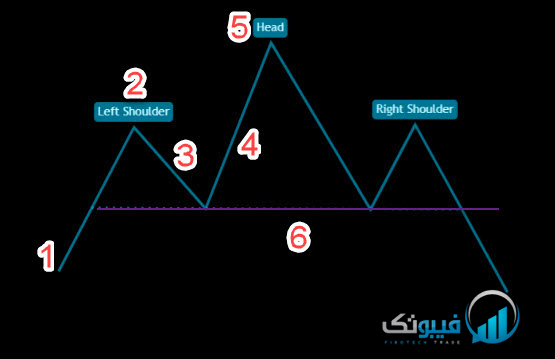

تصویر بالا را مشاهده کنید یک روند صعودی داریم (که با خط شماره 1 مشخص شده است)، یک سقف قیمتی (شماره 2) تشکیل شده، سپس یک اصلاح قیمت (خط شماره 3) اتفاق افتاده است و مجددا زمانی که قیمت شروع به افزایش کرده است(خط شماره 4)، موفق شده که سقف قبلی را به سمت بالا بشکند. در نتیجه سقف دوم(شماره 5) ما بالاتر از سقف اول میباشد. و مجددا قیمت موقع اصلاح قیمت خودش را به سطح قبلی پایین کشیده است. و زمانی که دوباره قصد داشت از سطح افزایش پیدا کند، نشده که تا سقف قبلی بالا بیاید.

در نتیجه برداشت ما این است که قدرت خریداران در حال کاهش میباشد. و زمانی که خط گردن (شماره 6) شکسته میشود یعنی قیمت را به سطح پایین میشکند، سیگنال تغییر روند برای ما صادر میشود و ما به این نتیجه میرسیم که روند صعودی ما به اتمام رسیده است و در حال حاضر وارد یک روند نزولی شده ایم.

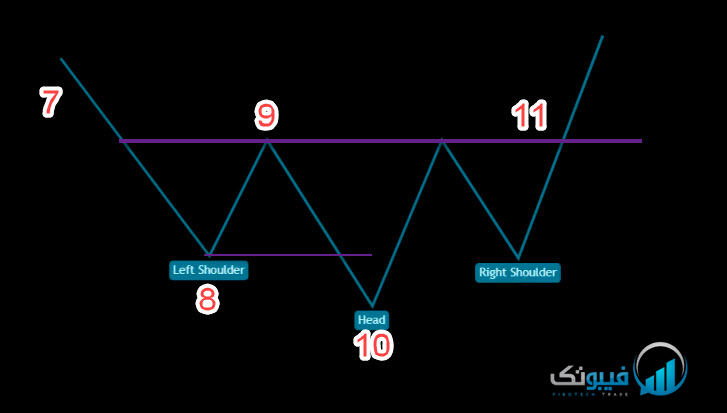

تصویر بالا را مشاهده کنید. یک روند نزولی(خط شماره 7) در ابتدا اتفاق افتاده است، سپس یک کفی ایجاد شده (شماره 8) و دوباره اصلاح قیمت تا شماره 9 و مجددا از این نقطه فروشنده ها تلاش کردهاند قیمت را پایین تر آوردند تا نقطه شماره 10 . کف قبلی ما (یعنی کفی شماره 8) اینجا شکسته شده است. مجددا خریداران از نقطه شماره 10 ابتکار عمل را بدست گرفتند و قیمت تا سطح قبلی افزایش پیدا کرده است و دوباره زمانی که قیمت دوباره قصد داشته که پایین تر بیاید موفق نشده که تا کف قبلی (شماره 10) کاهش پیدا کند.

در نتیجه زمانی که قیمت به خط گردن میرسد و خط گردن(خط شماره 11) ما به سمت بالا شکسته میشود سیگنال تغییر روند برای ما صادر میشود. و متوجه میشویم که روند نزولی به پایان رسیده است و ما وارد یک روند صعودی شدهایم.

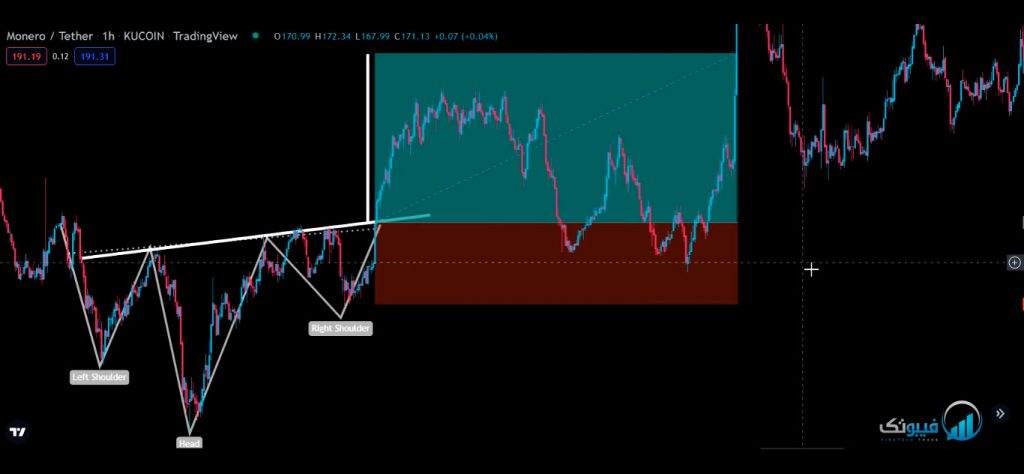

قطعا الگو سر و شانه انقدر تمیز که شماتیکش را برای شما در تصاویر بالا رسم کرده ایم تشکیل نمیشود. در ادامه به سراغ نمودار رفته، تا آنجا کاملا متوجه این موضوع شوید.

ابتدا یک روند نزولی داریم (خط شماره 1) که قیمت کاهش پیدا کرده است. و کف شماره 2 برای ما تشکیل شده است. مجددا تا سطح شماره 3 قیمت بالا آمده است و دوباره کاهش قیمت (خط شماره 4) را داریم که کف قبلی یعنی کف شماره 2 را شکسته و پایین تر آمده و یک کف پایین تر (شماره 5) تشکیل شده است. سپس دوباره قیمت به همان سطح قبلی (شماره 6) افزایش پیدا کرده است و مجدد کاهش قیمت (خط شماره 7) را داریم و یک کف تشکیل شده است. در آخر هم یک افزایش قیمت دیگر رخ داده است.

بیان کردیم که الگو سر و شانه به آن اندازه ای که شماتیکش را برای شما رسم کردیم، تشکیل نمیشود. خط گردن ما در تصویر با خط شماره 8 مشخص است. شکستی در محدوده دایره شماره 9 اتفاق افتاده است که اگر ما تایم فریم را به پایین تر ببریم، بر روی شادو قیمتی و کندل هایی که بالای دایره شماره 9 است روی تایم فریم 5 دقیقهای و 15 دقیقهای داریم میتوانیم وارد معامله خرید شویم.

تارگت الگو سر و شانه به اندازه فاصله سر تا خط گردن میباشد که در تصویر بالا با خط شماره 10 مشخص شده است. Pivot پایین تر سر حساب میشود. محدودهای هم که قیمت چندین بار خودش را به آن رسانده و دوباره کاهش پیدا کرده است خط گردن ما میباشد.

ما میتوانیم از همان کندل ها که در بالا بیان کردیم وارد معامله میشویم. حد ضرر را بر روی کف قبلی تنظیم میکنیم. و کندل شارپی که بر روی شانه راست است کفی که تشکیل میشود همین نقطه است. حتی بر روی تایم فریم پایین تر هم که برویم یک کف معتبر به ما نمیدهد. در نتیجه حد ضرر را بر روی شانه سمت راست قرار میدهیم. و تارگت را هم به اندازه فاصله سر تا گردن قرار میدهیم. و در نهایت مشاهده میکنید که تارگتمان، تاچ شده است.

توضیحات مختصر

- الگوی سر و شانه یک نشانگر تکنیکال با الگوی نمودار از سه قله است که در آن دو قله بیرونی نزدیک به ارتفاع و قله وسط بالاترین است.

- الگوی سر و شانه – که یکی از قابل اعتمادترین الگوهای معکوس روند در نظر گرفته می شود – شکل گیری نموداری است که تغییر روند صعودی به نزولی را پیش بینی می کند.

درک الگوی سر و شانه ها

الگوی سر و شانه زمانی شکل میگیرد که قیمت سهام به اوج افزایش یابد و متعاقباً به پایه حرکت صعودی قبلی کاهش یابد. سپس، قیمت بالاتر از قله قبلی افزایش می یابد تا “دماغ” را تشکیل دهد و سپس دوباره به پایه اصلی کاهش می یابد. در نهایت، قیمت سهام دوباره افزایش مییابد، اما تا سطح اولین قله اولیه شکلگیری قبل از اینکه یک بار دیگر به سمت پایه یا خط گردن الگوهای نمودار کاهش یابد.

- شاید دوست داشته باشید !

قیمت سهام نتیجه یک بازی مداوم طناب کشی است. بالا یا پایین رفتن قیمت سهام نتیجه مستقیم تعداد افراد در هر تیم است. به کسانی که معتقدند قیمت سهام بالا می رود گاو نر می گویند و به کسانی که معتقدند قیمت سهام پایین می آید خرس می گویند. اگر تعداد بیشتری از سهامداران یک سهم خرس باشند، قیمت آن کاهش می یابد زیرا آنها سهام خود را می فروشند تا از دست دادن پول جلوگیری کنند. اگر افراد بیشتری خوشبین باشند، با خرید سرمایهگذاران جدید برای استفاده از این فرصت، قیمت افزایش مییابد.

استفاده از این الگو برای معامله

قبل از انجام هر معامله، مهم است که اجازه دهید یک الگوی سر و شانه کامل شود. اگر به نظر می رسد که الگو در حال شکل گیری است، یا در میانه شکل گیری است، نباید تصور کنید که به طور کامل توسعه می یابد و معاملات را بر اساس آنچه که فکر می کنید اتفاق می افتد، انجام می دهد. بازار میتواند بیثبات باشد و در یک لحظه تغییر کند، بنابراین به یاد داشته باشید که روندها را در حین پیشرفت تماشا کنید و صبور باشید. سعی کنید از پیش بینی بیش از حد گرفتار نشوید.

معاملات خود را از قبل برنامه ریزی کنید تا زمانی که شکسته شد، آماده حرکت به جلو باشید. مراقب متغیرهایی باشید که ممکن است نیاز به تغییر ورودیها، توقفها و اهداف سود شما را داشته باشند.

یک نقطه ورودی جایگزین وجود دارد که معاملهگران اغلب آن را انتخاب میکنند، با این حال، به دقت، صبر و اقدام سریع در زمان مناسب نیاز دارد. معاملهگرانی که از این رویکرد جایگزین استفاده میکنند، الگو را تماشا میکنند و – پس از شکسته شدن خط گردن – منتظر میمانند تا قیمتها به سمت بالا یا کمی بالاتر از سطح گردن حرکت کنند.

این یک تجارت محافظه کارانه تر میباشد که اغلب به معامله گر این فرصت را میدهد که با قیمت مطلوب تری وارد شود. با این حال، این احتمال وجود دارد که شما منتظر یک اصلاح باشید که هرگز ایجاد نمی شود و بنابراین فرصت معاملاتی را به طور کلی از دست بدهید.

الگو پرچم در تحلیل تکنیکال

در این آموزش قصد داریم یکی دیگر از الگوهای تحلیل تکنیکال، از مجموعه آموزشهای الگوهای معاملاتی کلاسیک یعنی الگو پرچم

الگو فنجان و دسته در تحلیل تکنیکال + آموزش ویدیویی

الگو فنجان و دسته در این آموزش یکی دیگر از الگوهای تحلیل تکنیکال، الگو فنجان و دسته را به شما

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!