امروز در این مقاله آموزشی ما نظریه موج الیوت Elliot Wave میپردازیم. با تیم فیبوتک همراه باشید.

رالف نلسون الیوت نظریه موج الیوت را در دهه 1930 توسعه داد. الیوت معتقد بود که بازارهای سهام، که عموماً تصور میشود به شیوهای تصادفی و آشفته رفتار میکنند، در واقع با الگوهای تکراری معامله میشوند. در این مقاله، نگاهی به تاریخچه پشت تئوری امواج الیوت و نحوه اعمال آن در معاملات خواهیم داشت.

نظریه موج الیوت

الیوت پیشنهاد کرد که روندهای قیمت مالی ناشی از روانشناسی غالب سرمایه گذاران است. او دریافت که نوسانات در روانشناسی توده ها همیشه در همان الگوهای فرکتال تکرار شونده یا “امواج” در بازارهای مالی ظاهر میشود.

نظریه الیوت تا حدودی شبیه نظریه داو است که هر دو تشخیص میدهند که قیمت سهام در امواج حرکت میکند. از آنجایی که الیوت علاوه بر این، ماهیت «فرکتال» بازارها را تشخیص داد، توانست آنها را با جزئیات بسیار بیشتری تجزیه و تحلیل کند. فراکتال ها ساختارهای ریاضی هستند که در مقیاسی کوچکتر بی نهایت خود را تکرار میکنند.

الیوت کشف کرد که الگوهای قیمت شاخص سهام نیز به همین ترتیب ساختار یافته اند. او سپس شروع به بررسی این موضوع کرد که چگونه میتوان از این الگوهای تکرار شونده به عنوان شاخص های پیش بینی کننده حرکت های آینده بازار استفاده کرد.

پیش بینی بازار بر اساس الگوهای موج

الیوت بر اساس ویژگی های قابل اعتمادی که در الگوهای موجی کشف کرده بود، پیش بینی های دقیق بازار سهام را انجام داد. یک موج ضربه ای که شبکه در همان جهت روند بزرگتر حرکت میکند، همیشه پنج موج را در الگوی خود نشان میدهد. از سوی دیگر، یک موج اصلاحی، خالص در جهت مخالف روند اصلی حرکت میکند. در مقیاس کوچیکتر، در درون هر یک از امواج تکانشی، پنج موج دوباره میتوان یافت.

این الگوی بعدی تا بی نهایت در مقیاس های کوچکتر تکرار میشود. الیوت این ساختار فراکتال را در بازارهای مالی در دهه 1930 کشف کرد، اما تنها چند دهه بعد دانشمندان فراکتالها را تشخیص دادند و آنها را به صورت ریاضی نشان دادند.

در بازارهای مالی، ما میدانیم که “آنچه بالا میرود، باید پایین بیاید”، زیرا حرکت قیمت به سمت بالا یا پایین همیشه با یک حرکت مخالف همراه است. عمل قیمت به روندها و اصلاحات تقسیم میشود. روندها جهت اصلی قیمت ها را نشان میدهند، در حالی که اصلاحات برخلاف روند حرکت میکنند.

تفسیر نظریه موج الیوت

نظریه موج الیوت به صورت زیر تفسیر می شود:

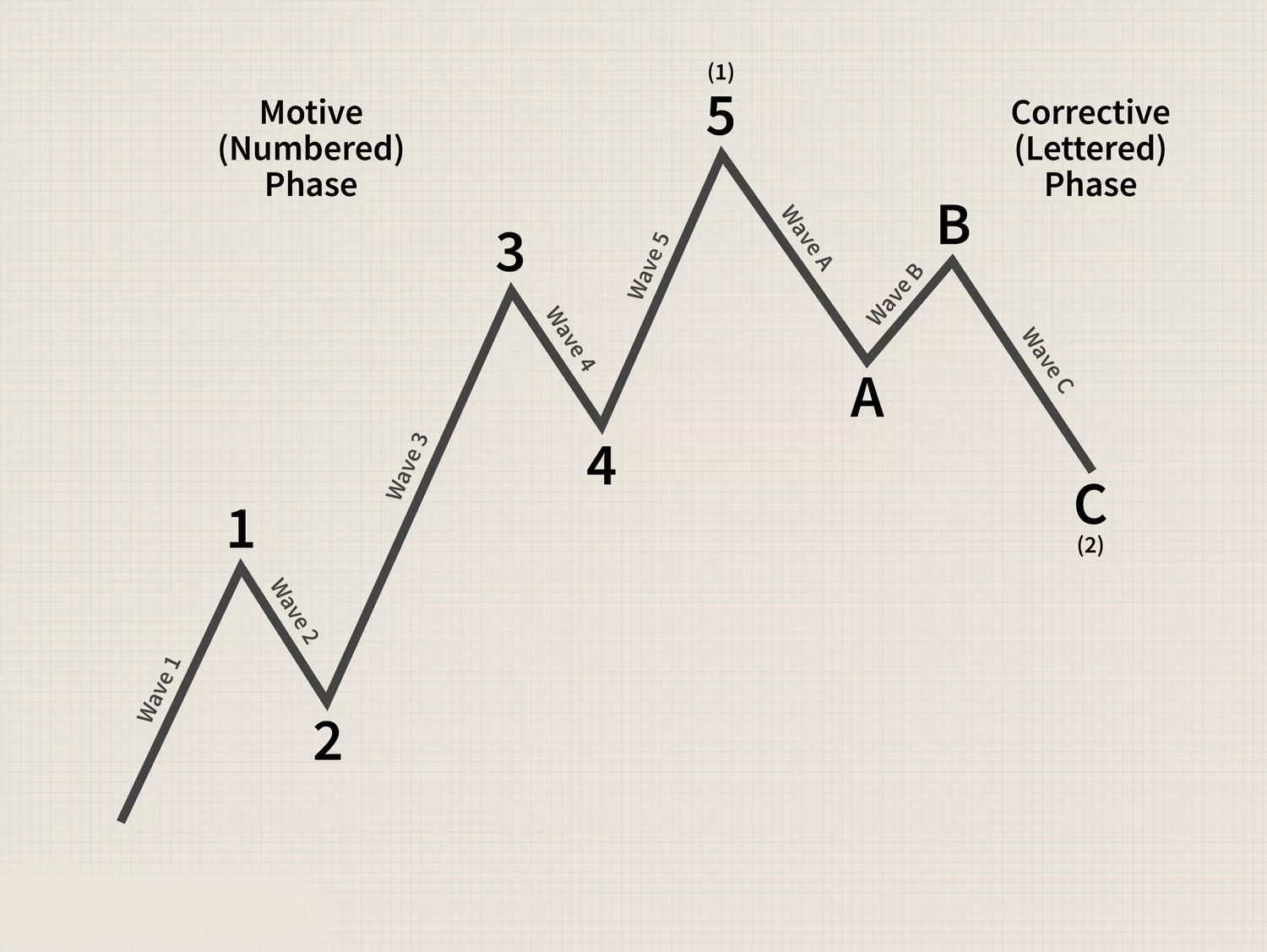

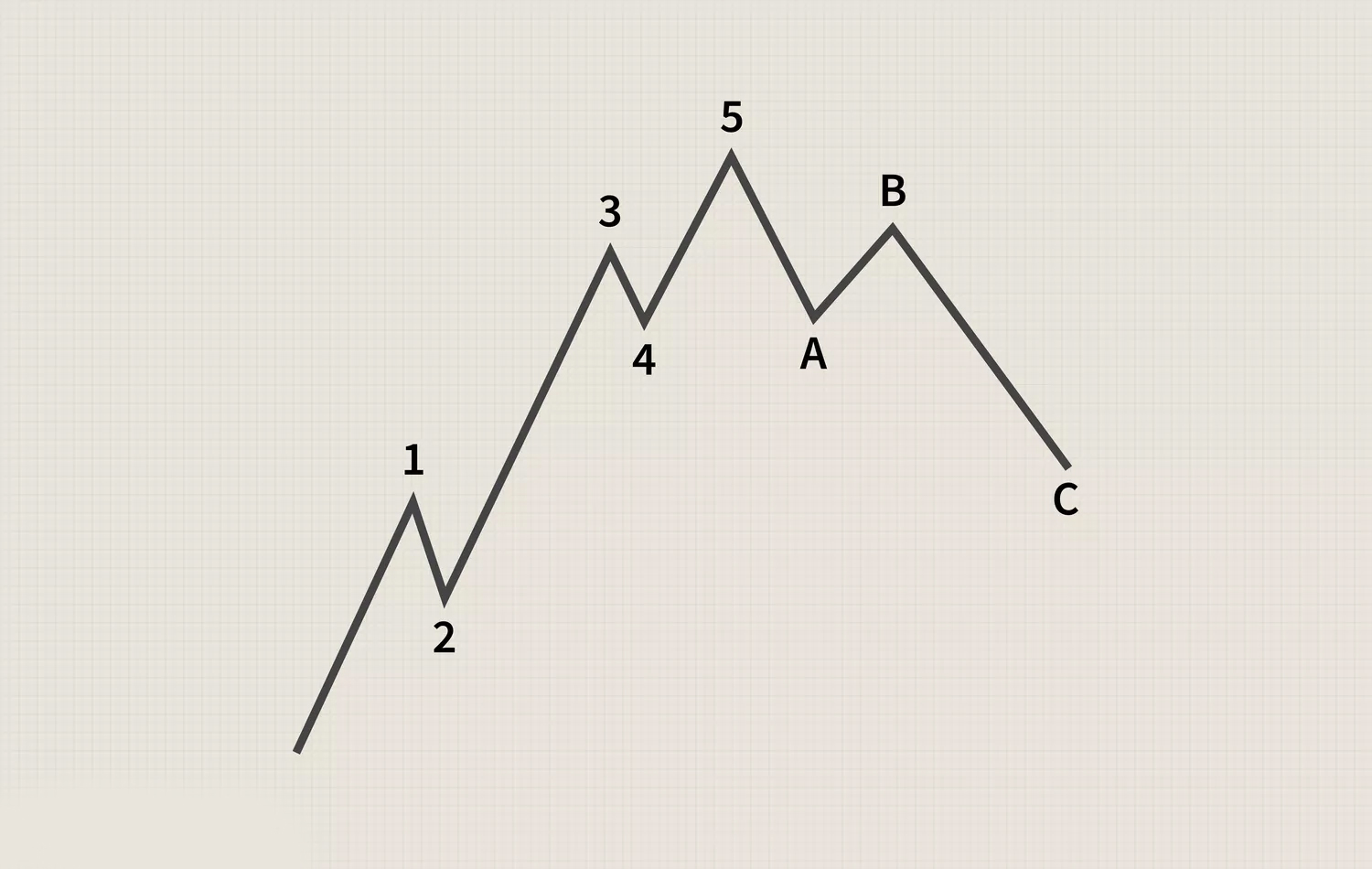

پنج موج در جهت روند اصلی حرکت میکنند و به دنبال آن سه موج در یک تصحیح (در مجموع یک حرکت 5-3) حرکت میکنند.

سپس این حرکت 5-3 تبدیل به دو بخش فرعی حرکت موج بالاتر بعدی میشود. الگوی زیرین 5-3 ثابت میماند، اگرچه بازه زمانی هر موج ممکن است متفاوت باشد. بیایید نگاهی به نمودار زیر بیندازیم که از هشت موج (پنج خالص به بالا و سه خالص پایین) با برچسب های 1، 2، 3، 4، 5، A، B و C تشکیل شده است.

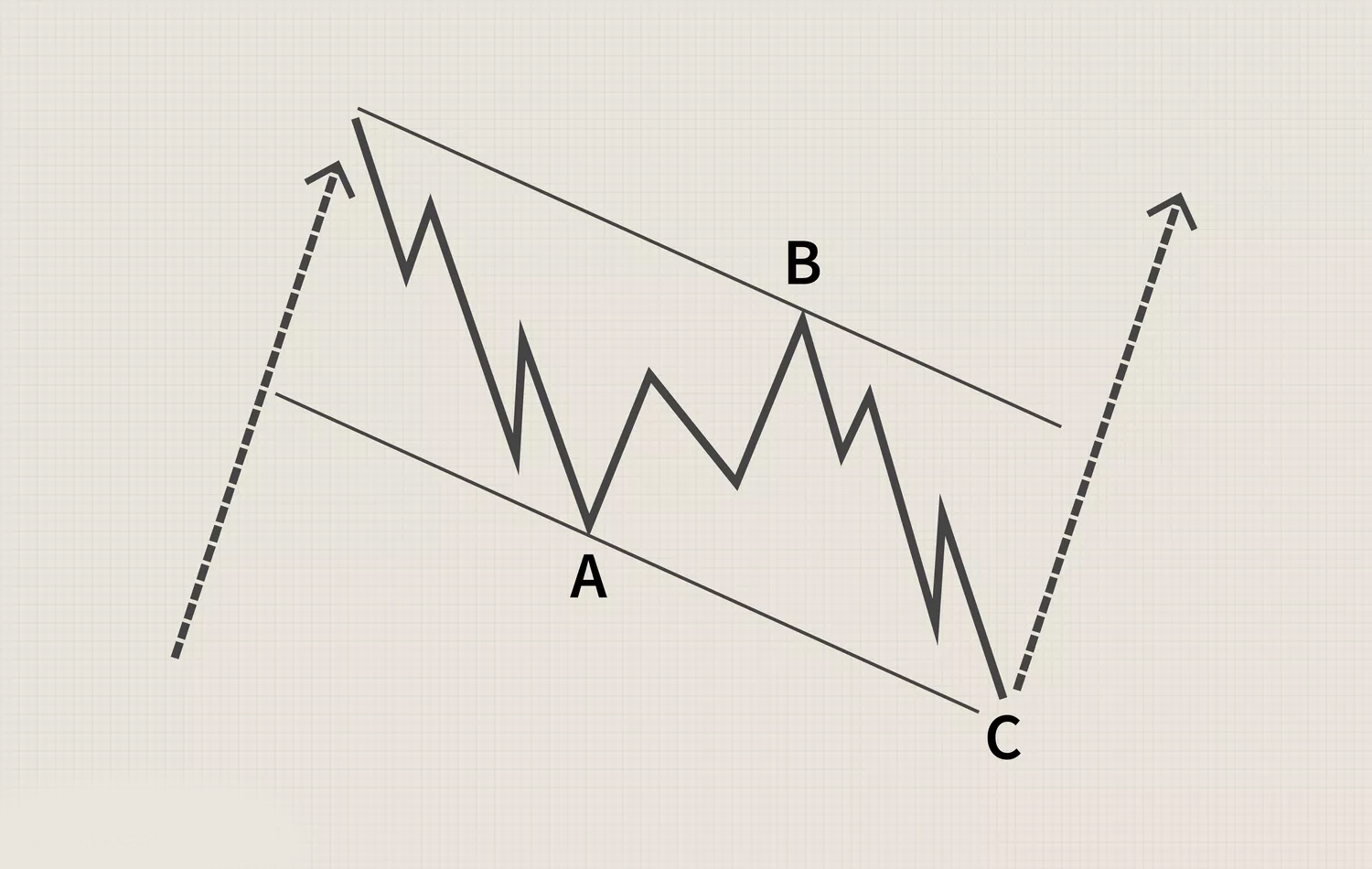

امواج 1، 2، 3، 4 و 5 یک ضربه و امواج A، B و C یک تصحیح را تشکیل میدهند. ضربه پنج موجی به نوبه خود موج 1 را در بزرگترین درجه بعدی و تصحیح سه موجی موج 2 را در بزرگترین درجه بعدی تشکیل میدهد. موج اصلاحی معمولاً دارای سه حرکت متمایز قیمت است – دو حرکت در جهت اصلاح اصلی (A و C) و یکی در مقابل آن (B). امواج 2 و 4 در تصویر بالا اصلاحاتی هستند. این امواج معمولاً دارای ساختار زیر هستند:

توجه داشته باشید که در این تصویر، امواج A و C در جهت روند یک درجه بزرگتر حرکت می کنند و بنابراین، تکانشی هستند و از پنج موج تشکیل شده اند. موج B، در مقابل، خلاف روند و در نتیجه اصلاح کننده است و از سه موج تشکیل شده است. تشکیل موج ضربه ای و به دنبال آن یک موج اصلاحی، یک درجه موج الیوت را تشکیل میدهد که از روندهای متضاد تشکیل شده است.

همانطور که از الگوهای تصویر بالا میبینید، پنج موج همیشه شبکه را به سمت بالا حرکت نمیدهند و سه موج همیشه شبکه را به سمت پایین حرکت نمیدهند. به عنوان مثال، هنگامی که روند با درجه بزرگتر نزولی است، دنباله پنج موج نیز پایین است.

درجات موج

الیوت 9 درجه امواج را شناسایی کرد که آنها را به صورت زیر از بزرگترین به کوچکترین نامگذاری کرد:

- گرند سوپر سیکل

- چرخه فوق العاده

- چرخه

- اولیه

- حد واسط

- جزئی

- دقیقه

- Minuette

- Sub-Minuette

از آنجایی که امواج الیوت یک فراکتال هستند، درجات موج از نظر تئوری بزرگتر و کوچکتر از موارد ذکر شده در بالا گسترش مییابند. برای استفاده از این تئوری در معاملات روزمره، یک معامله گر ممکن است یک موج ضربه ای با روند صعودی را شناسایی کند، به مدت طولانی ادامه دهد و سپس موقعیت را بفروشد یا کوتاه کند، زیرا الگوی پنج موج کامل میشود و یک معکوس قریب الوقوع است.

محبوبیت نظریه موج الیوت

در دهه 1970، اصل موج الیوت از طریق کار A.J. فراست و رابرت پرچتر نویسندگان در کتاب افسانهای خود، اصل موج الیوت: کلید رفتار بازار، بازار صعودی دهه 1980 را پیشبینی کردند. پرچتر بعداً چند روز قبل از سقوط در سال 1987 توصیه فروش صادر کرد.

نتیجه

پزشکان موج الیوت تأکید میکنند که صرفاً به دلیل فراکتال بودن بازار، بازار را به راحتی قابل پیش بینی نمیکند. دانشمندان درخت را به عنوان یک فراکتال میشناسند، اما این بدان معنا نیست که کسی بتواند مسیر هر یک از شاخه های آن را پیش بینی کند. از نظر کاربرد عملی، اصل موج الیوت مانند سایر روش های تحلیل طرفداران و مخالفان خود را دارد.

یکی از نقاط ضعف کلیدی این است که تمرینکنندگان همیشه میتوانند خواندن نمودارها را به جای ضعف در تئوری سرزنش کنند. در صورت عدم موفقیت، تفسیری باز وجود دارد که یک موج چقدر طول میکشد تا کامل شود. با این اوصاف، معامله گرانی که به نظریه موج الیوت متعهد هستند، مشتاقانه از آن دفاع میکنند.

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!