سازمانهای سرمایهگذاری DAO که در آن خریداران دارای رمزارز با یکدیگر همکاری میکنند تا از استارتآپها حمایت کنند، یا سرمایهگذاریها را بر اساس حقوق حاکمیتی که از طریق قراردادهای هوشمند اعمال میشود، گفته میشود.

سازمان سرمایهگذاری غیر متمرکز چیست؟

سازمان مستقل غیرمتمرکز (DAO) که سرمایه را از طرف جامعه خود در دارایی ها جمع آوری و سرمایه گذاری میکند، یک سازمان سرمایه گذاری غیر متمرکز DAO گفته میشود. DAO های سرمایه گذاری از قدرت Web3 برای دموکراتیک کردن فرآیند سرمایه گذاری و فراگیرتر کردن آن بهره میبرند.

DAO ها میتوانند واحدهای خود را در توکن هایی داشته باشند که در یک صرافی رمزنگاری فهرست شده اند. قوانین جامعه مورد توافق قرار میگیرند و حکمرانی از طریق قراردادهای هوشمند اجرا میشود. حقوق حاکمیت (رای دادن) را میتوان بر اساس دارایی های موجود در DAO تقسیم بندی کرد.

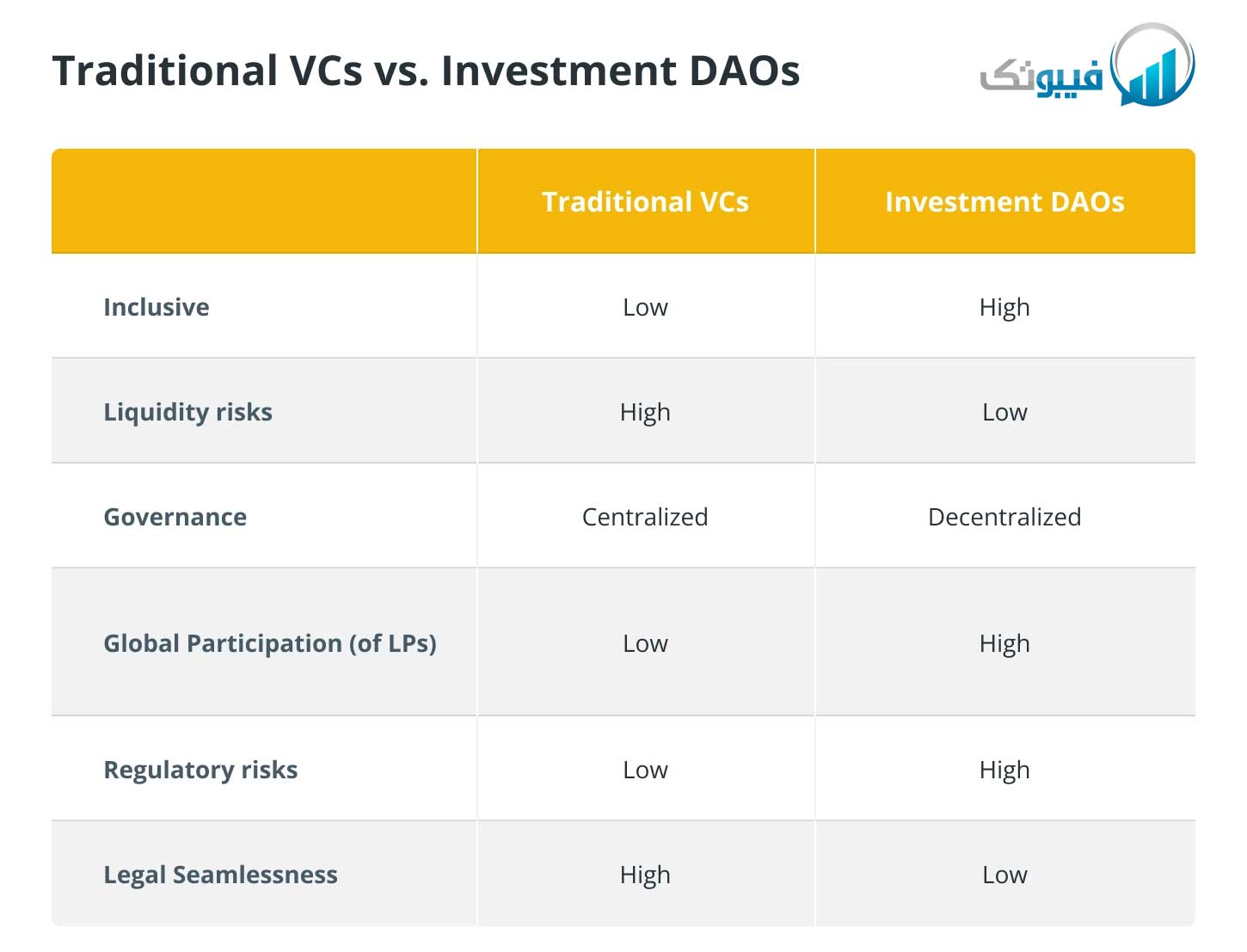

یک سازمان غیرمتمرکز که در ارزهای دیجیتال، املاک و مستغلات، توکنهای غیرقابل تعویض (NFT) یا هر طبقه دارایی دیگری سرمایهگذاری میکند، تفاوتهای عملکردی متعددی با وسایل سرمایهگذاری سنتی دارد. این امر به ویژه زمانی صادق است که فرصت سرمایه گذاری اساسی یک شرکت استارت آپی رمزنگاری باشد. DAO هایی که در استارتاپ ها سرمایه گذاری میکنند اساساً با سرمایه گذاری سنتی (VC) متفاوت است.

قبل از توضیح بیشتر در مورد تفاوتهای بین VC سنتی و DAOهای سرمایهگذاری، اجازه دهید نحوه عملکرد سرمایهگذاری خطرپذیر سنتی را درک کنیم.

سرمایه گذار خطر پذیر سنتی چیست؟

صندوق سرمایه گذاری خطرپذیر توسط شرکای عمومی (GPs) تأسیس و مدیریت میشود. پزشکان عمومی مسئول تامین فرصت های سرمایه گذاری، انجام بررسی های لازم و بستن سرمایه گذاری در یک شرکت پرتفوی هستند.

سرمایه گذاری خطر پذیر بخشی از هرم سرمایه است و به عنوان مجرا عمل میکند که به طور کارآمد سرمایه را از موسسات بزرگی مانند صندوق های بازنشستگی و موقوفات تامین میکند و آن سرمایه را در شرکت های پرتفوی مستقر میکند. این مؤسسات بزرگ، دفاتر خانوادگی و در برخی موارد افرادی که سرمایه را به صندوق VC ارائه میکنند، شرکای محدود (LPs) نامیده میشوند.

نقش پزشکان عمومی این است که اطمینان حاصل کنند که از LP ها سرمایه جمع آوری میکنند، استارت آپ های با کیفیت بالا را تامین میکنند، بررسی دقیق انجام میدهند، تاییدیه های کمیته سرمایه گذاری را دریافت میکنند و سرمایه را با موفقیت به کار میبرند. همانطور که استارت آپ ها رشد میکنند و بازدهی را برای VC ها فراهم میکنند، VC ها بازده را به LP ها منتقل میکنند.

سرمایه گذاری خطرپذیر سنتی یک مدل موفق بوده است که رشد اینترنت، رسانه های اجتماعی و بسیاری از غول های Web2 را در سه دهه گذشته تسریع کرده است. با این حال، این بدون اصطکاک نیست و اینها هستند که مدل Web3 وعده رسیدگی به آنها را میدهد.

چالشهای سرمایه گذاری خطر پذیر سنتی چیست؟

همانطور که مدل VC موثر بوده است، هنوز هم مشکلات خود را دارد. آنها خیلی فراگیر نیستند و تصمیم گیری کاملاً متمرکز است. VC همچنین یک طبقه دارایی با نقدشوندگی بالا توسط سرمایه گذاران نهادی در نظر گرفته میشود.

انحصاری بودن VC

مدل VC آنقدر که میتوانست فراگیر نشد. با توجه به مقدار سرمایه درگیر و مشخصات ریسک طبقه دارایی، اغلب فقط برای سرمایه گذاران پیچیده قابل دوام است. بسیار مهم است که اطمینان حاصل شود سرمایه گذاران از مشخصات ریسک-بازده سرمایه گذاری های خود قدردانی میکنند. بنابراین، سرمایه گذاری خطرپذیر ممکن است برای همه سرمایه گذاران خرد مناسب نباشد. با این حال، زیر مجموعههایی از جامعه سرمایهگذاران خرد وجود دارند که برای این طبقه دارایی به اندازه کافی پیچیده هستند. با این حال، حتی برای سرمایهگذاران خردهفروش پیچیده اغلب دشوار است که LP در صندوقهای VC باشند.

این به این دلیل است که دستیابی به پزشکان ثابت شده اغلب برای سرمایه گذاران خرد سخت است یا به این دلیل که حداقل سرمایه گذاری در این صندوق ها چندین میلیون دلار است.

متمرکز بودن تصمیمات سرمایهگذاری

اگر مشارکت به عنوان LP انحصاری باشد، حتی تصمیمات سرمایه گذاری معمولاً توسط گروه کوچکی از افراد که در کمیته سرمایه گذاری صندوق VC حضور دارند، گرفته میشود. بنابراین، اکثر تصمیمات سرمایه گذاری بسیار متمرکز هستند.

این اغلب نه تنها برای سرمایهگذاری در سطح جهانی، بلکه برای شناسایی فرصتهای ابرمحلی در آخرین مایل جهان نیز میتواند محدودیتی باشد. یک تیم متمرکز فقط میتواند از نظر مبدأ (معاملات سرمایه گذاری) و قابلیت های استقرار در سراسر جهان چیزهای زیادی ارائه دهد.

ساکن بودن دارایی

مسئله کلیدی دیگر با سرمایه گذار خطر پذیر سنتی این است که یک کلاس دارایی نقدشونده میباشد. سرمایه مستقر شده در این صندوق ها اغلب برای سال ها قفل میشود. تنها زمانی که صندوق VC میتواند خروجی داشته باشد، به شکلی که یک شرکت پرتفوی خریداری شده یا سهامی عام، شرکت های نقد شونده به دنبال بازگزداندن میزان عرضه در گردش هستند.

شرکتهای نقدشونده هنوز در طبقه داراییهای سرمایهگذاری خطرپذیر سرمایهگذاری میکنند، زیرا بازدهی آن معمولاً نسبت به داراییهای نقدشوندهتر مانند اوراق قرضه و سهام در بورس عمومی برتر است. اجازه دهید اکنون به جایگزین Web3 برای سرمایه گذاری خطرپذیر(DAO) نگاهی داشته باشیم.

مزایای سرمایه گذاری خطرپذیر (DAO)

DAO ها اتودهای Web3 و یکپارچگی عملیاتی قراردادهای هوشمند را گرد هم می آورند. سرمایه گذارانی که به یک پایان نامه سرمایه گذاری خاص اعتقاد دارند، میتوانند گرد هم آیند و سرمایه را برای تشکیل یک صندوق جمع کنند. سرمایه گذاران میتوانند بسته به ریسک پذیری آنها در اندازه های مختلف به DAO کمک کنند و حقوق حاکمیتی (رای) آنها بر اساس سهم آنها تقسیم میشود.

چگونه DAO های سرمایه گذاری کاستی های سرمایه گذاری سنتی را برطرف میکنند؟ اجازه دهید در مورد تفاوت های عملکردی صحبت کنیم.

دسترسی فراگیر

DAO های سرمایه گذاری به سرمایه گذاران معتبر اجازه میدهد تا در همه اندازه ها مشارکت کنند. این سرمایه گذاران به واسطه مشارکت های خود میتوانند در مورد تصمیمات سرمایه گذاری کلیدی رای دهند. بنابراین، فرآیندهای سرمایه گذاری در DAO و تصمیم گیری در مورد سرمایه گذاری در پورتفولیو هر دو فراگیرتر هستند.

منبع یابی معامله میتواند غیرمتمرکز باشد، درست مانند حکومت. تصور کنید که یک صندوق با تمرکز بر فناوری برای کشاورزان قهوه در سراسر جهان اداره میشود. داشتن اعضای جامعه از نیکاراگوئه تا اندونزی مطمئناً به یافتن بهترین فرصتهای سرمایهگذاری آخرین مایل کمک میکند. این به وسایل نقلیه سرمایه گذاری اجازه میدهد تا تخصصی تر، جهانی تر و در عین حال بسیار محلی باشند.

از آنجایی که این DAO ها را میتوان توکنیزه کرد و سرمایه گذاران میتوانند سهم کمتری داشته باشند. این به آنها اجازه میدهد تا از میان سبدی از صندوقهایی که میتوانند به آن کمک کرده و ریسکهای خود را متنوع کنند، انتخاب کنند. همچنین، DAOها نسبت به سرمایه گذاری خطرپذیر سنتی برای دریافت سرمایه گذاری از سراسر جهان (به استثنای موارد استثنا) بازتر هستند.

تصور کنید یک سرمایهگذار خردهفروش معتبر با 100000 دلار سرمایه میخواهد در معرض زیرشاخههای استارتآپهای Web3 و کریپتو قرار بگیرد. سرمایهگذار میتواند یک DAO سرمایهگذاری متمرکز بر NFT، امور مالی غیرمتمرکز، ارزهای دیجیتال لایه 1 و غیره پیدا کند تا سرمایهگذاری خود را در تمام این DAOهای مختلف پخش کند.

سرمایه گذاری های نقدی

در سرمایه گذاری خطرپذیر سنتی، شرکتهای تامین کننده نقدینگی (LP) نمیتوانند موقعیت های خود را در صندوق قبل از اینکه صندوق خروج پیشنهاد دهد، نقد کنند. DAO های سرمایه گذاری توکن شده به این موضوع میپردازند. DAO های سرمایه گذاری میتوانند توکنی داشته باشند که ارزش خود را از پرتفوی زیربنایی میگیرد. در هر مقطع زمانی، سرمایهگذارانی که این توکنها را دارند میتوانند آنها را در یک صرافی ارز دیجیتال بفروشند.

در ارائه این قابلیت، DAOهای سرمایه گذاری بازدهی مشابه بازده VCهای سنتی را ارائه میدهند، البته با ریسک نقدینگی کمتر. این آنها را تنها بر اساس مشخصات ریسک-بازده، وسیلهای برای سرمایهگذاری بهتر میسازد.

DAO های سرمایه گذاری هنوز در حال پیشرفت هستند. با این حال، این مدل امیدوار کننده است. هنگامی که ریسک های قانونی و نظارتی برطرف شد، DAO های سرمایه گذاری میتوانند مدلی باشند که سرمایه گذاریهای خطرپذیر سنتی از آن استقبال میکنند.