امروز در این مقاله ما به تحلیل آنچین هفته سوم آذر میپردازیم. با تیم فیبوتک همراه باشید.

سال 2022 یکی از پر هرج و مرج ترین، بی ثبات ترین و بی رحم ترین سال های مالی بوده است، نه تنها برای صنعت دارایی ارز دیجیتال بلکه برای بازارهای مالی گسترده تر. با اجرای یک چرخش 180 درجه ای از سیاست پولی بانک مرکزی و پس از دهه ها شرایط اعتباری بسیار ضعیف و آسان، شرایط سخت تر باعث کاهش شدید و سریع در اکثر طبقات دارایی شده است. این نسخه از تحلیل هفتگی آنچین آخرین نسخه ما برای سال خواهد بود (مگر اینکه یک رویداد مهم در حال حرکت صنعت ما را برای یک صفحه نمایش الهام بخشد). به این ترتیب، ما یک نمای کلی در سطح بالایی از سالی که بو را برای شما ارائه خواهیم کرد.

آینده ای آرام

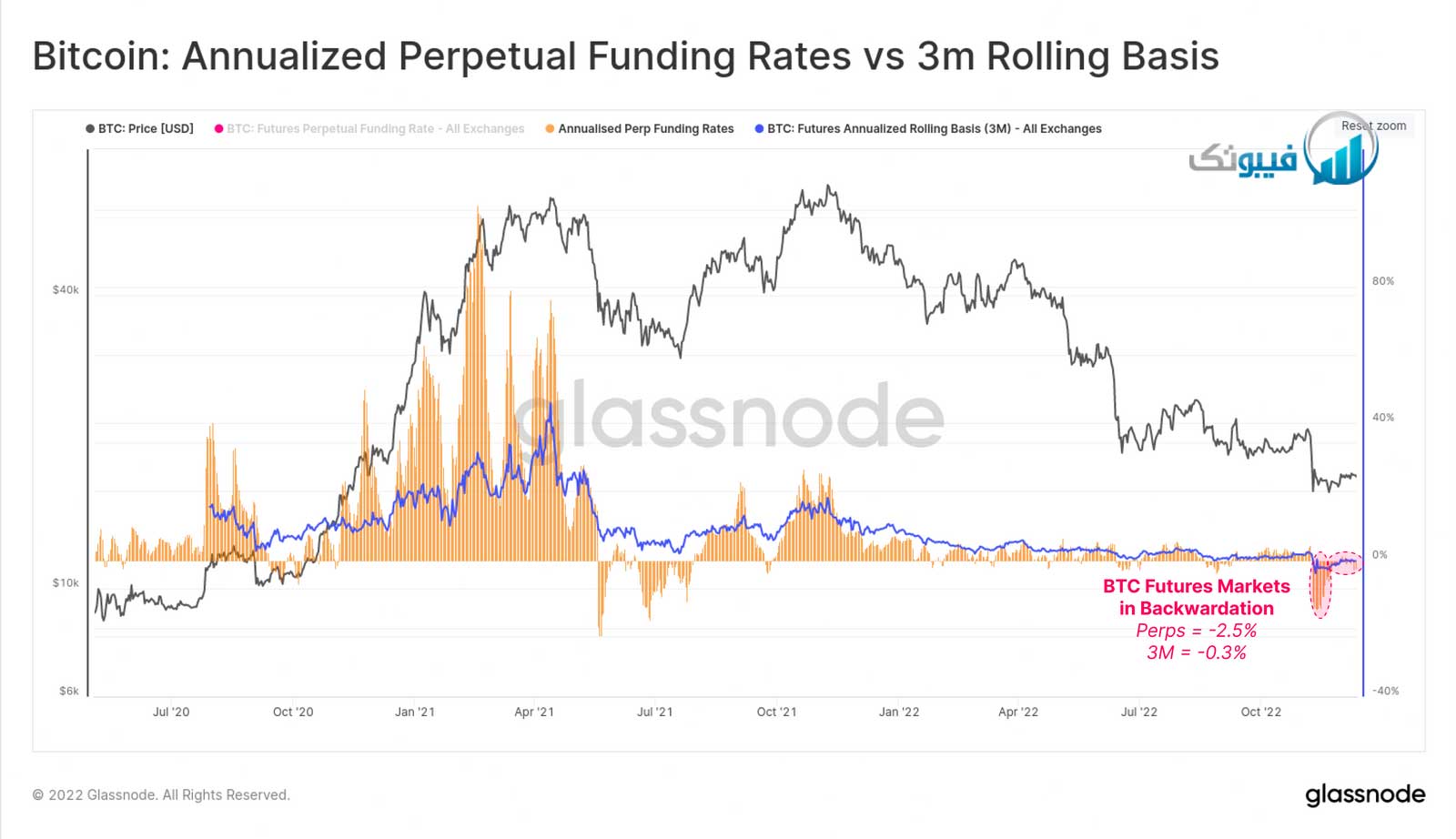

پس از سالی که واقعاً پر هرج و مرج بوده است، بازار بیت کوین در ماه دسامبر بسیار آرام شده است. نوسانات کوتاه مدت تحقق یافته برای BTC در حال حاضر در پایین ترین حد چند ساله خود یعنی 22٪ (1 هفته) و 28٪ (2 هفته) است که کمترین رژیم نوسان از اکتبر 2020 را به وجود می آورد.

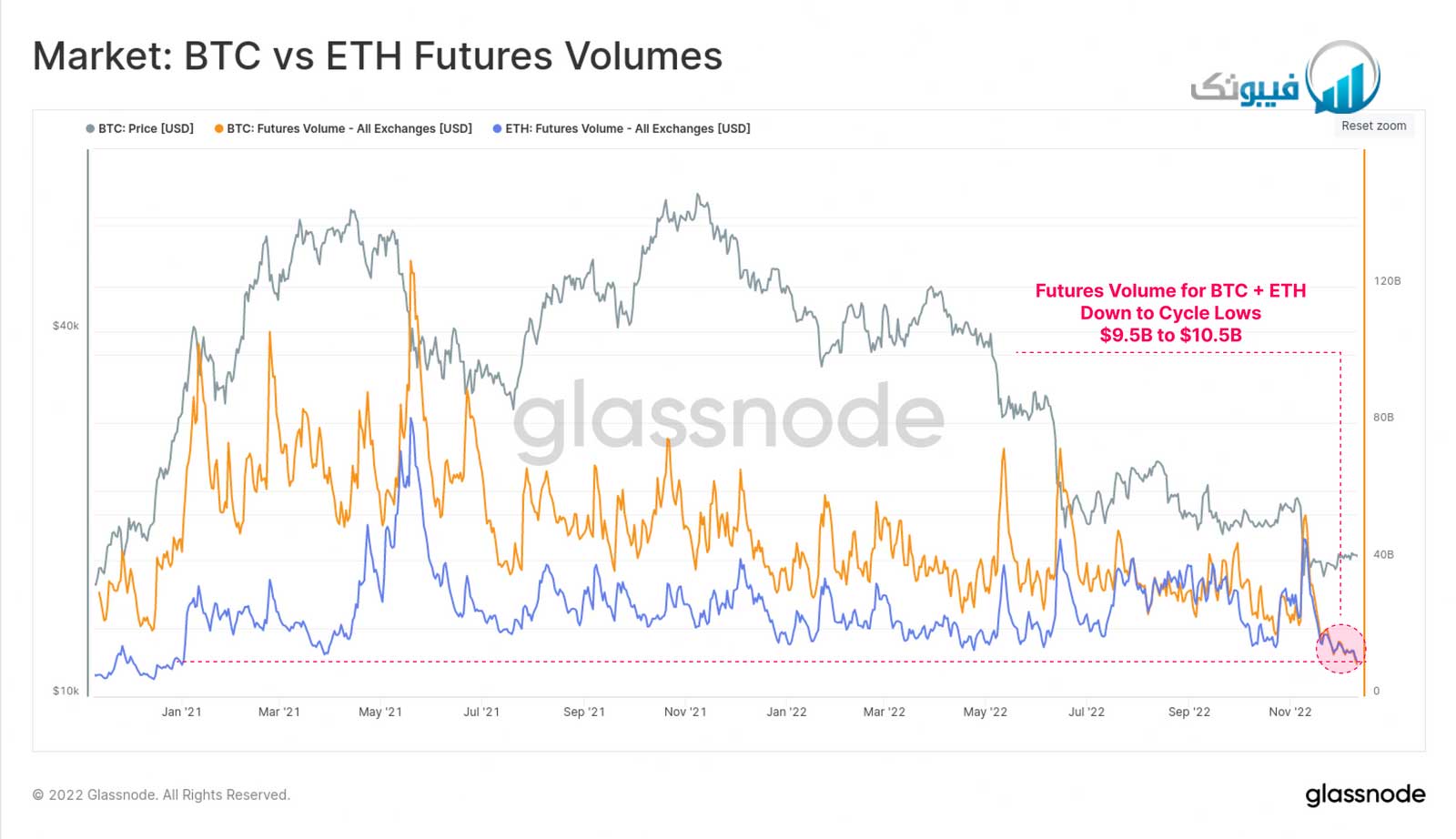

حجم معاملات فیوچرز نیز به همین ترتیب کاهش یافته است و اکنون به پایین ترین حد در چند سال اخیر رسیده است. هر دو بازار BTC و ETH در حال حاضر حجم مشابهی بین 9.5 تا 10.5 میلیارد دلار در روز معامله میکنند که میتوان گفت این نشاندهنده تاثیر گسترده کاهش نقدینگی، اهرمزدایی گسترده و کاهش ارزش بسیاری از میزهای وامدهی و معاملاتی در این فضا است.

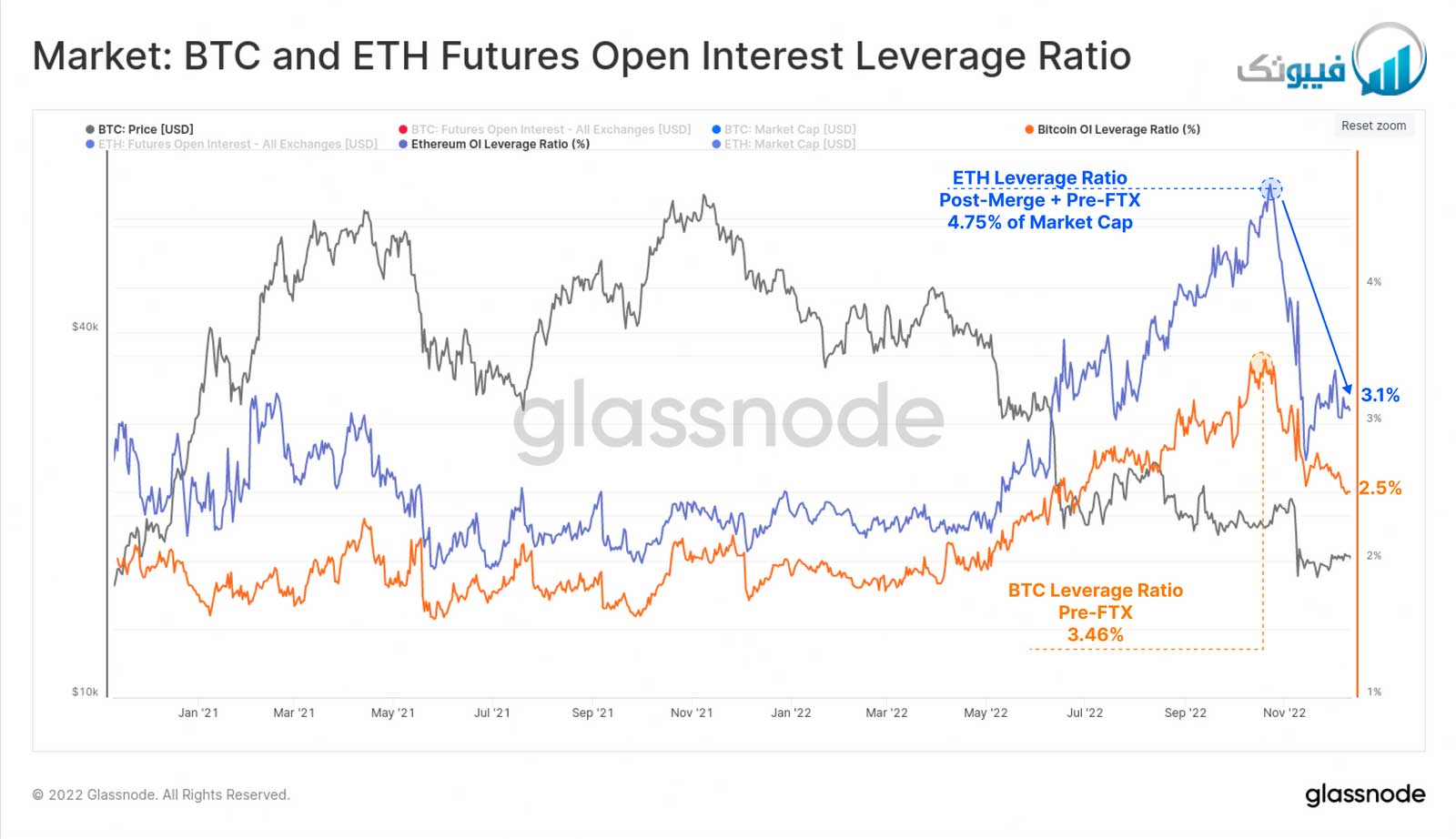

حجم معاملات باز در بازارهای فیوچرز پس از رویدارد FTX به طور قابل توجهی کاهش یافته است. نمودار زیر نسبت اهرمی را نشان میدهد که به عنوان نسبت بین حجم معاملات باز فیوچرز و ارزش بازار دارایی مربوطه محاسبه میشود. افزایش و کاهش اهرم فیوچرز در ماه نوامبر برای اتریوم شدیدتر بوده است، که احتمالاً در نتیجه بسته شدن معاملات ادغام باقی مانده است. حجم معاملات باز ETH از 4.75٪ به 3.10٪ از سقف بازار کاهش یافته است. نسبت اهرم BTC یک هفته قبل از بازارهای ETH به اوج خود رسید و از آن زمان از 3.46٪ به 2.50٪ از ارزش بازار در ماه گذشته کاهش یافته است.

بازگشت به مارکت

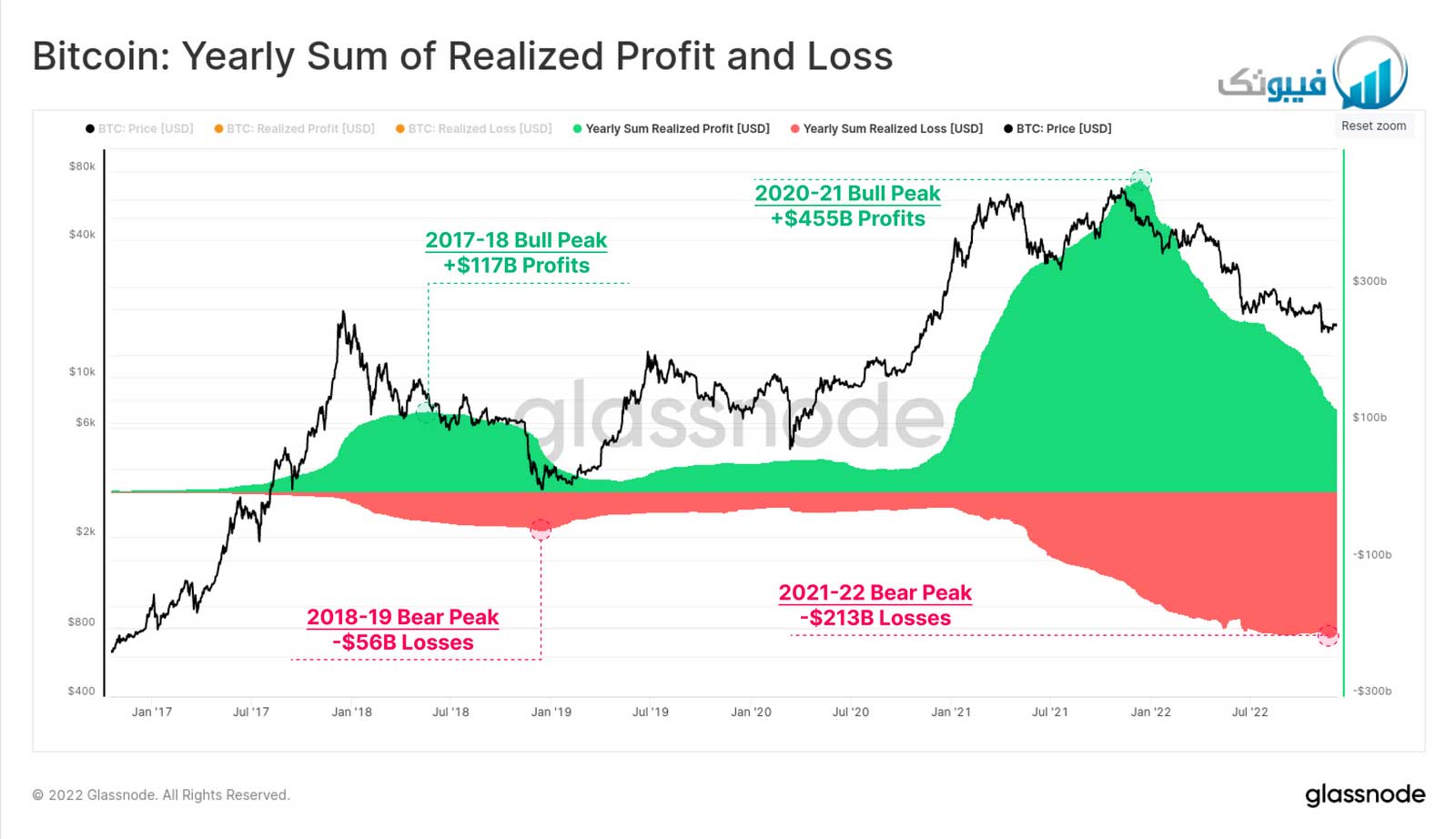

حباب نقدینگی مازاد ناشی از دوران سیاست پولی سست در سالهای 2020-21، رکورد کل سود محقق شده در زنجیره را ایجاد کرد. بیش از 455 میلیارد دلار سود سالانه توسط سرمایهگذاران بیتکوین در حال انتقال وجوه به صورت زنجیرهای گرفته شد که اوج آن بلافاصله پس از ATH در نوامبر 2021 رسید. از آن زمان، رژیم نزولی بر بازار حاکم شده است و بازار بیش از 213 میلیارد دلار زیان واقعی را پس داده است. این معادل 46.8 درصد از سود خریداران 2020-21 است که از نظر مقدار نسبی بسیار شبیه به فرووش 2018 است، جایی که بازار 47.9 درصد پس داد.

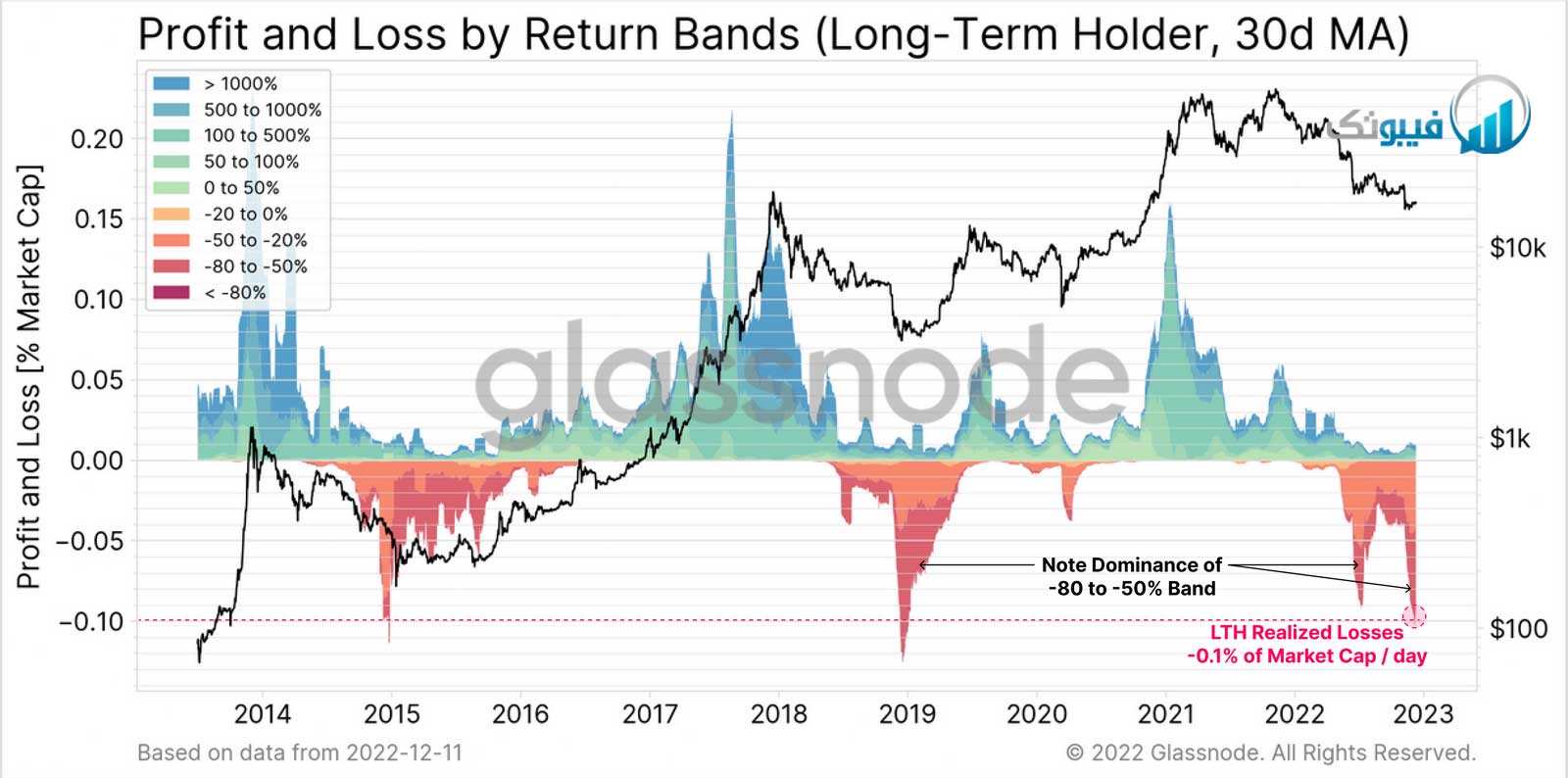

نکته قابل توجه مشارکت دارندگان بلند مدت است که در این چرخه به دو مورد از بزرگترین افزایش نسبی زیان در تاریخ پی بردند. در ماه نوامبر، زیان LTH به -0.10٪ از ارزش بازار در روز به اوج خود رسید، که از نظر مقیاس تنها با پایین ترین سطح چرخه 2015 و 2018 میتوان مقایسه کرد. فروش در ماه ژانویه به طور مشابه چشمگیر است – 0.09٪ از ارزش بازار در روز، با دامیننس شدید LTHs در -50٪ تا -80٪ ضرر.

نگاهی بلند مدت

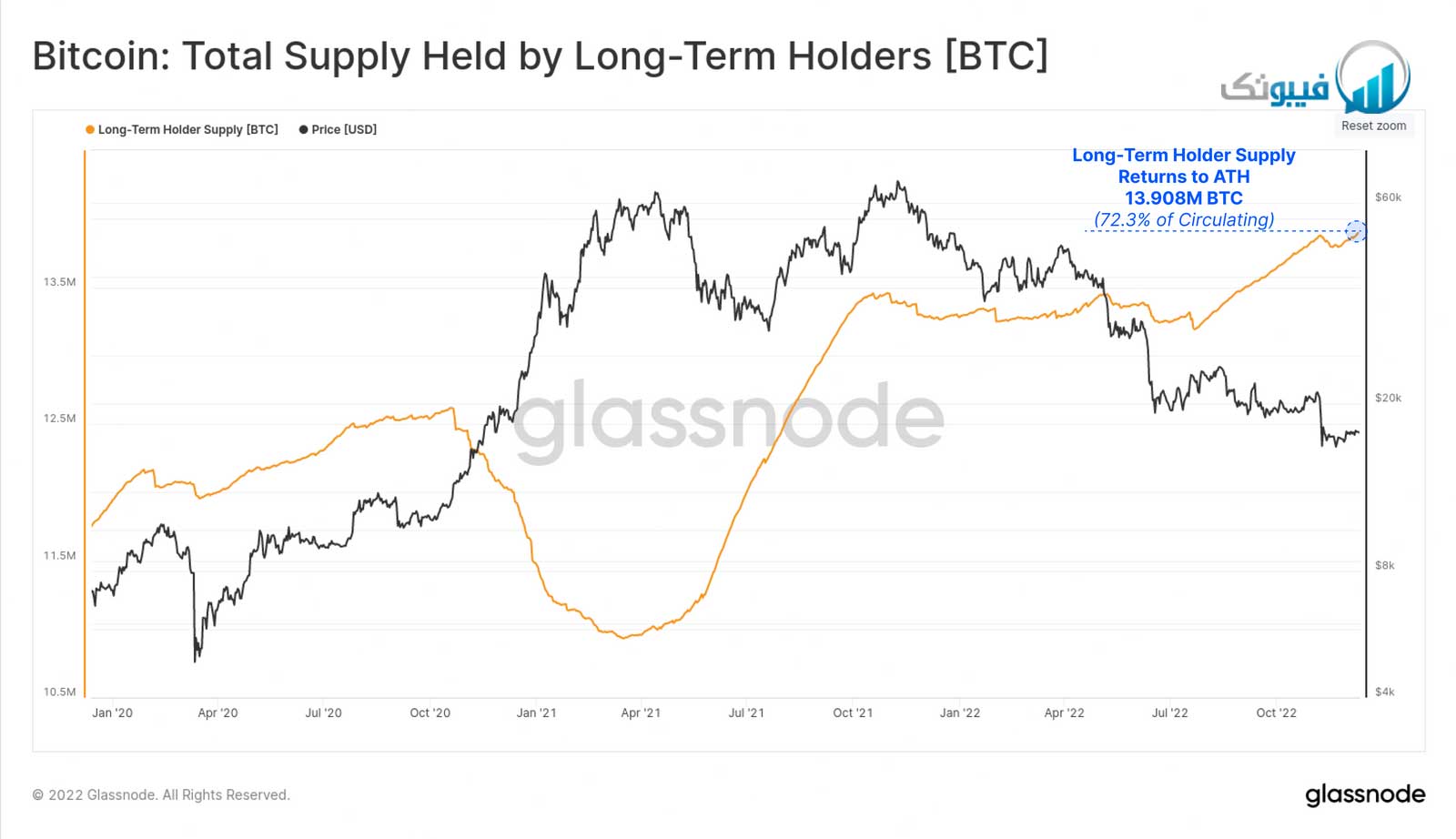

با وجود این زیان های چشمگیر، سن عرضه کوین و تمایل به HODLing توسط کسانی که باقی مانده اند همچنان در حال افزایش است. عرضه دارندگان بلندمدت به طور کامل مخارج وحشتناک پس از شکست FTX را برگردانده است و به ATH جدید یعنی حدود 13.908 میلیون بیت کوین (72.3 درصد از عرضه در گردش) رسیده است. روند صعودی تقریبا خطی این متریک منعکس کننده انباشت کوین سنگینی است که در جولای و ژانویه 2022، بلافاصله پس از رویداد کاهش اهرم الهام گرفته از 3AC و وام دهندگان شکست خورده در فضا رخ داد.

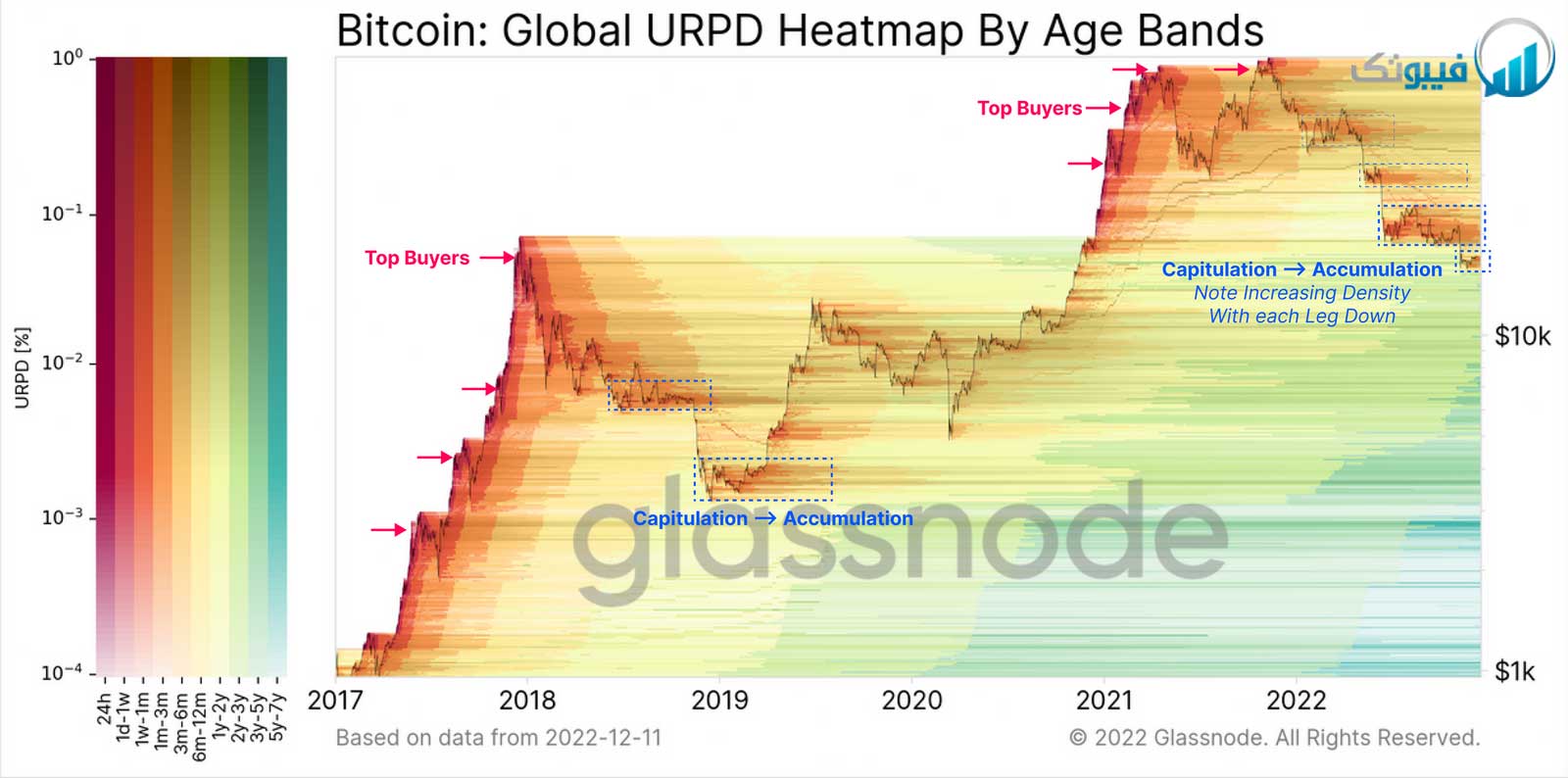

نمودار زیر نمایی از تراکم و توزیع عرضه سکه را با رنگ بندی باندهای سنی ارائه می دهد.

رنگهای گرم نشاندهنده توزیع سنگین کوین های قدیمیتر است که معمولاً در بالای بازار و کفهای کاپیتولاسیون دیده میشود.

رنگ های سردتر نشان دهنده بلوغ است، زیرا سرمایه گذاران انباشته میشوند و کوین ها را خرج نمی کنند.

میله های تیره تر نشان دهنده چگالی کوین سنگین تر است (و برعکس برای میله های سبک تر).

پس از هر رکود بازار در سال 2022، میتوانیم شاهد افزایش تراکم توزیع مجدد کوین (و در نتیجه انباشت مجدد) باشیم. به طور خاص، منطقه ژانویه تا اکتبر 2022 برجسته است، با بسیاری از کوین ها بین 18 تا 24 هزار دلار به دست آمدهاند، که اکنون به باند 6 ماهه و بالاتر رسیدهاند (از این رو عرضه LTH در حال افزایش است).

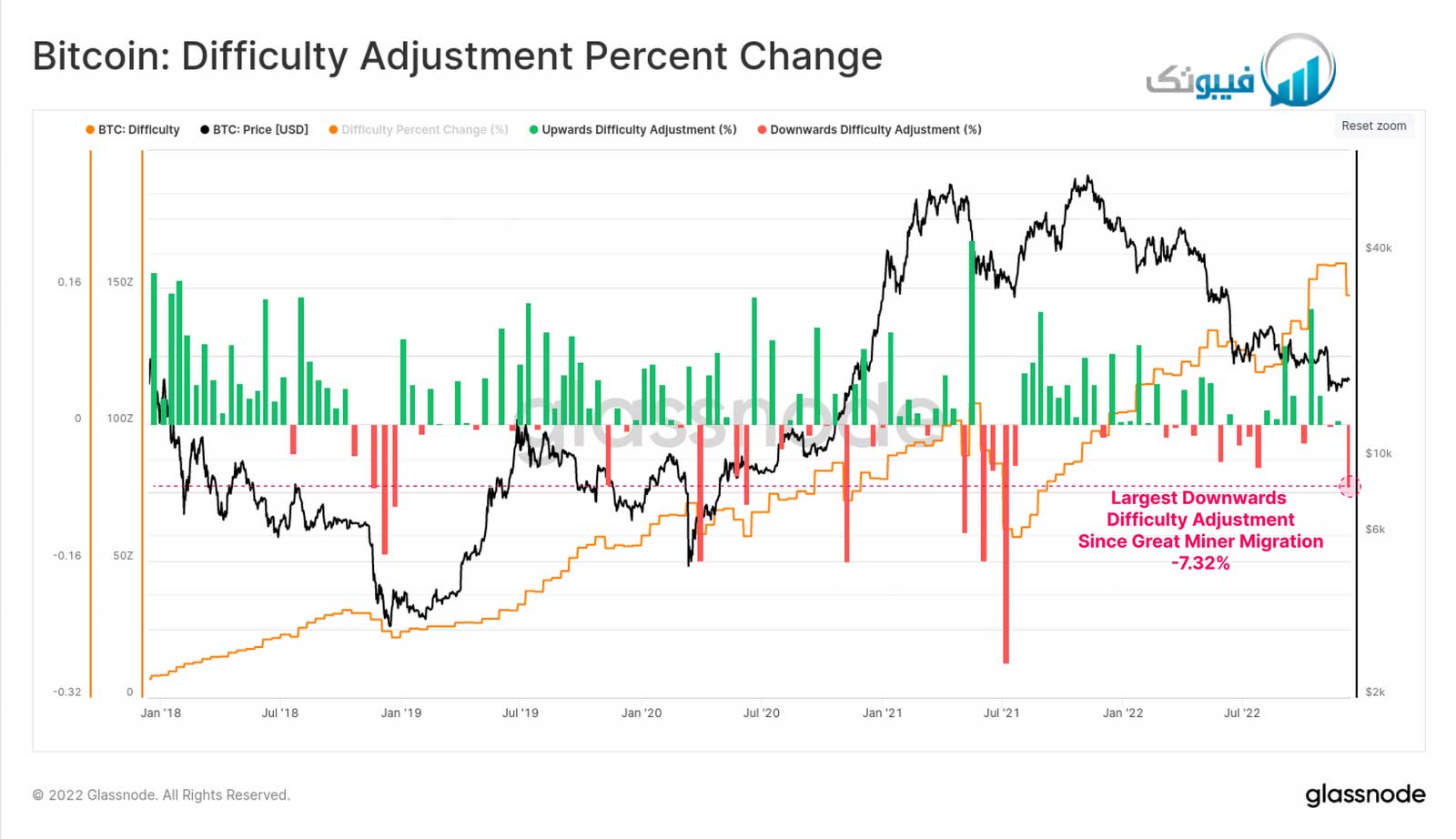

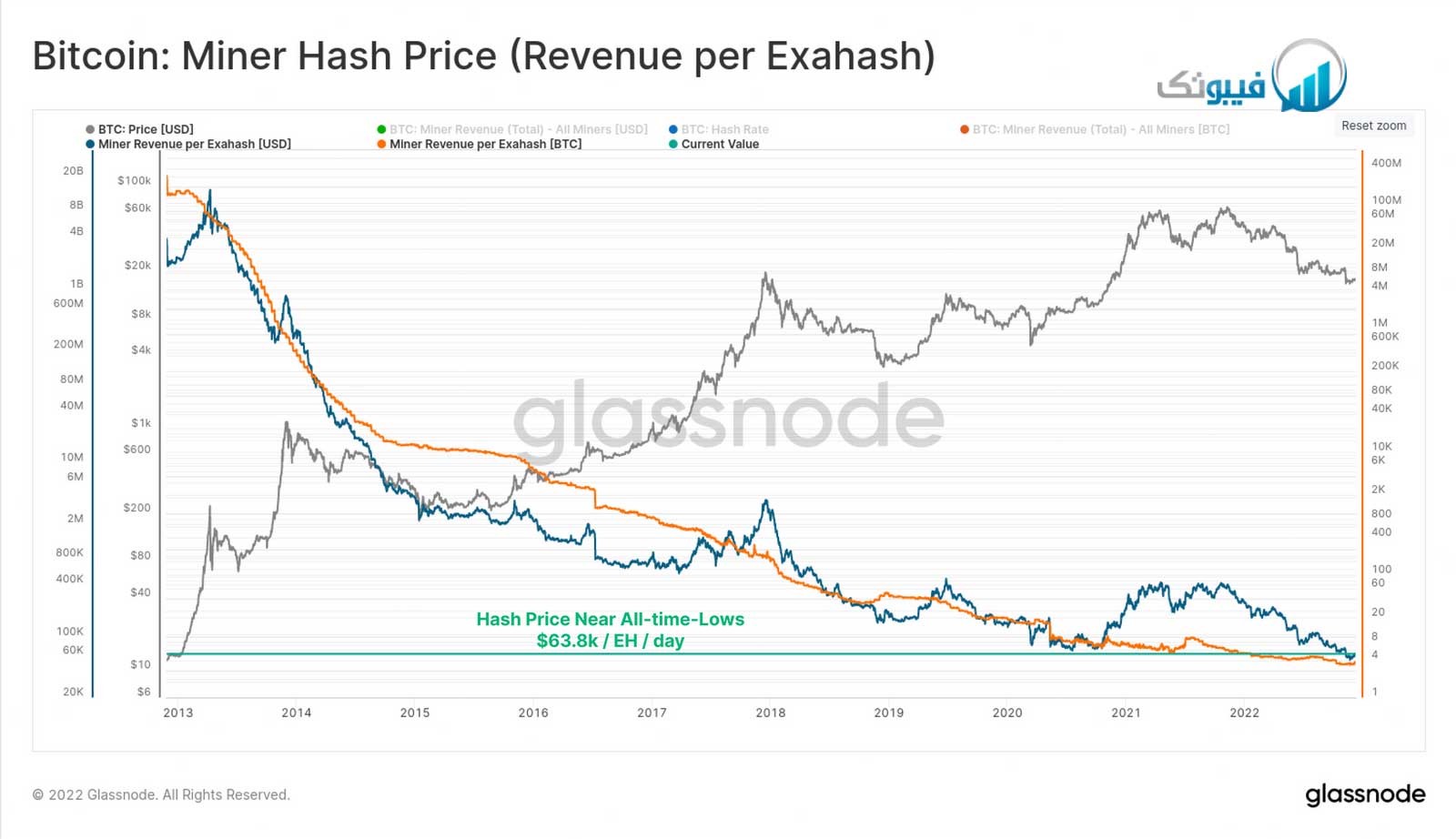

زمان سخت برای ماینر ها

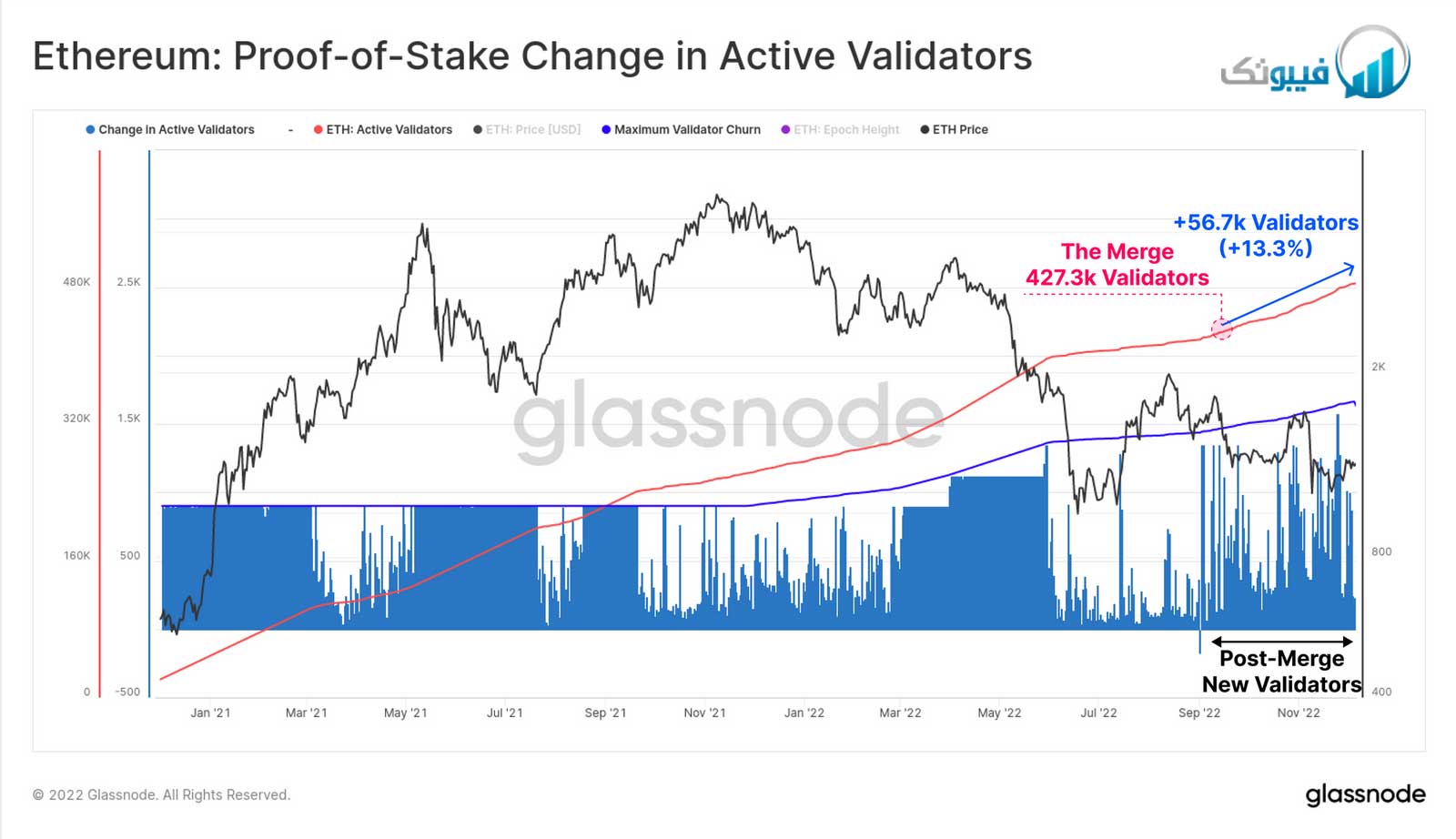

بعد از مرج

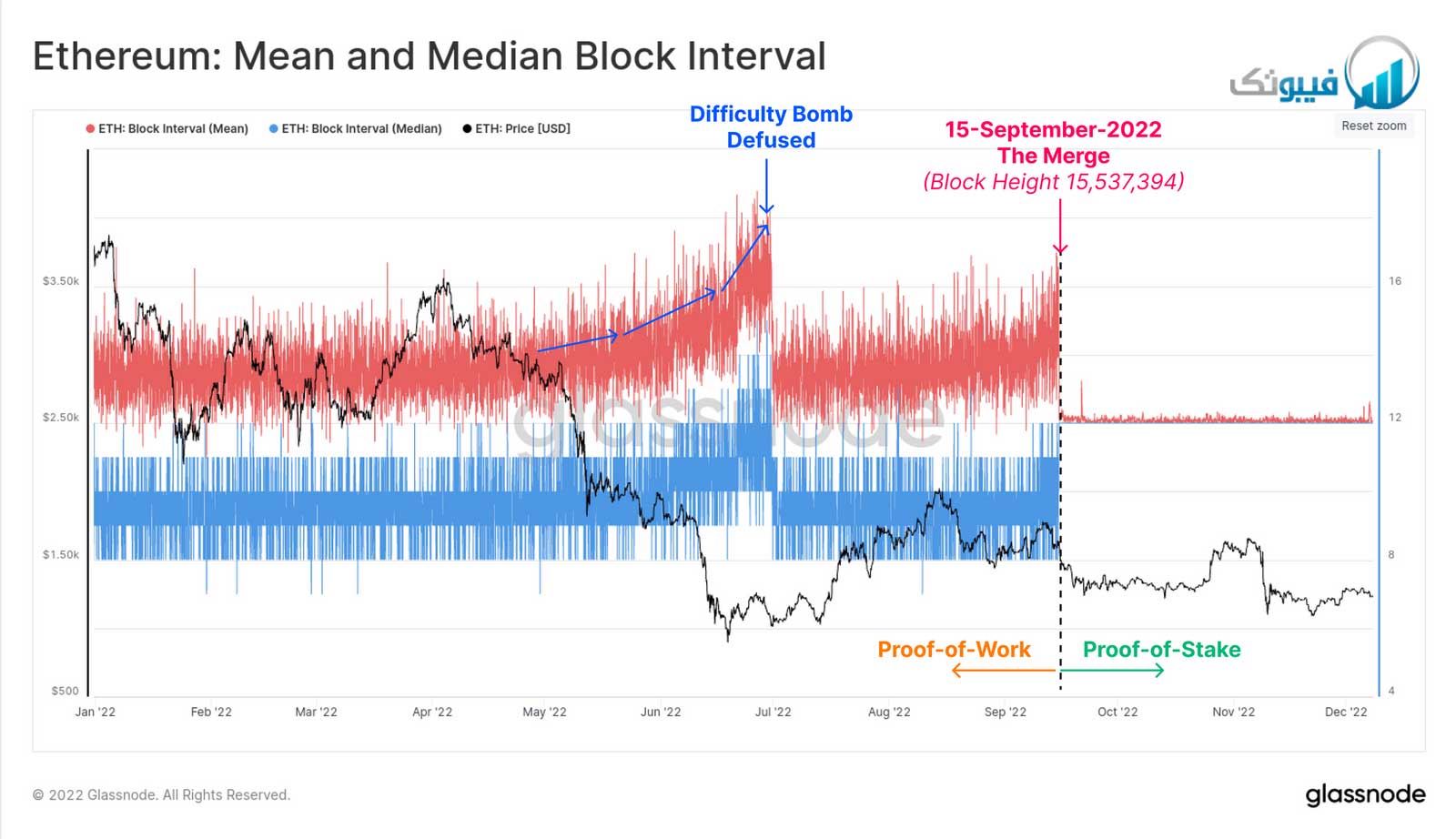

مرج اتریوم که در 15 سپتامبر تکمیل شد، مسلماً چشمگیرترین شاهکار مهندسی سال بود. برای تجسم فوری بودن رویداد، نمودار زیر میانگین و میانه فاصله بلوک را در طول سال 2022 نشان میدهد. بلافاصله مشخص میشود که تغییرپذیری طبیعی و احتمالی Proof-of-Work به کجا خاتمه یافته است، و دقیق، قبل از آن – زمان بلوک تعیین شده 12 ثانیه ای Proof-of-Stake اجرا شد.

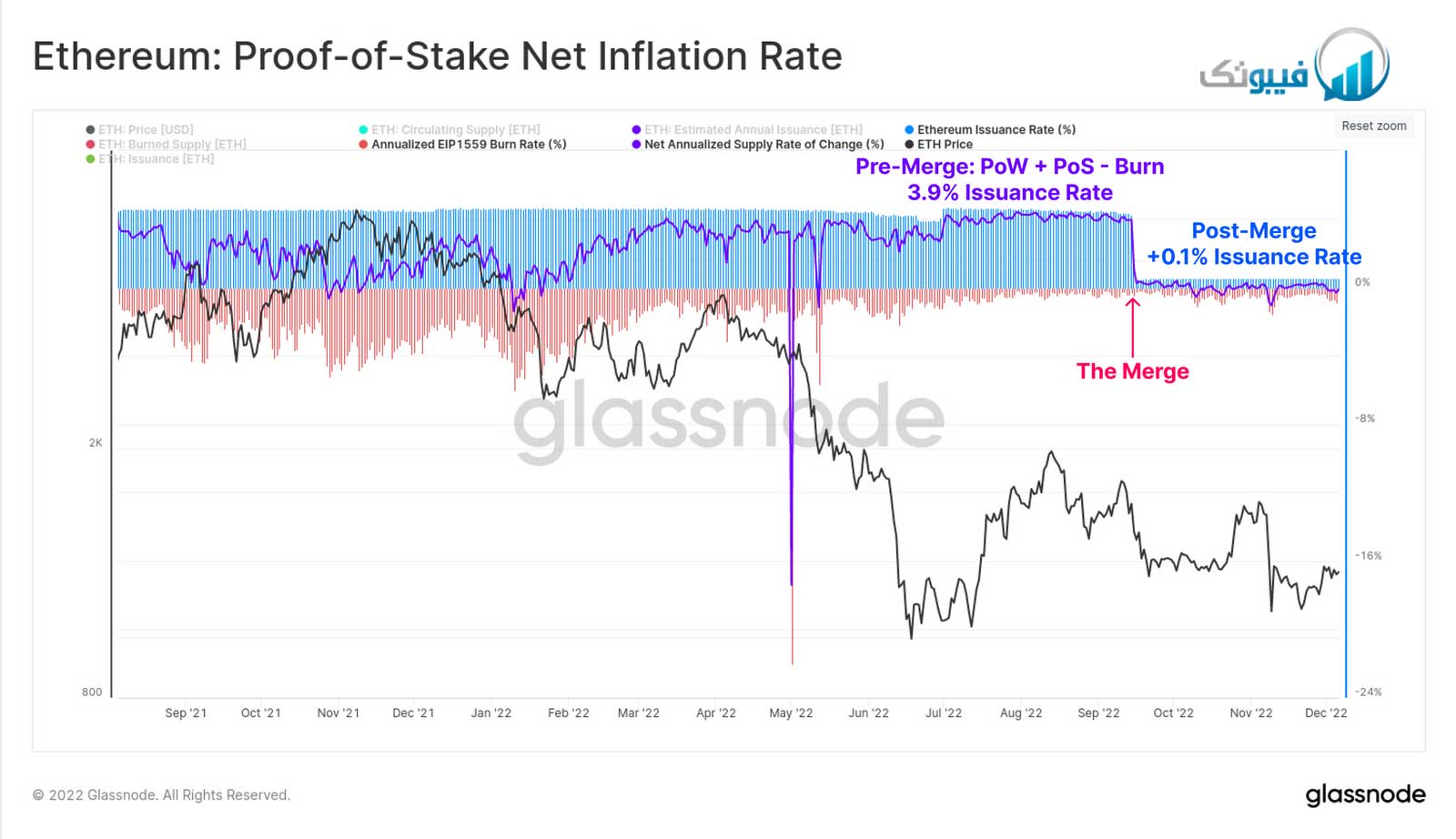

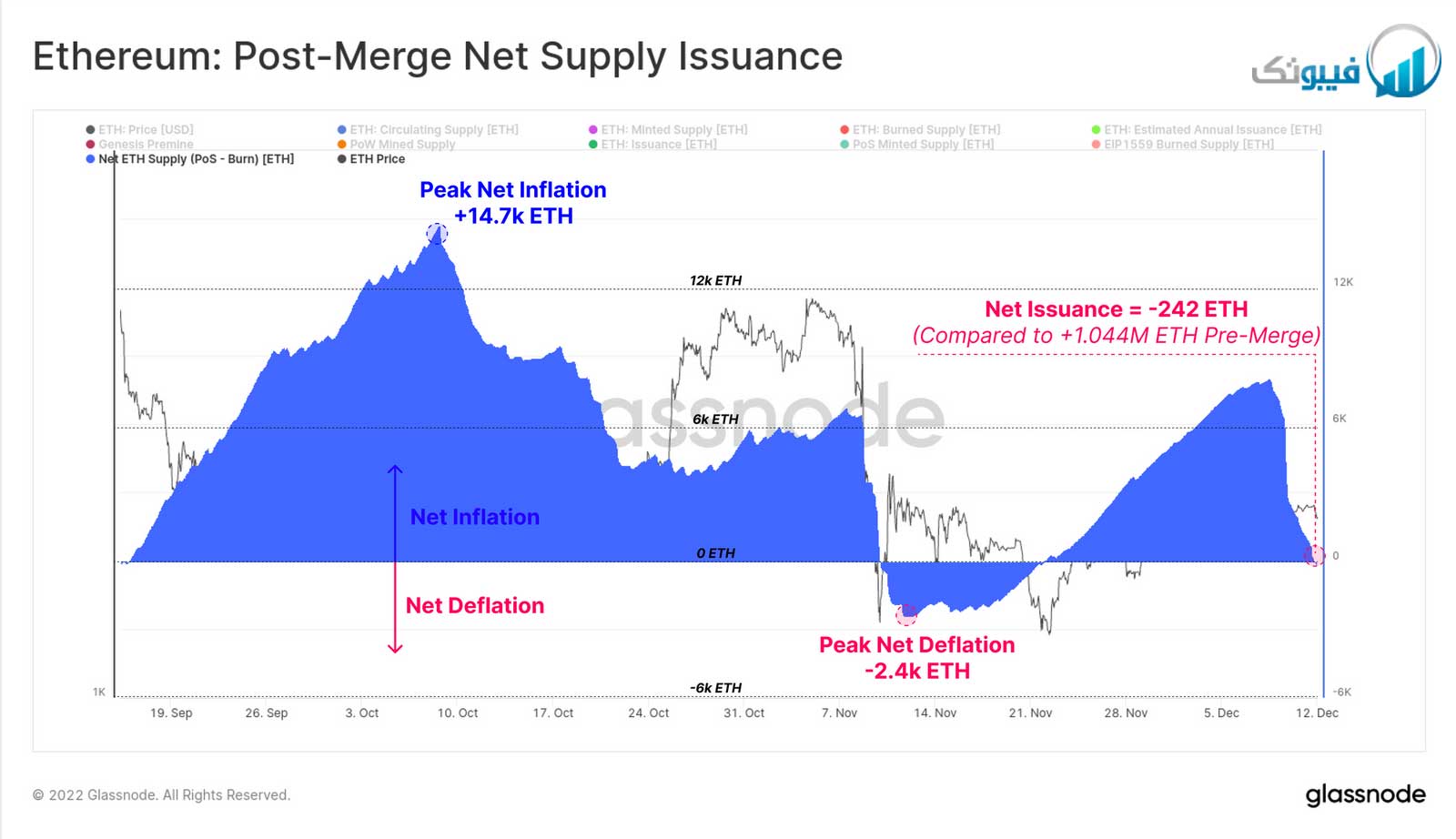

همراه با انتقال به اثبات سهام، سیاست پولی اتریوم به یک برنامه انتشار قابل توجه کمتر تعدیل شد. نرخ اسمی انتشار (آبی) در حدود 0.5% است، اما پس از فاکتورگیری در مکانیسم سوختگی EIP1559 (قرمز)، این تقریباً به طور کامل به حدود + 0.1٪ در یک روز معمولی جبران میشود. این در مقایسه با نرخ تورم خالص +3.9 درصدی قبل از مرج است که نشان میدهد تغییر در انتشار چقدر چشمگیر بوده است.

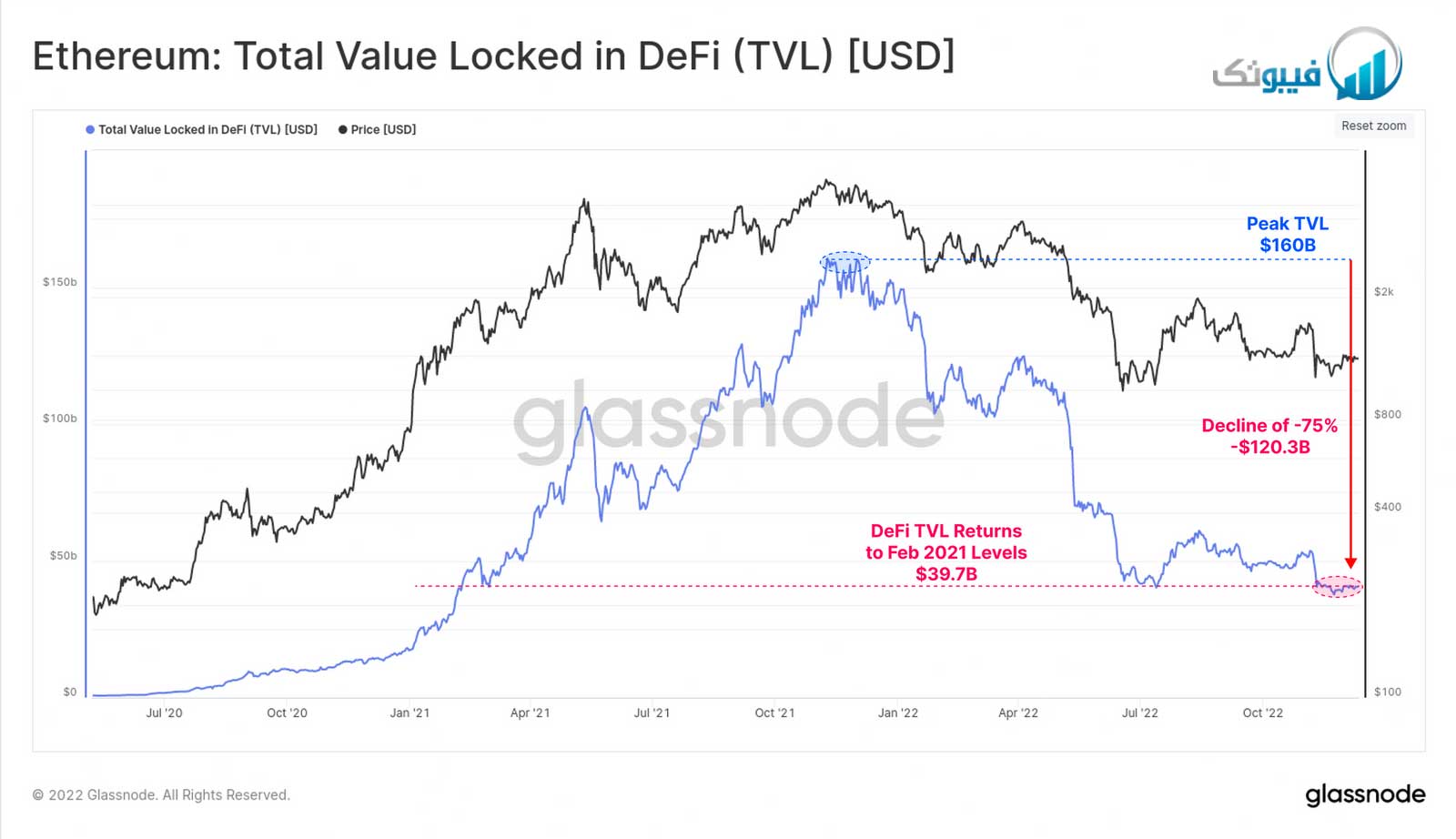

با چنین کاهش شدید قیمت های توکن ها، ارزش کل قفل شده در Defi به طور چشمگیری کاهش یافته است. پس از رسیدن به اوج 160 میلیارد دلاری در بازار ATH در نوامبر 2021، Defi TVL بیش از 120.3 میلیارد دلار (-75 درصد) کاهش یافت. این باعث میشود ارزش وثیقه Defi به 39.7 میلیارد دلار کاهش یابد و به سطح فوریه 2021 بازگردد.

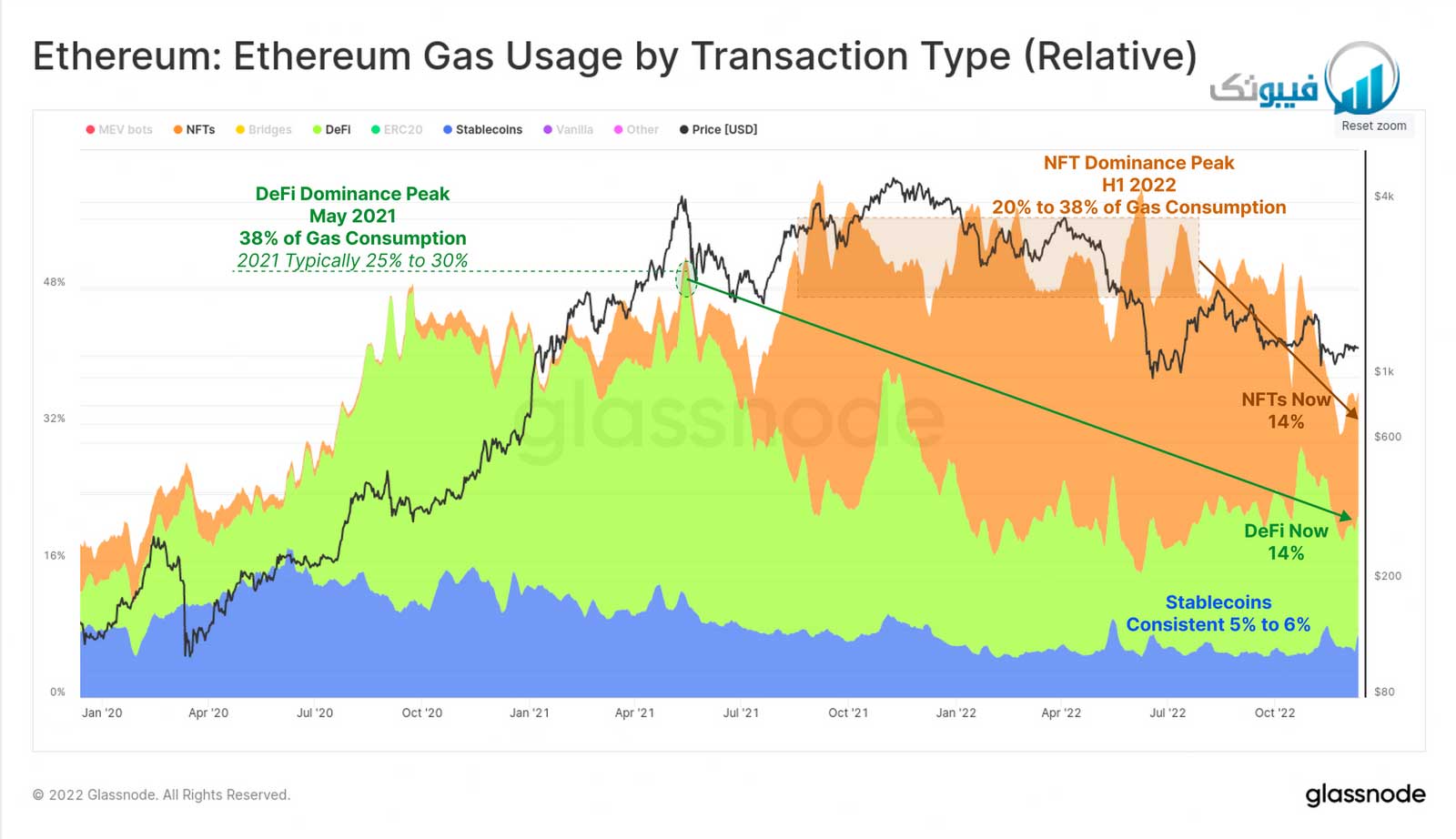

دامیننس مصرف Gas بر حسب نوع معامله نیز تغییر ترجیح بازار را در دو سال گذشته نشان داده است. پروتکل های Defi بین 25 تا 30 درصد از کل مصرف gas را از ژانویه 2020 تا می 2021 تشکیل میدادند، اما از آن زمان به تنها 14 درصد کاهش یافته است. در یک چرخه رونق و رکود مشابه، تراکنشهای مرتبط با NFT 20 تا 38 درصد از مصرف gas را تا نیمه اول 2022 به خود اختصاص دادند، اما اکنون به 14 درصد دامیننس کاهش یافتهاند. استیبل کوین ها در طول سال جاری 5 تا 6 درصد دامیننس ثابتی داشته اند.

جریان خروجی استیبل کوین

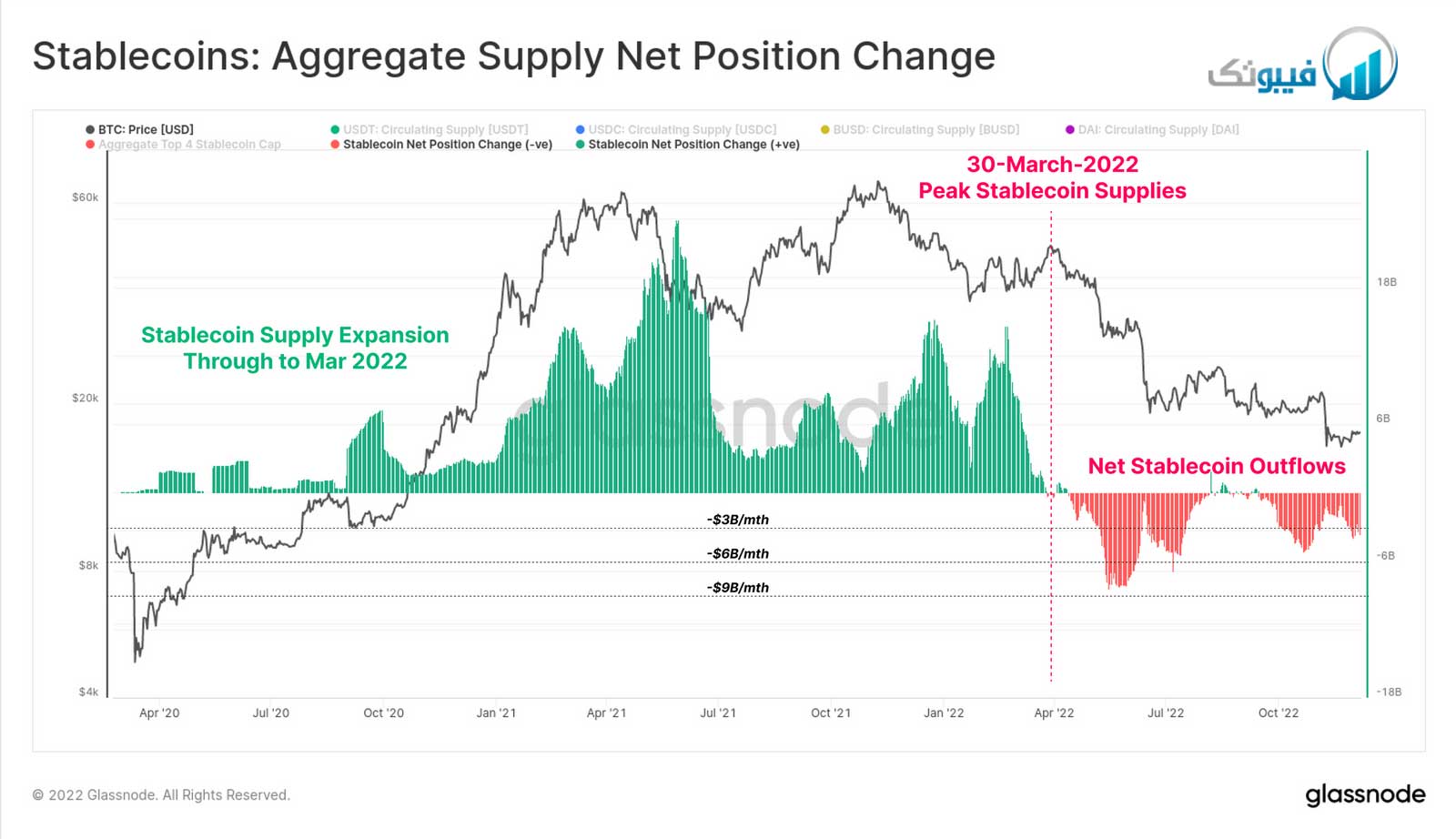

استیبل کوین ها از سال 2020 به یک دارایی اصلی صنعت تبدیل شده اند، به طوری که 3 دارایی از 6 دارایی برتر بر اساس ارزش بازار در حال حاضر استیبل کوین هستند. مجموع عرضه استیبل کوین در مارچ 2022 به 161.5 میلیارد دلار رسید، با این حال، از آن زمان بازخرید در مقیاس بزرگ بیش از 14.3 میلیارد دلار بوده است.

به طور کلی این منعکس کننده خروج سرمایه خالص از فضای بین 4- تا 8- میلیارد دلار در ماه است. با این حال، همچنین قابل توجه است که این تنها 8 درصد از اوج عرضه استیبل کوین را منعکس میکند، که نشان میدهد اکثر این سرمایه در قالب دلار دیجیتال جدید باقی میماند.

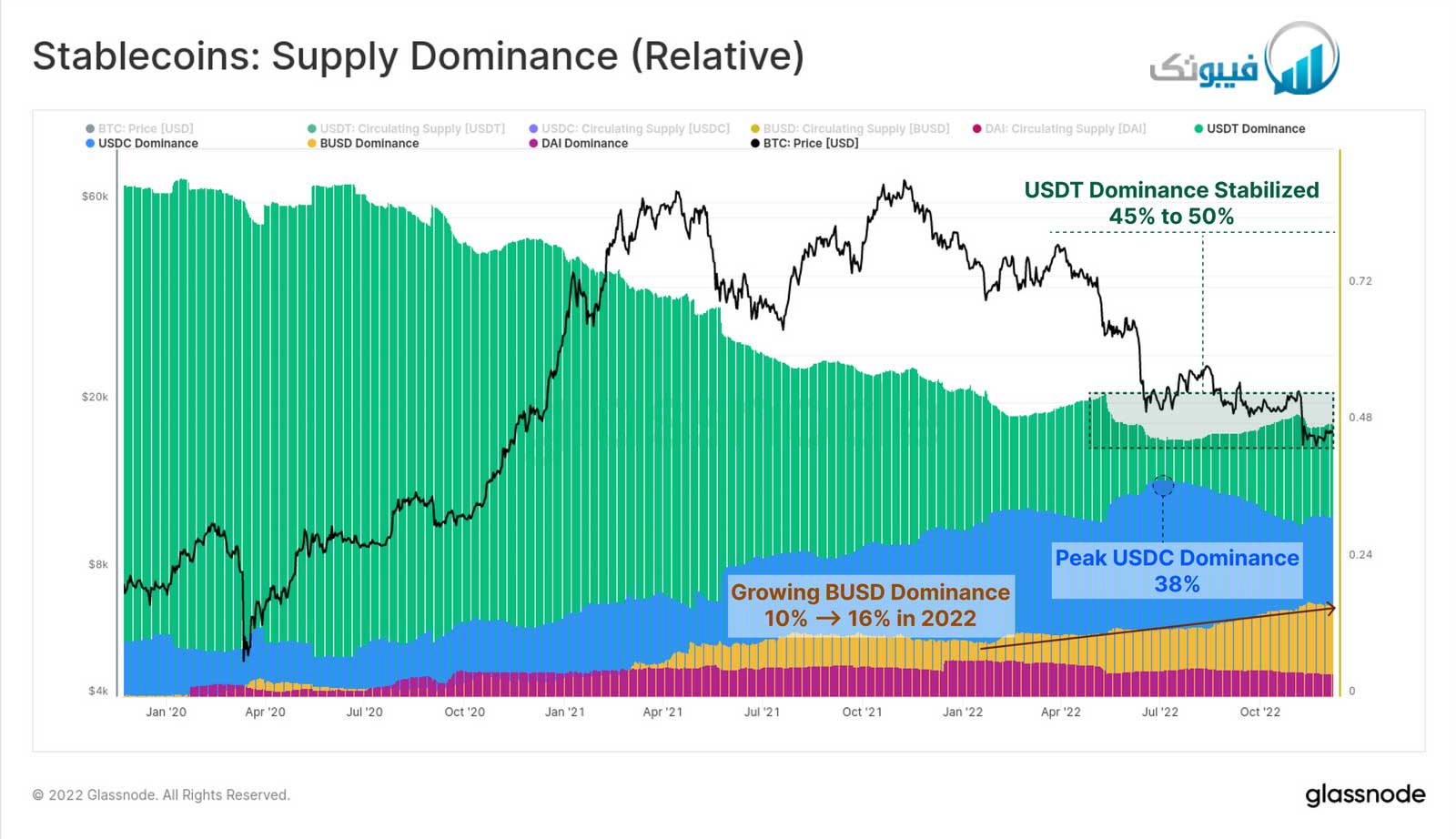

همچنین تغییرات قابل توجهی در دامیننس نسبی عرضه استیبل کوین رخ داده است. BUSD برجسته است و سهم بازار خود را از 10٪ به 16٪ در سال 2022 افزایش داده است و اکنون ارزش کل دارایی 22.0 میلیارد دلار را نشان میدهد. تتر با وجود مجموع 18.42 میلیارد دلار بازخرید USDT از ماه می، سهم نسبتاً ثابت 45 تا 50 درصد از بازار را حفظ کرده است. دامیننس USDC در ماه ژانویه به 38٪ رسید، اما از آن زمان به 31.3٪ کاهش یافته است، در حال حاضر 44.75 میلیارد دلار ارزش دارد.

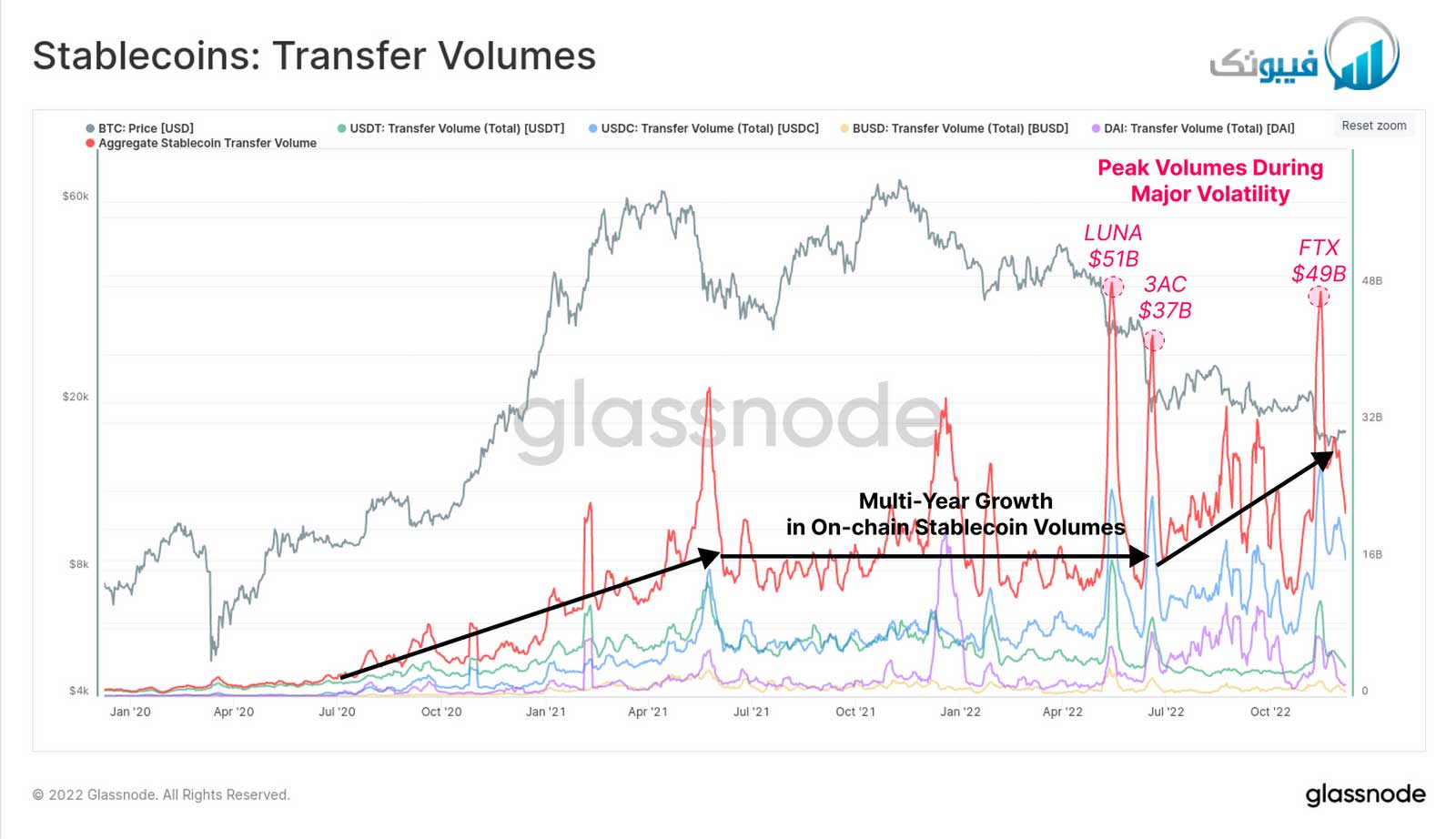

در حالی که استیبل کوینها در حال حاضر بازخرید و خروج سرمایه خالص را تجربه میکنند، حجم انتقال اتریوم در نیمه دوم سال 2022 به افزایش خود ادامه داده است. از ژانویه بین 20 تا 30 میلیارد دلار در روز است. در طول رویدادهای فروش با نوسانات بالا در ماه می، ژانویه و نوامبر، کل حجم انتقال استیبل کوین بین 37 تا 51 میلیارد دلار به اوج خود میرسد که نشان دهنده تقاضای شدید برای نقدینگی دلار در طول رویدادهای اهرم دهی است.

نتیجه

امسال شاهد کاهش نرخ بیت کوین و اتریوم به بیش از -75 درصد بالاترین رکورد تاریخ در نوامبر بوده ایم. از ماه می، این رویداد با یک رویداد اهرمزدایی در مقیاس وسیع و گسترده مشخص شده است. این منجر به انقباض قابل توجه اعتبار، ورشکستگی های متعدد، فروپاشی تاسف بار یک پروژه چند میلیارد دلاری پونزی (LUNA-UST) و متأسفانه چیزی که در مورد FTX به نظر می رسد کلاهبرداری است.

سال 2022 سال بیرحمانهای بود و با خشک شدن نقدینگی و سفتهبازی، نوسانات و حجم را به پایینترین حد در چند سال اخیر رساند. با از بین رفتن سفته بازان، عرضه دارندگان بلندمدت بیت کوین به یک ATH دیگر افزایش یافته است و به نظر میرسد سرمایه گذاران با افزایش حجم کوین در هر مرحله کاهش قیمت وارد عمل شده اند. مرج اتریوم نیز در ماه سپتامبر با موفقیت اجرا شد و استیبل کوین ها همچنان به نشان دادن تناسب معنی دار بازار محصول ادامه میدهند.

انعطافپذیری سیستمهای غیرمتمرکز در طول سالها آزمایش و زخمهای نبرد ایجاد میشود، با این حال، این رویدادها چیزی است که گروه HODLer، خریداران آخرین راهحل را شکل میدهد. پس از تمام چالشهای سال 2022، صنعت دارایی دیجیتال همچنان پابرجاست، درسهایی آموخته میشود و بلاکهای بیتکوین همچنان پیدا میشوند.

صرف نظر از آنچه در سال 2023 اتفاق می افتد، ما معتقدیم که این صنعت در آزمون زمان مقاومت خواهد کرد و به ساخت ابزار و داده های مورد نیاز برای تجزیه و تحلیل، مطالعه و درک چرایی ادامه خواهیم داد.

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!