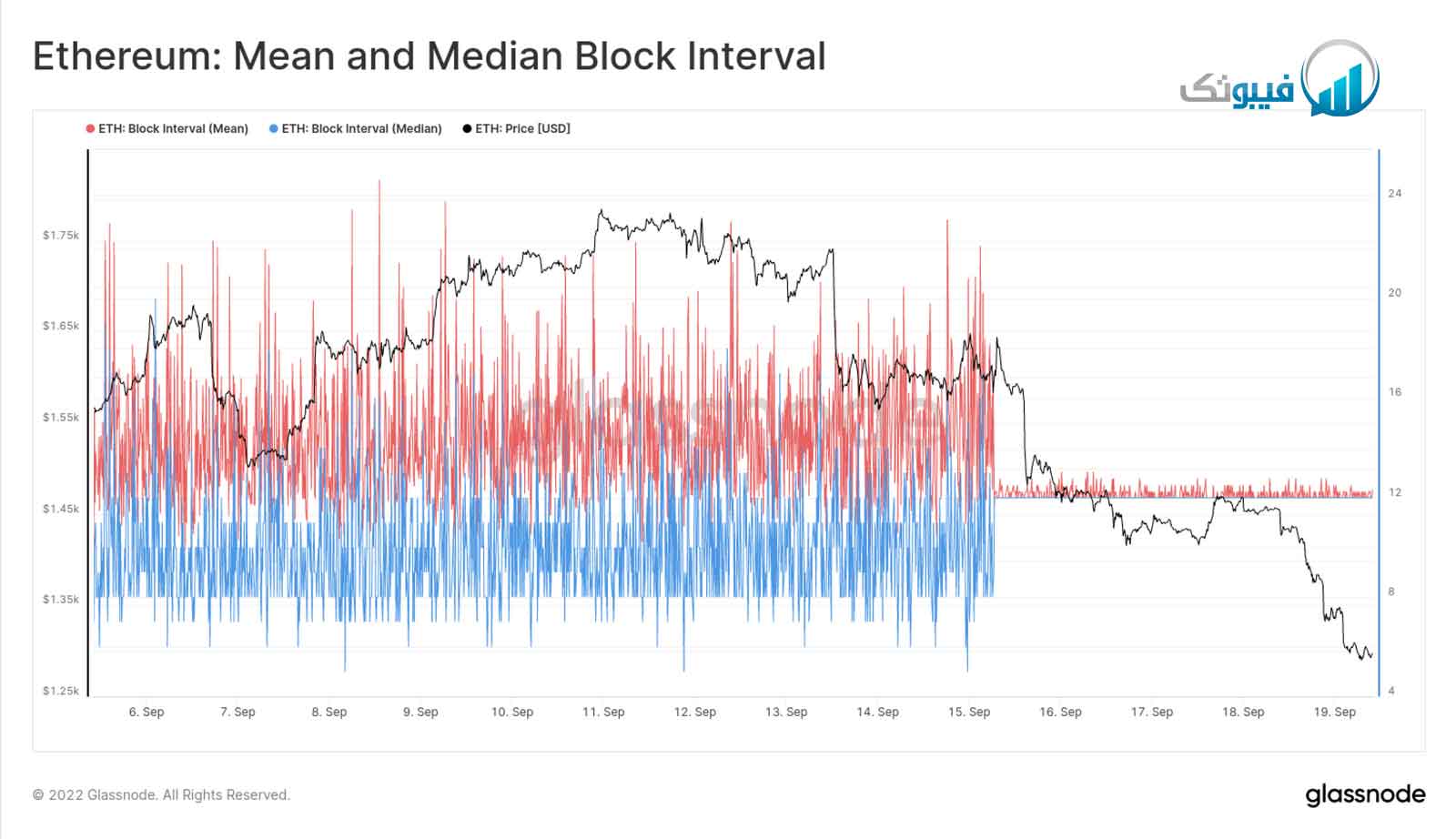

این هفته شاهد یکی از موفقیت آمیز ترین و چشمگیرترین شاهکارهای مهندسی در صنعت بلاک چین بودیم: ادغام اتریوم. تغییر مکانیسم اجماع از Proof-of-Work (PoW) به Proof-of-Stake (PoS) که نقطه عطف قابل توجهی برای این پروژه است. مسلماً، هیچ نموداری بهتر از مشاهده میانگین و میانه بلوک اتریوم (ETH) برای نشان دادن میزان چشمگیر این انتقال وجود ندارد. در اینجا میتوانیم پایان استخراج احتمالی و طبیعتاً متغیر PoW و سوئیچ به دقت مهندسی شده PoS را ببینیم که یک زمان بلوک 12 ثانیهای ثابت دارد.

در واقع، قیمت های ETH از بالاترین سطح هفتگی یعنی 1777 دلار به حدود 1650 دلار در زمان ادغام فروخته شده اند، قبل از اینکه در روز یکشنبه به پایین ترین سطح 1288 دلار سقوط کنند.

بازار عملاً تمام سودهای حاصل از اواسط ژانویه را پس داده است. چنین فروشی نتیجه عوامل متعددی است، که مهمترین آنها سودآوری معاملهگران پس از عملکرد اخیر اتریوم است. به عنوان یکی از معدود داراییهایی که در ماههای اخیر در شرایط حاکم بر اقتصاد کلان عملکرد خوبی داشتند، جای تعجب نیست که سودی هم دریافت شده باشد.

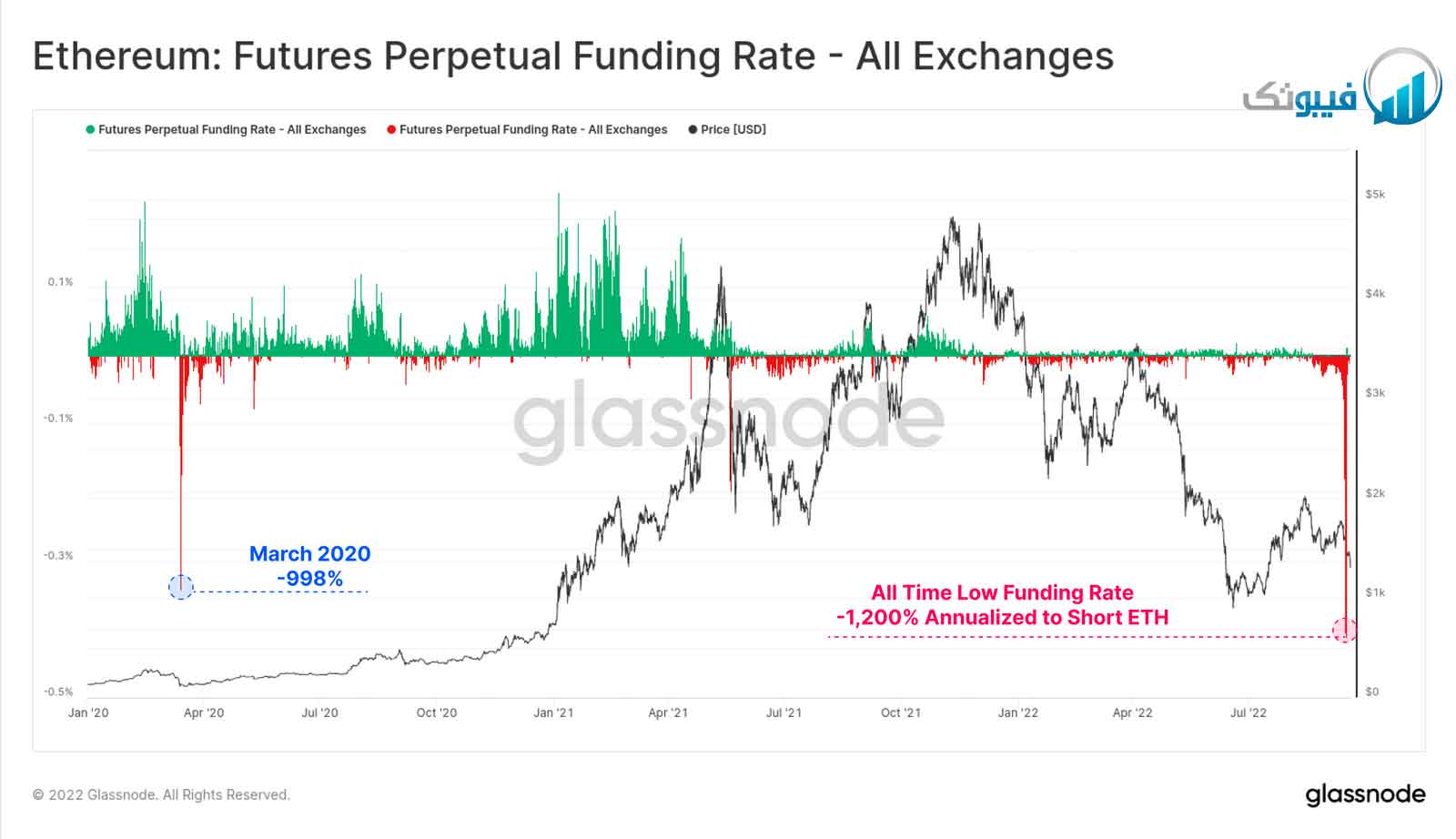

تا قبل از ادغام، معامله گران در بازارهای فیوچرز سرمایه سالانه 1200 درصدی چشمگیر را برای حفظ موقعیت کوتاه مدت ETH خود پرداخت میکردند. این یک نرخ جدید بودجه منفی کم سابقه است، که اوج قبلی -998٪ را در طی فروش مارچ 2020 تحت الشعاع قرار میدهد.

نرخ های تامین مالی از آن زمان به طور کامل به حالت خنثی تبدیل شده اند، که نشان میدهد هیجان های قبلی از بین رفته است.

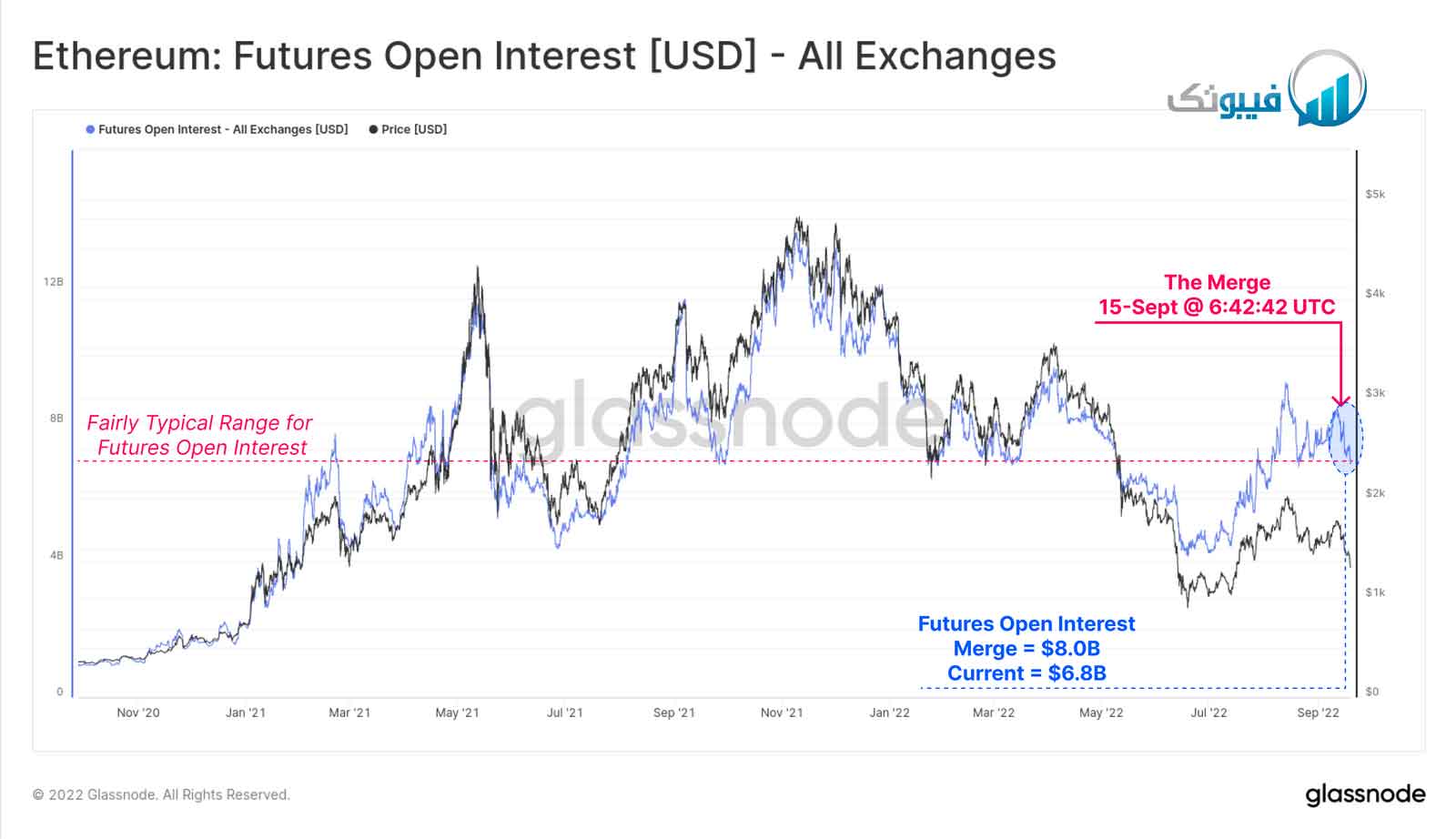

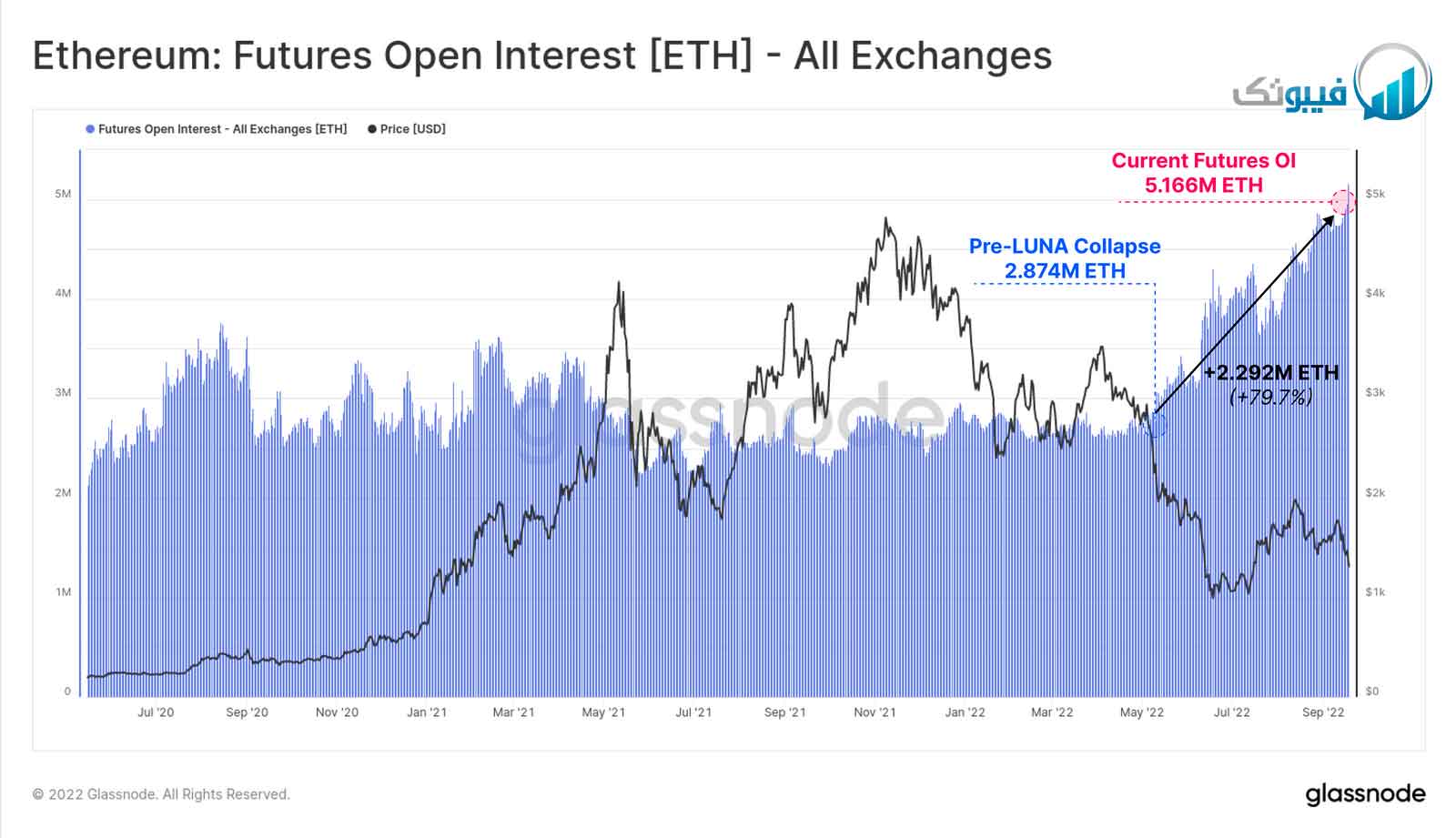

حجم معاملات باز فیوچرز پس از ادغام 15 درصد کم شد و 8.0 میلیارد دلار به 6.8 میلیارد دلار بعد از مرج کاهش یافت. با این حال، برای حفظ این روند، باید بفهمیم اتریوم چه تأثیری بر روی روند بازار به جا میگزارد.

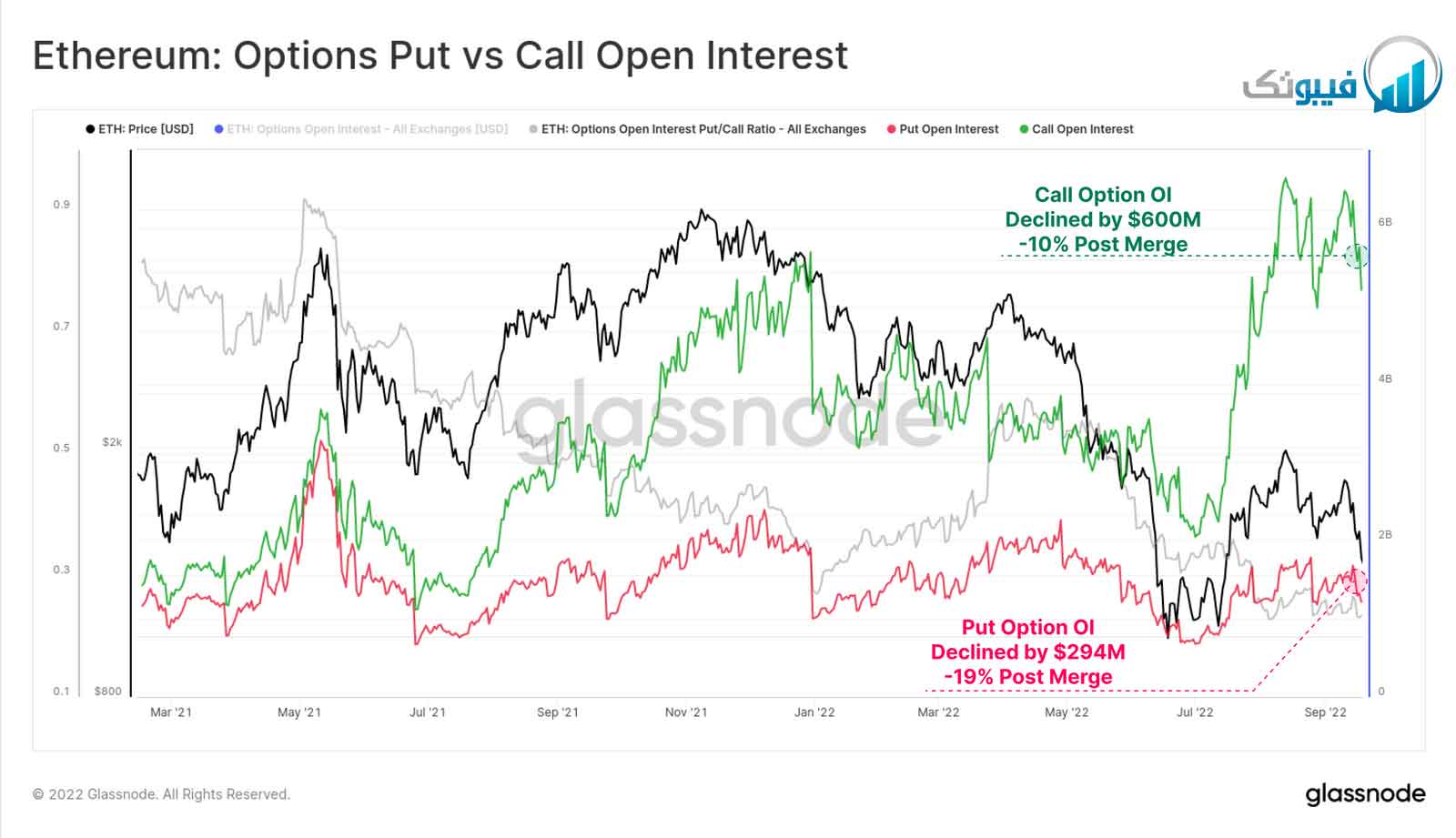

در بازار آپشن، جایی که حجم زیادی از گمانه زنی های اخیر اتریوم رخ داده است، علاقه باز کال آپشن پس از ادغام 600 میلیون دلار کاهش یافته است (کاهش 10 درصدی). در مجموع 5.2 میلیارد دلار ارزش موقعیت اختیار خرید باقی مانده است که هنوز بسیار بالاتر از هنجارهای 2021 است. بازارهای پوت آپشن افت نسبی قابل توجه 19 درصدی را تجربه کردند، اما این یک مقیاس بسیار کوچکتر از 294 میلیون دلار در ارزش موقعیت خالص بسته است.

ادغام آنچین

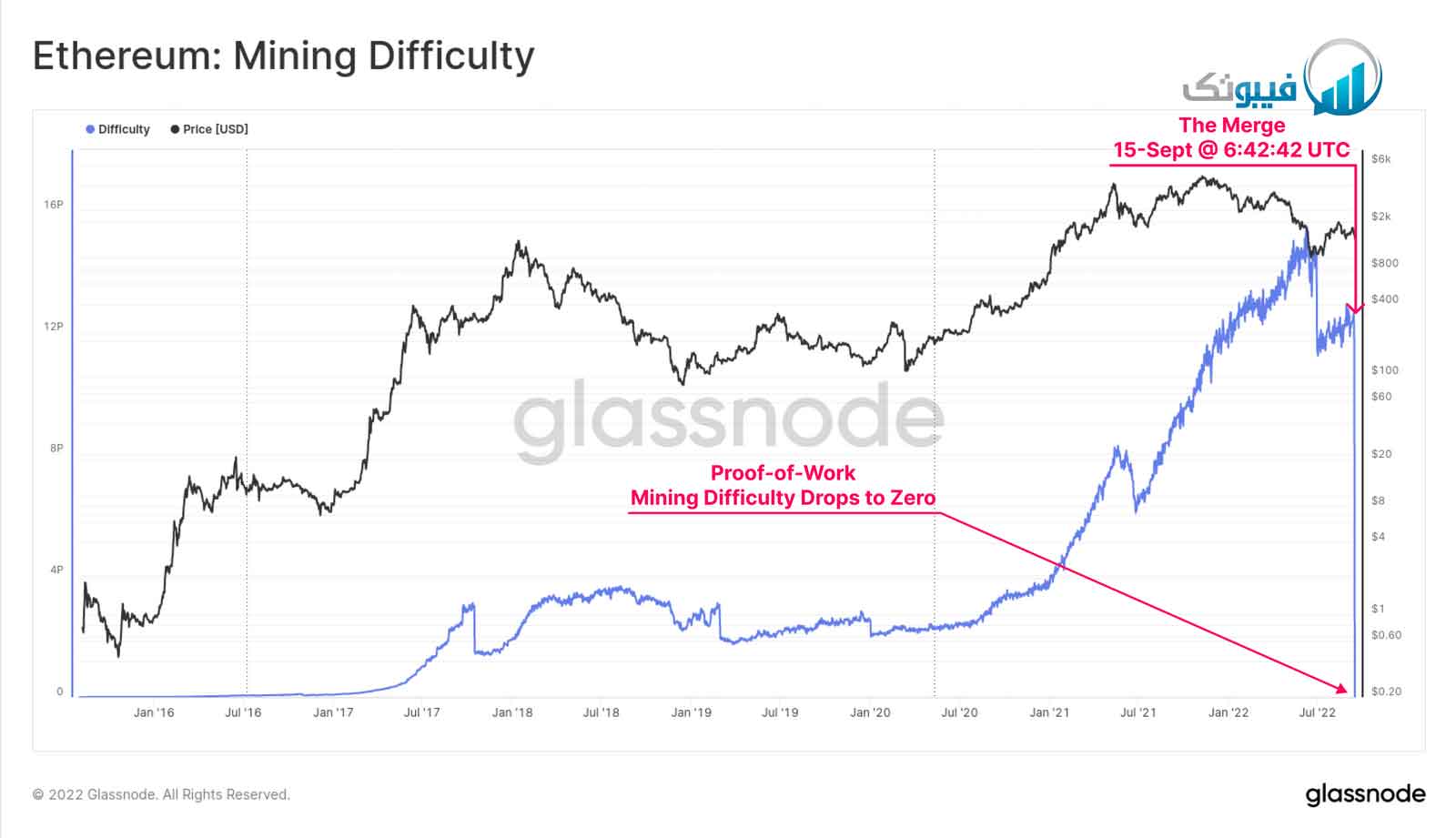

پایان دوره اثبات کار اتریوم با کاهش فوری دشواری استخراج به صفر پس از ادغام مشخص شد. این فرآیند آنی بود، بدون دورهای از کار افتادگی و هیچ تنظیم دشواری انجام نشد. درآمد ماینرهای PoW به طور موثری از بین رفته است و ناوگانی از پردازندههای گرافیکی و دکلهای استخراج ASIC به دنبال هدف جدیدی هستند.

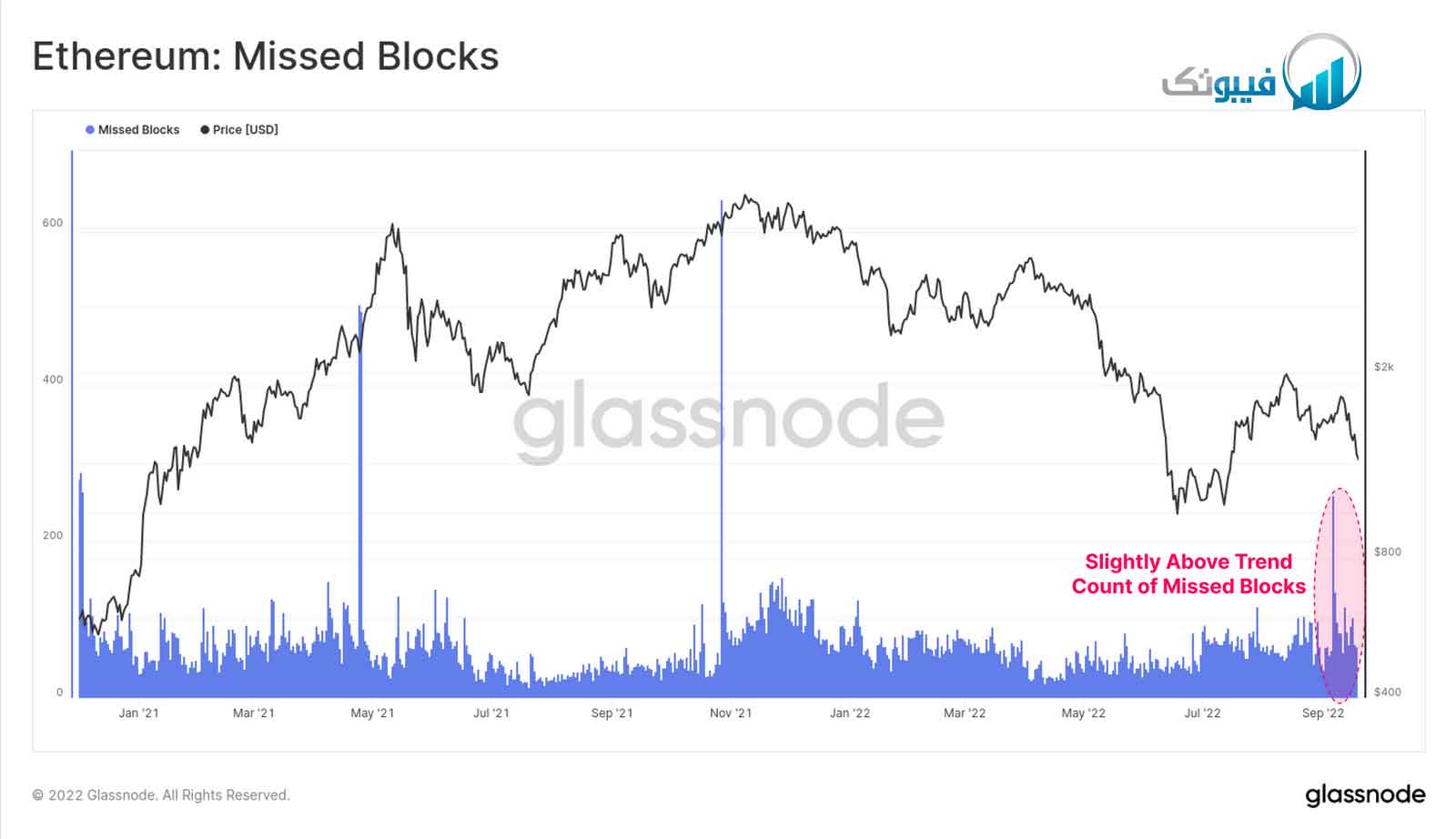

به جای ماینرها، PoS از مجموعه اعتباردهندههایی استفاده میکند که به صورت برنامهریزی در مجموعههایی از کمیتهها سازماندهی شدهاند و پیشنهادکنندگان را برای هر دوره ۳۲ اسلاتی مسدود میکنند. برای هر شکاف 12 ثانیه ای، یک اعتبار سنجی نقش تولید کننده بلوک را به خود اختصاص میدهد. با این حال، در برخی موارد، این اعتباردهنده ممکن است در آن زمان آفلاین یا غیرقابل دسترسی باشد که منجر به یک بلوک از دست رفته میشود.

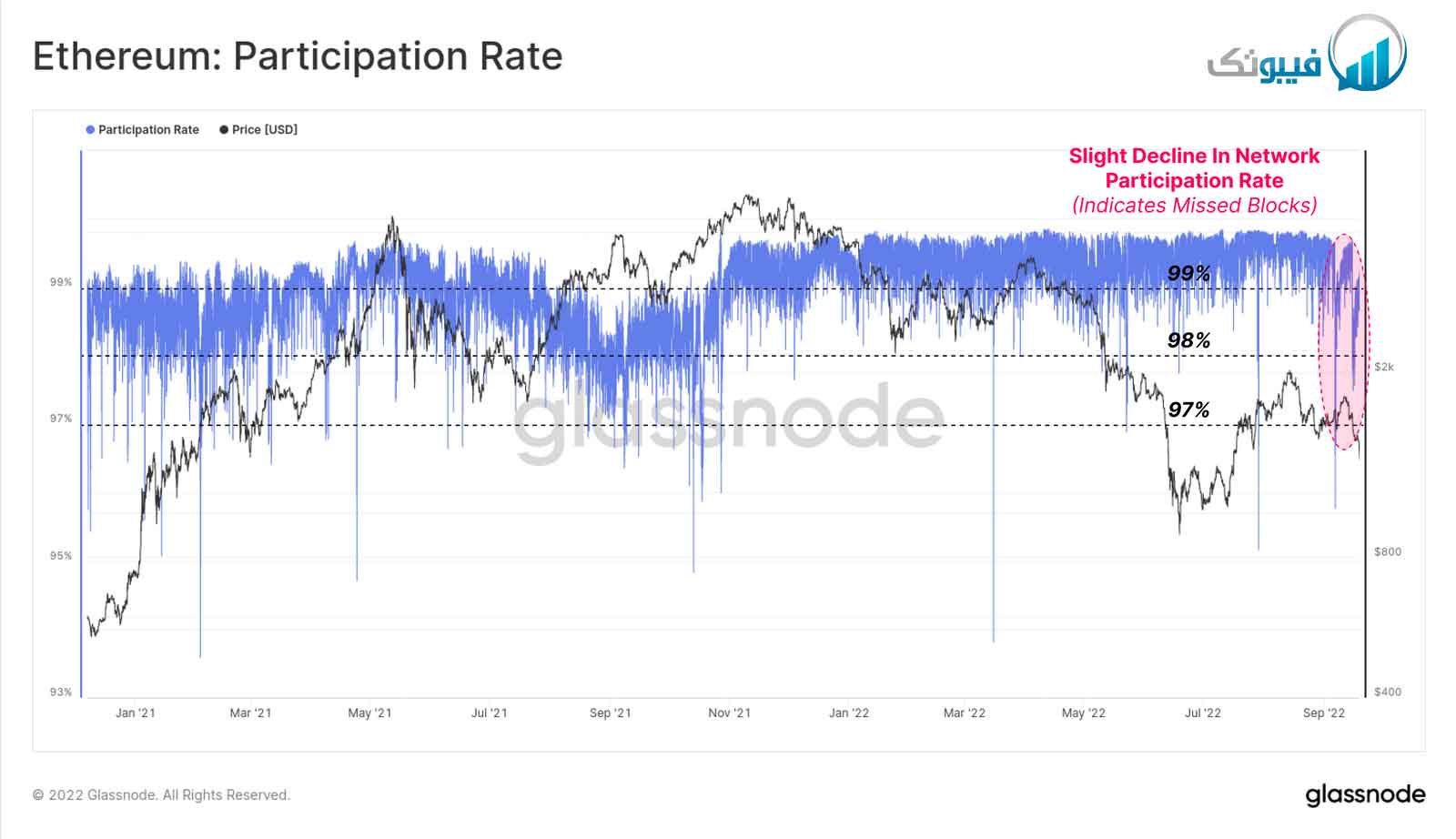

ما این زمان بهروزرسانی شبکه اعتبارسنجی مجموع را با استفاده از معیار نرخ مشارکت، که نسبت بین تعداد بلوکهایی که با موفقیت تولید شدهاند (یعنی از دست نرفتهاند) و کل اسلاتهای موجود اندازهگیری میکنیم. همانطور که نمودار زیر نشان میدهد، نرخ مشارکت بیش از 99% در بیشتر عمر Beacon Chains تا به امروز عادی بوده است. تماشای آن یک معیار عملکرد جالب خواهد بود زیرا بار بیشتری به زنجیره تحمیل میشود و ولیدیتور های بیشتری وارد این عرضه میشوند.

در هفتههای منتهی به ادغام، کاهش جزئی در نرخ مشارکت مشاهده میشود که به زیر سطح معمولی 99 درصد رسیده و به حدود 97.5 درصد رسیده است. پس از ادغام، این به محدوده +99% بازگشته است، که تنها یک اختلال مختصر را در برخی از زیرمجموعههای اعتبارسنجی نشان میدهد.

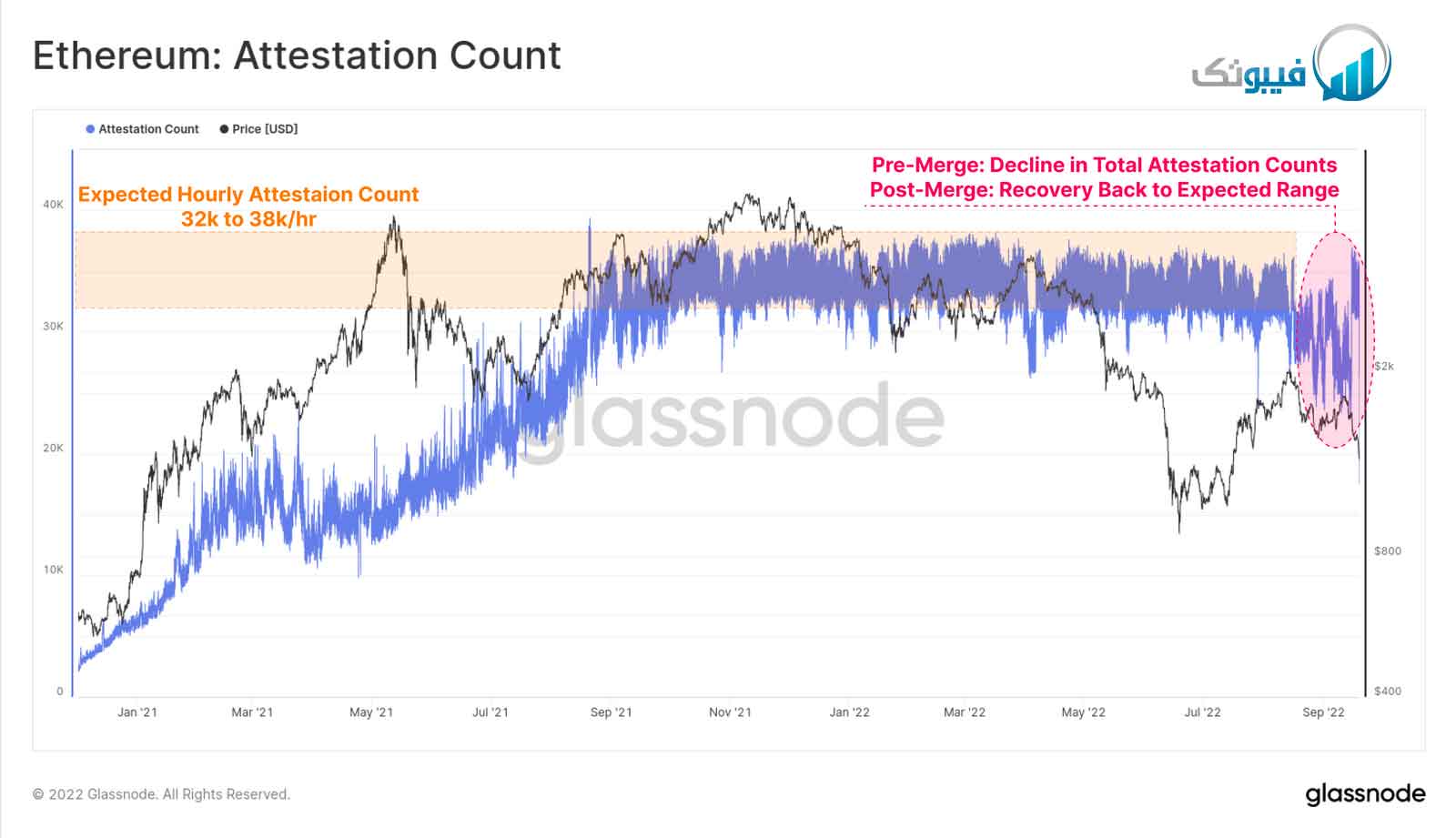

تعداد آرای تأییدیه در نوک زنجیرهای نیز کاهش مختصری را قبل از ادغام تجربه کرد، اما به طور مشابه به محدوده مورد انتظار 32 تا 38 هزار گواهی در ساعت بازگشت. این ممکن است منعکس کننده مشکلات گره با یک اپراتور staking با اندازه بزرگتر باشد، یا شاید یک اشکال مشتری نرم افزار، که در آن اعتبارسنجی های متعددی در یک بازه زمانی کوتاه تحت تاثیر قرار گرفتند.

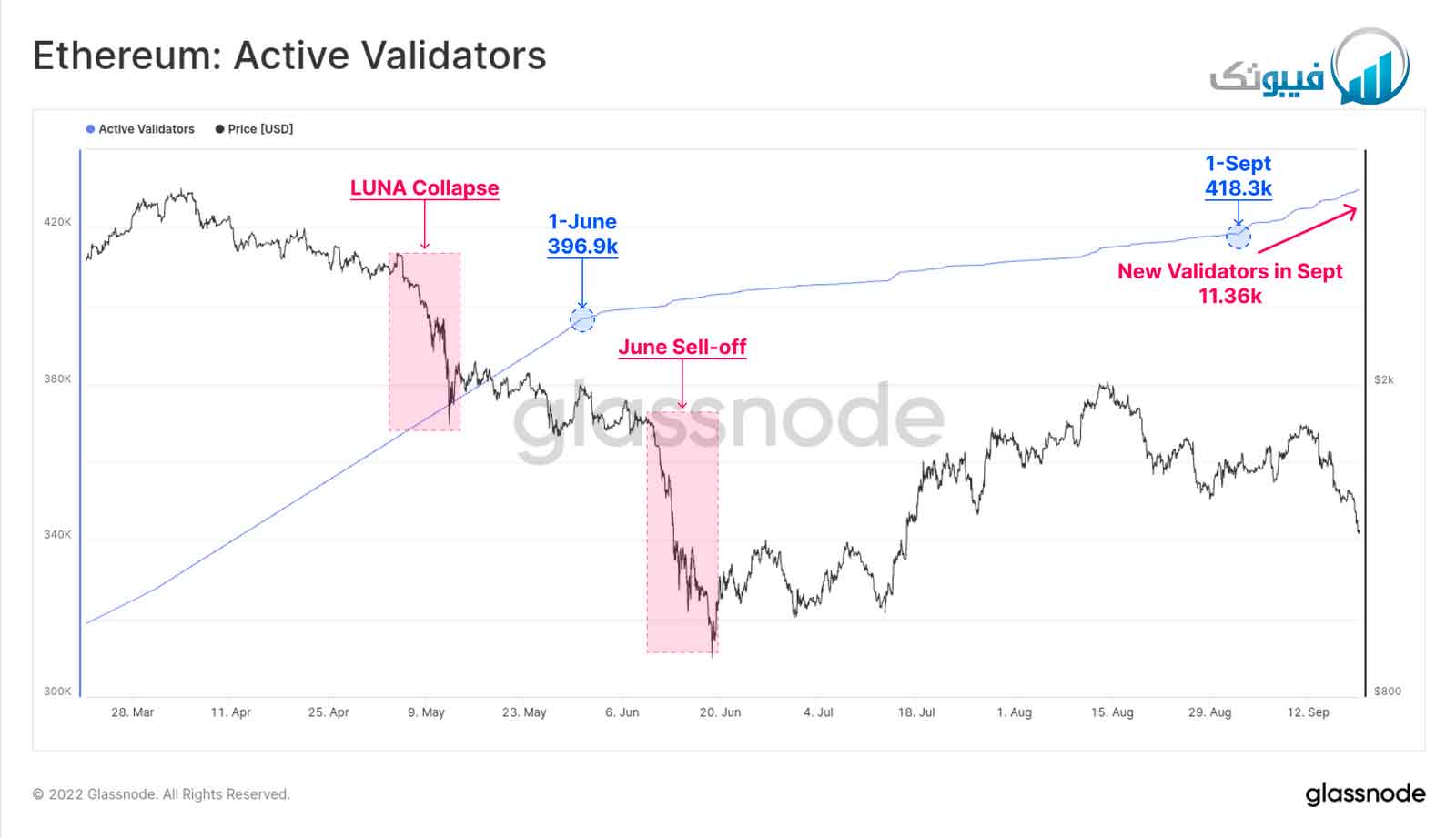

اتریوم در حال حاضر بیش از 429.6 هزار ولیدیتور فعال در شبکه دارد. نمودار زیر 6 ماه گذشته را نشان میدهد، جایی که میتوان مشاهده کرد که گرادیان اعتبارسنجیهای جدید به طور قابلتوجهی در پیشبرد و پس از ادغام افزایش مییابد. بیش از 11.36 هزار اعتبار سنجی تنها در ماه سپتامبر آنلاین شده اند، که نشان دهنده اعتماد سرمایه گذاران رو به رشد است زیرا چالش های تکنیکی ادغام خطرات را از بین میبرند.

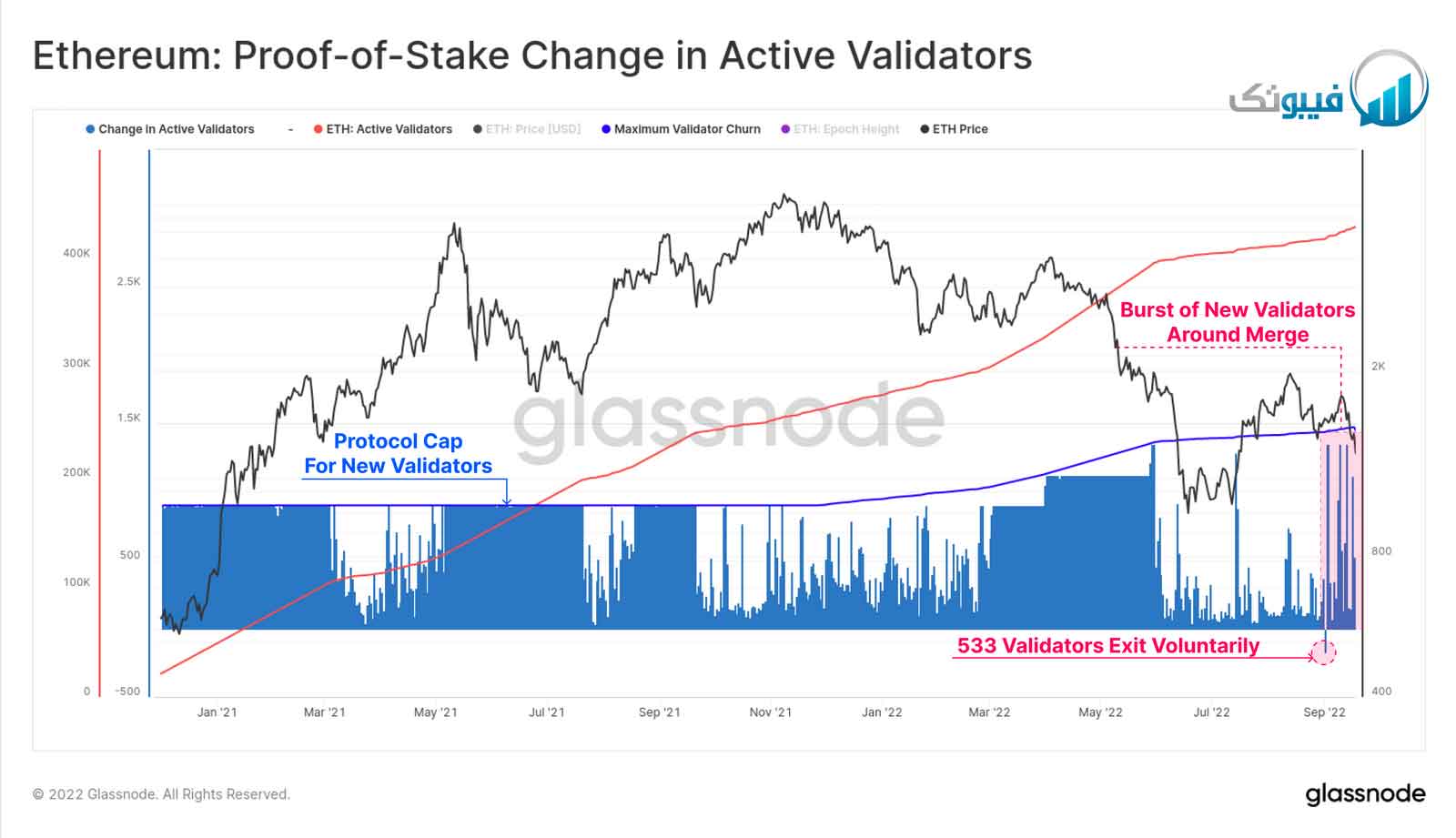

هنگامی که اعتبار سنجی ها انتخاب میکنند، یا از استخر شرط بندی خارج میشوند، آنها توسط یک محدودیت مجموعه پروتکل در کل ریزش اعتبارسنجی در هر دوره محدود میشوند. نمودار زیر این (رد آبی) را در کنار یک نمودار تا حدودی به سبک بارکد نشان میدهد که تغییرات روزانه در Active Validators را نشان میدهد. ما میتوانیم دوره های انگشت شماری را ببینیم که هجوم اعتبار سنجی ها در گذشته به سقف حد مجاز رسیده است.

انفجار اخیر فعالیت اعتبارسنجی جدید در ماه سپتامبر قابل مشاهده است، اگرچه نسبت به دوره های سنگین تر مشاهده شده در سال 2021 بسیار کم است.

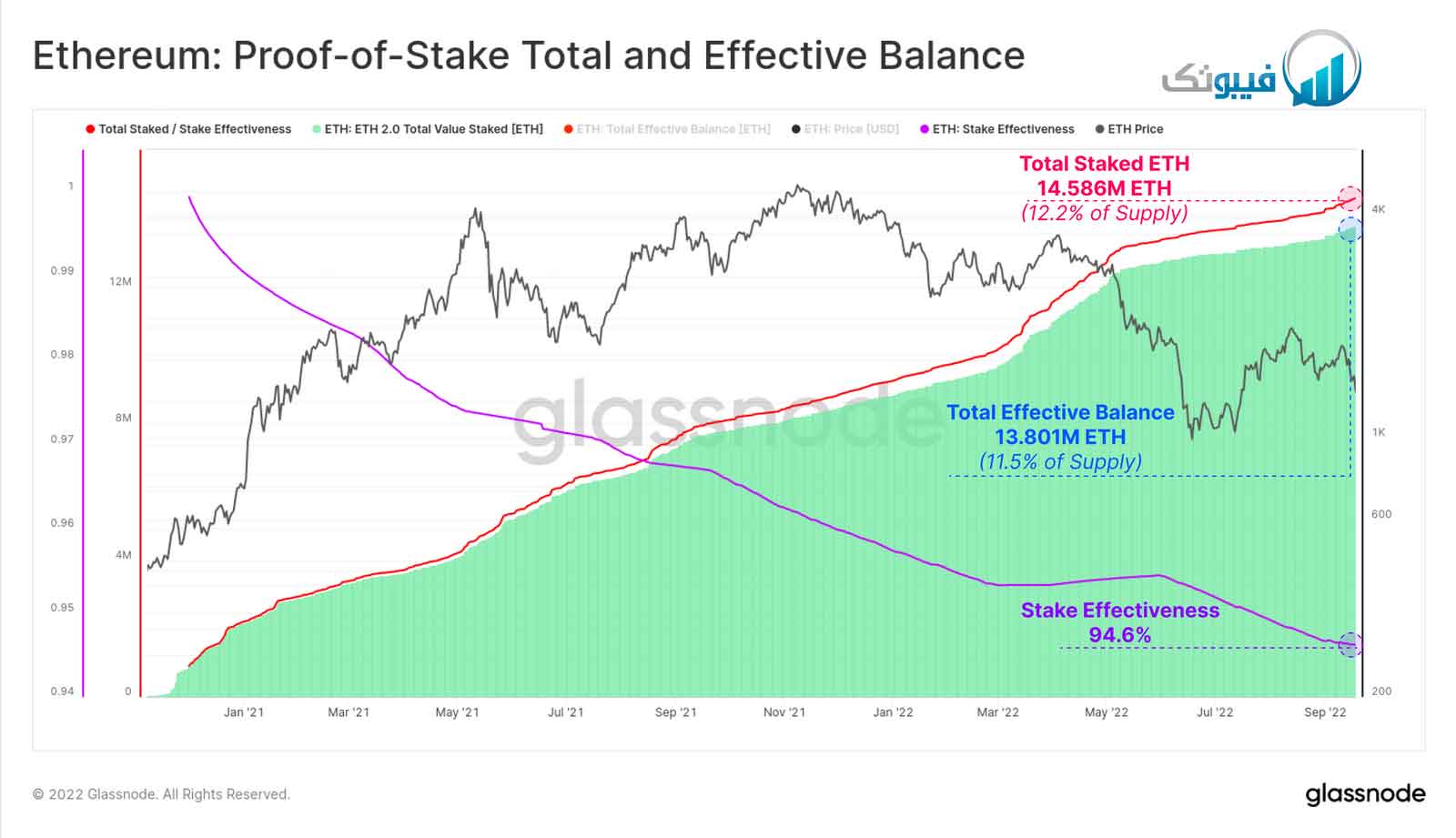

با مجموع 429.6 هزار اعتبارسنجی فعال، در حال حاضر بیش از 14.586 میلیون ETH سهام وجود دارد که نشان دهنده 12.2٪ از کل عرضه ETH است. کل ETH شرط بندی شده در طول زمان به دلیل موارد زیر تغییر میکند:

سپرده های جدید و در نهایت برداشت (پس از شانگهای فورک)

درآمد حاصل از صدور و کارمزد (افزایش موجودی)

در صورتی که اعتبار سنجی ها اغلب بلوک ها یا تأییدیه ها را از دست میدهند، تعادل کاهش مییابد.

اسلش در صورت رفتار مخرب (تعادل کاهش می یابد).

موجودی کل سهام با معیار جدیدی به نام موجودی موثر متفاوت است، که بخشی از ETH است که فعالانه در اجماع شرکت میکند. کل موجودی موثر در حال حاضر در 13.801M ETH است که منجر به نرخ اثربخشی سهام 94.6٪ میشود.

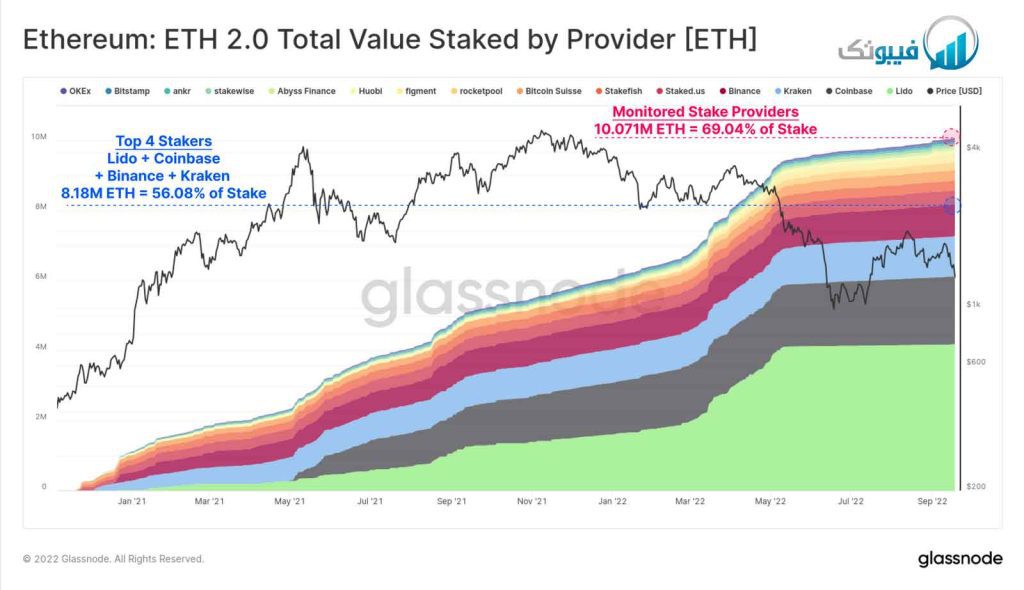

بخش عمده ای از Staked ETH توسط انواع ارائه دهندگان خدمات سهامداری میزبانی میشود که ما نظارت میکنیم و 10.071 میلیون ETH (69.04٪ از کل) را شامل میشود. 4 ارائهدهنده خدمات برتر Lido، Coinbase، Kraken و Binance هستند که مجموعاً 8.18 میلیون ETH سهام را مدیریت میکنند که 56.08٪ از کل سهام را تشکیل میدهد.

یکی از جدیدترین استخرهای در حال رشد ما، Rocketpool، یک اپراتور گره اعتبارسنجی توزیع شده است که با لیدو، رهبر بازار رقابت میکند. Rockpool در مقیاس بسیار کوچک باقی مانده است، اما در حال رشد است، با میزبانی 228.2k ETH، و 1.56٪ از کل سهام تا کنون را تشکیل میدهد.

واقعیت عرضه

یکی از مولفه های ادغام که بیشتر مورد بحث قرار گرفته است، کاهش چشمگیر عرضه بوده است که انتظار میرود وقتی با EIP1559 همراه شود، منجر به کاهش قیمت ETH شود.

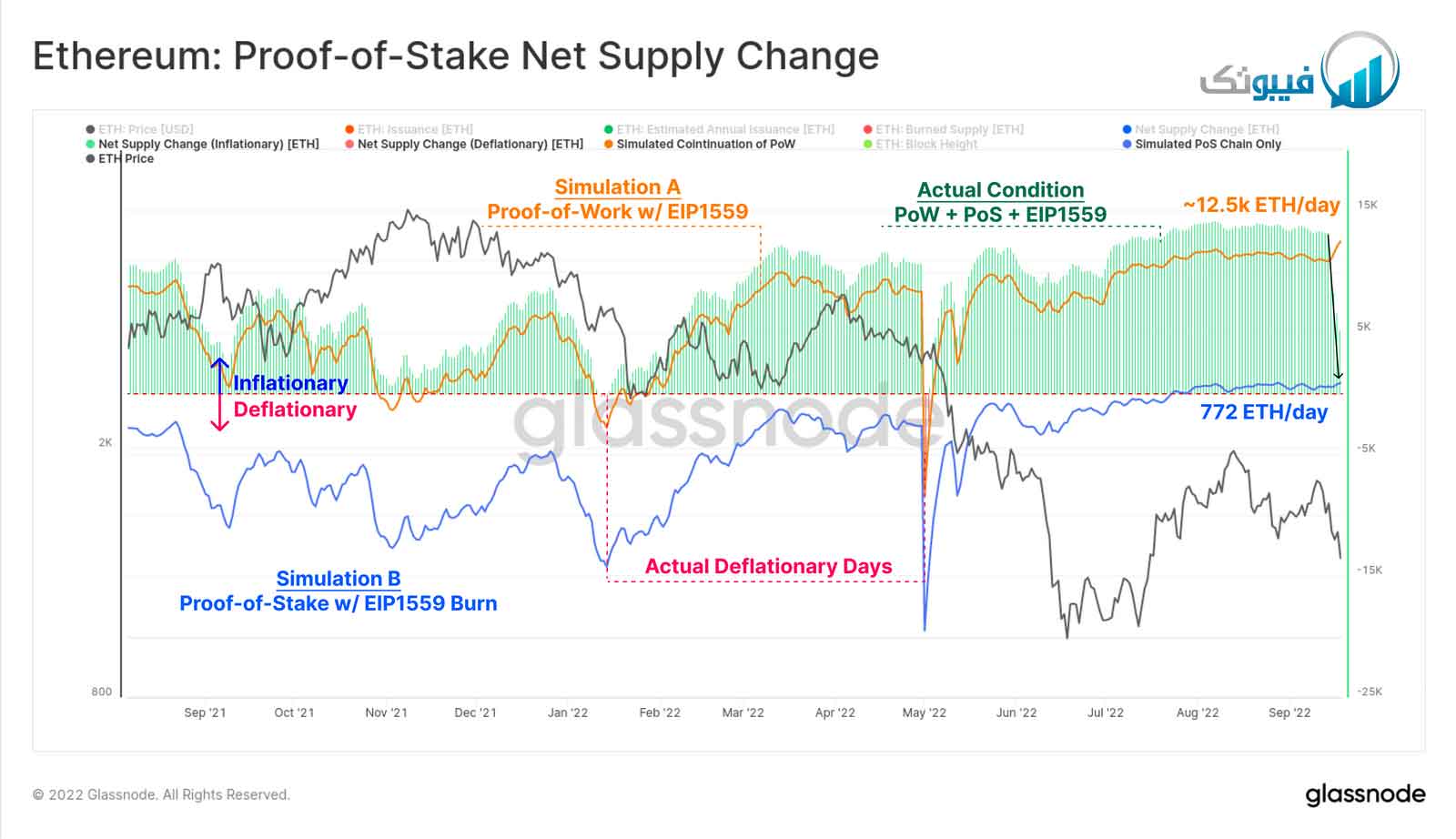

از زمان پیدایش Beacon Chain در 1 دسامبر 2020، اتریوم در واقع دارای دو منبع عرضه خالص بوده است، زنجیره PoW و زنجیره PoS. در آگوست 2021، EIP1559 پیادهسازی شد که یک ویژگی رایت هزینه در زنجیره PoW ایجاد کرد، ویژگی که اکنون به زنجیره PoS منتقل شده است.

نمودار زیر مجموعهای از ردیابی است که صدور خالص روزانه ETH را تحت شرایط مختلف شبیهسازیشده و واقعی نشان میدهد. این تلاش برای مدلسازی و تجسم تغییر خالص روزانه در عرضه ETH، از زمانی که EIP1559 اجرا شده است.

نمودار منطقه وضعیت واقعی را نشان میدهد که شامل صدور PoW و PoS با سوخت EIP1559 است و کاهش PoW را به حساب می آورد. مقادیر مثبت بیانگر یک دوره تورمی خالص (شرایط معمول) و مقادیر منفی نشان دهنده انقباض خالص عرضه (کاهش قیمت ETH) است.

ادامه شبیهسازی شده بلاک چین PoW ، فرض میکند که ادغام PoS هرگز اتفاق نیفتاده است و فرض میکند 2 ETH در هر بلوک صادر میشود.

زنجیره PoS شبیه سازی شده

میتوان مشاهده کرد که مدل PoS

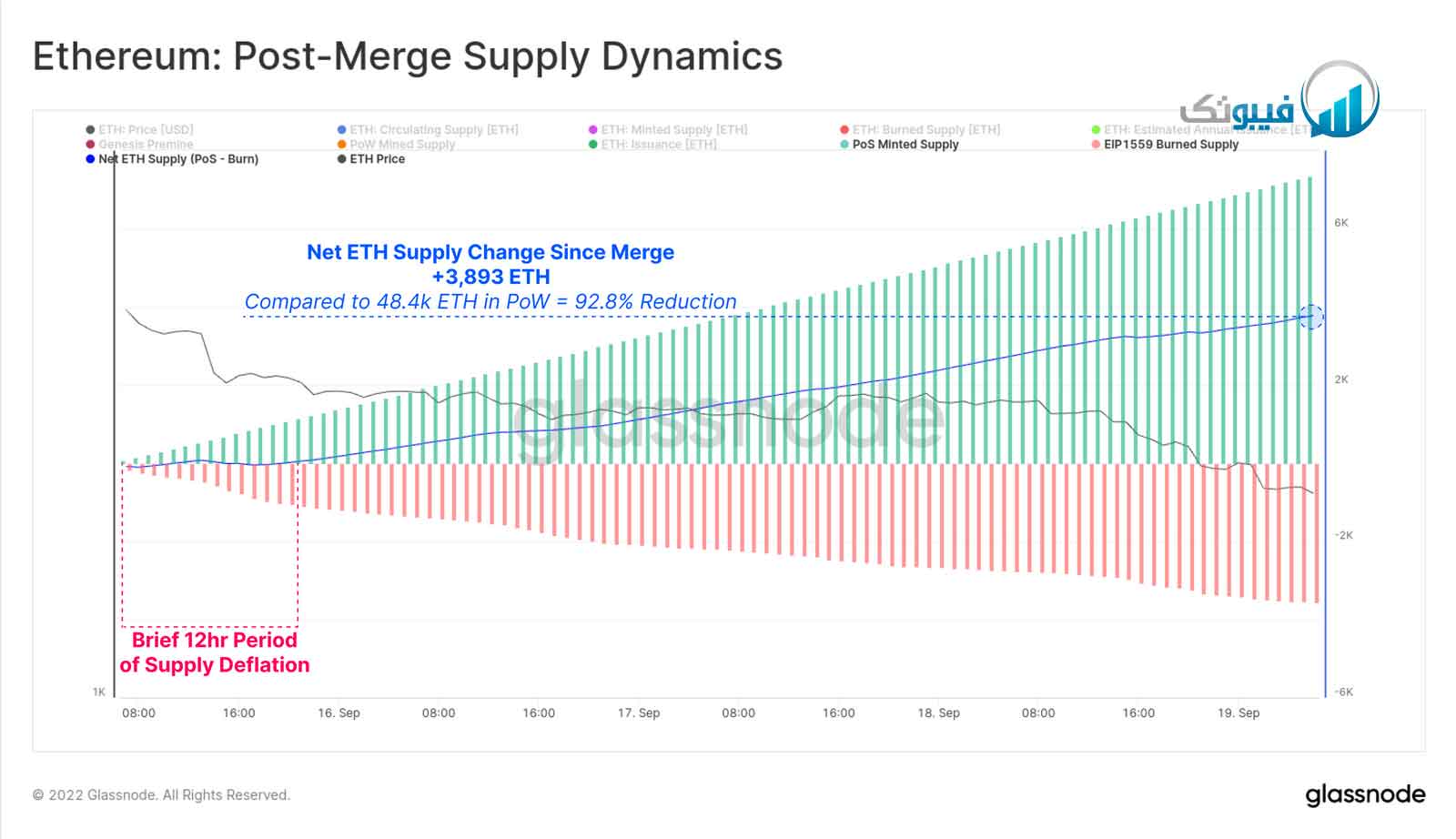

با بزرگنمایی نمودار 1 ساعته از رویداد Merge به بعد، میتوانیم کاهش عرضه خالص رخ داده را محاسبه کنیم. بین ادغام و زمان نوشتن (~ 4 روز پس از واقعیت):

زنجیره PoW Ethereum تقریباً 48.4k اتریوم را در شبکه منتشر میکرد.

زنجیره PoS 3893 ETH را در شبکه منتشر کرده است که نشان دهنده کاهش قابل توجه 92.8 درصدی نسبت به سیستم منسوخ شده است.

بلافاصله پس از رویداد ادغام، افزایش تقاضای فضای بلوک باعث افزایش متوسط هزینه های گاز شد که یک دوره 12 ساعته اولیه کاهش خالص عرضه ETH را ایجاد کرد. با این حال، با رفع ازدحام، و کاهش هزینهها، عرضه کلی ETH همچنان به افزایش خود ادامه میدهد، البته با نرخ بسیار کمتری در مقایسه با اجرای قبلی PoW.

خلاصه و نتیجه گیری

ادغام اتریوم یک موفقیت و حداقل یک موفقیت تاریخی بود. سالها تحقیق، توسعه و استراتژی اختصاصی اکنون برای دستیابی به یک شاهکار مهندسی قابل توجه گرد هم آمده است.

دنیای تحلیل زنجیرهای در حال حاضر تعداد زیادی معیار جدید برای کشف و توصیف مکانیسم اجماع جدید و عملکرد دومین دارایی بزرگ رمزنگاری دارد. از این میان، پویایی عرضه جدید از جذابیت خاصی برخوردار است، زیرا تنش و نیروهای بازار بین اعتبارسنجیهای جدید آنلاین (که باعث افزایش انتشار میشوند) و هزینه تراکم شبکه از طریق EIP1559 به سمت عرضه ETH تورمی یا کاهشدهنده متمایل میشوند.

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!