امروز در این مقاله تحلیل هفتگی آنچین، ما به بررسی شرایط کلی بازار و پارامتر های تاثیر گذار بر روی شبکه میپردازیم. با تیم فیبوتک همراه باشید.

عرضه کوتاه مدت کاهش می یابد

روند انباشت بیت کوین در کوتاه مدت، با وجود روندهای بسیار سازنده در تقاضا برای بلندمدت، کاهش یافته است. انرژی بالقوه ای برای یک رویداد بزرگ تسلیم کردن معامله گران (کاپیتولاسیون) در بازار وجود دارد، اما هنوز مانند چرخه های قبلی بازار در روند آشکار نشده است.

قیمت بیت کوین در این هفته به تثبیت خود ادامه می دهد و در محدوده ای به صورت فشرده بین حداقل قیمت 37,274 دلار و حداکثر قیمت 42,455 دلار نوسان میکند. همانطور که در تحلیل آنچین هفته گذشته پوشش داده شد، بازار در حال حاضر در یک تعادل ظریف به سر میبرد، در میان پس زمینه ای از عدم اطمینان در سطح کلان و مسائل ژئوپلیتیک موجود که در صحنه جهانی وجود دارد.

اکنون تقریبا دو سال از رویداد بزرگ کاپیتولاسیون قبلی در ماه مارچ 2020 میگذرد که شاهد کاهش بیش از 52 درصدی قیمت بیت کوین بودیم، در آن زمان قیمت از 8 هزار دلار به 3.8 هزار دلار در دو روز معاملاتی سقوط کرد و پایان چرخه نزولی دوره 2019-2020 را رقم زد. رویدادهای کاپیتولاسیون مانند این اغلب به معنای خروج کامل از فروشندگان باقی مانده است، و در نهایت روند بازار را به نفع خریداران (گاوها) تغییر میدهد.

در گزارش این هفته از تحلیل آنچین، ما تعادل فعلی بین خریداران و فروشندگان را ارزیابی میکنیم تا بسنجیم چقدر ممکن است به پایان چرخه نزولی فعلی نزدیک باشیم.

گزیده ای از مطالب در این هفته:

عدم قطعیت و ریسک های کلان در سطح جهانی، نگرانی های فعلی بازار هستند که روندهای انباشت کوتاه مدت فعلی را کاهشی نشان میدهند.

فروش دارایی های بیت کوین قدیمیتر در هفته گذشته نیز نسبت به هفته های قبل از خود افزایش داشته که گرایش به سمت بازار خرسی را تشدید میکند، اگرچه هنوز در سطحی نیست که نشان دهنده ترس گسترده یا از دست دادن اعتقاد کلی به دارایی باشد.

میزان 82% از عرضه نگهداشته شده توسط دارندگان کوتاه مدت (معادل با 2.51 میلیون بیت کوین) در حال حاضر با زیان تحقق نیافته نگهداری میشوند، و همزمان کل عرضه در اختیار دارندگان بلندمدت نزدیک به بالاترین حد تاریخی خود قرار گرفته است.

علیرغم تقاضای کوتاهمدت ضعیفتر، نگهداری بیت کوین (HODLing) همچنان استراتژی ارجح است و نسبت دارایی های جوانتر اکنون در پایینترین حد تاریخی خود قرار دارد. این از نظر تاریخی با مراحل انتهایی در بازارهای نزولی تطابق دارد.

همچنین در این گزارش تحلیل هفتگی آنچین، ما مفهوم جدیدی به نام “نرخ تورم بازار” را معرفی میکنیم که نشان میدهد در حال حاضر به صورت سالانه، دارندگان بلندمدت بیت کوین، حجمی 7.6 برابر بیشتر از میزان استخراج شده توسط ماینرها را به موجودی خود اضافه میکنند. این امر در بلندمدت یک امتیاز مثبت بزرگ ارزیابی میشود

عدم قطعیت، انباشت در کوتاه مدت را کاهش میدهد

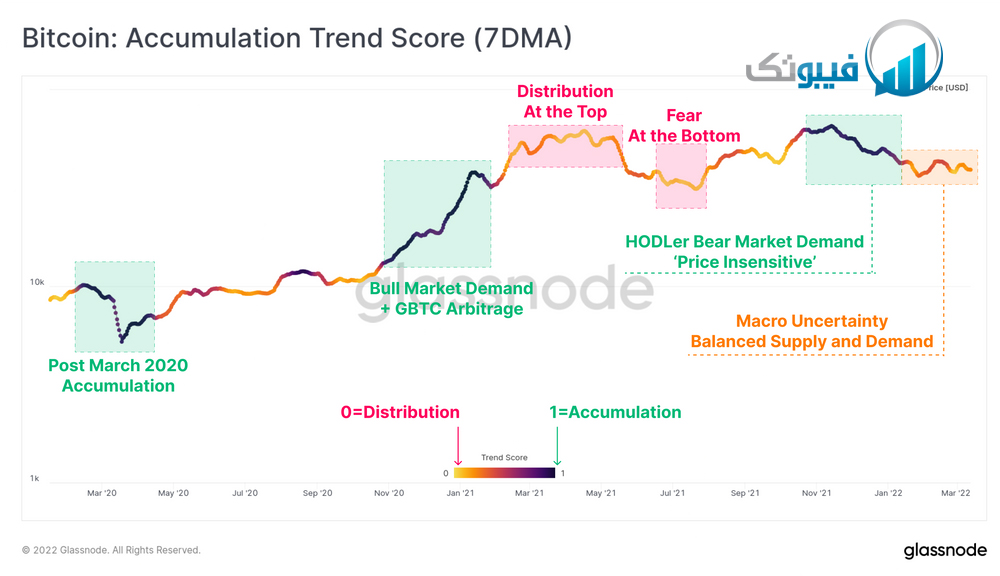

برای این قسمت، ما با معیاری که اخیراً در این هفته منتشر شده است شروع میکنیم، “رتبه بندی روند انباشت بیت کوین”. این ابزار برای نظارت بر انباشت یا توزیع کلی کیف پول سرمایه گذاران طراحی شده است. این ابزار زمانی را ردیابی میکند که موجودی کیف پول های بزرگ (معروف به نهنگها یا نهادهای سرمایه گذاری) و/یا بخش بزرگی از بازار (معروف به گروه از میگوها که در تعداد زیاد حرکت میکنند) به داراییهای خود اضافه میکنند، در حالی که آدرس های مرتبط با استخراج کنندگان (ماینرها، استخرها) و صرافیهای ارز دیجیتال را نیز فیلتر میکند.

این معیار بین مقادیر 0 و 1 با حالت های زیر تفسیر میشود:

مقادیر نزدیک به صفر (به رنگ زرد و نارنجی): نشان میدهد که کلیت بازار در حال توزیع است، یا انباشت معنی دار کمی در حال وقوع است (نشانه نزولی).

مقادیر نزدیک به یک (به رنگ بنفش): نشان میدهد که کلیت بازار در حال انباشت است و موجودی کیف پول سرمایه گذاران به طور معنی داری افزایش مییابد (نشانه صعودی).

میتوانیم ببینیم که در بازه زمانی اکتبر 2021 تا ژانویه 2022، یکی از انباشت های بسیار قوی (> 0.9، به رنگ بنفش تیره) در حال رخ دادن بود که احتمالاً توسط HODLersهای بی تفاوت به قیمت انجام میشده است. با این حال، در بیشتر سال 2022، این معیار بین مقدار 0.2 و 0.5 در نوسان بوده است که این امر متأثر از عدم اطمینان در سطح کلان جهانی را بر احساسات سرمایهگذاران نشان میدهد و در نتیجه انباشت ضعیفتری در مقایسه با ابتدای سال اتفاق میافتد.

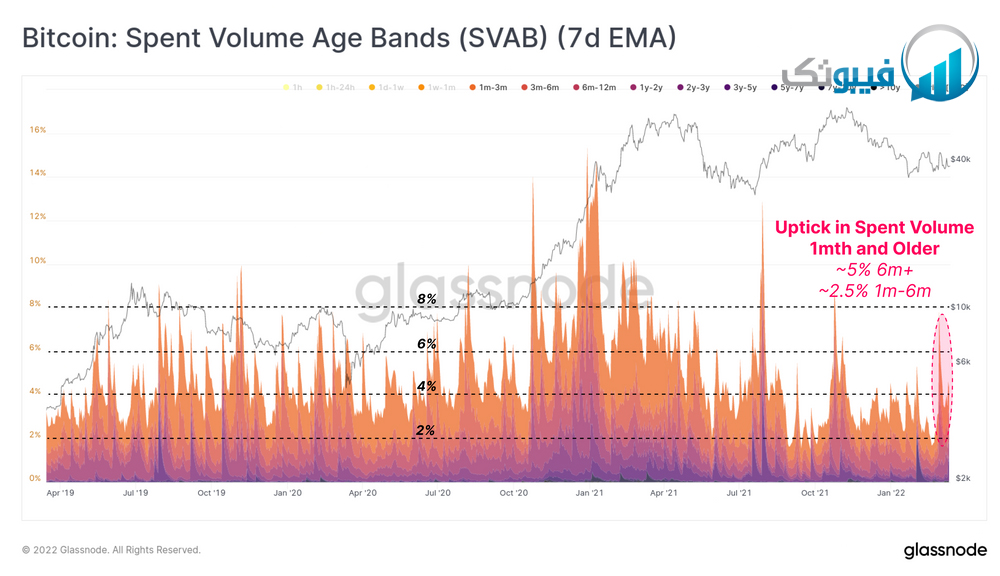

این هفته همچنین شاهد افزایش قابل توجهی در میزان فروش دارایی های قدیمی بودیم. بیت کوین های قدیمیتر توسط سرمایهگذارانی نگهداری میشوند که تجربه بیشتری از نوسانات بازار بیتکوین دارند و اغلب مترادف با «پول هوشمند» در نظر گرفته میشوند.

به این ترتیب، وقتی میبینیم که بیت کوین های قدیمی تر با میزان بیشتری خرج میشوند، میتواند نشان دهنده شیب نزولی بیشتری در بین احساسات گروه HODLer ها است. بیت کوین های قدیمی تر از 6 ماه نشان دهنده 5% از حجم کل فروش در هفته گذشته را شامل میشود که نسبت به ماه های اخیر افزایش قابل توجهی داشته است.

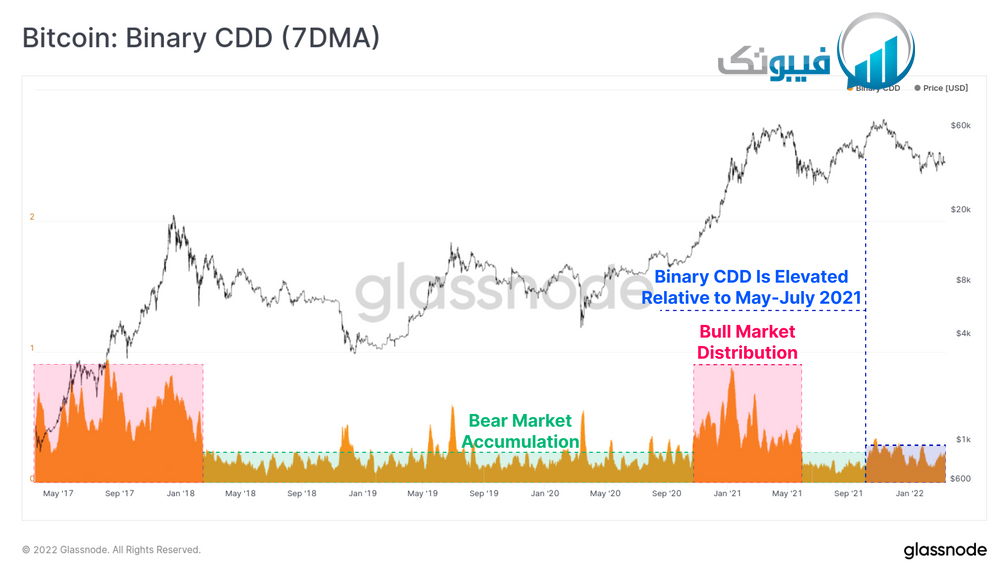

همچنین میتوانیم این را در معیار دیگری به نام Binary Coin-Days-Destroyed بر اساس میانگین متحرک ۷ روزه ببینیم. زمانی که بیت کوین های قدیمیتر بهطور پایدار بفروش میرسند، این معیار در سطوح بالاتر دیده میشود. مقادیر پایین در نمودار (مناطق سبز رنگ) نمونه ای از مراحل انباشت در بازار نزولی هستند، در حالی که مقادیر بالای نمودار (مناطق قرمز رنگ) نمونه ای از روندهای صعودی هستند، زیرا سرمایه گذاران بلند مدت با حجم بالا در حال فروش در بازار هستند.

از سپتامبر سال گذشته، معیار باینری CDD به طور مداوم بالاتر از مرحله انباشت معمولی معامله شده است. این همچنین نشان میدهد که اقداماتی به منظور کاهش ریسک در بین سرمایه گذاران بلندمدت وجود دارد.

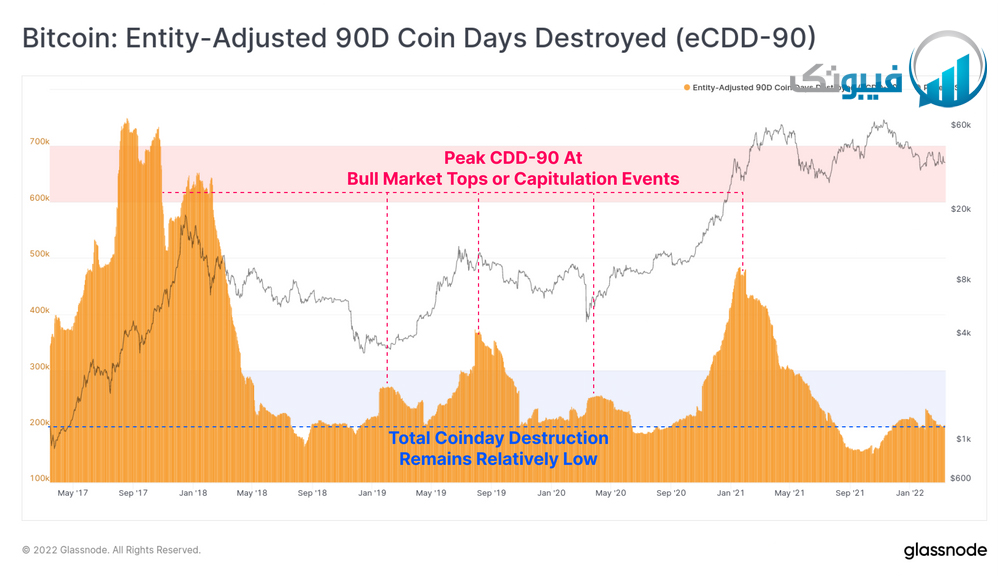

معیاری که برای ردیابی سن کل بیت کوین های خرج شده اندازه گیری میکنیم، Coin-Day نامیده میشود. این نشان دهنده مدت زمانی است که یک دارایی در کیف پول یک سرمایه گذار ثابت باقی مانده است. در یک دیدگاه کلان تر، مجموع معیار میزان روزهای ثبات باقی ماندن یک دارایی تا زمان فروش “CDD” طی 90 روز گذشته، همچنان از نظر تاریخی در سطوح پایین است.

در طول بازارهای نزولی، معیار CDD-90 که در بازه 90روزه نشان داده میشود، در سطوح پایینی قرار دارد، زیرا سرمایه گذاران به آرامی بیت کوین ها را جمع آوری میکنند و ترجیح کلیت بازار برای نگهداری بلند مدت (HODLing) در بین آنها وجود دارد. با این حال، این منجر به تشدید رویدادهای تسلیم شدن در سطح کلان بین سرمایه گذاران است که منجر به فروش گسترده میشود و احتمال رخ دادن آن را افزایش میدهد، جایی که فروش از روی ترس و وحشت موج نهایی فشار در سمت فروش را ایجاد میکند.

این معیار نشان میدهد که روند تجمع و نگهداری بلند مدت (HODLing) الگوی رفتاری اکثریت در حال حاضر است. با این حال، ما هنوز شاهد یک رویداد نهایی کاپیتولاسیون در این چرخه خرسی نیستیم، که در تمام چرخه های قبلی اتفاق افتاده است. باید دید آیا این بار رفتار بازار متفاوت است یا خیر!

عرضه کوتاه مدت کاهش می یابد

نمودار زیر نسبت نسبی عرضه بیت کوین توسط دارندگان کوتاه مدت (STH) را نشان میدهد که در 155 روز گذشته انباشته شده اند. این گروه از نظر آماری بیشترین احتمال را دارد که دارایی های خود را در مواجهه با نوسانات بازار بفروش برسانند، بهویژه در زمان تخلیه فشار فروش نهایی بازار (کاپیتولاسیون).

با تایید مشاهدات ما در بالا، ما همچنان شاهد کاهش مقدار عرضه بیت کوین توسط گروه دارندگان کوتاه مدت هستیم. این تنها زمانی رخ میدهد که بخش بزرگی از عرضه بیت کوین خاموش باقی مانده باشد و از آستانه 155 روزه از زمان جابجایی عبور کند و به جمع عرضه در اختیار دارندگان بلندمدت تبدیل شود. رسیدن عرضه STH به سطوح پایین از نظر تاریخی با مراحل بعدی بازارهای نزولی منطبق است، زیرا خریداران صبور بیت کوین ها را برای مدت طولانی به کیف پول های سخت افزاری خود میفرستند تا در آینده در بازار به فروش برسانند.

عرضه در اختیار سرمایه گذاران کوتاه مدت (STH) در حال حاضر نزدیک به پایین ترین سطوح تاریخی خود است که برای بازار مثبت ارزیابی میشود. با این حال، 82 درصد از این بیت کوین ها (معادل 2.51 میلیون بیت کوین) در حال حاضر با ضرر نگهداری میشوند و به نوبه خود محتمل ترین منبع برای ایجاد فشار فروش هستند.

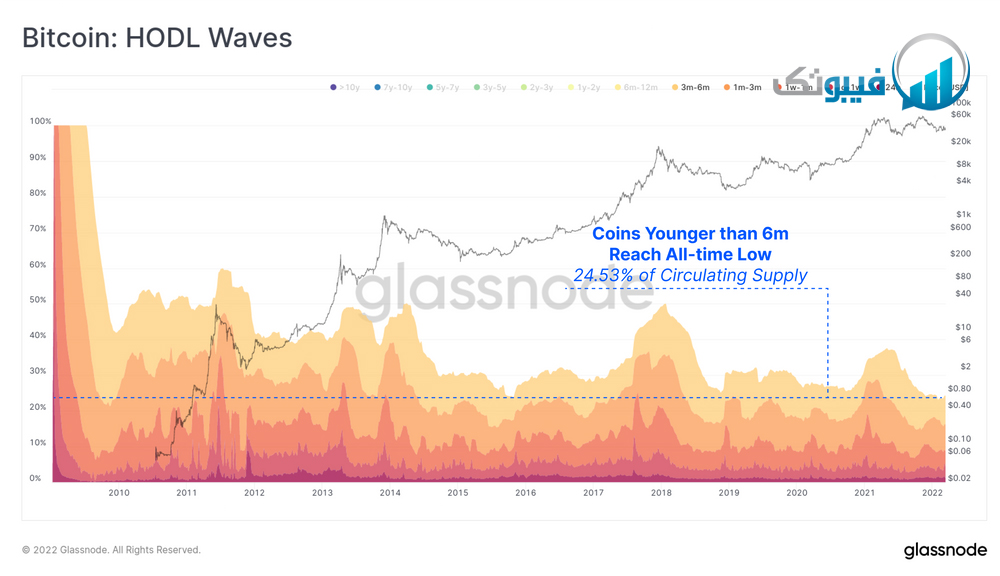

نمودار گروه HODL شده بیت کوین ها نیز همچنین نشان میدهد که بیت کوین های کمتر از 6 ماه در پایین ترین سطح تاریخی خود قرار دارند. معادل با 24.53% از عرضه در گردش در این گروه سنی قرار گرفته است، به این معنی است که 75.47% از کل عرضه بیش از 6 ماه است که جابجا نشده باقی مانده است.

این نیز یک دلیل نسبتا مثبت دیگری برای آینده قیمت ها است و نشان میدهد که نگهداری بلند مدت (HODLing) بر رفتار سرمایه گذاران بازار غالب شده است، حتی با وجود ریسک های کلان سیاسی غالب در جهان که به عنوان نکات منفی فعال است.

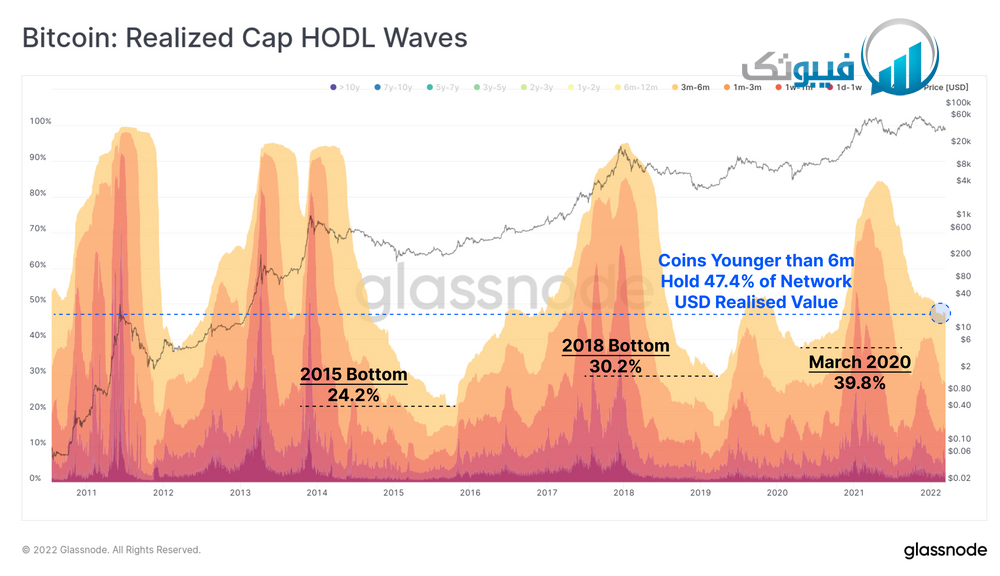

در حالی که نسبت بیت کوین های جوان رو به کاهش است، در مقایسه با چرخه های قبلی سهم بیشتری از میزان ارزش تحقق یافته را در اختیار دارد. به عبارت دیگر، مقدار فزاینده ای از مبلغ سرمایه گذاری شده در بیت کوین در حال حاضر در بیت کوین های انباشته شده با سن کمتر از 6 ماه خریداری شده و نگهداری میشود.

بازارهای نزولی مرحله های انتهایی خود به طور مشابه با نسبت کمتری از سرمایه در اختیار این بیت کوین های جوان مشخص میشوند، زیرا بیت کوین ها در کیف پولهای سرمایهگذاران بلندمدت نگهداری میشوند و بالغ میشوند (سن خریداری شده آنها افزایش پیدا میکند). به طور خاص، گروه سنی 3 تا 6 ماه (نوار زرد رنگ بالا در نمودار زیر) در حال حاضر به طور قابل توجهی در حال افزایش است، که نشان میدهد حجم زیادی از عرضه خریداری شده بین سپتامبر و دسامبر سال گذشته به طور کامل حفظ شده است و در حال افزایش سن دارایی در کیف پول سرمایه گذاران است.

نشانه های تقاضای بلندمدت همچنان ادامه دارد

پس از ایجاد یک روند کلان از میزان فروش دارایی، اکنون نگاهی به سیگنال های تقاضا در بازه های بلند مدت (بیشتر از 3 ماهه) می اندازیم.

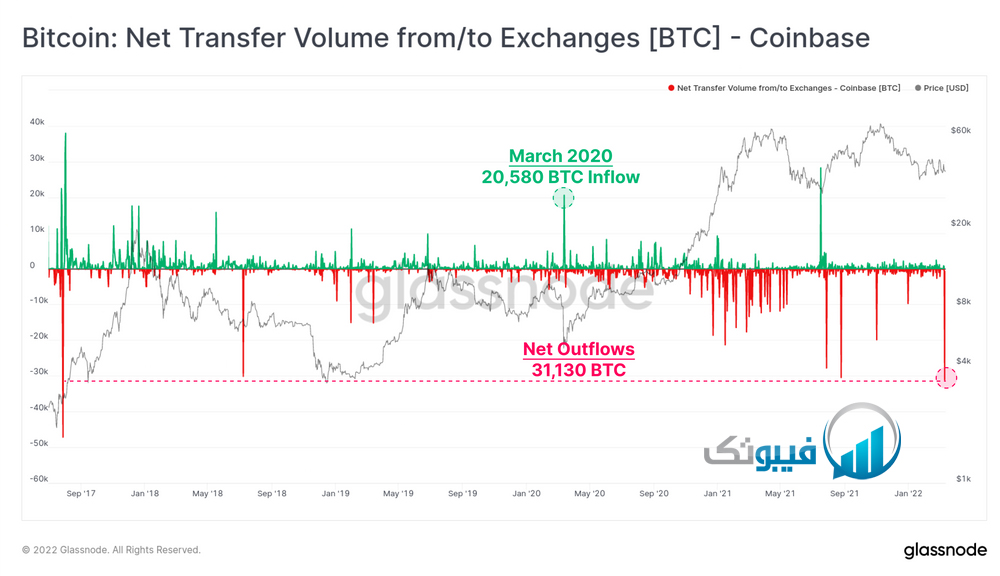

صرافی کوین بیس به ویژه در این هفته شاهد جریان خروجی بسیار بزرگی بوده است که مجموعاً بیش از 31 هزار بیت کوین (معادل با 1.18 میلیارد دلار) از این صرافی خارج شده است. این بزرگترین میزان خروجی از صرافی ها از تاریخ 28 جولای سال 2017 تا به امروز است. روند خروجی صرافی ها (نوارهای قرمز رنگ) پس از ماه مارچ 2020 نیز در نمودار زیر کاملاً مشهود است. این مورد نیز، همچنان یک سیگنال قوی محسوب میشود که سرمایه گذاران بزرگ به طور فزاینده ای بیت کوین را به عنوان یک دارایی در پرتفوی سرمایه گذاری های مدرن خود میبینند.

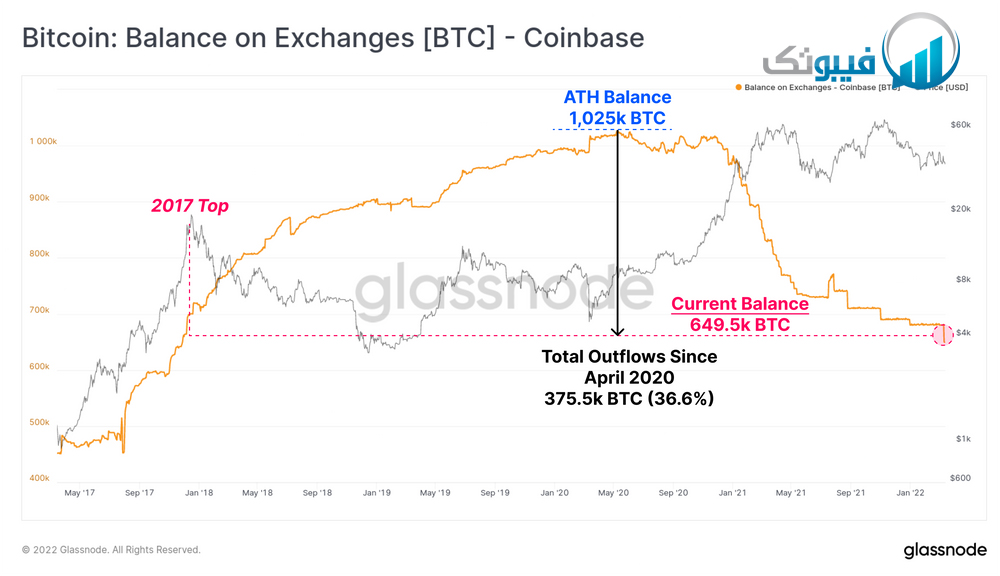

این جریان خروجی کل از میزان موجودی کل بیت کوین ها در صرافی کوین بیس را به میزان 649.5 هزار بیت کوین کاهش داده است و آن را به سطوحی که آخرین بار در بازار صعودی سال 2017 مشاهده شده بود، بازگردانده است. کل موجودی بیت کوین که توسط کوین بیس نگهداری میشود، اکنون تقریبا 375.5 هزار بیت کوین (معادل با 36.6 درصد) از بالاترین میزان تاریخی خود (ATH) در آوریل 2020 کاهش یافته است.

خروجی های بزرگ مانند این جابجایی، در واقع بخشی از یک روند تقریبا ثابت در موجودی کوین بیس است که طی دو سال گذشته گام های نزولی داشته است. کوین بیس، به عنوان بزرگترین صرافی موجود براساس دارایی بیتکوین و اولین انتخاب برای موسسات مستقر در ایالات متحده آمریکا، این موضوع پذیرش بیت کوین به عنوان یک دارایی را توسط مؤسسات بزرگتر محتمل تر میکند.

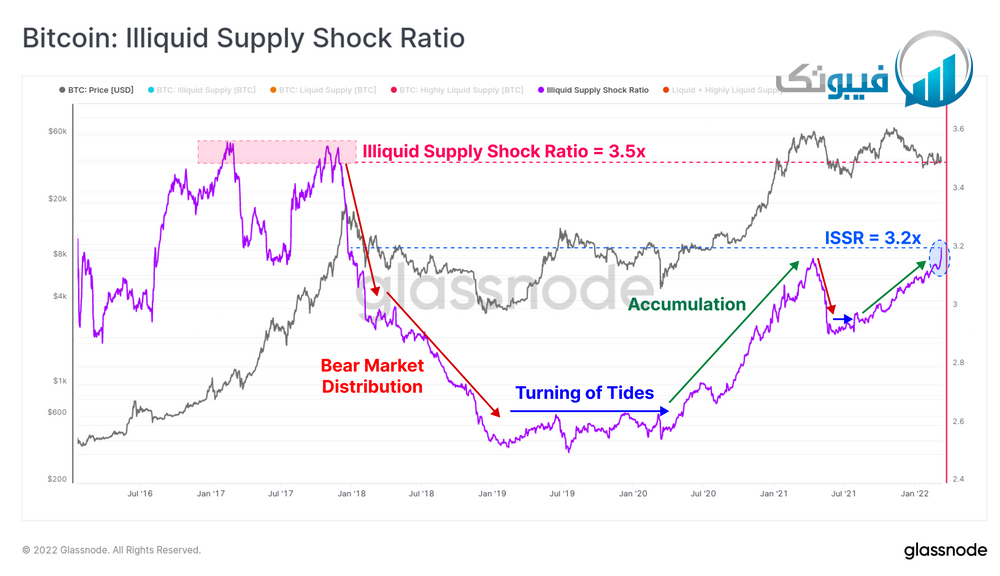

اگر به معیار شوک عرضه غیرنقدی (ISSR) نگاه کنیم، میتوانیم شاهد افزایش قابل توجهی در این هفته باشیم که نشان میدهد این بیت کوین های برداشته شده به کیف پولی منتقل شدهاند که سابقه فروش بسیار کمی دارد.

با انتقال بیت کوین های بیشتر به چنین کیف پول هایی، این معیار افزایش مییابد و میبینیم که در حال حاضر ساختار بازاری مشابه با بازار نزولی در سال های 2018 تا2020 را دارد، البته در مقیاس زمانی کوتاه مدت. معیار ISSR در حال حاضر روی عدد 3.2 قرار گرفته است، به این معنی که میزان عرضه در کیف پول های غیر نقد (با تمایل کم به فروش) 3.2 برابر بیشتر از مجموع دارایی در کیف پول های با تمایل بالا به فروش است. این معیار نشان میدهد که با وجود کاهش قیمتها، تقاضای پایداری در بازار وجود دارد.

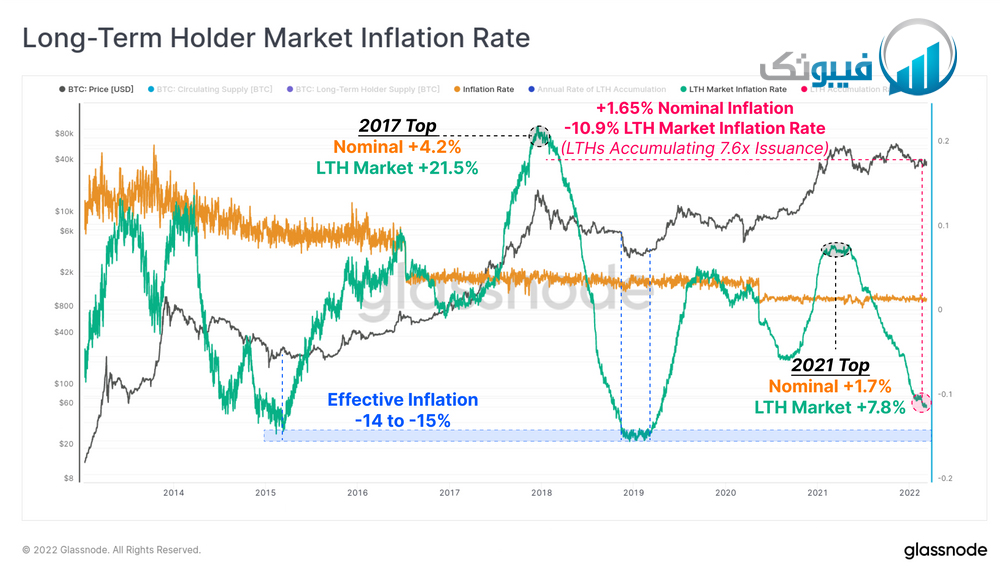

برای پایان، مفهومی را معرفی میکنیم که اخیراً با همکاری دیوید پوئل توسعه یافته است که آن را “نرخ تورم بازار” مینامیم. این معیار اندازه گیری نرخ انباشت یا توزیع سالانه توسط سرمایه گذاران بلند مدتی است.

در ابتدا، ما میزان صدور بیت کوین جدید توسط استخراج کنندگان را نسبت به عرضه کل در گردش به عنوان نرخ تورم اسمی (خط زرد رنگ) در نظر میگیریم، که فرض میشود فشار سمت فروش در این مدل به صورت مداوم است.

در مرحله بعد، ما تغییرات عرضه در سال به صورت روزانه توسط دارندگان بلندمدت را نسبت به کل عرضه در گردش به عنوان معیاری از تقاضای بازار به صورت سالانه را در نظر گرفتیم. ما مقدار این تغییرات را در منفی 1 ضرب میکنیم و نتیجه آن تجمیع توسط LTH ها را با نرخ منفی برمیگرداند (نشانه صعودی) و زمان واگذاری LTH ها را با نرخ مثبت برمیگرداند (نشانه نزولی).

در نهایت، برای محاسبه نرخ تورم بازار (خط سبز رنگ) مقدار نرخ انباشت LTH را به نرخ تورم اسمی اضافه میکنیم. آنچه میتوانیم ببینیم به صورت خلاصه در زیر شرح داده شده است:

- در مراحل آخر بازار خرسی: نرخ تورم بازار عمیقا منفی است (عرضه موجود کاهشی است) و به مقادر 14- تا 15- درصد میرسد. این بدان معناست که LTH ها 15 درصد بیشتر از عرضه در گردش را در سال توسط ماینرها جمع میکنند.

- در مراحل ایجاد سقف بازارهای گاوی: تورم بازار بالاتر از تورم اسمی است که نشان میدهد LTH ها به طور قابل توجهی به فشار سمت فروش می افزایند (عرضه موجود بسیار بالاست). این در نهایت منجر به عرضه بیش از حد میشود و بازار نزولی را آغاز میکند

در حال حاضر، نرخ تورم بازار LTH در مقدار 10.9٪- است که به این معنی است که LTH ها در حال حاضر با 7.6 برابر نرخ استخراج بیت کوین به موجودی خود اضافه میکنند. این در حال نزدیک شدن به پایینترین سطوح تاریخی است که نشاندهنده پایینترین سطح بازار نزولی در چرخههای گذشته بوده است و یکی دیگر از مضامین بلندمدت مثبت برای بیت کوین است.

جمع بندی و نتیجه گیری

عدم قطعیت مرتبط با بسیاری از ریسکهای کلان و ژئوپلیتیک، روندهای کوتاهمدت انباشت را از ماه ژانویه تضعیف کرده است. ما همچنین میتوانیم شاهد میزان فروش بیت کوین های قدیمیتر در این هفته بوده ایم، اگرچه هنوز این روند حاکی به از دست دادن گسترده دیدگاه اعتقاد سرمایهگذاران به بیت کوین در مقیاس کلان نیست.

از آنجایی که بیش از 2.51 میلیون بیت کوین توسط دارندگان کوتاه مدت با ضرر شناسایی نشده در حال نگهداری است، این خطر وجود دارد که فروشندگان هنوز به طور کامل خسته نشده باشند. “انرژی بالقوه” برای یک رویداد کاپیتولاسیون برای این گروه وجود دارد و چنین رویدادی که با پایان تمام چرخه های خرس قبلی بازار نیز سازگار است.

با این حال، نگهداری بلند مدت (HODLing) همچنان بر رفتار سرمایهگذاران تسلط دارد و روند انباشت طولانیمدت هنوز به طرز چشمگیری سازنده است.

امیدوارم از این تحلیل هفتگی آنچین حداکثر بهره را برده باشید. همچنین شما میتوانید سایر مقالات مرتبط با پروژه های جذاب برای سرمایه گذاری را در بخش تحلیل فاندامنتال ارزهای دیجیتال مطالعه بفرمایید.

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!