امروز در این مقاله ما به تحلیل آنچین هفته سوم آبان میپردازیم. با تیم فیبوتک همراه باشید.

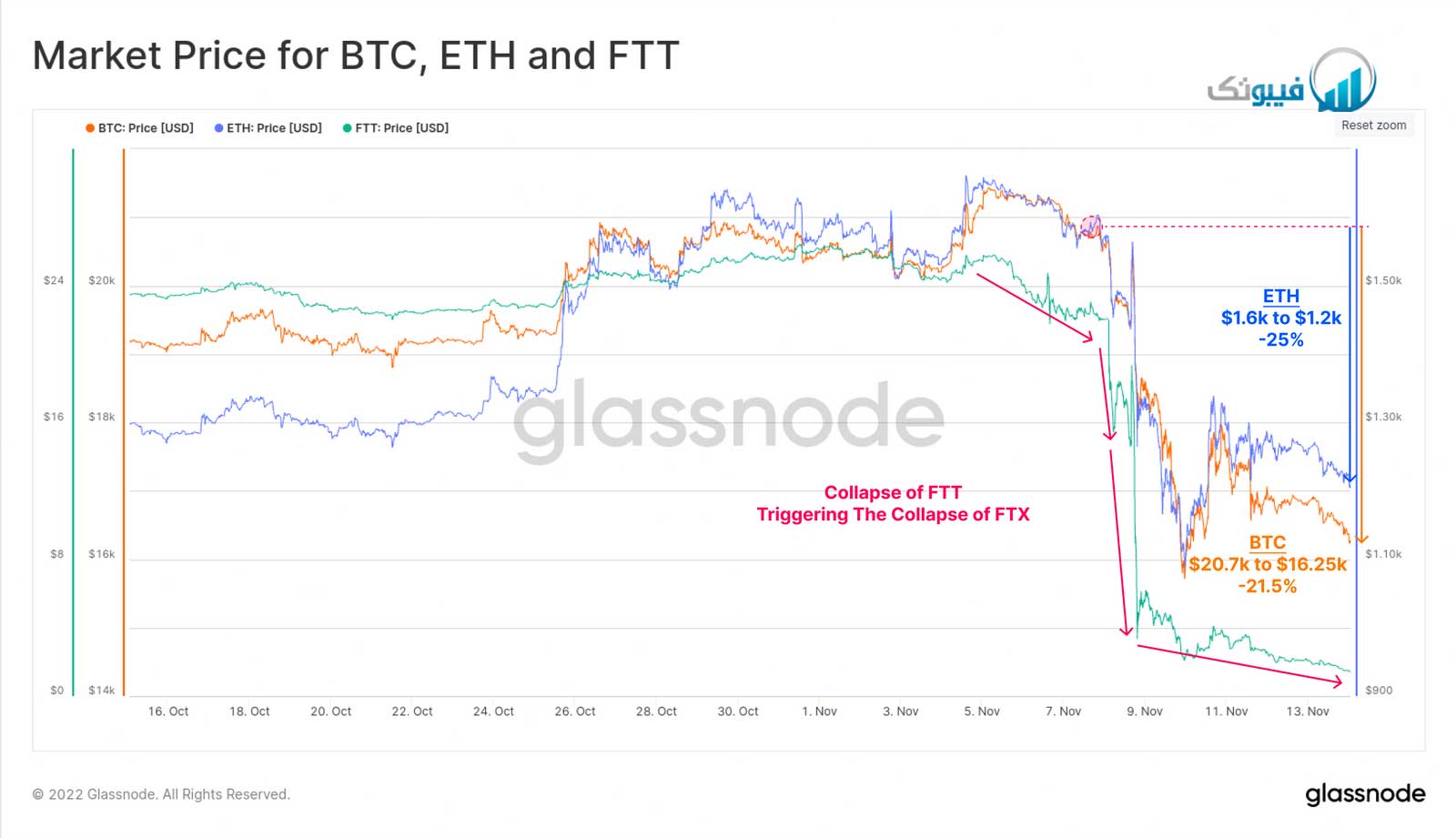

با فروپاشی ویرانگر صرافی FTX، صنعت دارایی های دیجیتال تکان دهنده ترین ورشکستگی یک متولی را از زمان Mt Gox تجربه کرده است. در این گزارش، عملکرد بانکی FTX، جستجوی امنیت در حفظ خود و پاسخ قویترین دستهای بیتکوین را تحلیل میکنیم. اتفاقاتی که در صنعت دارایی های دیجیتال بین 6 تا 14 نوامبر 2022 رخ داد، حداقل چیزی جز قابل توجه، تکان دهنده و ناامید کننده نیست.

چنین رویدادی را میتوان ضربه بزرگی به صنعت دانست و میتوان گفت که میلیونها مشتری را با سرمایههای به دام افتاده باقی میگذارد، به سالها شهرت صنعت سازنده آسیب میرساند و خطرات سرایت اعتباری جدیدی ایجاد میکند که احتمالاً بسیاری از آنها شناسایی نشده باقی میمانند. این رویداد خاطرات ناگواری از شکست Mt Gox در سال 2013 را به ارمغان می آورد که به موجب آن مشخص شد که یک متولی مهم به طور جزئی محفوظ است.

در میان این هرج و مرج، مهم است که به یاد داشته باشید که فضای دارایی دیجیتال یک بازار آزاد است. این رویداد نشان دهنده شکست یک نهاد متمرکز قابل اعتماد است، نه فناوری رمزنگاری زیربنایی. هیچ کمک مالی برای بیت کوین وجود ندارد و آتش سوزی جنگل ناشی از کاهش اهرم در سراسر صنعت، تمام موارد اضافی و تخلفات را از بین میبرد، البته با درد قابل توجهی در طول مسیر. با تمرکز مجدد بر مبادله اثبات ذخایر در حال انجام و فشار به سمت خود نگهبانی، بازار در ماهها و سالهای آینده بهبود مییابدو قویتر باز میگردد.

حقیقت در مورد اینکه چگونه FTX موفق شد بین 8 تا 10 میلیارد دلار در ترازنامه خود سوراخ کند و سپرده های مشتریان را از دست بدهد (امیدواریم) به موقع آشکار شود، اگرچه شواهد بسیاری حاکی از سوء استفاده از وجوه از طریق صندوق سرمایه گذاری خواهر Alameda Research است. برای اطلاعات پس زمینه و تجزیه و تحلیل رابطه بین Alameda، FTX و Binance، خوانندگان را به منابع زیر ارجاع میدهیم:

موضوع توییتر که جریان وجوه بین Alameda، FTX و Binance را شرح میدهد.

داشبورد با نمودارهای مربوطه که جریان طول عمر وجوه بین واحدها را نشان میدهد.

گزارش تصویری که این یافته های اولیه را پوشش میدهد.

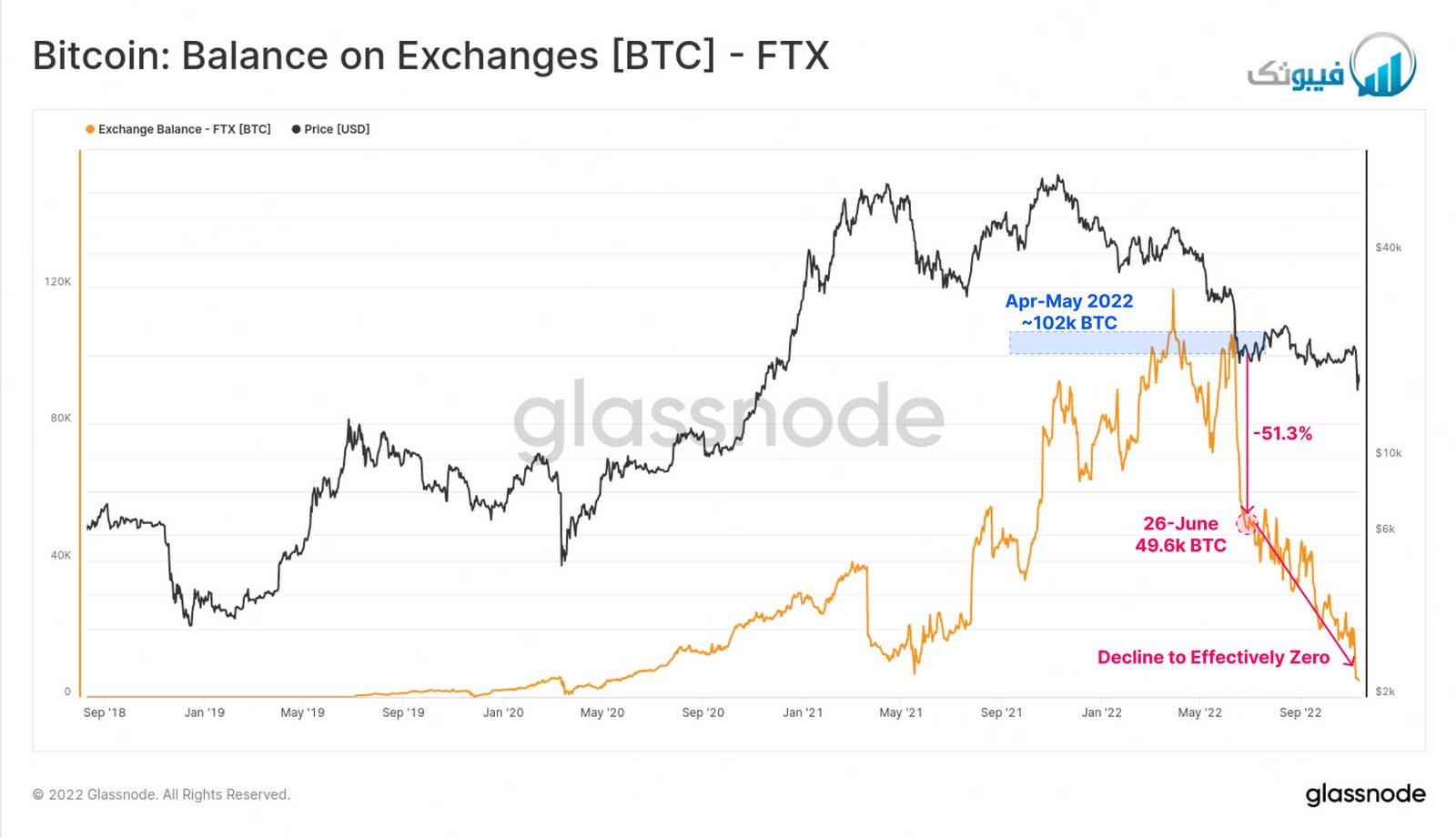

ردیابی ذخایر مبادله ای برای FTX در طول سال ها برای بسیاری از ارائه دهندگان داده تا حدودی چالش برانگیز بوده است، تجربه خود ما این است که FTX از یک سیستم زنجیره لایه برداری نسبتاً پیچیده برای ذخایر BTC خود استفاده می ند. در ماه آپریل تا می امسال، ذخایر FTX در خوشه ما به بیش از 102 هزار بیت کوین رسیده بود. این میزان در اواخر ژانویه 51.3 درصد کاهش یافت.

ذخایر از آن زمان به طور مداوم کاهش یافته است تا اینکه در طول این هفته بانکی به طور موثر به صفر رسید. همانطور که ادعاهایی مبنی بر سوء استفاده از سپرده های مشتریان توسط Alameda آشکار میشود، این نشان میدهد که نهاد Alameda-FTX ممکن است در واقع در ماه می تا ژانویه پس از سقوط LUNA، 3AC و سایر وام دهندگان، دچار افت شدید ترازنامه شده باشد.

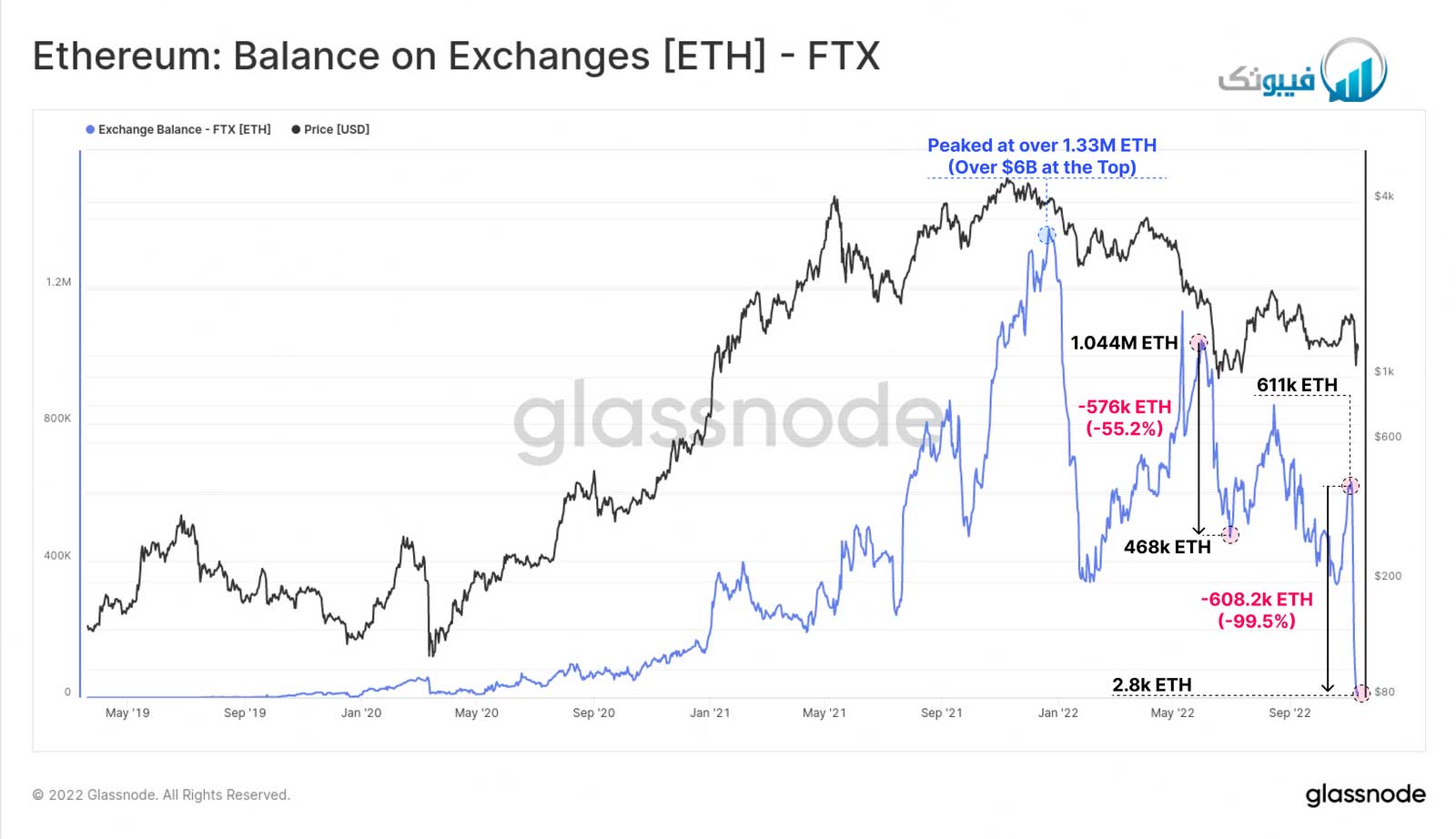

عرضه ETH در FTX نیز دو دوره کاهش قابل توجهی را تجربه کرده است:

در ژانویه، جایی که ذخایر 576- هزار ETH (-55.2٪) کاهش یافت.

این هفته، از 611 هزار ETH به تنها 2.8 هزار (-99.5٪) سقوط کرد.

مشابه موجودی بیت کوین، این امر تقریباً هیچ اتریوم در کیف پولهای متعلق به FTX باقی نمیگذارد و بانک به طور مؤثر آنچه را که از ترازنامه باقی مانده است پاک میکند.

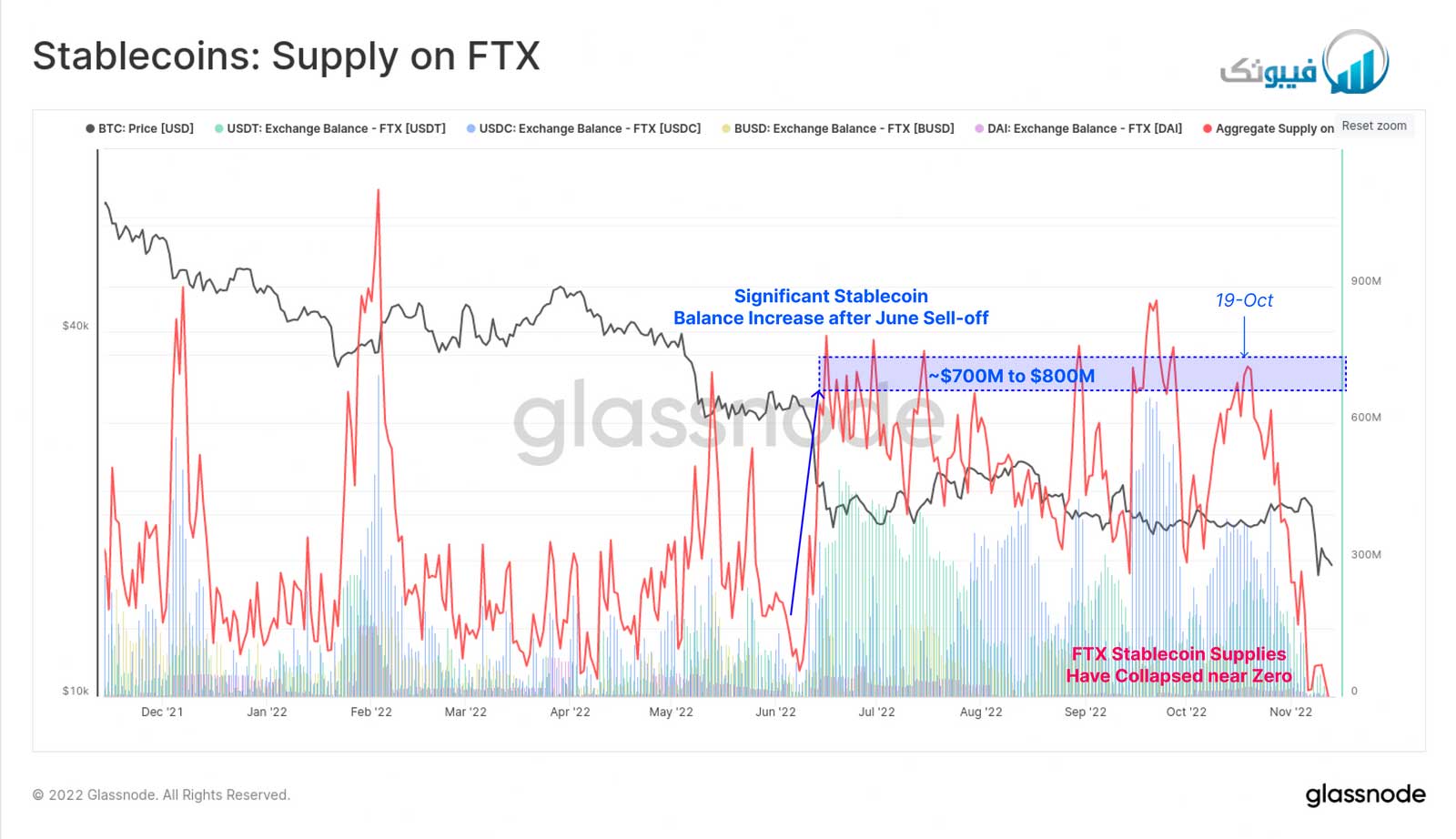

هنگامی که به ذخایر استیبل کوین نگاه میکنیم، میبینیم که ذخایر کل در FTX از 19 اکتبر شروع به کاهش قابل توجهی کرد و از 725 میلیون دلار کاهش یافت و در ماه بعد عملاً به صفر رسید.

پس از فروش ماه ژانویه، در زمانی که ذخایر بیت کوین و اتریوم به شدت کاهش یافته بود، موجودی استیبل کوین به طور قابل توجهی به یک ارتفاع پایدار جدید رسید. این ممکن است نشانه های بیشتری را اضافه کند که درجه ای از کاهش ارزش ترازنامه در آن مرحله رخ داده است، که نیاز به مبادله یا وام دادن استیبل کوین ها برای وثیقه BTC و/یا ETH دارد.

در حالی که ابهام قابل توجهی در مورد آنچه واقعاً بین FTX و Alameda اتفاق افتاده وجود دارد، یک مجموعه رو به رشد از دادههای آنچین وجود دارد که نشان میدهد شکافهایی در ماه می تا ژانویه شکل گرفته است. این امر باعث میشود ماه های اخیر صرفاً پیش درآمدی باشد برای آنچه که احتمالاً یک فروپاشی اجتناب ناپذیر مبادله بود.

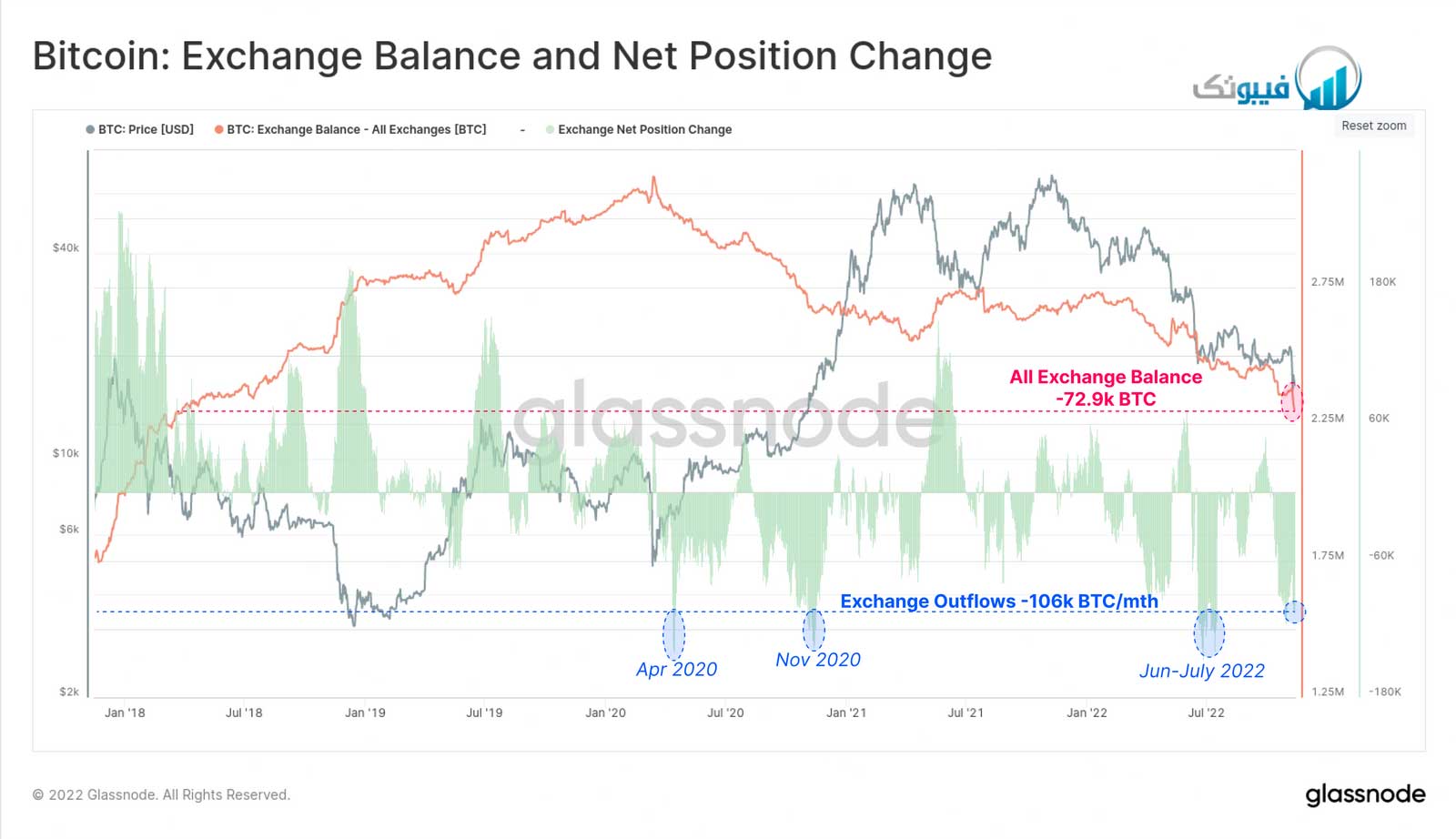

در مقیاس وسیع صنعت، ما شاهد خروج کوین ها از مبادلات با نرخی واقعاً تاریخی بودهایم، زیرا دارندگان آن بهدنبال حفظ امنیت خود هستند. نمودارهای زیر تغییرات کل موجودی صرافیها، گروههای کیف پول سرمایهگذاران و ماینرها را از 6 تا نوامبر نشان میدهند، زمانی که غوغای مشکلات در FTX هنوز در ابتدای راه بود.

صرافی ها شاهد یکی از بزرگترین کاهش خالص موجودی کل بیت کوین در تاریخ بوده اند که طی 7 روز 72.9 هزار بیت کوین کاهش یافته است. این تنها با سه دوره در گذشته مقایسه می شود. آپریل-2020، نوامبر-2020، و ژوئن تا ژانویه 2022.

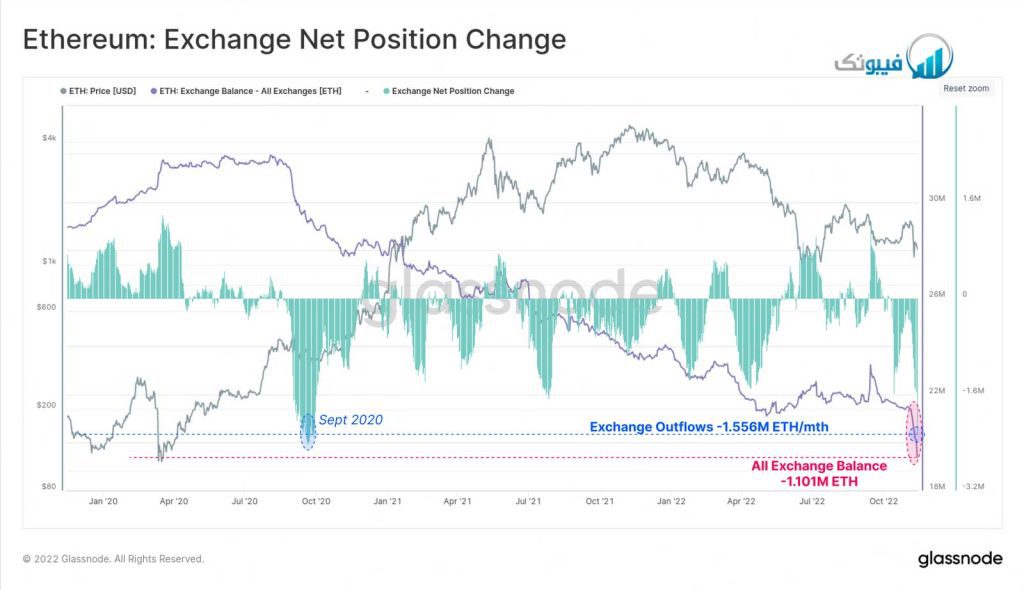

مشاهده مشابهی را میتوان برای اتریوم انجام داد، با 1.101M ETH که در هفته گذشته از مبادلات خارج شده است. این بزرگترین کاهش موجودی 30 روزه از سپتامبر 2020 در اوج “تابستان DeFi” است، جایی که تقاضا برای ETH برای استفاده به عنوان وثیقه در قراردادهای هوشمند بسیار بالا بود.

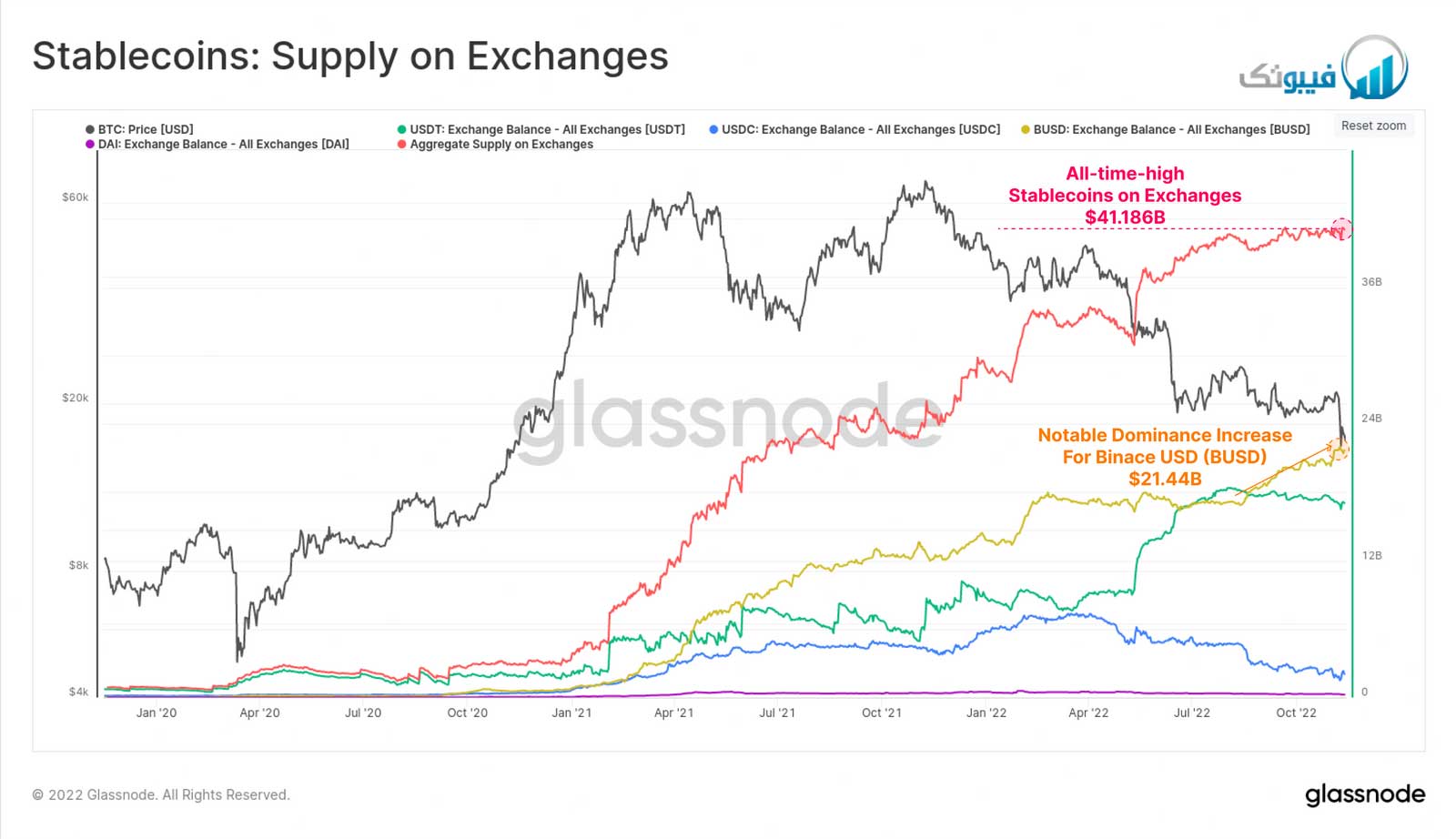

این امر استیبلکوینهایی را که در تمام ذخایر مبادلاتی نگهداری میشوند، به بالاترین رکورد جدید 41.186 میلیارد دلار رسانده است. همچنین میتوانیم شاهد افزایش قابلتوجهی در تسلط BUSD باشیم که بیش از 21.44 میلیارد دلار در ذخایر ارزی نگهداری میشود. این احتمالاً نتیجه تثبیت اخیر استیبل کوین بایننس نسبت به BUSD و همچنین دامیننس رو به رشد آن به عنوان بزرگترین صرافی در جهان است.

ذخایر ارز USDT اندکی کاهش یافته است و ذخایر USDC در ماه های اخیر به طرز چشمگیری افزایش یافته است که نشان میدهد یک تغییر احتمالی در ترجیحات بازار در حال انجام است.

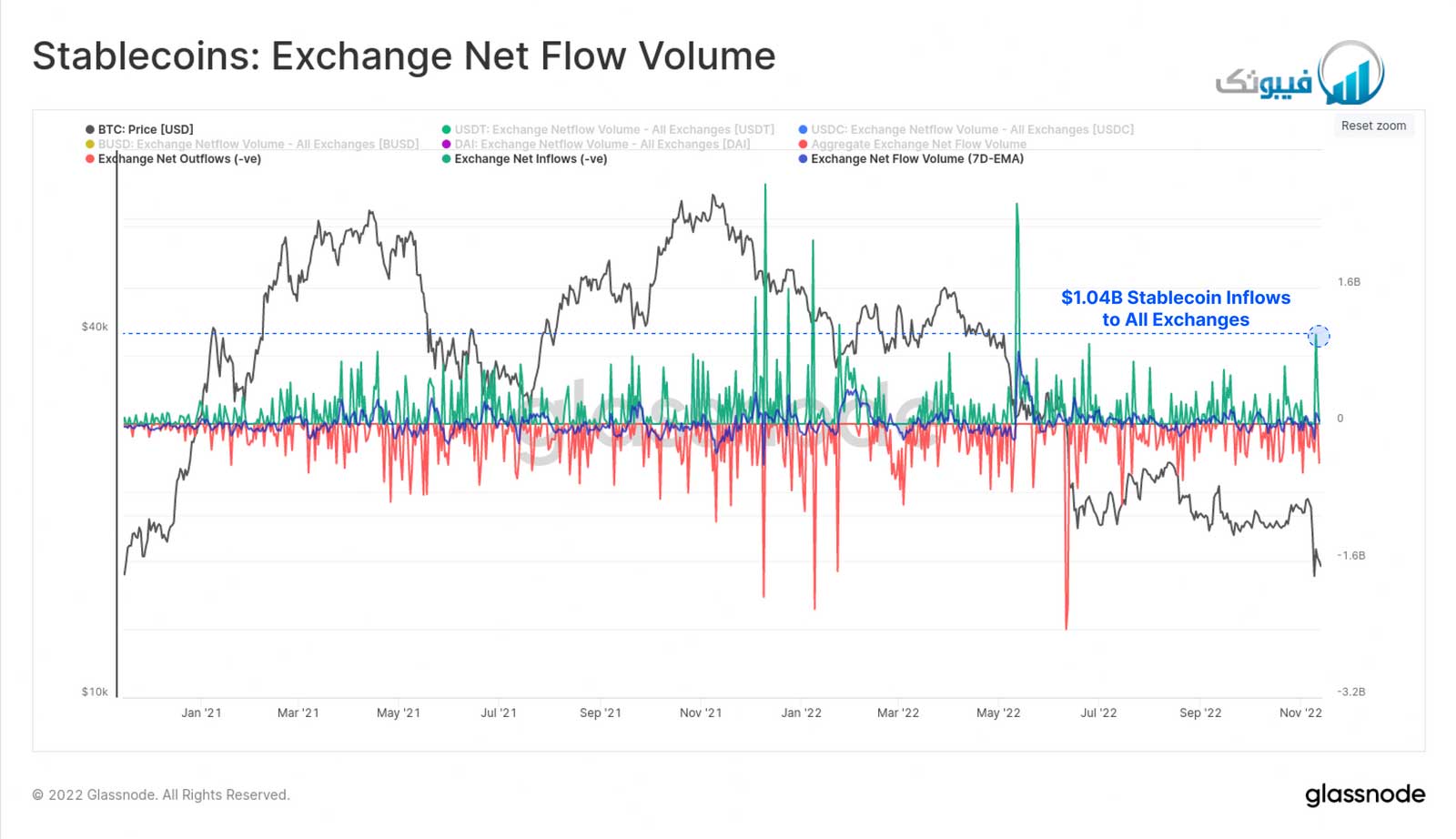

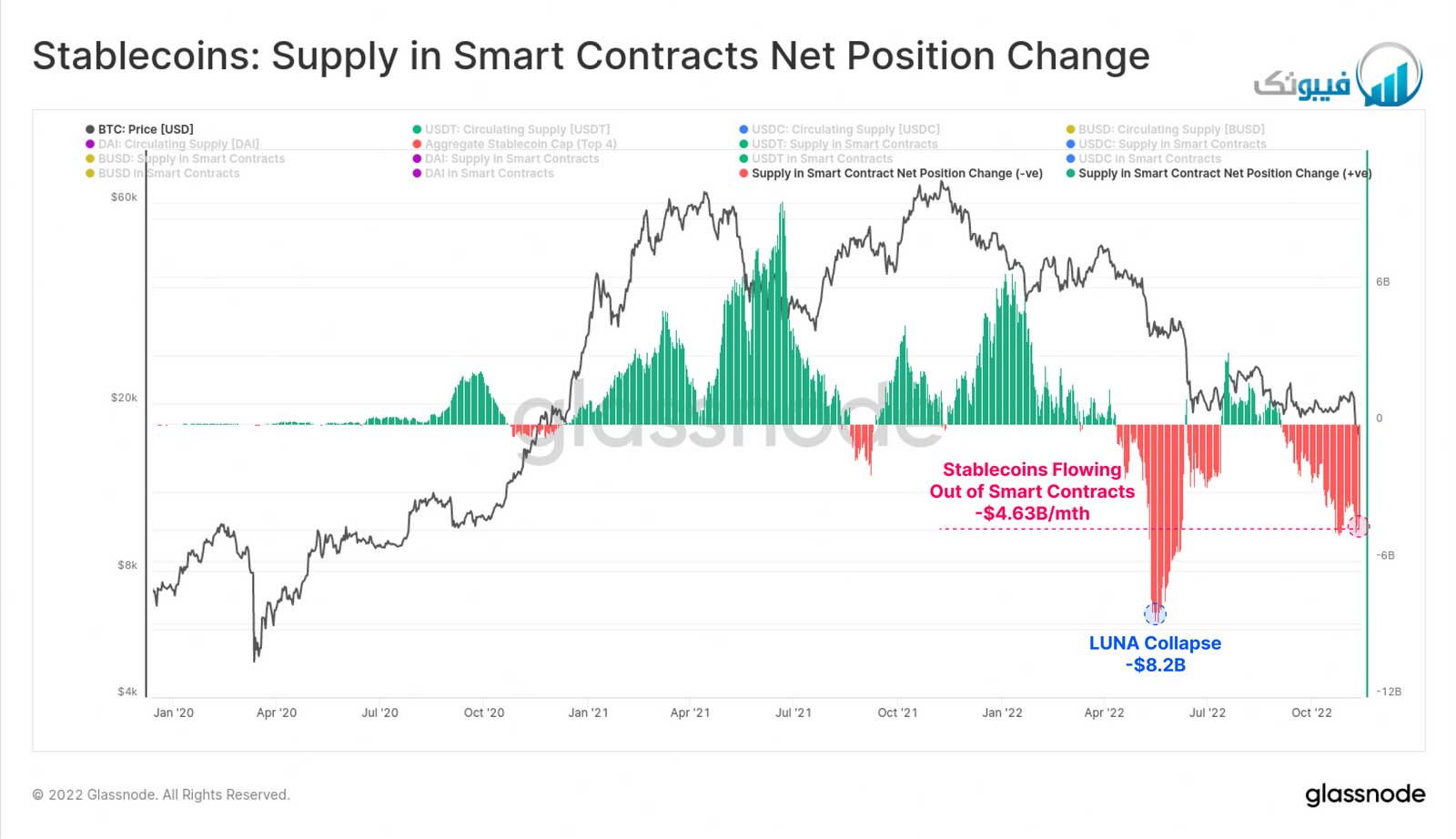

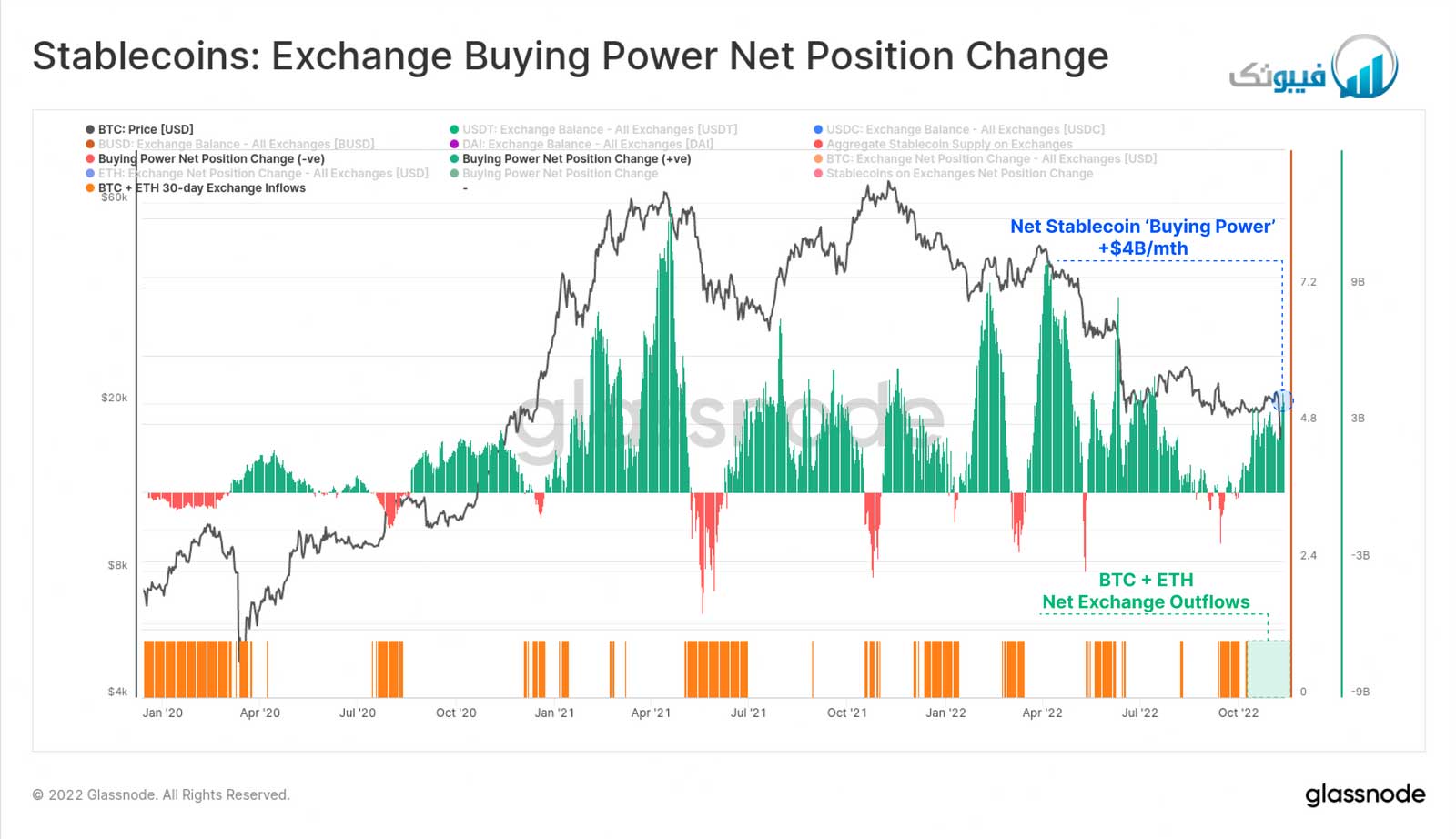

در نتیجه، بازار وارد وضعیت جالبی شده است که به موجب آن استیبل کوینهای صادر شده مرکزی به صرافیها سرازیر میشوند، در حالی که دو دارایی اصلی رمزنگاری، BTC و ETH با نرخهای تاریخی خارج میشوند. نمودار زیر یک مدل دو بخشی است که موارد زیر را منعکس میکند:

فقدان ردیابی بارکد نشان می دهد که صرافی ها شاهد خروج خالص BTC + ETH بوده اند.

اسیلاتور جریان خالص استیبل کوین ها را منهای جریان خالص USD BTC + ETH نشان میدهد. برای مقادیر مثبت، نشان میدهد که ظرفیت خرید استیبل کوین بیش از حد به صرافی ها سرازیر شده است.

میبینیم که به طور کلی، قدرت خرید خالص استیبل کوین ها در صرافی ها 4.0 میلیارد دلار در هر ماه افزایش یافته است. این نشان میدهد که علیرغم آشفتگی بازار، به نظر میرسد سرمایهگذاران در حال حاضر به جای استیبل کوینهایی که به صورت مرکزی منتشر میشوند، از نگهداری داراییهای بیاعتماد BTC و ETH حمایت میکنند.

این یک سیگنال کاملاً جذاب است و میتوان ادعا کرد که سیگنال سازندهای از اعتماد به داراییهای لایه پایه، و موردی برای بازاری است که به دنبال ایمنی در خود نگهبانی است.

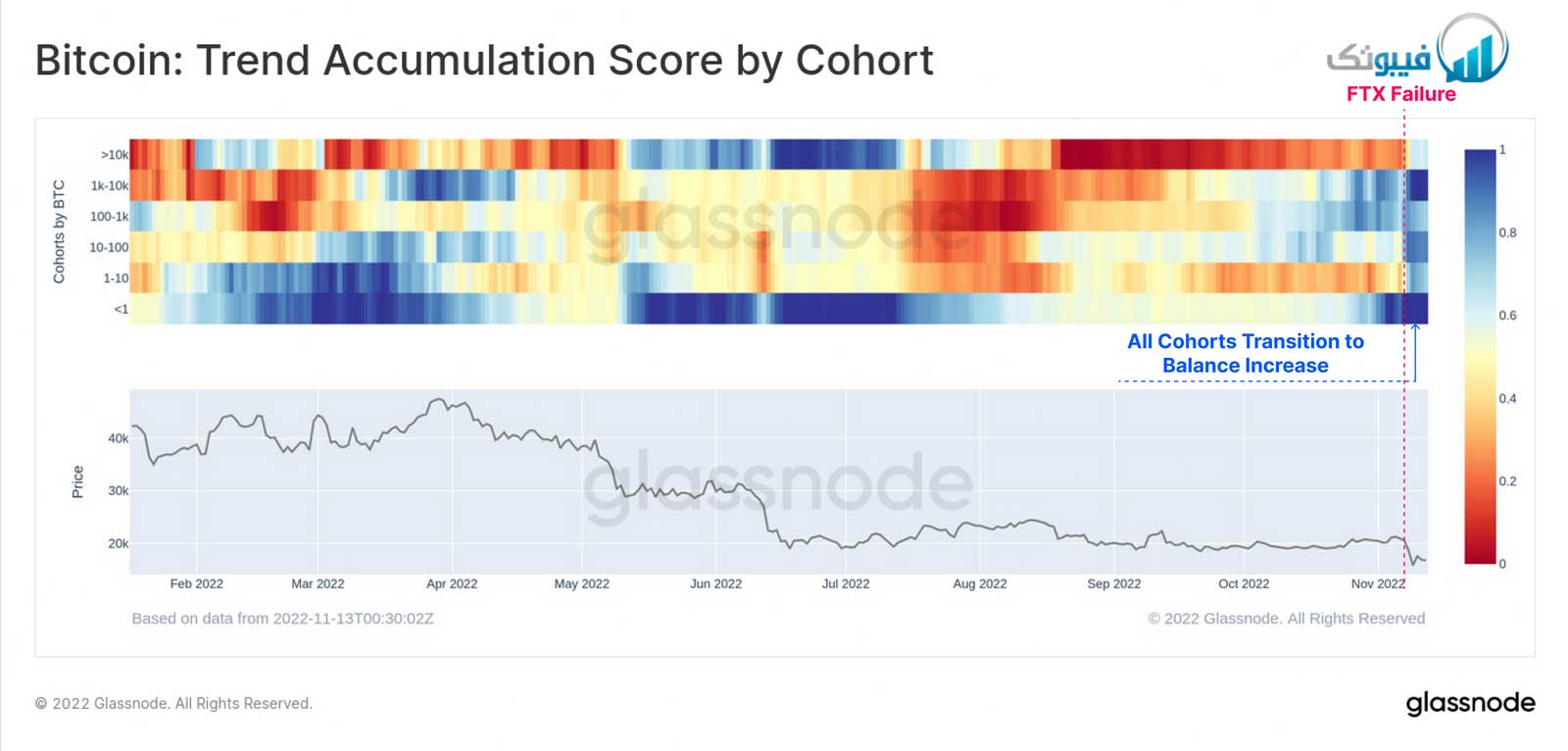

با خروج چنین حجم زیادی از بیت کوین از مبادلات، میتوانیم ببینیم که در همه گروههای کیف پول، رویداد FTX باعث تغییر مشخصی در رفتار سرمایهگذاران شده است. کیف پول های آنچین، از سرمایه گذاران تازه وارد (< 1 BTC) تا Whales (> 1k BTC) افزایش موجودی خالص را در طول سقوط FTX تجربه کرده اند. برای برخی گروهها، این یک چرخش تقریباً 180 درجهای نسبت به رژیم توزیع پایدار در ماههای اخیر بوده است.

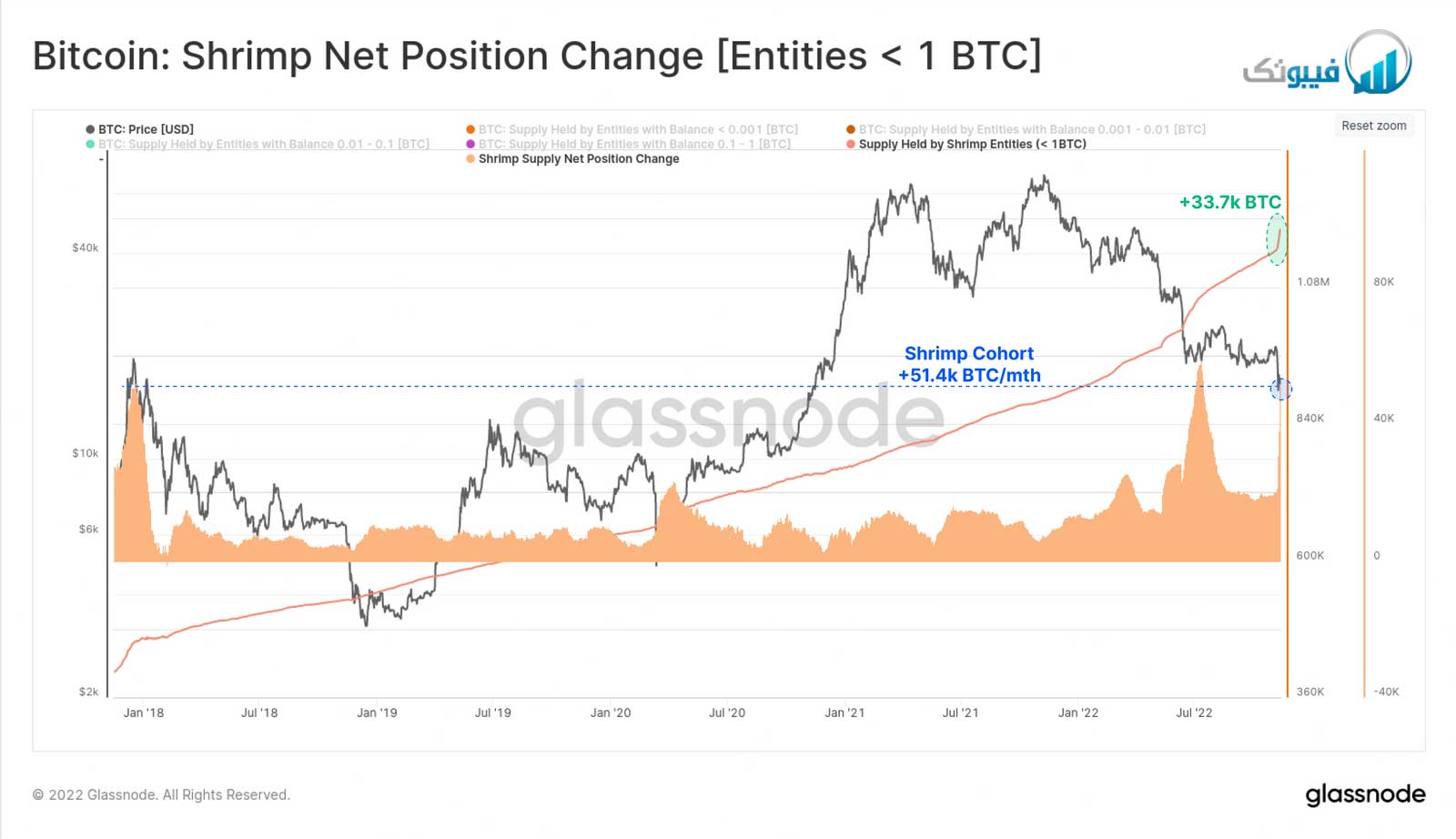

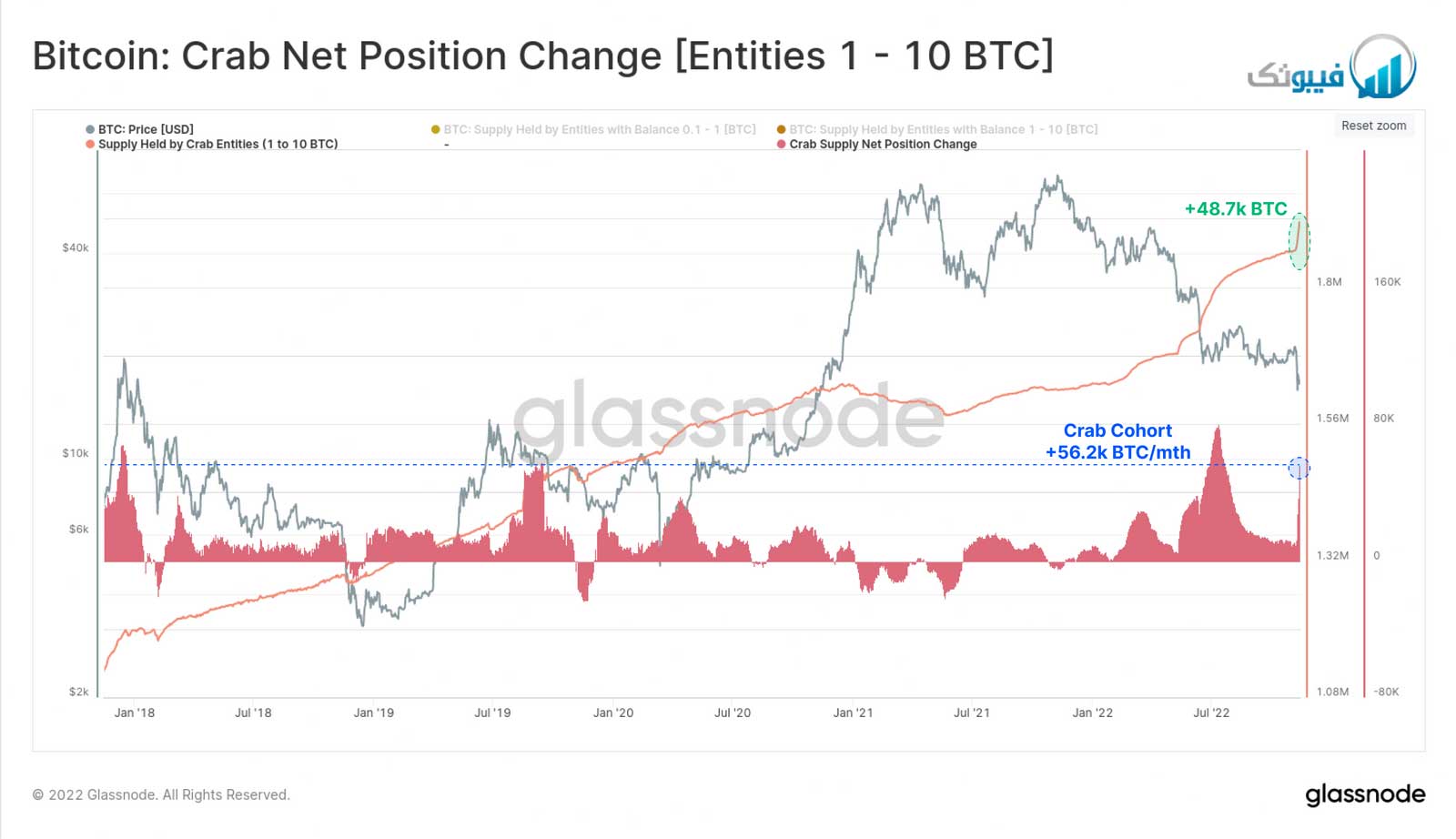

گروه crab با بین 1 تا 10 بیت کوین به طور مشابه تهاجمی هستند و 48.7 هزار بیت کوین را از مبادلات خارج میکنند و به نرخ های جذب مطابق با اوج بازار صعودی 2017 نزدیک میشوند. نهادهایی که کمتر از 10 بیت کوین دارند اکنون بیش از 15.913 درصد از عرضه در گردش را در اختیار دارند که یک رکورد جدید و قانع کننده در تمام دوران است.

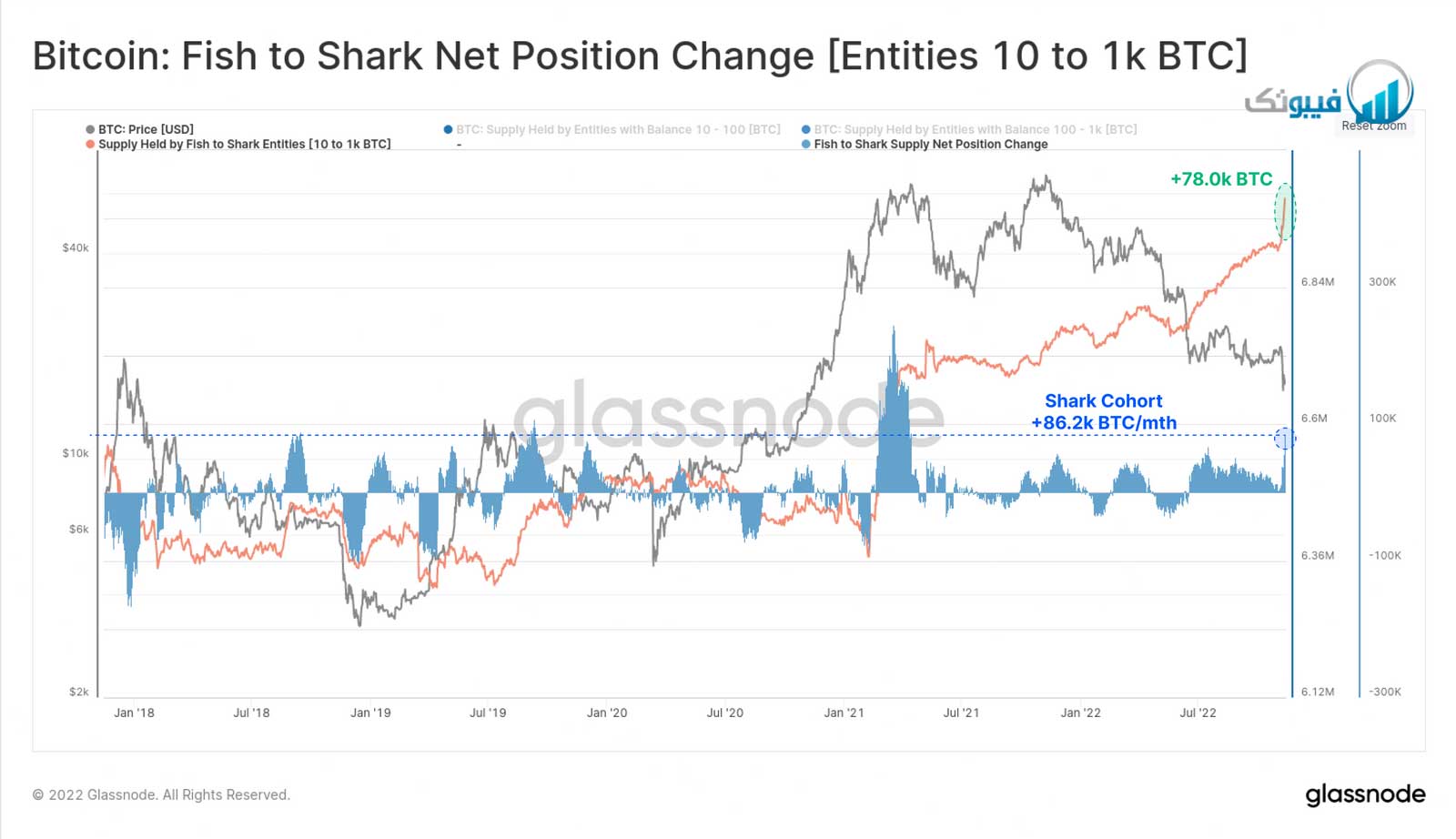

به گروههای کیف پول بین 10 تا 1 هزار بیت کوین در زبان عامیانه به عنوان ماهی و کوسه گفته میشود. این گروه، موجودیتهایی را منعکس میکند که دارای ترازهایی بر اساس ارزش خالص افراد، شرکتهای تجاری و سرمایهگذاران نهادی هستند.

پس از چندین ماه کندی رشد موجودی، این هفته انگیزه افزایش قابل توجه تراز گروهی به میزان 78.0 هزار بیت کوین و یکی از بزرگترین افزایشهای موجودی 7 روزه در تاریخ برای این گروه شد. این احتمالاً تا حدی منعکس کننده ذهنیت «اکنون کناره گیری، بعداً سؤال بپرس» است.

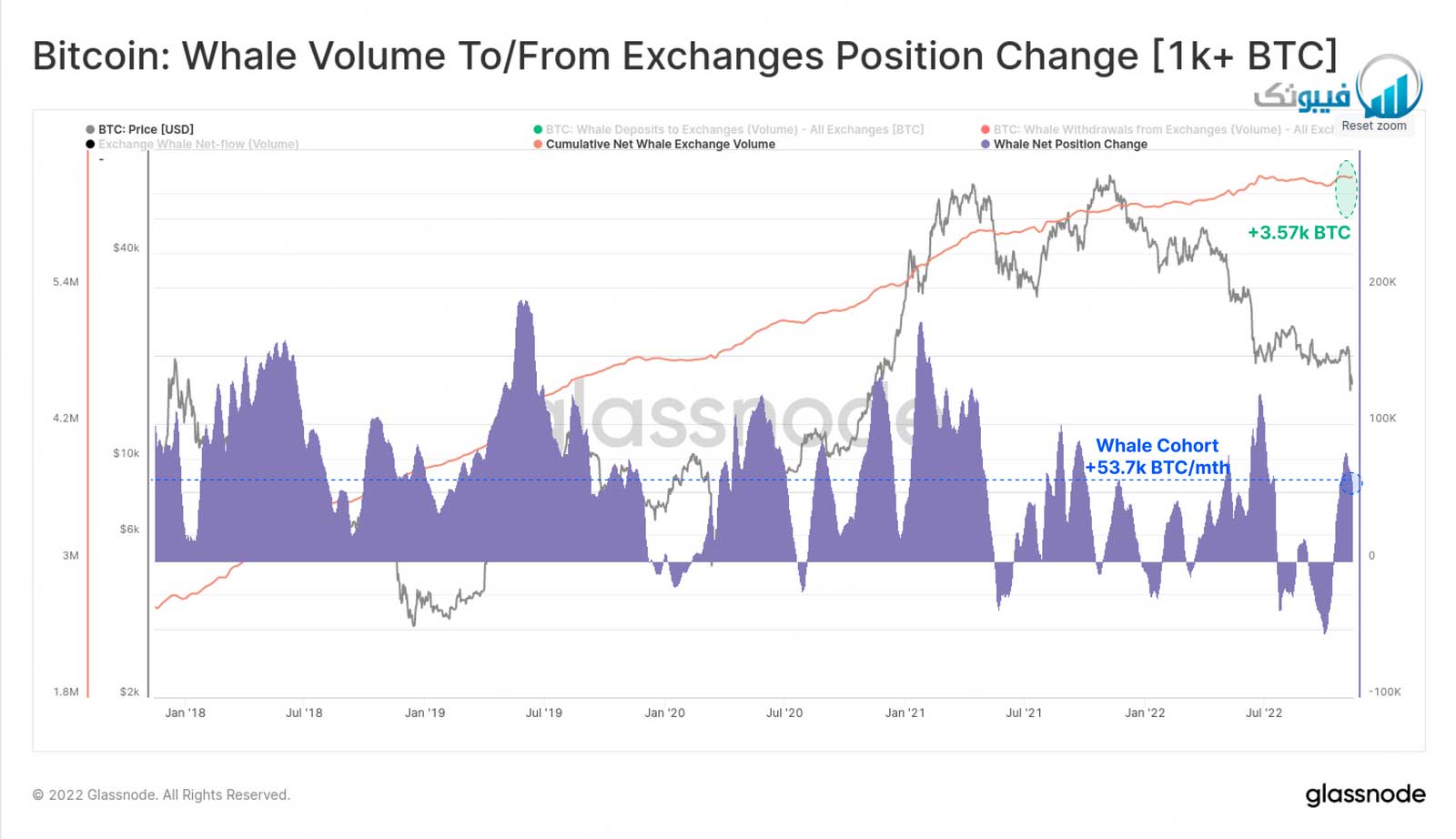

برای نهنگ ها که به عنوان آنهایی با بیش از 1k BTC تعریف میشوند، ما فقط کوین هایی را در نظر گرفتهایم که مستقیماً وارد و خارج از مبادلات میشوند. این برای منعکس کردن بهتر فعالیت سرمایه گذار واقعی برای این نهادهای بزرگ است. نهنگها در هفتههای اخیر با تغییر موجودی 30 روزه +53.7 هزار بیت کوین، در واقع انباشتهکننده خالص بودهاند.

با این حال، مشارکت آنها در شبکه در این هفته نسبت به سایر گروهها کمتر بوده است، تنها با افزایش اندکی موجودی +3.57 هزار بیت کوین.

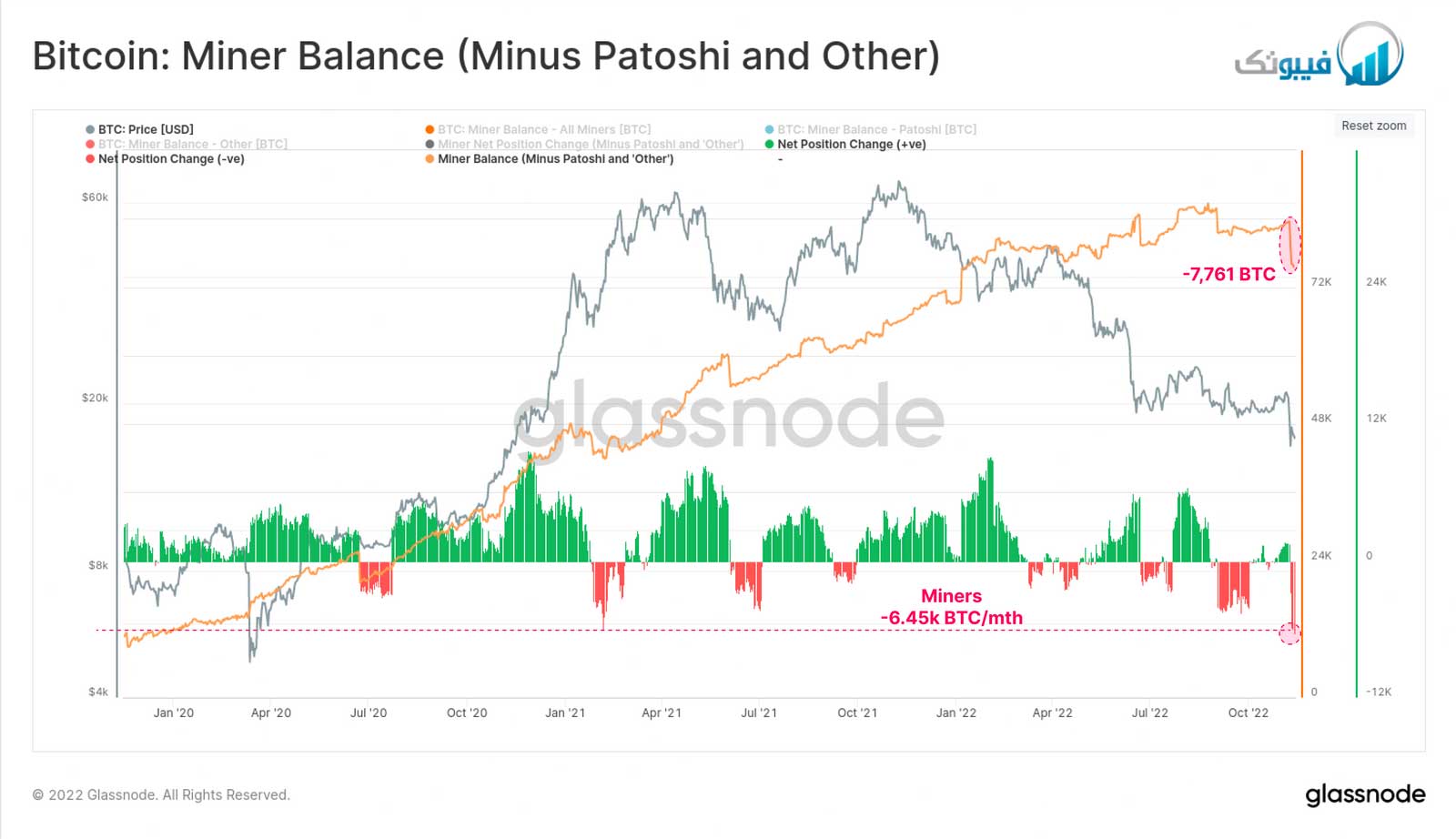

در نهایت در جبهه تغییر تعادل، ما ماینر های بیت کوین را داریم که در حال حاضر یک صنعت درگیر هستند و به دلیل کاهش اخیر قیمت کوین تحت استرس شدید قرار دارند. در حالی که قیمت هش به پایین ترین حد خود میرسد، ماینرها مجبور شده اند در این هفته حدود 9.5 درصد از خزانه های خود را نقد کنند و 7.76 هزار بیت کوین خرج کنند. این شدیدترین کاهش ماهانه موجودی ماینرها از سپتامبر 2018 است و ماهیت چرخه ای ماینرهای بیت کوین را نشان میدهد.

در آخرین بخش این خبرنامه، پاسخ HODLers بیتکوین را پوشش میدهیم تا بررسی کنیم که آیا یک فقدان قابل تشخیص وجود داشته است یا خیر. با توجه به مقیاس تأثیر و پیامدهای گسترده انفجار FTX، اگر زمانی بود که HODLers اعتماد خود را به دارایی از دست بدهند، احتمالاً اکنون این امر وجود دارد.

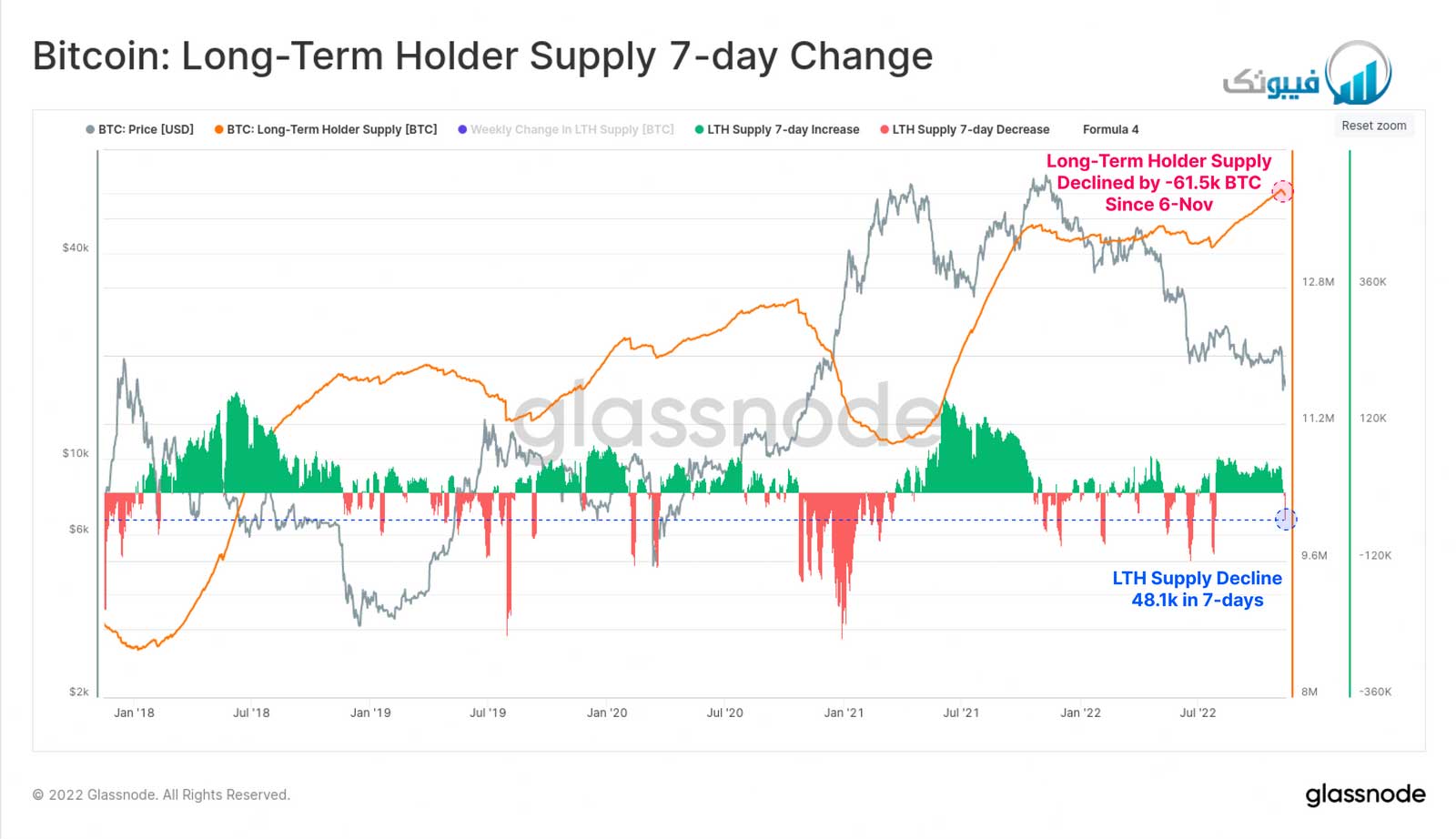

عرضه بلندمدت دارندگان، که از نظر آماری کمترین احتمال مصرف را دارد، از 6 تا نوامبر 61.5- هزار بیت کوین کاهش یافته است. تقریباً 48.1 هزار بیت کوین در 7 روز گذشته هزینه شده است که مطمئناً به عنوان یک رویداد غیر ضروری ثبت میشود.

با این حال، با توجه به مقیاس تغییر موازنه که در بالا توضیح داده شد، و در مقایسه با سوابق تاریخی، هنوز در مقیاسی برای استنباط از دست دادن گسترده اعتقادات نیست. با این حال، اگر این به کاهش مداوم عرضه LTH تبدیل شود، ممکن است خلاف آن را نشان دهد.

نمودار زیر یک Z-Score 4 ساله از مجموع هفتگی Revived Supply قدیمیتر از 1 سال را نشان میدهد. در هفته گذشته، 97.45 هزار بیت کوین که بیش از 1 سال گذشته بود، خرج شده و به طور بالقوه به گردش لیکوئید بازگشته است. این نشان دهنده یک حرکت سیگما +0.83 بر اساس 4 سال است که قابل توجه است، اما هنوز از بزرگی تاریخی برخوردار نیست. مانند LTH Supply، این معیاری است که در صورت تبدیل شدن به یک روند پایدار قابل مشاهده است.

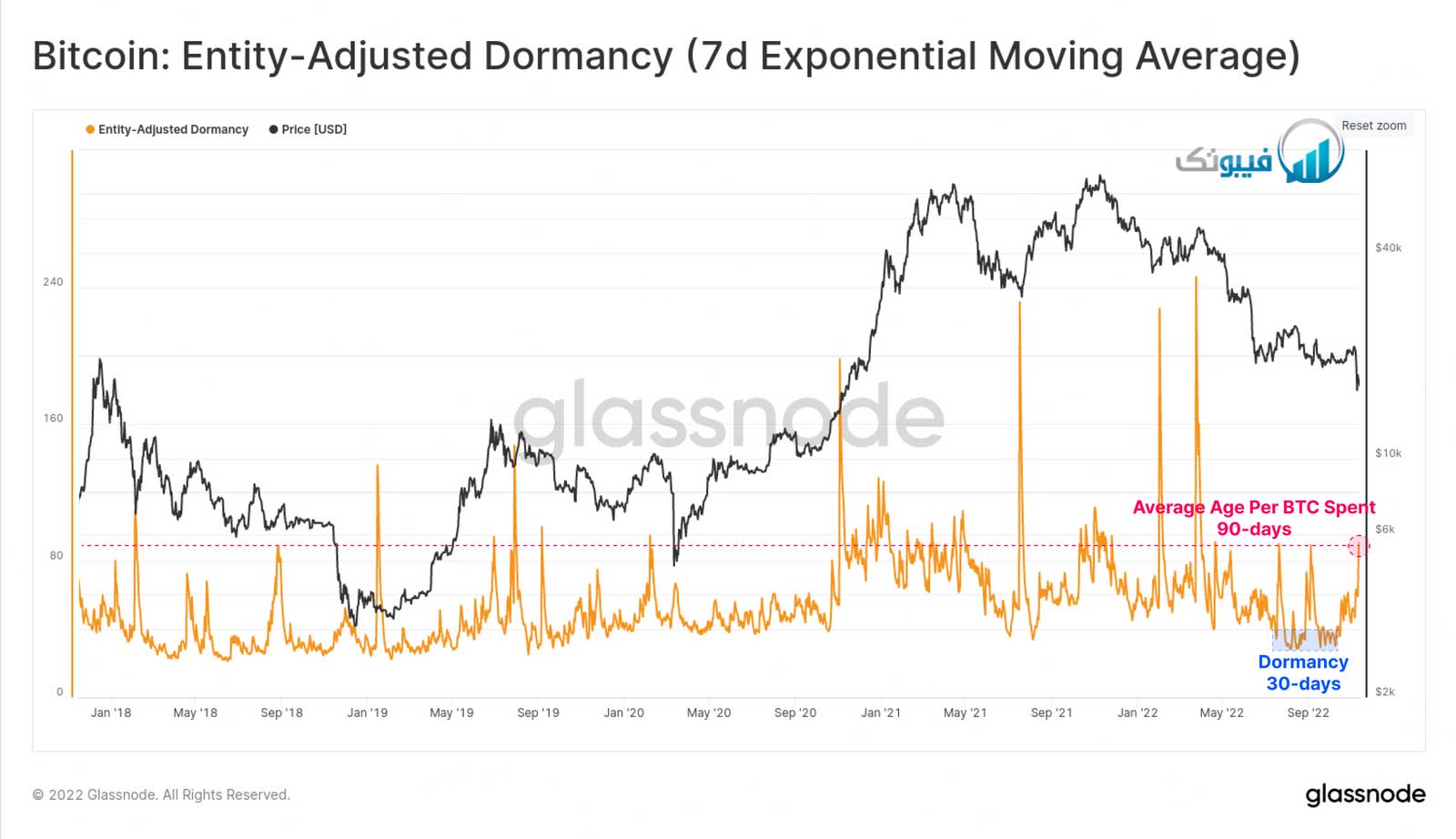

میانگین سنی هر بیت کوین نیز در این هفته به بیش از 90 روز رسیده است، که سه برابر نسبتی است که در فضای کم نوسان از سپتامبر تا اکتبر مشاهده شده است. افزایش در کوین های قدیمی تر قابل توجه است و مطابق با اوج های مشاهده شده در طول است. رویدادهای فروش قبلی تسلیم، و حتی افزایش سود در بازار 2021.

یک روند صعودی پایدار یا سطح بالا از خواب ممکن است نشان دهد که وحشت گسترده تری در میان گروه HODLer ریشه گرفته است.

در نهایت، میتوانیم به ساختار Z-Score 4 ساله خود بازگردیم، اما این بار برای مجموع هفتگی روزهای پولی نابود شده (CDD). در اینجا میبینیم که پس از یک دوره طولانی عرضه کوین به شدت خاموش، حجم تخریب روز کوین در این هفته به +1.9 انحراف استاندارد بالاتر از میانگین رسید. در مجموع 165 میلیون بیت کوین در این هفته از بین رفته است که معادل هزینه 452.2 هزار بیت کوین است که به مدت 1 سال نگه داشته شده است.

به طور کلی، مطمئناً درجهای از وحشت فوری در گروه HODLer وجود داشته است. با این حال، با توجه به بزرگی شرایط، این یک نتیجه قابل انتظار است. آنچه احتمالاً بیشتر مورد توجه است این است که آیا این افزایشها در هفتههای آینده کاهش مییابند، که نشان میدهد این تغییر بیشتر یک «رویداد» است تا یک «روند».

از سوی دیگر، افزایش مداوم کوین های قدیمیتر مصرفشده و کاهش عرضه LTH نشانههای هشدار آشکاری است که ممکن است از دست دادن اعتقاد و نگرانی گستردهتر در بازی وجود داشته باشد.

نتیجه

سقوط FTX قابل توجه است و یک چشم سیاه واقعی برای صنعت است. این یک رویداد واقعا وحشتناک است که در آن کاربران یک پلتفرم خود را به دام می اندازند و وجوهی را که به یک متولی سپرده شده گم میکنند. متأسفانه این یک آتش سوزی جنگل و یک رویداد کاهش اهرم است که قرار بود در نهایت اتفاق بیفتد و طبق سنت، بیت کوین و صنعت قوی تر خواهند شد.

ما در Glassnode برای تک تک خوانندگان خود در این زمانهای چالشبرانگیز آرزوی بهترینها را داریم و به عزم صنعتی که بهطور معمول بر خلاف هر صنعت دیگری آزمایش میشود، بسیار مطمئن هستیم. در چنین مواقعی مانند بیت کوین باشید. انعطاف پذیر، قوی؛ صدا و غیر قابل توقف جاده ای از فرصت در پیش است.

مانند تمام بلایای مشابه در گذشته، زمان و فداکاری زخم ها را التیام می بخشد و این بازار واقعا آزاد از اشتباهات درس میگیرد، قوی تر میشود و انعطاف پذیرتر از دیروز باز میگردد.

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!