امروز در این مقاله ما به تحلیل آنچین هفته سوم بهمن میپردازیم. با تیم فیبوتک همراه باشید.

پس از یک ماه انفجاری پر نوسان قیمت، بیت کوین در حال تثبیت بالاتر از هزینه زنجیره ای چندین گروه است. علیرغم عقب نشینی -6.2٪ به پایین ترین سطح هفتگی 22.600 دلار، دارندگان متوسط بیت کوین اکنون سود غیرقابل تحققی دارند، با چندین شاخص زنجیره ای در مقیاس کلان که نشان میدهد به طور بالقوه خاموش کردن جزر و مد بازار در حال انجام است.

در این نسخه، با در نظر گرفتن سطح وسیعی از بازار، این موضوع را از دریچه فعالیت هزینهها در واکنش به افزایش قیمت اخیر بررسی خواهیم کرد. هدف شناسایی الگوهای رفتاری نوظهور برای سنجش جزر و مدهای در حال تغییر کلان است. ما همچنین بررسی خواهیم کرد که آیا انگیزه فروش شروع به غلبه بر هزینه فرصت HODLing میکند (و چگونه میتوانیم این تغییر را شناسایی کنیم)، و همچنین رابطه بین شرکت کنندگان بالغ و جدید، زمانی که سرمایه شروع به تغییر میکند.

بازگشت به سودآوری

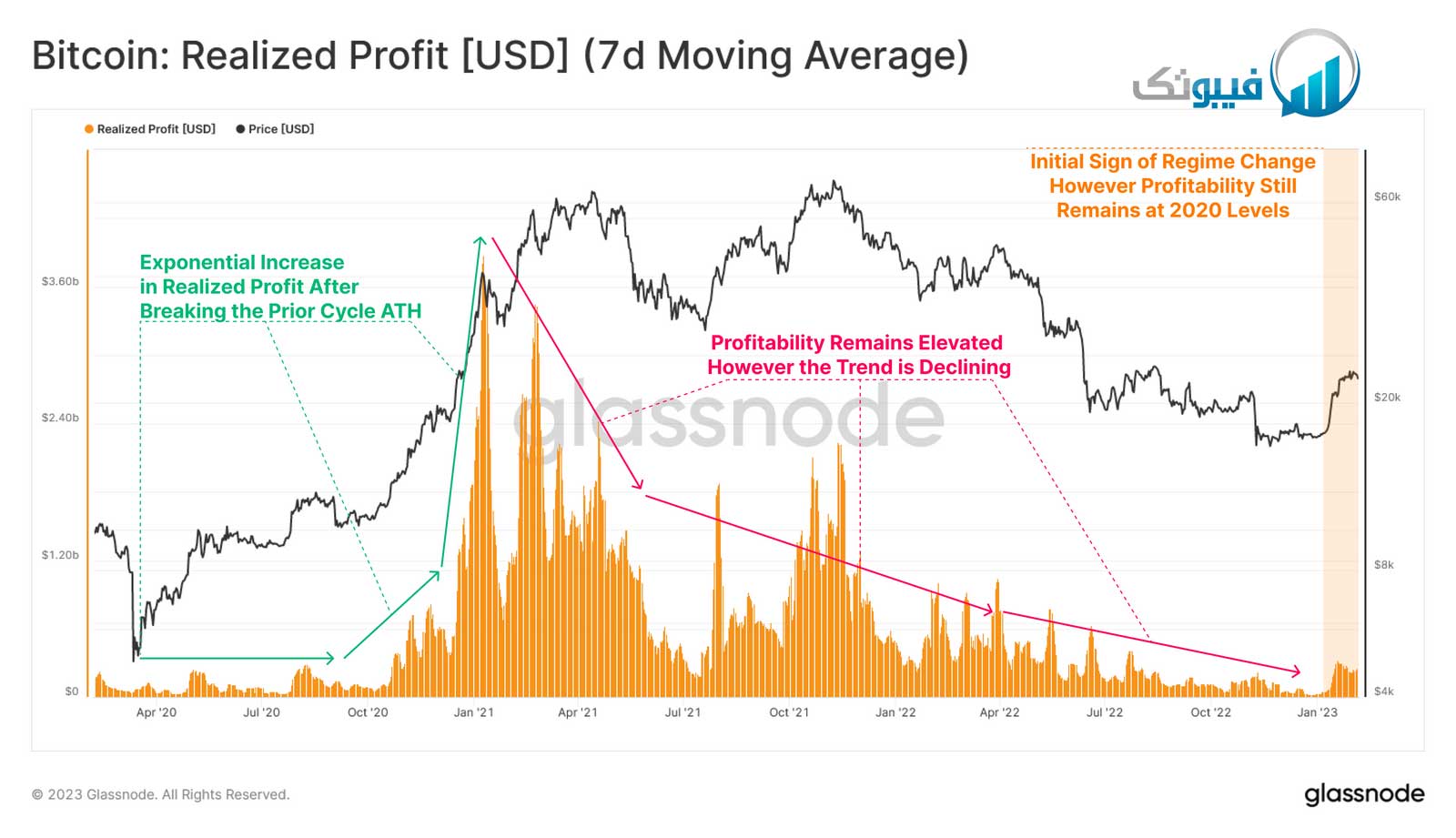

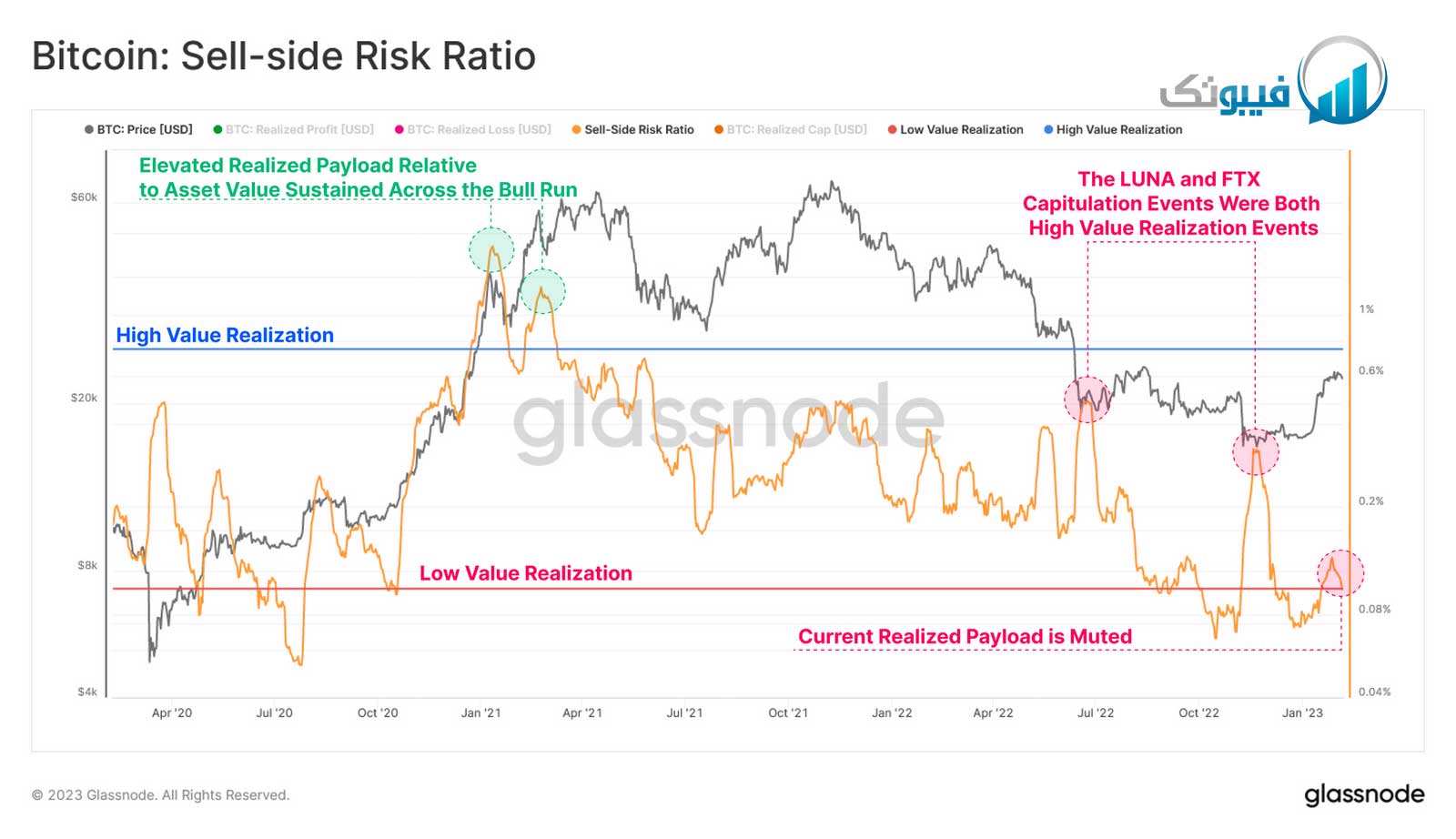

ما تحقیقات خود را با تجزیه و تحلیل سودهای تحقق یافته در بازار در طی آخرین چرخه آغاز خواهیم کرد. پس از اکتبر 2020 در واکنش به سیاست های پولی فوق العاده، میتوانیم شاهد یک انفجار در سودگیری باشیم. میتوان مشاهده کرد که این میزان از زمان اوج در ژانویه 2021 به طرز چشمگیری کاهش یافته است و طی دو سال بعد تا سال 2020 سم زدایی شده است. در واکنش به اقدام اخیر قیمت، میتوان تجدید حیات اخیر در سودهای تحققیافته را مشاهده کرد، با این حال، در پاسخ به رونق تجربه شده در طول چرخه 2021-2022 خاموش میماند.

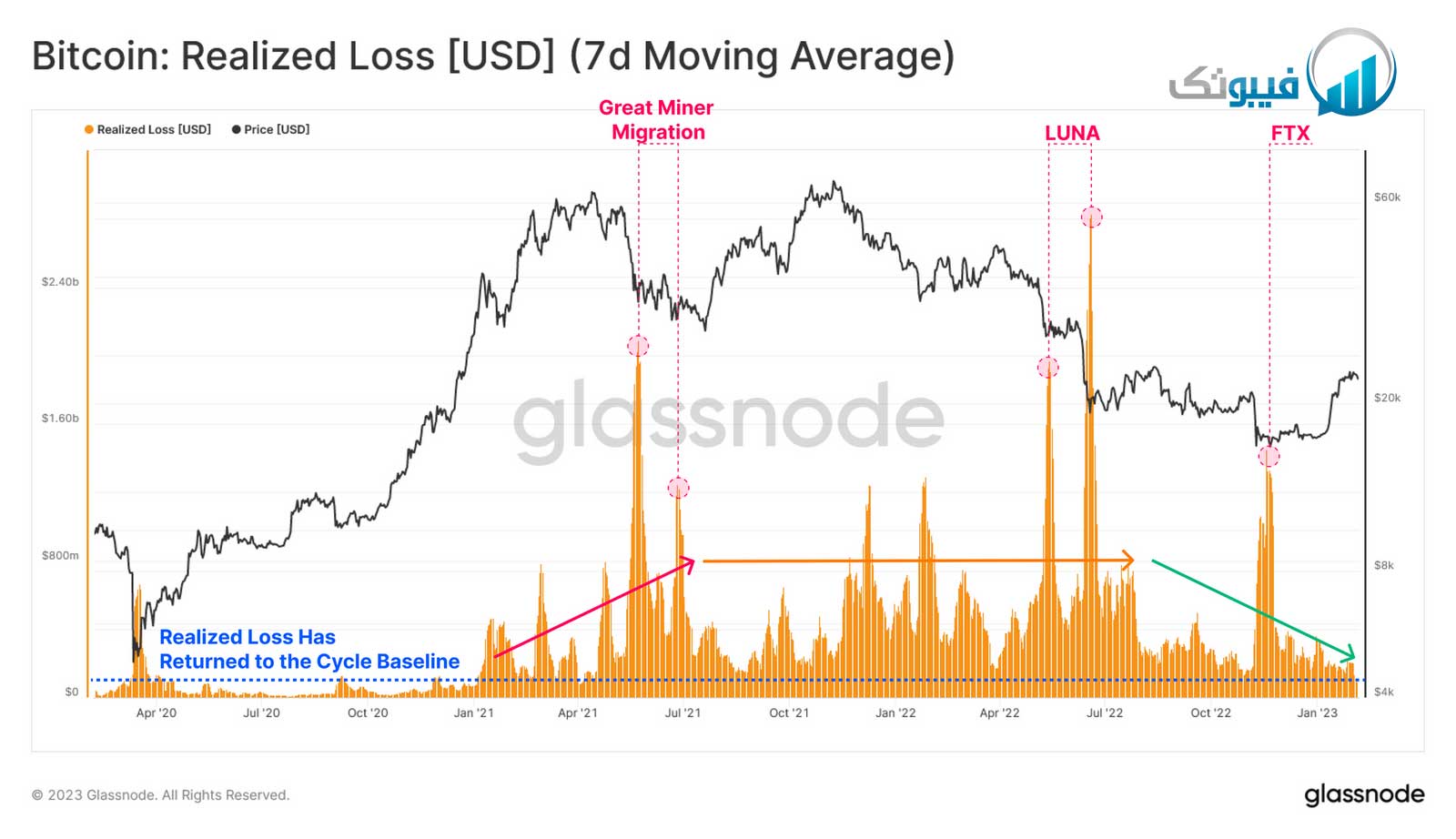

زیان های تحقق یافته بازار در همین بازه زمانی پس از ژانویه 2021 شروع به گسترش کردند و در ماه می 2021 به اوج خود رسیدند (A Bear of Historic Proportions). با این حال، مشاهده میشود که سطح فعلی زیانهای تحققیافته به سمت خط پایه چرخه حدود 200 میلیون دلار در روز کاهش یافته است، با یک انقباض کلی در نمایه زیانها به استثنای رویدادهای کاپیتولاسیون صریح (مانند LUNA / FTX).

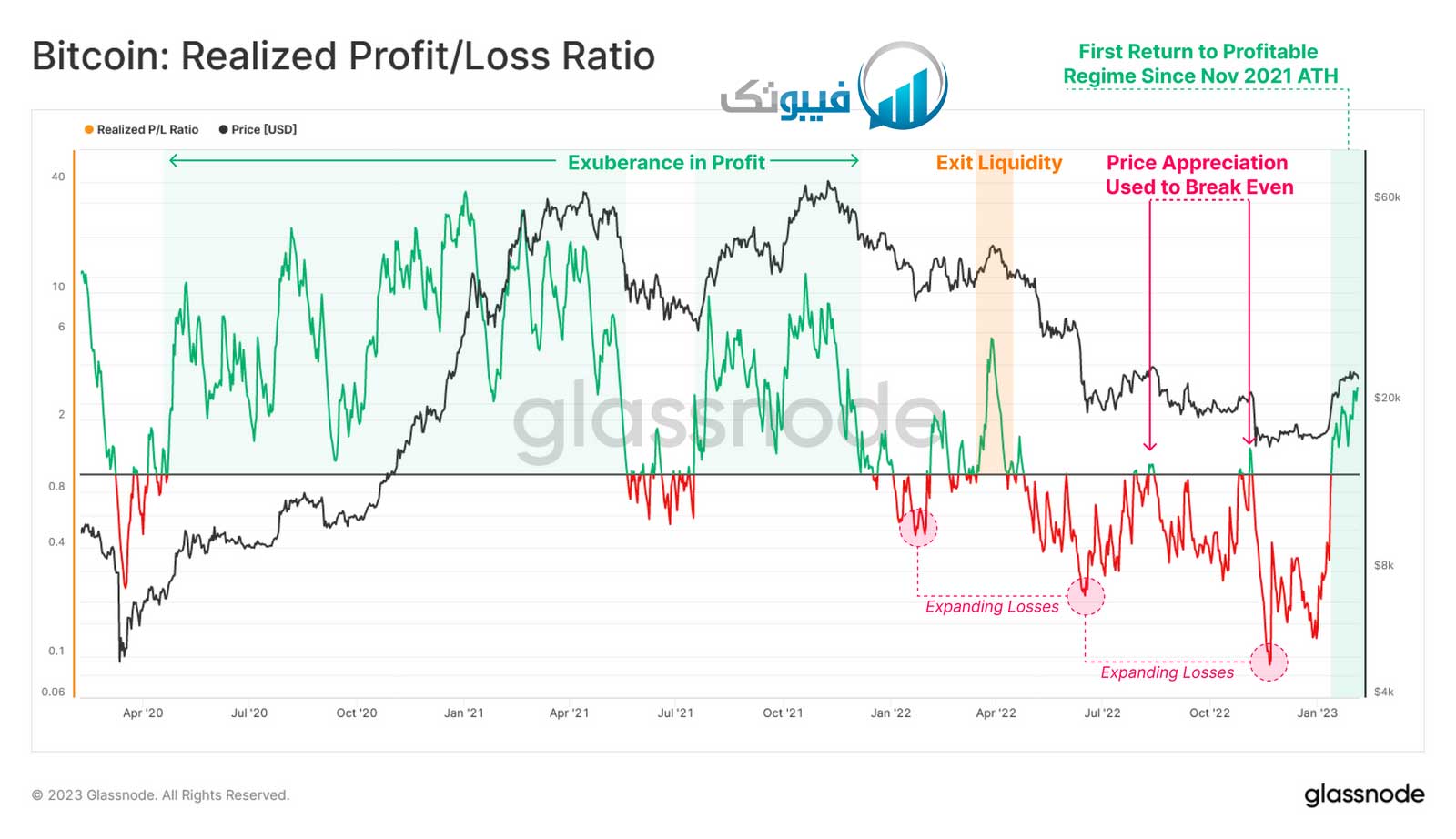

با در نظر گرفتن نسبت بین سود و زیان تحقق یافته، میتوانیم تغییرات ساختاری در دامیننس بین این دو را شناسایی کنیم. به دنبال فروپاشی قیمت پس از ATH نوامبر 2021، رژیمی تحت سلطه زیانها ایجاد شد و نسبت P/L واقعی را به زیر 1 رساند و با هر تسلیم شدن بعدی در قیمت، شدت افزایش یافت. با این وجود، میتوانیم اولین دوره سودآوری پایدار از زمان رویداد خروج نقدینگی در آوریل 2022 را مشاهده کنیم که نشانههای اولیه تغییر در رژیم سودآوری را نشان میدهد.

نسبت ریسک سمت فروش بیت کوین معیاری است که میتوانیم برای مقایسه مقدار کل سود و زیان تحقق یافته به عنوان درصدی از سقف تحقق یافته (معیار ارزش گذاری شبکه) استفاده کنیم. از این منظر، حجم ترکیبی سود و زیان تحقق یافته در مقایسه با اندازه دارایی نسبتاً کوچک باقی میماند. این نشان میدهد که بزرگی رویدادهای هزینه در مقیاس حاشیه ای باقی میماند، به ویژه نسبت به سرخوشی تجربه شده در طول بازار صعودی، و رویداد تسلیم شدن FTX. به طور کلی، این نشان میدهد که در مجموع، اکثر کوین هایی که در حال حرکت هستند، نسبتاً نزدیک به قیمت لحظهای کنونی به دست آمدهاند، و بنابراین در یک محموله بزرگ «تحققشده» قفل نمیشوند.

بازگشت به سود

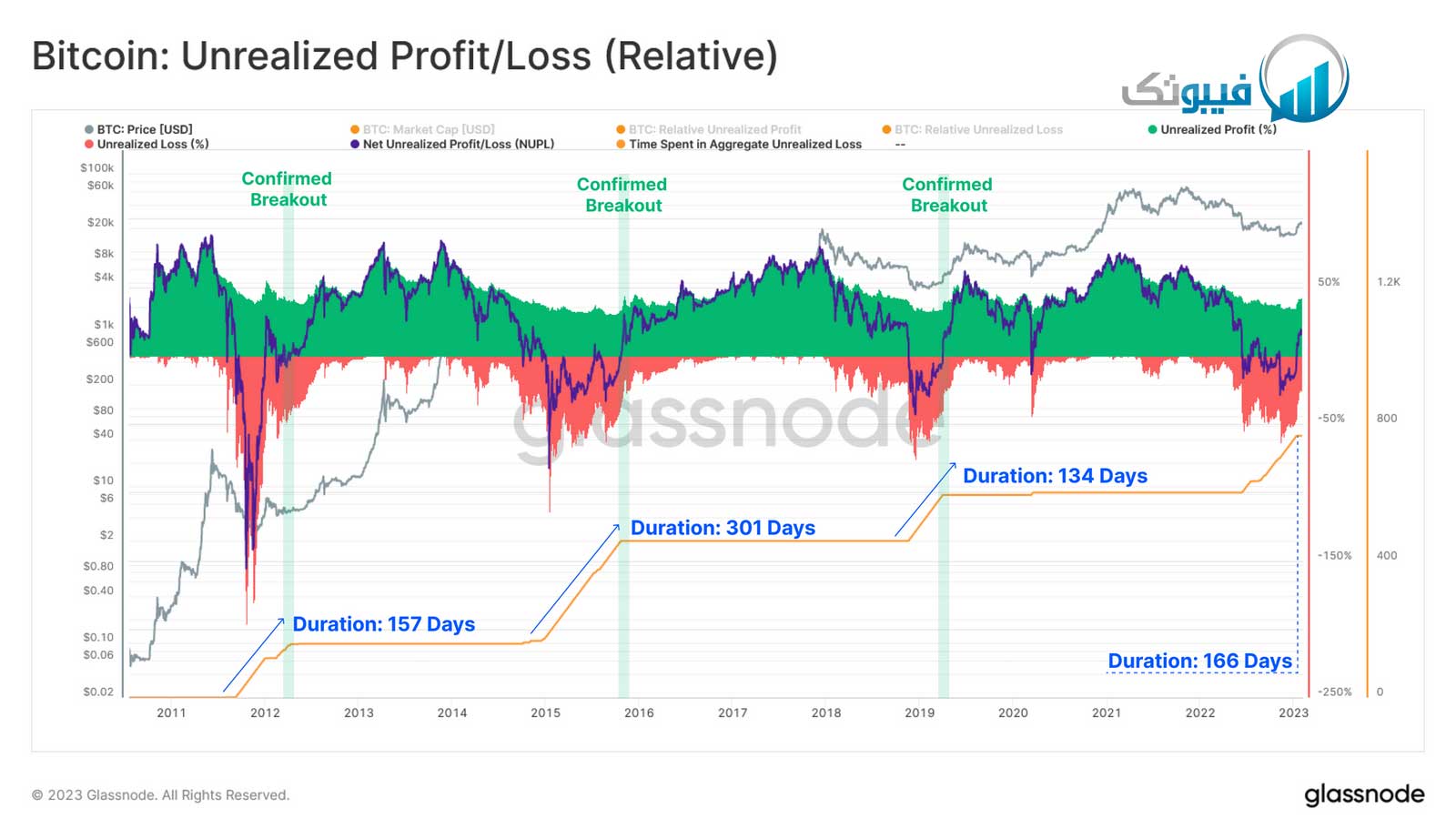

نسبت سود و زیان خالص تحقق نیافته (NUPL) نشان میدهد که افزایش اخیر قیمت لحظه ای بیت کوین را بالاتر از میانگین قیمت خرید در بازار گسترده تر قرار داده است. این امر بازار را دوباره به رژیم سودهای تحقق نیافته بازمیگرداند، جایی که دارندگان متوسط دوباره در فضای سبز قرار دارند. با مقایسه مدت NUPL منفی در تمام بازارهای نزولی گذشته، شباهت تاریخی بین چرخه فعلی (166 روز) و بازارهای نزولی 2011-12 (157 روز) و 2018-19 (134 روز) مشاهده میکنیم. بازار نزولی 2015-2016 با توجه به مدت زمان نزولی بازار همچنان برجسته است و تقریباً دو برابر بیشتر از زمان دوم (چرخه 2022-2023) زیان تحقق نیافته را تجربه میکند.

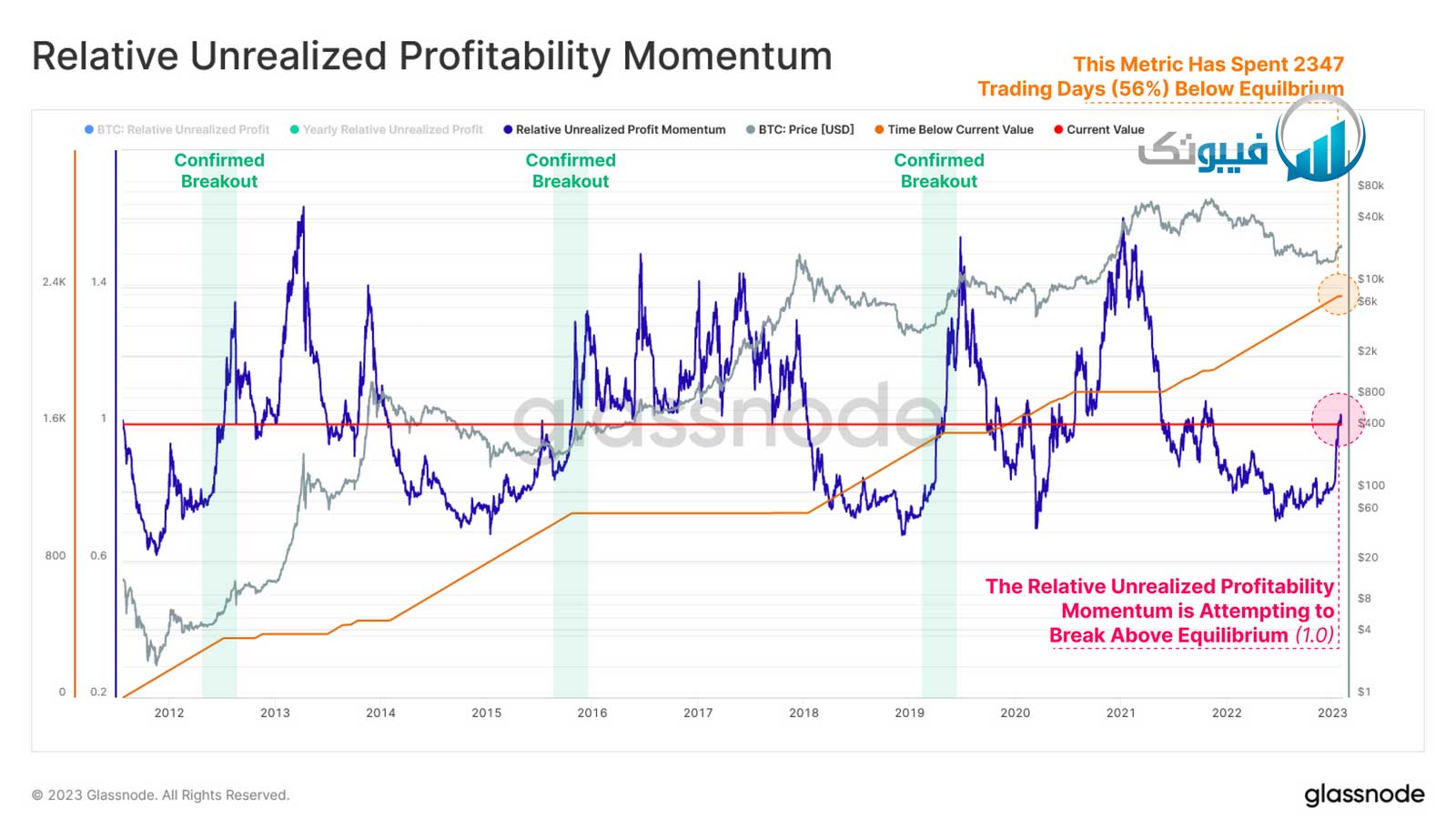

نسبت بین کل سود تحقق نیافته بازار و میانگین سالانه آن میتواند شاخصی در مقیاس کلان برای یک بازار در حال بهبود ارائه کند. افزایش اخیر قیمتها از چندین مدل مجموع مبتنی بر هزینههای زنجیرهای بالا رفته و منجر به بهبود قابل توجهی در موقعیت مالی بازار شده است. این متریک مومنتوم اکنون به نقطه شکست تعادل نزدیک میشود و شباهت به بهبودهای سال های نزولی 2015 و 2018 دارد. شکست های تایید شده بالاتر از این نقطه تعادل از نظر تاریخی با یک گذار در ساختار بازار کلان همزمان بوده است. همچنین متذکر میشویم که زمان سپری شده زیر این نقطه تعادل در بازارهای نزولی قابل توجه مشابه بوده است.

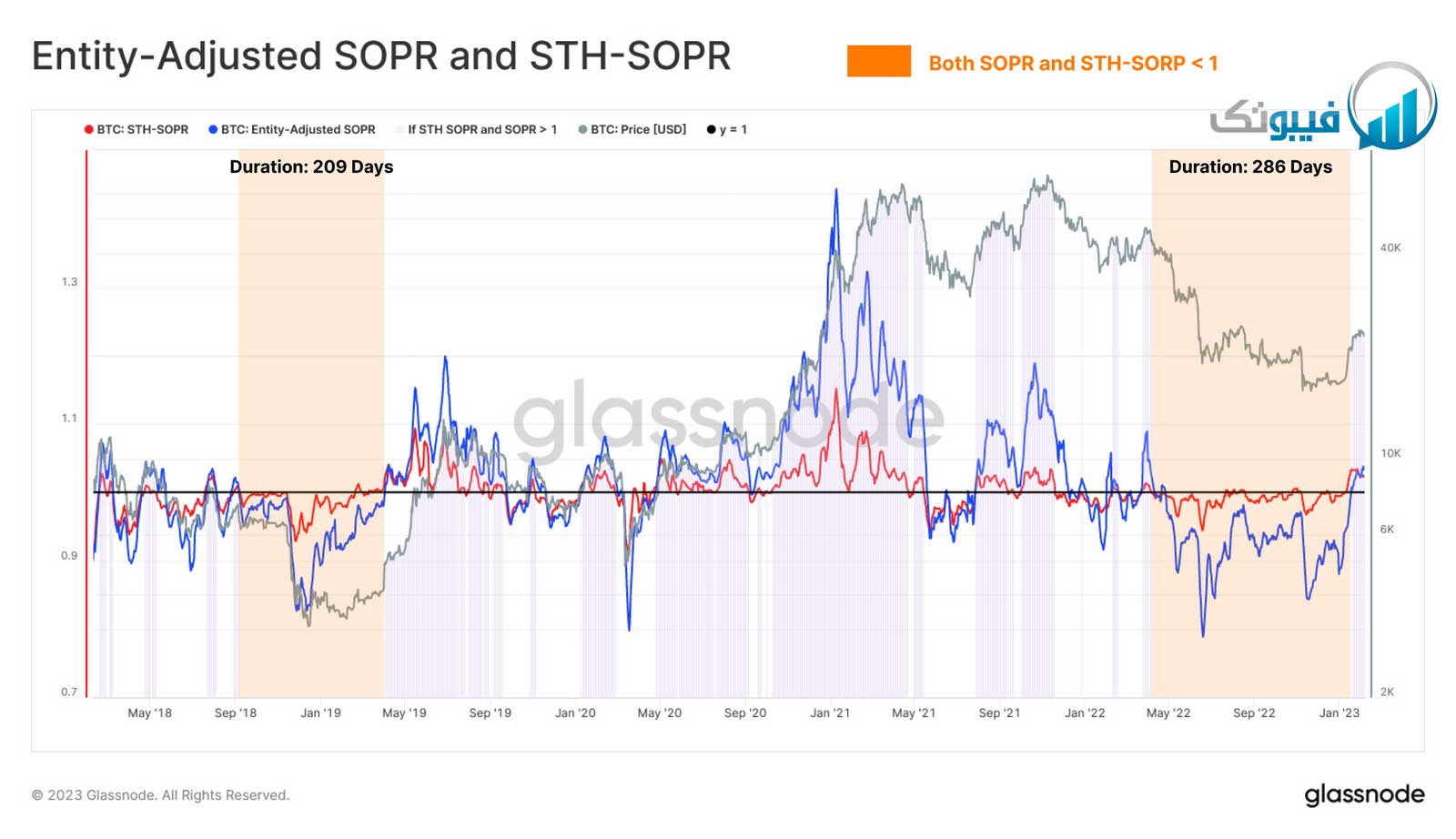

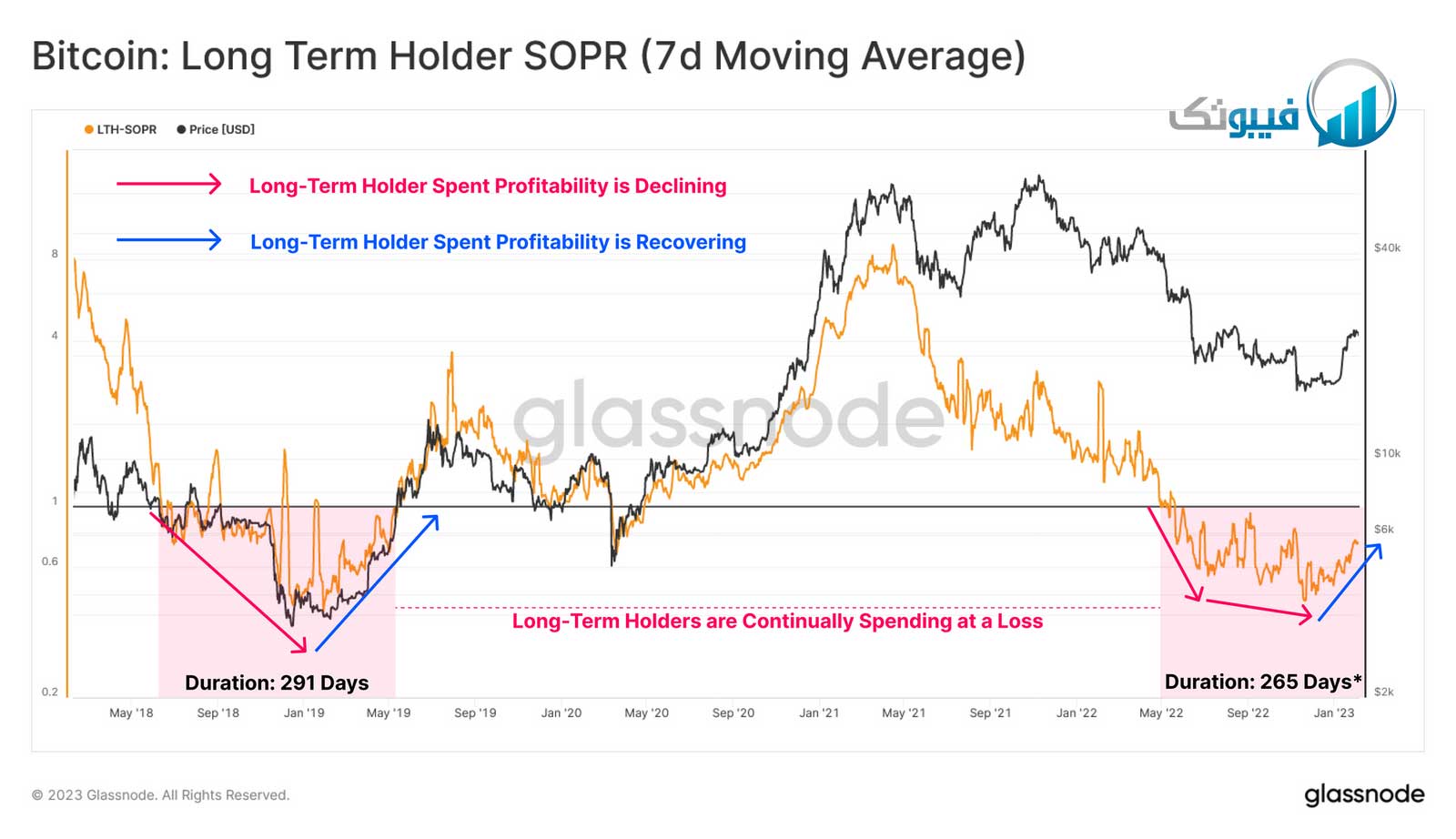

انواع معیارهای SOPR (نسبت سود خروجی مصرف شده) را میتوان برای بازرسی سود کل که توسط گروه های مختلف بازار در هر روز معین قفل شده است، استفاده کرد. برای گروه کوتاهمدت دارنده، میتوان مشاهده کرد که STH-SOPR اکنون بالاتر از ارزش 1.0 بهصورت پایدار معامله میشود، که نشاندهنده اولین سودآوری از مارچ 2022 است. این نشاندهنده حجم زیادی از کوین های بهدستآمده در کاهش قیمت ها در ماه های اخیر است.

تغییر در شخصیت

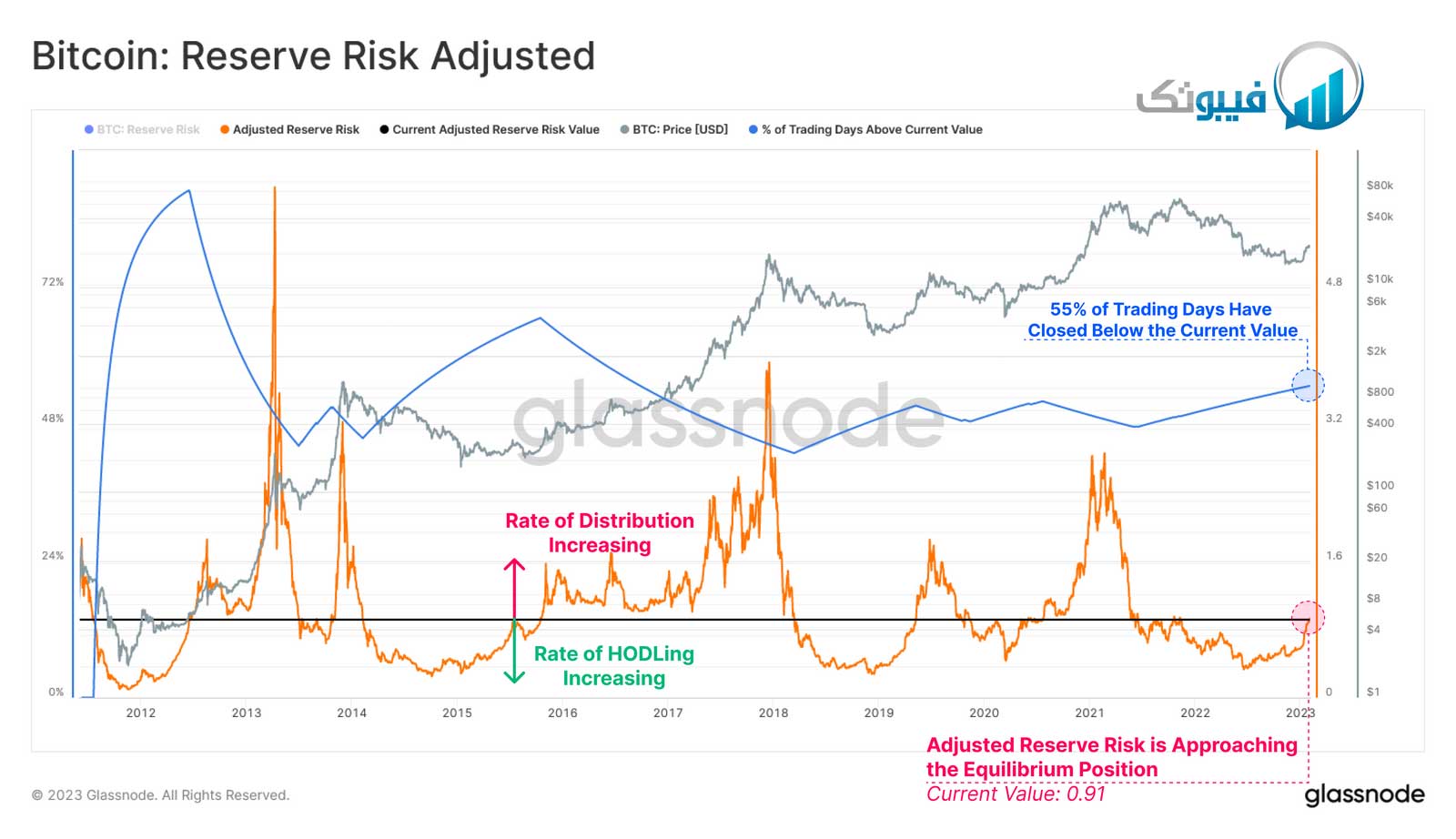

متریک ریسک ذخیره تنظیم شده میتواند برای ایجاد زمینه رفتار کلاس HODLer استفاده شود. این نوسانگر چرخه ای تعادل بین انگیزه کل برای فروش و هزینه واقعی کوین های طولانی مدت را تعیین میکند. مقادیر بالاتر هم قیمت ها را نشان میدهد و هم هزینه HODLer افزایش یافته است. مقادیر پایین تر هم قیمت ها را نشان می دهد و هم هزینه HODLer رو به کاهش است. به نظر میرسد یک تغییر ساختاری در روند در حال انجام است، زیرا این نوسانگر همچنان به موقعیت تعادلی خود نزدیک میشود (با 55٪ از کل روزهای معاملاتی زیر ارزش فعلی). این نشان میدهد که هزینه فرصت HODLing در حال کاهش است در حالی که انگیزه فروش در حال افزایش است.

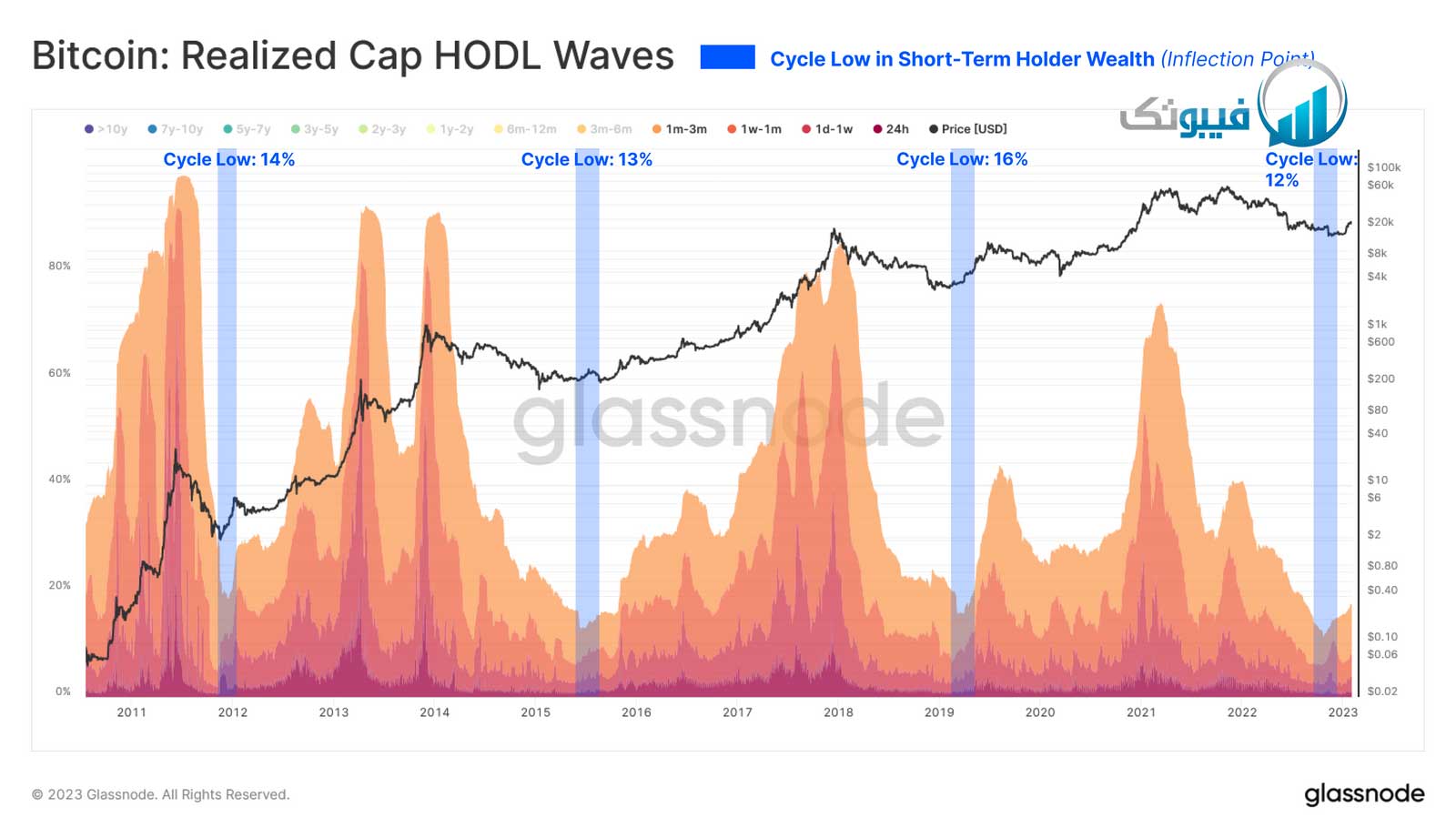

ما میتوانیم با بررسی امواج HODL Cap Realized به این تز چرخش سرمایه وزن اضافه کنیم. در اینجا ما کوین هایی که به مدت 3 ماه یا کمتر نگهداری میشوند جدا کرده ایم و به دو مشاهدات کلیدی تفسیم کرده ایم:

درصد ثروتی که در اختیار دارندگان جدیدتر است، هر چند اندکی در حال افزایش است. از آنجایی که این یک سیستم دوتایی است، این نشان میدهد که ثروت باید از دستهای قدیمیتر به دستهای جدیدتر منتقل شود.

عمق این نقطه عطف بسیار مطابق با تقدم تاریخی است.

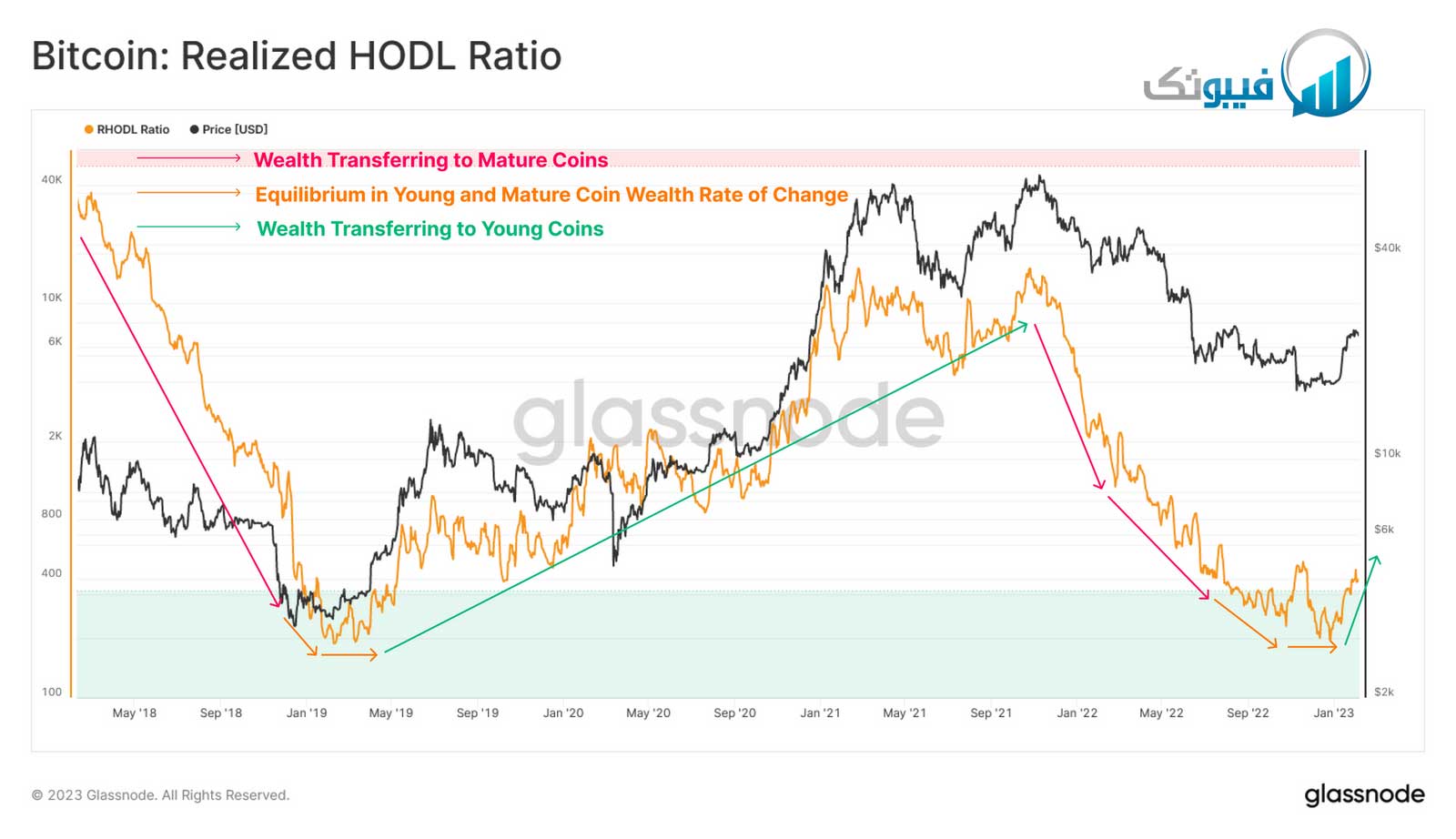

پس از آن، ما میتوانیم نسبت HODL Realized را برای تکمیل مشاهدات بالا به کار ببریم. این متریک این توازن ثروت را بین کوین های ۱ هفتهای و ۱ تا ۲ ساله مقایسه میکند و یک نوسانگر مقیاس کلان تولید میکند.

ارزش های بالاتر نشان دهنده ثروت نامتناسبی است که توسط خریداران و سفته بازان جدید نگهداری میشود.

ارزشهای پایینتر نشاندهنده ثروت نامتناسبی است که توسط HODLers درازمدت و با اعتقاد بالاتر نگهداری میشود.

هنگام ارزیابی نسبت HODL تحقق یافته، هم نرخ تغییر و هم جهت روند عموماً اهمیت بیشتری نسبت به مقدار مطلق دارند. در حال حاضر، شاهد شکل گیری ساختار پایین گردی هستیم که نشان میدهد انتقال خالص ثروت در حال وقوع است و همچنین روندی که شروع به گذار به سمت صعودی میکند.

با این شرایط، میتوانیم یک تغییر جدید از نسبت RHODL را معرفی کنیم که ثروت دارندگان بلندمدت تک چرخه (6-2 سال) را با جوانترین دارندگان کوتاهمدت (1-3 متر) مقایسه میکند. این به دنبال ارزیابی نقطه عطف چرخش سرمایه در انتقال چرخه است.

ثروت فقط میتواند از گروه 6-2 سالی خارج شود، یا با بالغ شدن به یک گروه سنی بالاتر، یا از طریق خرج کردن کوین ها، بازنشانی سن کوین به طور کامل. در حال حاضر، ما میتوانیم یک نقطه عطف بزرگ و شدید را در این نوع نسبت RHODL ببینیم که نشاندهنده چرخش قابلتوجه و ناگهانی سرمایه از دارندگان طولانیمدت آخرین چرخه به گروه جدیدی از خریداران است. این پدیده بازار به طور قابل توجهی در بازارهای نزولی قبلی سازگار بوده است، با انحرافات بزرگ در چرخش سرمایه که نشان دهنده تغییر قابل توجهی در ویژگی و ساختار بازار است.

نتیجه

پس از یک بازار خرسی گسترده و وحشیانه، که توسط رویدادهای اهرمزدایی متوالی خدشهدار شد، نشانههایی وجود دارد که سم زدایی کامل از شور و نشاط صورت گرفته است و ممکن است یک گذار چرخهای در جریان باشد. معمولاً، این دوره ها با تغییر شدید در دامیننس سود و زیان کل، که به نظر میرسد در حال وقوع است، مشخص میشود.

با این حال، این روند هم از نظر مدت زمان و هم از نظر میزان سود و زیان تحقق یافته نسبت به اندازه بازار همچنان جوان است. همانطور که قبلاً در WoC#45 مورد بحث قرار گرفت، چرخش سرمایه از گروه دارندگان بلندمدت به دارندگان کوتاه مدت یک روند پایدار در 12 ماه گذشته بوده است. این امر به زیبایی در ثروت رو به رشدی که گروه دارندگان کوتاه مدت در اختیار دارد، منعکس شده است و کوین هایی را از همتایان دارندگان بلندمدت خود که به توزیع خود ادامه میدهند (معمولاً با ضرر) جذب میکند.

به نظر میرسد که بازار در مرحله انتقالی قرار دارد که از مراحل پایانی یک خرس تا آغاز یک چرخه جدید تکامل می یابد. با چرخههای گذشته بهعنوان راهنما، جادههای پیش رو همچنان راه دشواری است و نمونههای کلیدی آن سالهای 2015 و 2019 است. این دورههای انتقالی از نظر تاریخی با یک بازار جانبی کلان گسترده، مملو از حرکتهای محلی بیثبات، معمولاً در هر دو جهت، مشخص میشوند.

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!