در این گزارش هفتگی آنچین، هفته پنجم شهریور ماه ۱۴۰۰ به تحلیل بازر ارز دیجیتال و بررسی روند حرکتی آن خواهیم پرداخت.

بازار بیت کوین در این هفته کمی بیشتر با نوسان معامله شد و در پایین ترین سطح 43،789 دلار بسته شد و در بالاترین سطح روزانه 48،730 دلار نیز قرار گرفت. قیمت ها پس از فروش ناپایدار که از هفته گذشته آغاز شد، محدوده معاملات پیچیده ای را تشکیل میدهد و در نهایت منجر میشود تا بیش از 4 میلیارد دلار از معاملات اهرم دار را در یک ساعت لیکویید میکند!

بازار بیت کوین در بحبوحه چشم انداز اقتصاد کلان قرار دارد که با افزایش عدم قطعیت ها در بازارهای اعتباری چین و کاهش قیمت سهام سنتی در طول هفته مشخص شده است. با وجود این پس زمینه، اقدام قیمت بیت کوین و پاسخ های سرمایه گذاران آنچین نسبتاً قوی به نظر میرسد. در این هفته، ما بر تسلط مستمر خروج کوین از صرافی ها، بازیابی نرخ هش ماین و تحقق سودهای اندک با جذب بازار توسط فشار فروش را ارزیابی خواهیم کرد.

تحقق متوسط سود

در تحلیل آنچین، ما اغلب مدل هایی را بر اساس مفهوم “ارزش تحقق یافته” برای یک کوین، یعنی قیمتی که در آن یک UTXO، حاوی مقداری از BTC، ایجاد شده است را درست میکنیم. راه دیگر برای در نظر گرفتن این موضوع، قیمت آخرین حرکت یک کوین است، بنابراین منعکس کننده “هزینه” زنجیره ای آن کوین است.

هنگامی که یک کوین در زمان بعدی خرج میشود، میتوانیم تفاوت بین قیمت واقعی تحقق یافته و قیمت مصرف شده فعلی را برای ارزیابی اینکه آیا مالک به سود یا زیان دست یافته است، ارزیابی کنیم. ارزش کل کوین های صرف شده در آن روز برآوردی از حجم سرمایه ورودی به بازار را ارائه میدهد، زیرا هر فروشنده از نظر تعریف با خریدار مطابقت دارد.

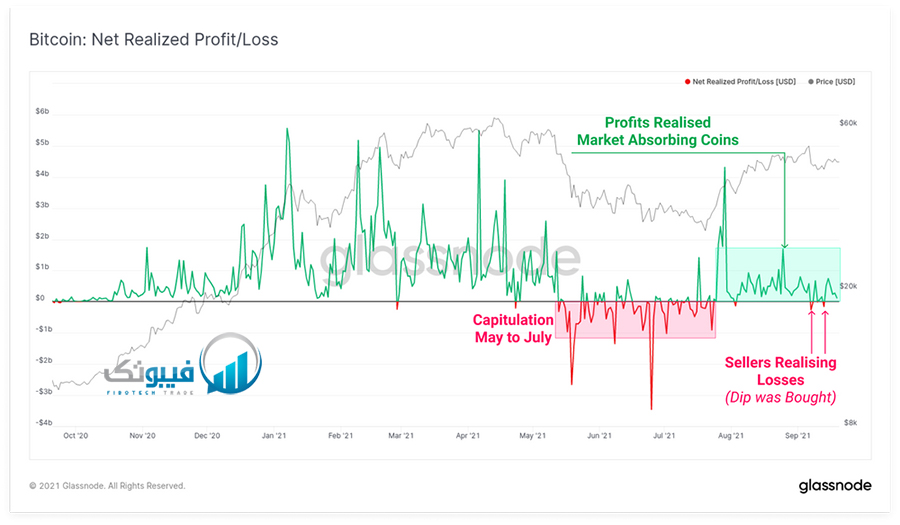

از اواخر ماه جولای، بازار به طور مداوم سود خالص حدود 1 میلیارد دلار در روز را به دست آورده است زیرا قیمت ها از 31 هزار دلار به بیش از 52 هزار دلار افزایش یافته است. این نشان میدهد که یک پیشنهاد نسبتاً معنی دار از بازار در مسیر صعود حمایت کرده است.

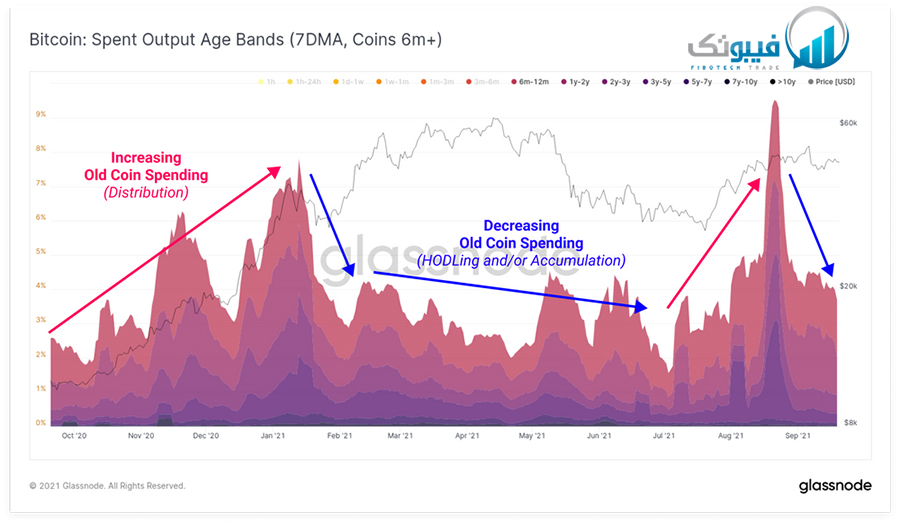

ما میتوانیم محدوده های سنی خروجی مصرف شده را ارزیابی کنیم تا از گروه سرمایه گذارانی که در بازار فعلی کوین را مصرف میکنند، سنجش بگیریم. در مورد کوین های بالای 6 ماه، رفتارهای مخارجی در طول تجمع آگوست افزایش قابل توجهی داشته است و با این حال هزینه ها تا سپتامبر کاهش یافته است. نسبت خروجی های مصرفی قدیمی تر از 6 ماه در حال حاضر در حدود 4 درصد از همه کوین های مصرف شده تسلط دارد.

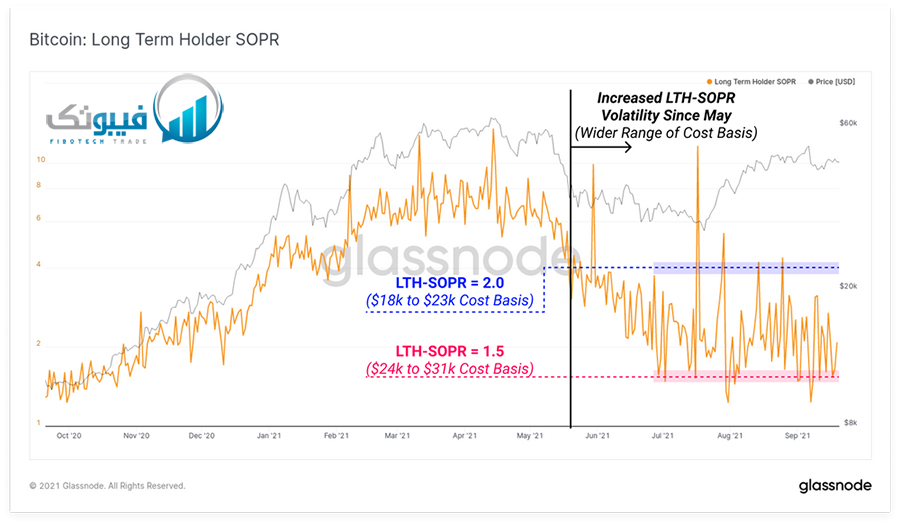

SOPR دیدگاه دیگری در مورد این رفتار هزینه ارائه میدهد و از اوایل ژانویه به طور فزاینده ای بی ثبات شده است. این شاخص میزان کل سود حاصل از کوین های مصرف شده که بیشتر از 155 روز (5 ماه پوند) قدیمی تر هستند را پیگیری میکند.

ارزش LTH-SOPR 2.0 بدین معناست که در مجموع، LTH ها 200٪ سود در کوین های خرج شده خود در آن روز دریافت کردند. ما همچنین میتوانیم این مشاهدات را برآورد کنیم تا مبنای هزینه کل برای LTH هایی که کوین مصرف میکنند را با تقسیم قیمت BTC بر ارزش LTH-SOPR تخمین بزنیم.

بنابراین، افزایش نوسانات در شاخص LTH-SOPR نشان میدهد که LTH ها کوین هایی را مصرف میکنند که در طیف وسیعی از مبنای هزینه انباشته شده اند:

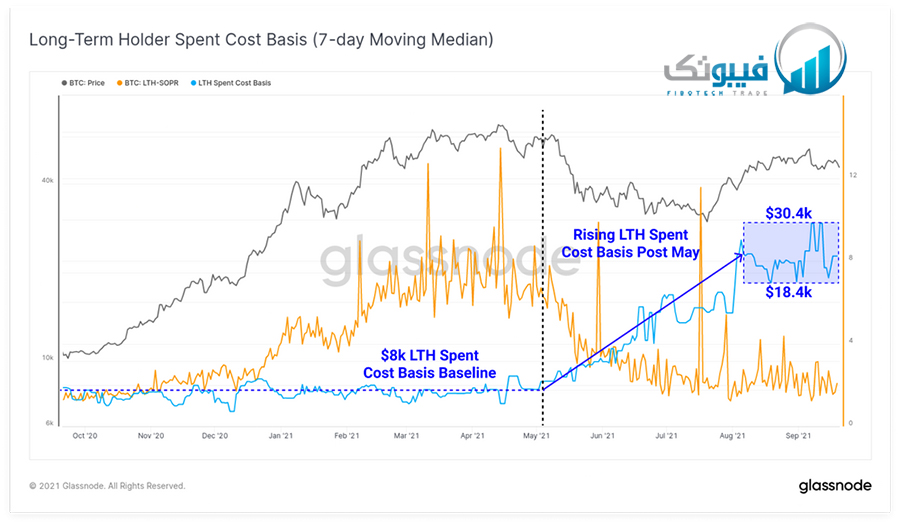

برای نشان دادن این موضوع، نمودار زیر برآورد هزینه LTH (آبی، متوسط 7 روزه) را نشان میدهد که به عنوان قیمت / LTH-SOPR محاسبه شده است. ما میتوانیم ببینیم که پس از فروش در ماه می، مبنای هزینه کل برای کوین های LTH از پایه 8 هزار دلار افزایش یافت و به محدوده جدید بین محدوده 18 هزار دلار و 31 هزار دلار به بالا محاسبه شد. این نشان دهنده آستانه LTH (155 روز) است که شامل کوین های آخرین چرخه های گذشته 20 هزار دلار ATH و همچنین هزینه های بیشتر LTH در طول نوسانات از اواسط ماه می است.

نرخ خروجی موجودی صرافی ها

در حالی که رفتار مصرف در بین گروه های دارندگان بیت کوین قابل مشاهده است، به نظر میرسد تقاضای بیشتری برای کوین های انباشته از موجودی های مبادله وجود دارد.

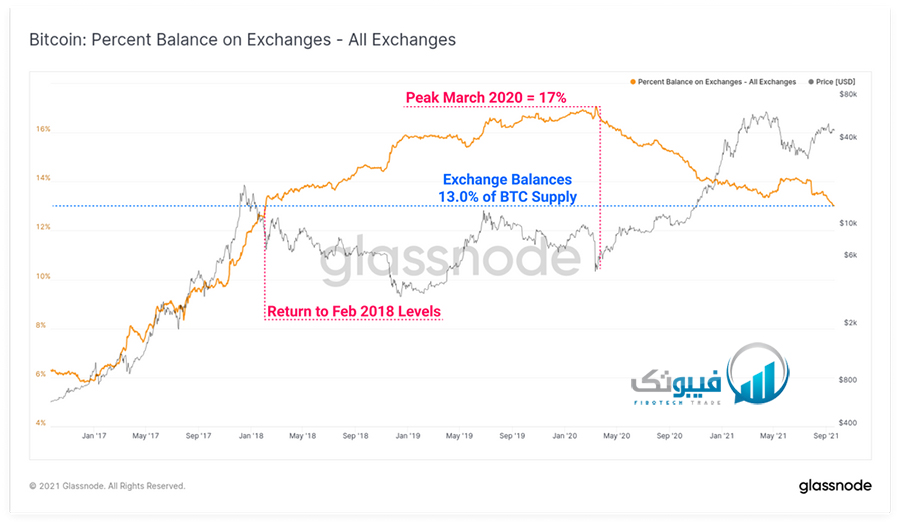

به طور کلی، ترازهای ارزی در این هفته همچنان رو به کاهش است و به پایین ترین سطح خود در چند سال گذشته یعنی 13.0 درصد از عرضه در گردش این هفته رسیده است. این ترازهای مبادله را به سطوحی میرساند که آخرین بار در فوریه 2018 مشاهده شده است. در نظر داشته باشید که قیمت ها در آن زمان بین 6 تا 10 هزار دلار معامله میشد. انباشت کوین پس از مارس 2020، با افزایش قیمت از 3.8 هزار دلار به بیش از 64 هزار دلار در آوریل، نشان دهنده رشد قابل توجه ورودی سرمایه لازم برای برداشتن این حجم نسبی کوین است.

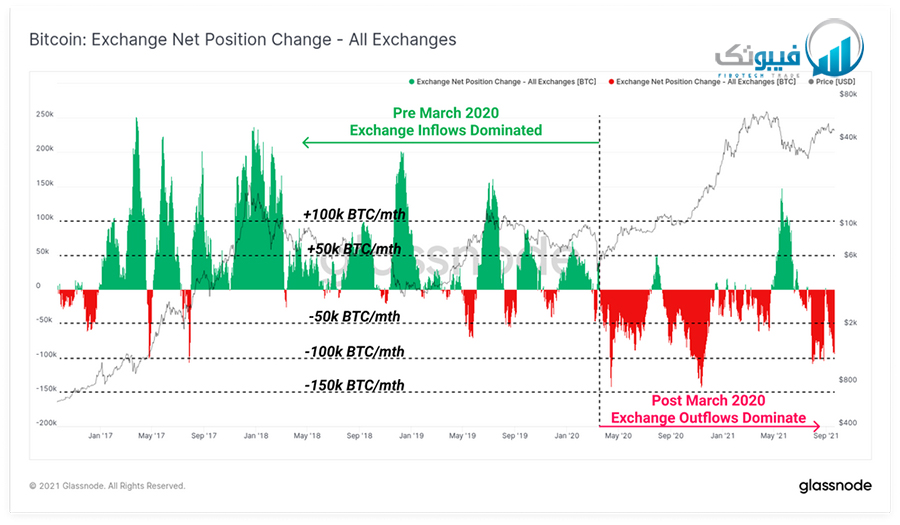

با پشتیبانی از این مشاهده، جریان خالص مبادله منفی (خروجی) این هفته با خروج فعلی BTC با نرخ -92 هزار بیت کوین در ماه، خوانده میشود. مشابه نمودار درصد موجودی در صرافی ها در بالا، پس از مارس 2020 بازار به وضوح تغییر الگو داد.

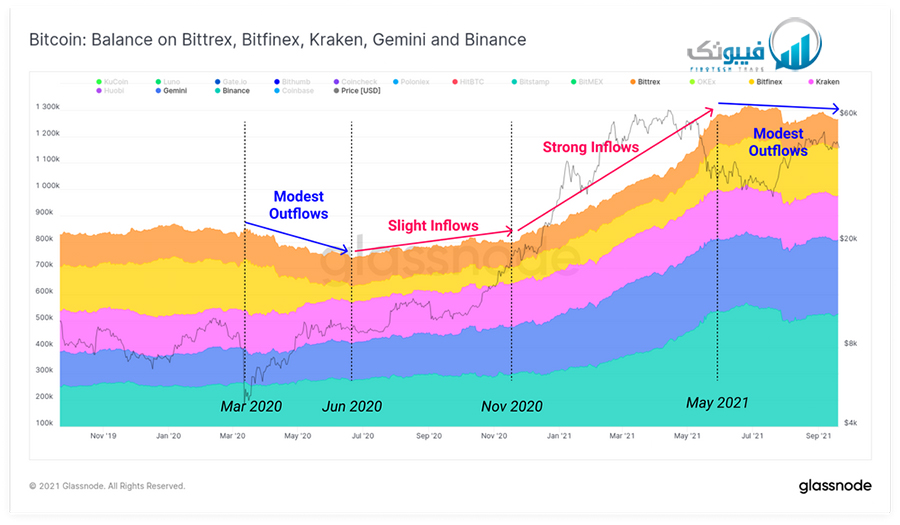

ما همچنین میتوانیم عملکرد مقایسه ای گروه های مختلف مبادلات با ویژگی های جریان موجودی مشابه را بررسی کنیم.. اولین گروه صرافی ها شامل Bittrex ،Bitfinex ،Kraken ،Gemini و Binance است.

این مبادلات یک جریان ورودی مشخص و رشد موجودی را در بیشتر سالهای 2020 و 2021 را نشان میدهد، که نشان دهنده افزایش تسلط بر دارایی های کوین است. Binance و Gemini دریافت کنندگان اصلی این گروه هستند. از زمان فروش ماه می، مانده موجودی در این گروه مبادله ای کاهش یافته و شاهد خروج متوسط کوین بوده است.

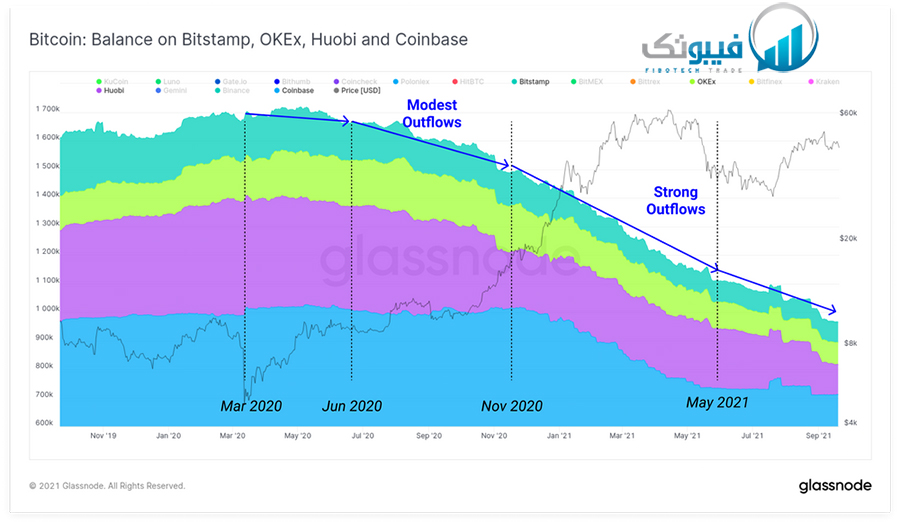

گروه دوم، ویژگی های موجودی صرافی در Bitstamp ،OKEx ،Huobi و Coinbase دیده میشود. برای این گروه، خروجی ها از مارس 2020 ادامه داشته و در هفته های اخیر در واقع افزایش یافته است. به طور کلی، تراز خالص بین صرافی ها همچنان در حال کاهش است زیرا ورودی های مشاهده شده در ماه می جذب بازار شده و به کیف پول سرمایه گذاران منتقل میشود.

بازیابی ماینر بیت کوین و مدل ThermoCap

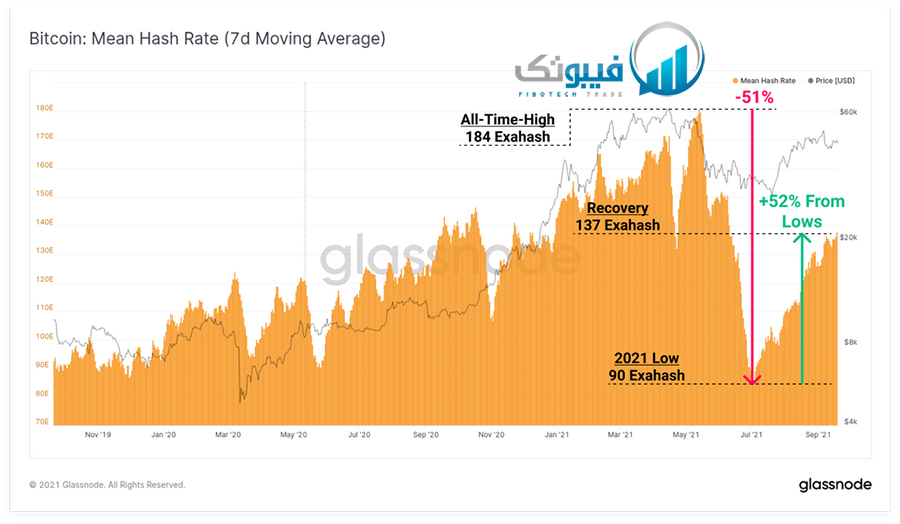

در ادامه نمایش انعطاف پذیری شبکه، نرخ هش بیت کوین این هفته دوباره صعود کرد و به طور تقریبی به مدت 13 روز به 137 Exahash رسید. با توجه به کاهش کامل از رکورد بی سابقه در حدود نیمی از شبکه برق هش، این بازیابی 52 درصدی به این معناست که کمتر از یک چهارم هش پیک به صورت آفلاین باقی میماند.

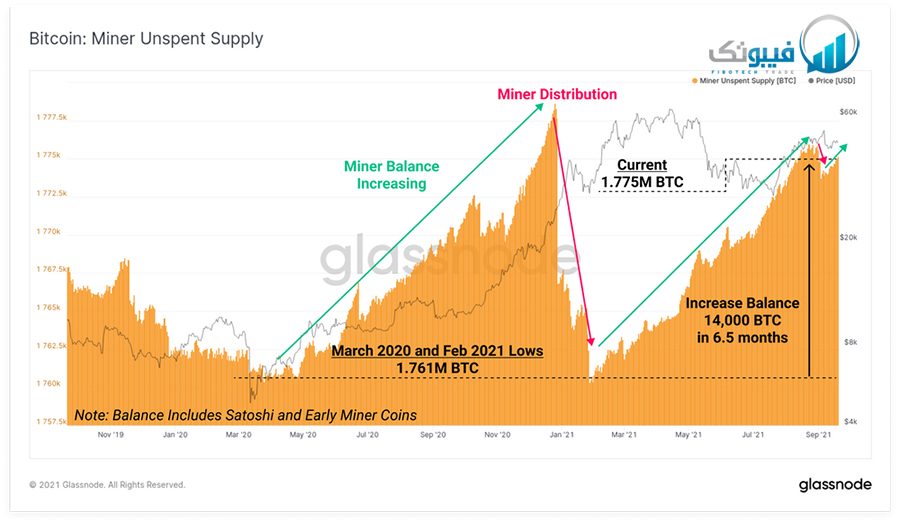

در طول سالهای 2020 و 2021، ماینرها نسبت به چرخه های قبلی بازار، روند افزایش هولد ماین کوین را نشان داده اند. پس از توزیع قابل توجه ماینر ها که در ژانویه تا فوریه 2021 اتفاق افتاد، ماینرها، 14000 BTC در پاداش های بدون استفاده از کوین در مدت 6.5 ماه جمع آوری کردند. هزینه متوسطی در حدود 1360 BTC در اواخر ماه آگوست رخ داد، با این حال، به نظر میرسد روند صعودی در عرضه بدون مصرف ماینرها در حال بازگشت است.

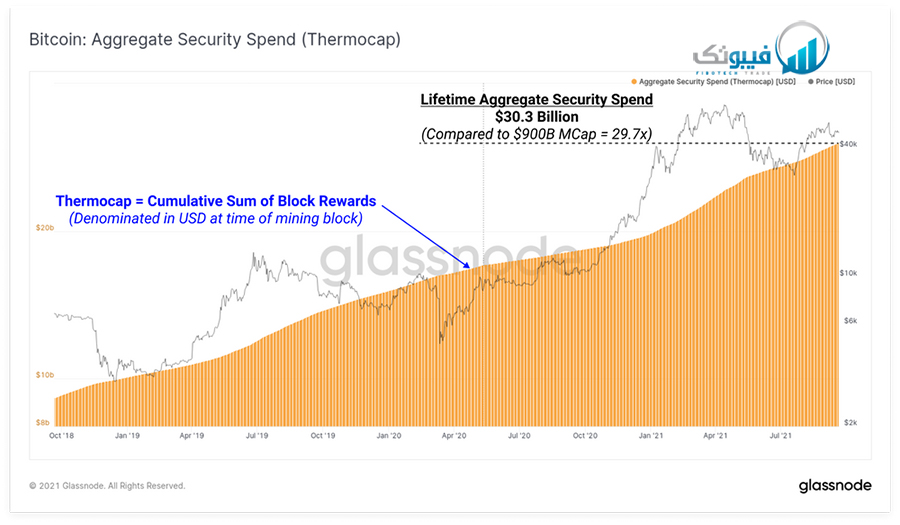

در نهایت ما Thermocap را بررسی میکنیم، که یک مدل ارزشیابی اساسی برای بیت کوین است که نشان دهنده هزینه کل امنیت تا به امروز است. این مبلغ به عنوان مجموع پاداش های بلاک پرداخت شده به ماینر ها به ارزش دلار در زمان تولید بلوک محاسبه میشود.

راه دیگر برای فکر کردن در مورد این معیار این است که ارزش تجمعی ارائه شده توسط پروتکل بیت کوین را به عنوان پاداش برای ماینرها نشان میدهد. به این ترتیب، میتوان آن را حد بالایی در هزینه تولید برای همه BTC در گردش در نظر گرفت، با فرض اینکه ماینرها بازیگران با انگیزه سود هستند. اگر 1 میلیارد دلار در مجموع پاداش بلوک ارائه شود، میتوان انتظار داشت که ماینرها برای به دست آوردن این پاداش هزینه ای معادل 1 میلیارد دلار سرمایه گذاری کنند.

Thermocap در حال حاضر 30.3 میلیارد دلار قیمت دارد در حالی که ارزش بازار بیت کوین 900 میلیارد دلار است. اگر ترموکاپ را “حداکثر هزینه کل تولید BTC” در نظر بگیریم، بیت کوین در حال حاضر با 29.7 برابر بیشتر از هزینه تولید معامله میشود. این مبلغ 2870 premium حق بیمه برای کل عمر ورودی ماینرها است!

ما می توانیم این مفهوم را با استفاده از ابزار Workbench یک گام جلوتر برداریم تا مدل یارانه بلوک بیت کوین را ایجاد کنیم (در اصل توسط جدیدترین افزودنی به تیم تحلیلگر Glassnode ،permabullnino توسعه یافته است).

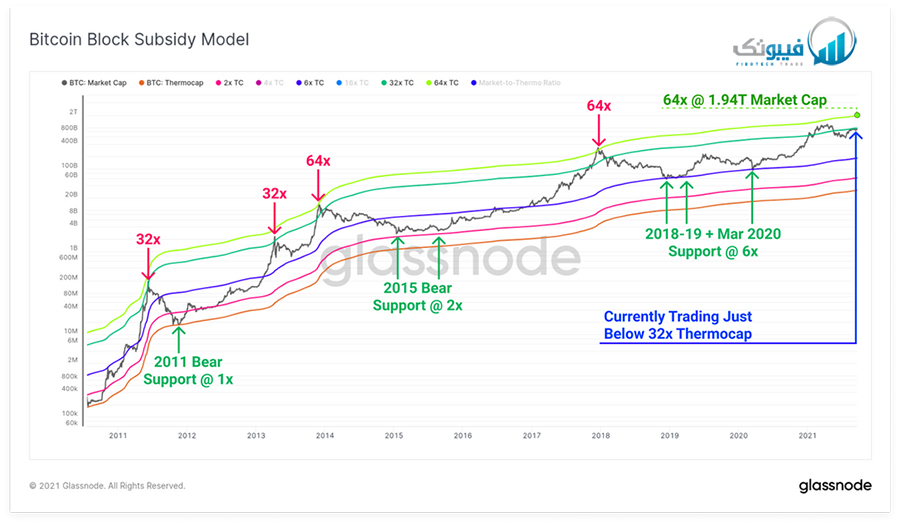

در اینجا ما چندین عدد در Thermocap (2x ، 6x ، 32x و 64x) را محاسبه میکنیم تا منعکس کننده حق بیمه رو به رشد شبکه بیت کوین بالاتر از هزینه کل تولید آن باشد. ما میتوانیم برخی رفتارهای جالب را تشخیص دهیم:

هر چرخه به حداقل حق بیمه پولی در پایان بازارهای خرسی میافزاید. Thermocap خام (1x) کف خرس (نزول) 2011 را گرفت، 2x Thermocap بازار 2015 را به خود اختصاص داد و 6x Thermocap برای 2018-19-19 و مارس 2020 پشتیبانی میکرد.

قله های چرخه گاو (صعود) بطور کلی بین 32x تا 64x به اوج خود رسیده است زیرا بازار بیش از حد گسترده می شود و هزینه تولید را چند برابر میکند.

در قیمت های فعلی، مدل برتر 64x Thermocap نشان دهنده ارزش بازار بیت کوین 1.94 تریلیون دلار (قیمت 103 هزار دلار BTC) است. بیت کوین در حال حاضر اندکی تحت مدل 32 برابر ترموکاپ، که در 969 میلیارد دلار قرار دارد، معامله میشود.

در نهایت، ما میتوانیم این پدیده را با در نظر گرفتن نسبت بین سرپوش بازار و ترموکاپ مشاهده کنیم. این اسیلاتور نشان دهنده تغییر میزان حق بیمه بیت کوین نسبت به هزینه کل تولید آن است. ما میتوانیم ارزش کف فوق الذکر یا “حداقل حق بیمه پولی” را که در پایین ترین سطح هر چرخه بازار قرار دارد، افزایش دهیم. همچنین میتوان اوج چرخه های صعودی بازار را در سطوح نسبتاً یکنواخت و بیش از 32 برابر مدل ترموکاپ مشاهده کرد.

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!