امروز در این مقاله آموزش ارز دیجیتال به مفهوم الگو های کندل استیک ژاپنی میپردازیم. با تیم فیبوتک همراه باشید.

الگو های کندل استیک ژاپنی چیست؟ مفهوم کامل آن

ممکن است بسیاری از شما ندانید که نام کامل آن کندل هایی که برای تجارت حود استفاده میکنید، در واقع کندل های ژاپنی میباشند و چهار قرن پیش اختراع شده اند. کندلهای ژاپنی و الگوهایی که ایجاد میکنند، تصویری از دادههای مالی را نشان میدهند که در میان معاملهگران مالی و تحلیلگران تکنیکال بسیار محبوب است.

این ابزارها که بر اساس ظاهرشان به عنوان کندلها شناخته میشوند، نشان میدهند که چگونه قیمت دارایی بین دو حد نوسان میکند و بنابراین ممکن است بینشهای صعودی یا نزولی در مورد رفتار آتی دارایی معاملهشده ارائه دهد که میتواند برای سود مالی استفاده شود. کندل در صرافیهای کریپتو میتواند حرکت قیمت را در بازههای زمانی مختلف، به کوچکی یک دقیقه، و به مدت یک ماه یا بیشتر، نشان دهد.

تاریخچه الگوهای کندل استیک ژاپنی

در حالی که استفاده از کندل ها قبلاً در گوشه و کنار جهان گسترش یافته بود، کندل های ژاپنی در واقع زاییده فکر Munehisa Homma، تاجری است که چهار قرن پیش زندگی میکرد. در دهه 1700، هوما، یک تاجر برنج ژاپنی، ارتباطی بین اینکه چگونه قیمت برنج از سه چیز پیروی میکند، مشاهده کرد. عرضه، تقاضا و احساسات معامله گران.

پس از معرفی موفقیت آمیز آن در بازار سهام ژاپن، این روش راه خود را به بازار ایالات متحده باز کرد، جایی که برای اولین بار در کتابی نوشته استیو نیسون، تحلیلگر تکنیکال به نام “نمودار کندلی ژاپنی به دنیای غرب” ظاهر شد.

نکته قابل توجه، ورود آن به ایالات متحده، راه را برای پذیرش جهانی این تکنیک در تعامل با ابزارهای مالی هموار کرد. در حال حاضر تعداد بیشماری از معامله گران به طور منظم از کندل به عنوان ابزار اصلی برای تعیین زمان ورود یا خروج از یک موقعیت معاملاتی استفاده می کنند.

نمودارهای کندل استیک بیش از 100 سال قبل از اینکه غرب نمودارهای میله ای و نقطه و شکل را توسعه دهد در ژاپن ایجاد شد. در دهه 1700، مردی ژاپنی به نام هوما متوجه شد که در حالی که بین قیمت و عرضه و تقاضای برنج ارتباطی وجود دارد، بازارها به شدت تحت تأثیر احساسات تاجران هستند. کندل ها با نمایش بصری اندازه حرکت قیمت با رنگ های مختلف این احساس را نشان میدهند. معامله گران از کندل ها برای تصمیم گیری معاملاتی بر اساس الگوهای معمولی استفاده میکنند که به پیش بینی جهت کوتاه مدت قیمت کمک میکند.

اجزای کندل استیک

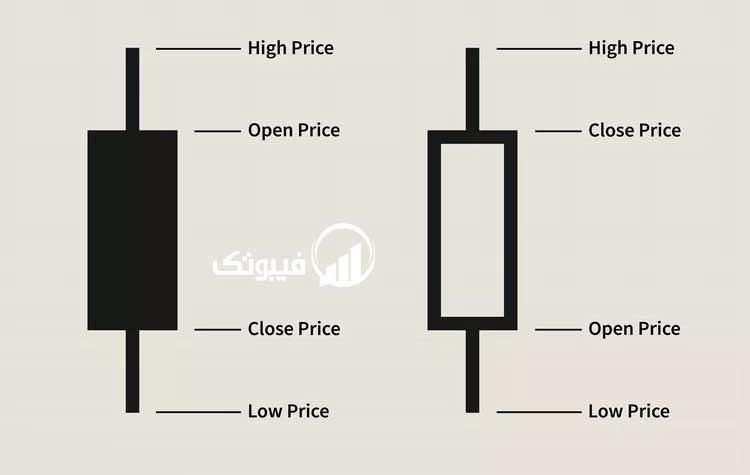

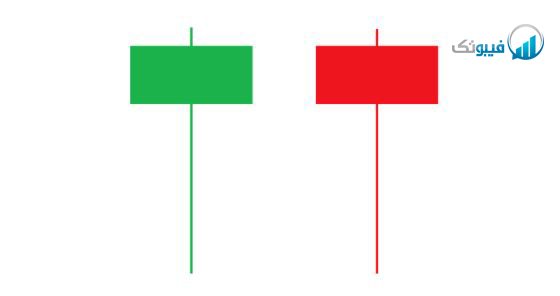

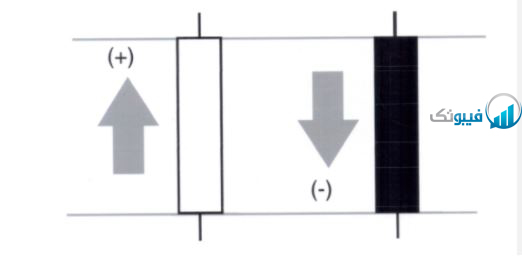

درست مانند نمودار میله ای، یک کندل روزانه قیمت باز، بالا، پایین و بسته شدن بازار را در روز نشان میدهد. کندل ها قسمت پهنی دارد که به آن «جسم واقعی» میگویند. این بدنه واقعی محدوده قیمت بین باز و بسته شدن معاملات آن روز را نشان میدهد. وقتی بدنه واقعی پر یا سیاه میشود، به این معنی است که بسته از باز شده پایین تر بوده است. اگر بدن واقعی خالی باشد، به این معنی است که بسته بالاتر از باز بوده است.

معامله گران میتوانند این رنگ ها را در پلت فرم معاملاتی خود تغییر دهند. به عنوان مثال، یک کندل پایین اغلب به جای سیاه و سفید سایه قرمز دارد، و کندل های بالا اغلب به جای سفید سایه سبز دارند.

کندل استیک در مقابل چارت میله ای

درست در بالا و پایین کندل “سایه ها” قرار دارند. سایه ها قیمت های بالا و پایین معاملات آن روز را نشان میدهد. اگر سایه بالایی روی یک کندل پایین کوتاه باشد، نشان می دهد که فضای باز آن روز نزدیک به اوج روز بوده است. یک سایه بالا کوتاه در یک روز بالا نشان میدهد که بسته نزدیک به بالا بوده است. رابطه بین روزهای باز، زیاد، کم و بسته ظاهر کندل روزانه را تعیین میکند. کندل واقعی میتواند بلند یا کوتاه و سیاه یا سفید باشد. سایه ها میتوانند بلند یا کوتاه باشند.

نمودارهای میله ای و نمودارهای کندلی اطلاعات یکسانی را فقط به روشی متفاوت نشان میدهند. نمودارهای کندل استیک بصری تر هستند، به دلیل کد رنگی میله های قیمت و بدنه های واقعی ضخیم تر، که در برجسته کردن تفاوت بین باز و بسته بهتر است.

الگوی های کندل استیک ژاپنی چه اطلاعاتی را نشان میدهد؟

یک کندل جهت قیمت یک کالای خاص را نشان میدهد. شاخص های مهم شامل قیمت های باز و بسته شدن است. علاوه بر این، آنها نشان میدهند که آیا افزایش یا کاهش قیمت در یک بازه زمانی انتخاب شده وجود داشته است؟

بدنه کندل سبز یا سفید، قیمت مثبت را نشان میدهد، در حالی که حرکت منفی قیمت، رنگ بدنه را به مشکی یا قرمز تبدیل میکند. پلتفرمهای معاملاتی مدرن به معاملهگران اجازه میدهند تا رنگهای دلخواه خود را برای نمایش حرکات صعودی یا نزولی انتخاب کنند.

الگوهای مختلف کندل استیک ژاپنی

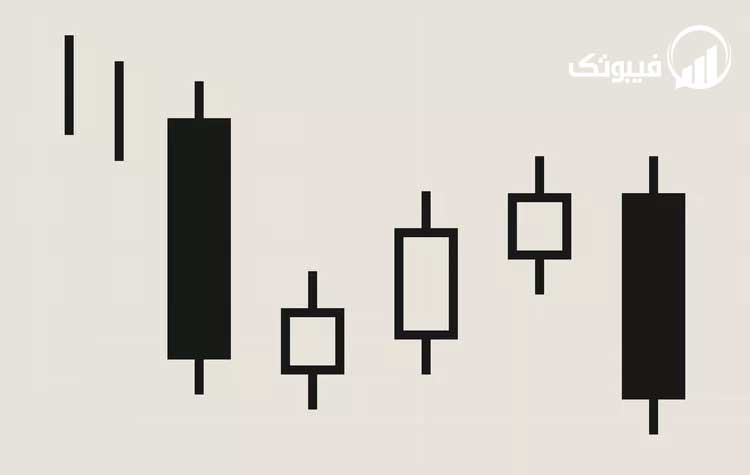

کندل ها به طور واقع بینانه شرایط بازار را با شکل گرفتن در الگوهای مختلف نشان میدهند. آن ها را میتوان به الگوهای کندلی تک، دوتایی و سه گانه تقسیم کرد.

الگوهای تک کندلی

این ها اساس الگوهای دیگر را تشکیل میدهند. قابل ذکر است که درک الگوهای تک کندلی به استخراج روندهای بازار از الگوهای دوتایی و سه گانه کمک میکند. به غیر از Marubozu (که در زیر توضیح داده خواهد شد)، بقیه الگوهای تک نشان دهنده معکوس شدن روند فعلی هستند.

در این دسته، هشت الگوی پایه کندلی وجود دارد.

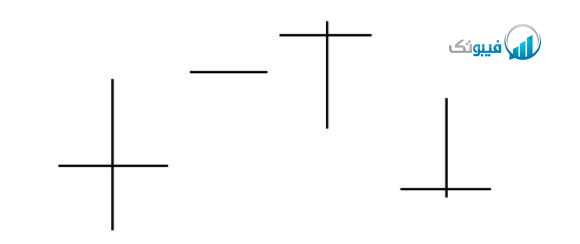

Doji

– ابتدا توجه داشته باشید که Doji در ژاپنی به معنای “همان” است. دوجی شکلی را نشان میدهد که با باز شدن و بسته شدن قیمت برابر است یا تفاوت بسیار کمی دارد. در این حالت، بدنه کندل فشرده میشود (تقریباً مانند یک خط تیره)، و سایه برجسته تر میشود.

برخلاف بازارهای سنتی که اغلب در ساعات برنامه ریزی شده از دوشنبه تا جمعه کار میکنند، کندل استیک ها در کریپتو در واقع میتوانند تجسم واقعی تری از حرکت دارایی معامله شده را نشان دهند، زیرا معاملات کریپتو منحصراً آنلاین است و حرکت قیمت در بازه های زمانی کوتاه تر، به عنوان مثال. 15 دقیقه، 30 دقیقه، 1 ساعت و 4 ساعت، بر خلاف بورس های سنتی، میتواند بدون هیچ گونه وقفه ای در فعالیت معاملاتی به تصویر کشیده شود.

Doji یک معکوس یا یک رخداد خنثی را نشان میدهد.

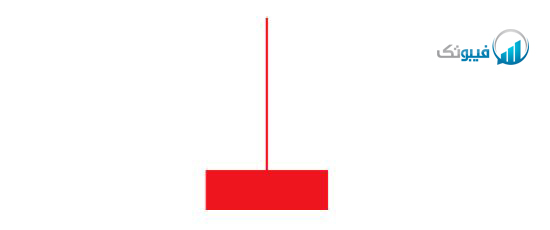

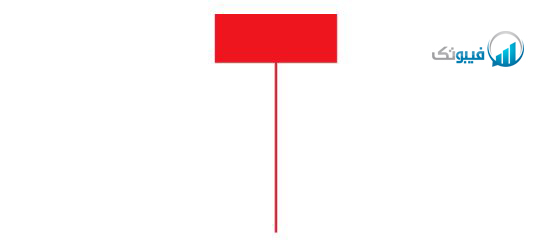

الگوی کندلی سنگ قبر –

نام آن از شباهت آن به سنگ قبر ناشی میشود. در اینجا، بدن با سایه ای در قسمت بالایی دنبال میشود و نام آن جدای از اینکه به شکل سنگ قبر است، نشان دهنده نیروی نزولی قوی نیز میباشد.

سنجاقک

– که سنگ قبر معکوس نیز نامیده میشود، با بدنه ای که فقط یک سایه در سمت پایین دارد نشان داده میشود. این نشان می دهد که قدرت صعودی در حال کاهش است.

چکش

– الگوی کندل استیک ژاپنی چکشی زمانی شکل میگیرد که بدنه به جای بالا، به یک سایه بلند در پایین وصل شود. در بیشتر موارد، سایه بالایی تقریباً ناچیز است. چکش انتهای یک نیروی کنترل کننده فروش یا خریداران را نشان میدهد.

اسپینینگ تاپ

– این کندل زمانی شکل میگیرد که بازار حرکات کمی را تجربه میکند و با بدنه کوتاه و سایه هایی با طولهای تقریباً یکسان نشان داده میشود. الگوی اسپینینگ تاپ اغلب یک بازار در حال تحکیم را نشان میدهد. علاوه بر این، نشان میدهد که فروشندگان و خریداران برای کنترل می جنگند، اما هیچ یک از آنها دست بالا را ندارند.

خط استاندارد –

یک الگوی کندلی معمولی با بدنه قوی تر و سایه ضعیف تر در هر دو انتها. با این حال، خطوط استاندارد سرنخهای مهمی در جهت بازار بعدی ندارند. یک الگوی کندلی خط استاندارد میتواند صعودی یا نزولی باشد.

الگوی Marubozu

– این الگوی کندلی دارای بدنه ای بدون سایه است. Marubozu پیشرفت یک جو معاملاتی صعودی یا نزولی را نشان میدهد.

الگوهای کندل استیک ژاپنی دوتایی

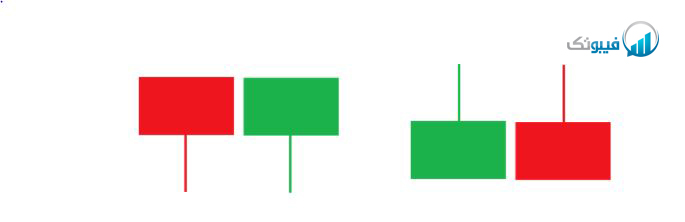

کندل های این دسته به صورت جفت خوانده میشوند تا وضعیت فعلی بازار را آشکار کنند. الگوهای کندلی ژاپنی غرق شده نشان میدهد که روند بازار در جهت مخالف توسط طرف مقابل غلبه یا مصرف میشود. دو کندل مجاور آن را نشان می هند، که نشان میدهد کدام حرکت، بین صعودی و نزولی، بر دیگری غالب است.

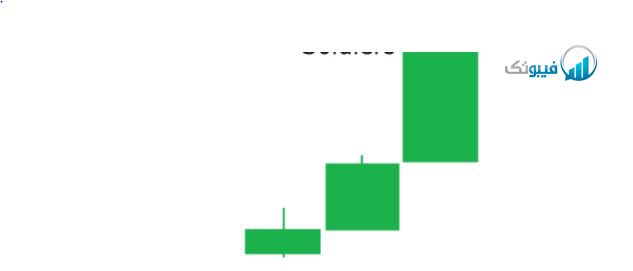

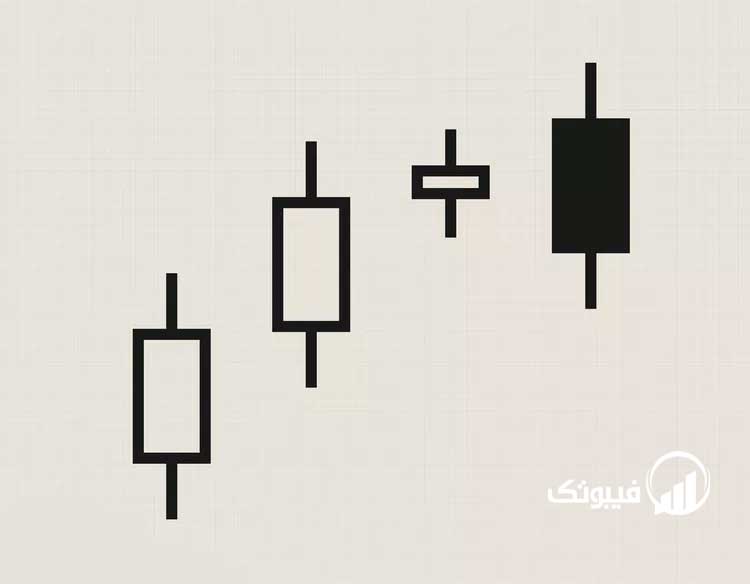

الگوهای سه گانه کندل استیک ژاپنی

در اینجا، برای استنباط پیام از نمودار، سه کندل مجاور به عنوان یک آیتم خوانده میشود. دو الگوی مهم ستاره صبحگاهی/شامگاهی و سه سرباز هستند. اگرچه هر دو نشان دهنده یک معکوس هستند، بازنمایی آنها متفاوت است. به عنوان مثال، ستاره عصر با یک کندل صعودی و سپس یک ستاره نزولی/ صعودی کوچک و سپس یک کندل نزولی طولانی تر از اولین علامت صعودی شروع میشود.

از سوی دیگر، سه سرباز، یک الگوی پلکان مانند با سه پله را تشکیل میدهند. برای یک روند صعودی، با یک کندل کوچک شروع میشود، سپس یک کندل بزرگتر و سپس یک کندل حتی بزرگتر. آنها نشان دهنده تغییر روند از صعودی به نزولی و بالعکس هستند.

چرا الگو های کندل استیک ژاپنی مهم هستند؟

الگوهای کندل استیک ژاپنی از لحاظ تاریخی به معامله گران نمایش بصری قابل اعتمادی برای ترسیم نحوه رفتار یک دارایی خاص داده است. علاوه بر این، آنها به معاملهگران کمک کردهاند تا حرکتهای بعدی خود را پیشبینی کنند و خود را در ردیف سود قرار دهند تا بدانند چه زمانی باید بفروشند، بخرند یا نگه دارند.

امروزه، درک الگوها به معامله گران کمک میکند تا نمودارهای پیچیده ارائه شده توسط پلتفرم های معاملات دارایی مانند صرافی های ارزهای دیجیتال را بخوانند. در نتیجه، این به معاملهگران رمزارز اجازه میدهد تا نمودارها را در استراتژیهای معاملاتی بگنجانند.

الگوهای کندل استیک بینشی در مورد عملکرد قیمت در یک نگاه ارائه میدهند. در حالی که الگوهای پایه کندل ممکن است بینشی در مورد آنچه که بازار فکر میکند ارائه دهد، این الگوهای ساده تر اغلب سیگنال های نادرستی تولید میکنند زیرا بسیار رایج هستند. در زیر، الگوهای کندل استیک پیشرفتهتری را بررسی خواهیم کرد که درجه بالاتری از قابلیت اطمینان را ارائه میدهند.

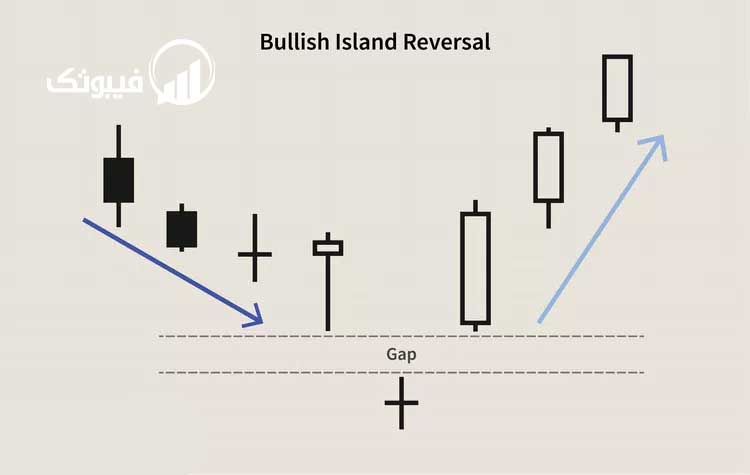

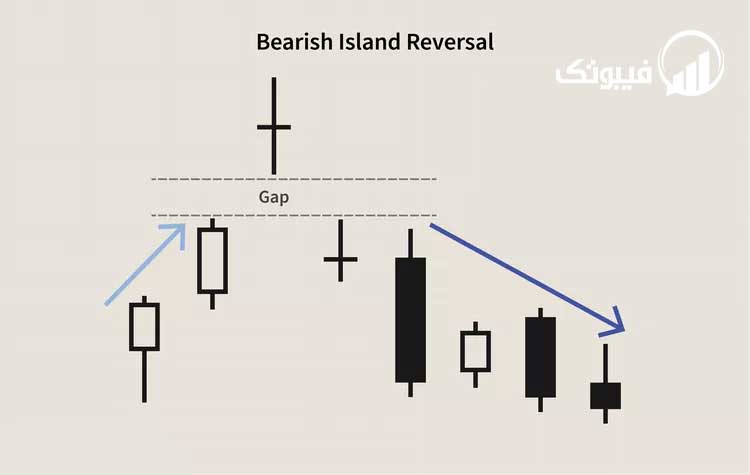

الگوی معکوس Island

معکوس های Island سیگنال های کوتاه مدت معکوس روند های قوی هستند. آنها با شکافی بین یک کندل معکوس و دو کندل در دو طرف آن مشخص میشوند. در اینجا یک مثال صعودی است. قیمت در حال حرکت به سمت پایین است، شکاف کاهش مییابد، سپس شکاف افزایش مییابد و همچنان بالاتر میرود.

در زیر یک مثال نزولی از همین الگو آورده شده است.

واژگونی Island نشان دهنده بلاتکلیفی و نبرد بین خریدار و فروشنده است. این اغلب با یک کندل Doji با سایه طولانی مشخص میشود که پس از یک روند طولانی، حجم بالایی دارد. پس از شکاف و حرکت در جهت مخالف است که معامله انجام میشود. برای الگوی نزولی، کمی بعد از شکاف وارد شده و در جهت مخالف حرکت کنید. برای الگوی صعودی، مدت زیادی بعد از شکاف وارد شده و در جهت مخالف حرکت کنید.

خروج هم به هدف و هم به توقف ضرر اشاره دارد. با این الگو، شما میخواهید نیروی رانش در قیمت را که از آن الگو پیروی میکند، بدست آورید، اما زمانی که آن رانش شروع به ضعیف شدن کرد، زمان خروج فرا رسیده است. اگر قیمت برای پر کردن شکاف به عقب برگردد، الگوی معکوس باطل میشود و شما باید فوراً خارج شوید. بنابراین، یک استاپ ضرر را میتوان در شکاف یا نزدیک کندل “Island” قرار داد.

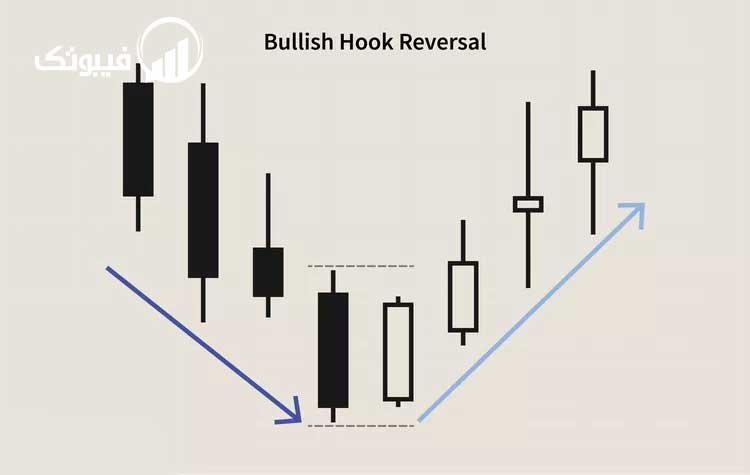

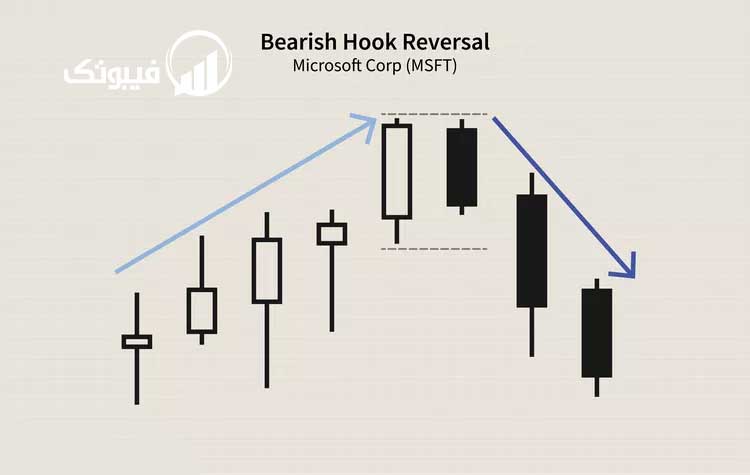

الگوی معکوس قلاب

معکوس کردن هوک الگوهای معکوس کوتاه مدت تا میان مدت هستند. آنها در مقایسه با روز قبل با یک کم بیشتر و یک بالا کمتر مشخص میشوند. در اینجا نمونه های صعودی و نزولی از الگوها آورده شده است.

در زیر یک مثال نزولی از همین الگو آورده شده است.

در الگوی صعودی، روند نزولی و به دنبال آن دو روز صعودی وجود دارد. روز اول یا دوم، اوج آخرین روز پایین را میشکند. این دومین روز افزایشی است که باید یک معامله طولانی انجام شود، زیرا این الگو نشان میدهد که قیمت میتواند به افزایش خود ادامه دهد.

قبل از معامله با این الگو، نقاط خروج خود را بدانید. در بیشتر موارد، همانطور که در نمودار بالا نشان داده شده است، یک معکوس شدید خواهید دید. هر چیزی که برعکس باشد نشان میدهد که الگو کار نمیکند، بنابراین فوراً خارج شوید. بنابراین، برای الگوی نزولی، یک توقف ضرر را میتوان بالاتر از اوج اخیر، یا برای الگوی صعودی، زیر پایینترین حد اخیر قرار داد.

ما نمیتوانیم تنها بر اساس الگوی مورد نظر بدانیم که این معکوس چقدر طول خواهد کشید. بنابراین، تا زمانی که قیمت در جهت مورد انتظار حرکت میکند، معامله را حفظ کنید. وقتی حرکت ضعیف شد یا الگویی در جهت مخالف رخ داد، سود خود را بگیرید.

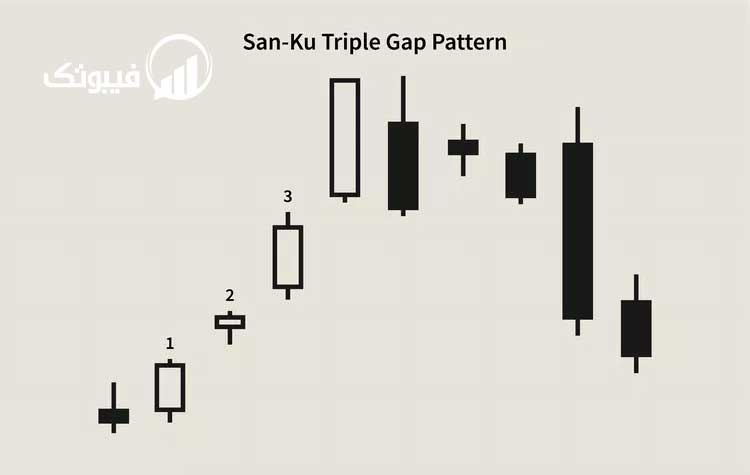

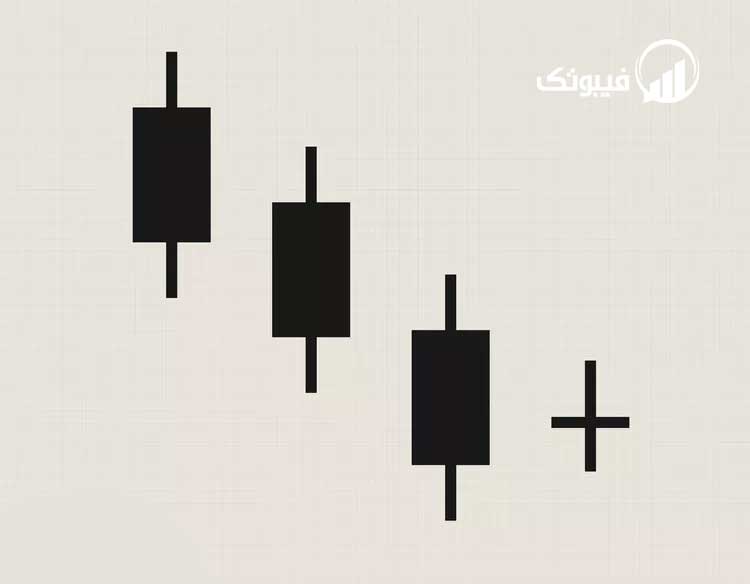

الگوی San-Ku (سه شکاف)

الگوی San-ku یک سیگنال معکوس روند پیش بینی است. الگو نقطه معکوس دقیقی را نشان نمیدهد. بلکه نشان میدهد که احتمالاً در آینده نزدیک یک معکوس رخ خواهد داد. این الگو توسط سه جلسه معاملاتی پشت سر هم با شکاف هایی در بین ایجاد میشود. در حالی که لزوماً لازم نیست هر کندل بزرگ باشد، معمولاً حداقل دو یا سه کندل بزرگ هستند.

در اینجا یک الگوی سه شکاف وجود دارد که نشان دهنده پایان یک روند صعودی است. قیمت بیشتر شتاب میگیرد. سه شکاف بالاتر در یک ردیف وجود دارد. از آنجایی که چنین حرکتی نمیتواند برای همیشه دوام بیاورد، خریداران در نهایت خسته میشوند و قیمت به سمت دیگری حرکت میکند.

این الگو با این فرض عمل میکند که احتمالاً قیمت پس از یک حرکت تند عقبنشینی میکند، زیرا معاملهگران شروع به کسب سود خواهند کرد. برای شواهد اضافی در مورد امکان برگشت، به دنبال افراط در شاخص قدرت نسبی (RSI) باشید یا منتظر یک تقاطع واگرایی همگرایی میانگین متحرک (MACD) باشید.

این الگو یک معکوس را پیش بینی میکند. اگر این اتفاق نیفتد، از هر معامله ای که به دلیل این الگو انجام شده است خارج شوید. قیمت باید در جهت پیش بینی شده دنبال شود تا سیگنال معتبر باشد. اگر کوتاه باشد، میتوان سفارشهای توقف ضرر را بالاتر از اوج الگو قرار داد. حرکت رو به پایین را تا زمانی که طول میکشد سوار کنید. از آنجایی که مشخص نیست فروش تا چه مدت ادامه خواهد داشت، با مشاهده سیگنال معکوس در جهت مخالف یا زمانی که شتاب فروش کاهش می یابد، سود کسب کنید.

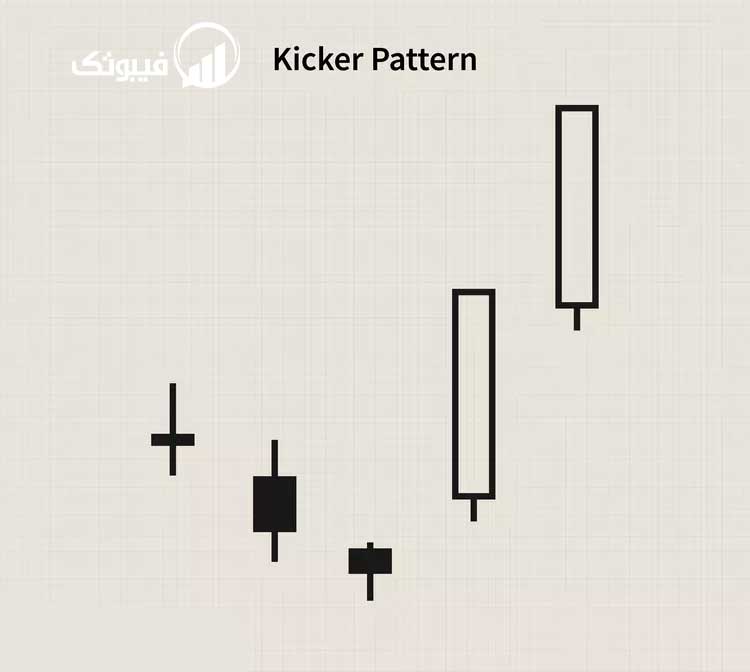

الگو Kicker

الگوی کیکر یکی از قوی ترین و قابل اعتمادترین الگوهای کندل استیک است. مشخصه آن تغییر بسیار شدید قیمت در طول دو کندل است. در این مثال، قیمت به سمت پایینتر حرکت میکند و سپس روند با یک شکاف و کندل بزرگ در جهت مخالف معکوس میشود. اولین کندل سبز بزرگ، کندل کیکر است. دومین کندل سبز قوی پیروی از الگوی قدرتمند را نشان میدهد و کمک میکند تا تأیید کنیم که یک معکوس وجود دارد.

این نوع عمل قیمت به شما میگوید که یک گروه از معامله گران بر دیگری غلبه کرده اند و روند جدیدی در حال ایجاد است. در حالت ایده آل، باید به دنبال شکافی بین کندل اول و دوم همراه با حجم بالا باشید. نزدیک بسته شدن کندل کیکر (مندل سبز اول در نمودار بالا) یا نزدیک باز شدن کندل دوم وارد شوید.

یک استاپ لاس زیر پایین کندل کیکر قرار دهید. از آنجایی که کندل های کیکر میتوانند بسیار بزرگ باشند، این ممکن است به این معنی باشد که توقف ضرر شما فاصله قابل توجهی با نقطه ورودی شما دارد. در مورد یک هدف، این الگو اغلب منجر به تغییر روند قوی میشود، به این معنی که معاملهگران میتوانند برای یک معامله کوتاهمدت، یا حتی بالقوه میانمدت، از حرکت ضربهگیر استفاده کنند، زیرا قیمت میتواند در جهت ادامه یابد.

چرا این الگوها کار می کنند

همه این الگوها با حرکت قیمت در یک جهت مشخص میشوند و سپس کندل هایی در جهت مخالف ظاهر میشوند که به طور قابل توجهی به روند قبلی نفوذ میکنند. چنین وقایعی معاملهگرانی را که روی ادامه روند قبلی شرطبندی میکردند، به لرزه در میآورد، و اغلب آنها را مجبور میکند از موقعیتهای خود خارج شوند، زیرا سطوح استاپ ضررشان کاهش مییابد.

این به حرکت مداوم در جهت جدید کمک میکند. این ایده از مفهوم ساده کندلی به نام خطوط رانشی ناشی میشود. به عنوان مثال، اگر یک روند صعودی وجود داشته باشد، اگر یک کندل پایین تشکیل شود اما در نیمه بالایی آخرین کندل رو به بالا باقی بماند، آسیب کمی به روند وارد میشود. اما اگر کندل پایین بیش از نیمی از آخرین کندل رو به بالا به سمت پایین حرکت کند، در این صورت بیش از نیمی از افرادی که در آن روز صعودی خرید کردهاند در موقعیت زیانده هستند و این میتواند منجر به فروش بیشتر شود.

الگوهای بالا حتی قدرتمندتر هستند زیرا تغییر شدید جهت افراد را در موقعیت هایی از دست میدهد که باید از آن خارج شوند. همچنین، وقتی معاملهگران متوجه معکوس میشوند، در جهت جدید وارد معاملات میشوند. هر دوی این عوامل – خروج معامله گران قبلی و ورود معامله گران جدید – به حرکت قیمت در جهت جدید کمک میکند.

همه آنچه گفته شد، تلاش برای انجام معاملات معکوس میتواند در هر شرایطی خطرناک باشد زیرا برخلاف روند غالب معامله میکنید. تصویر بزرگتر را در ذهن داشته باشید. به عنوان مثال، در طول یک روند صعودی قوی چند ساله، یک سیگنال معکوس ممکن است تنها چند روز از فروش را قبل از شروع مجدد روند صعودی بزرگتر نشان دهد.

الگوهای پایه کندل استیک

کندل ها با حرکات بالا و پایین قیمت ایجاد میشوند. در حالی که این حرکات قیمت گاهی تصادفی به نظر میرسند، در مواقع دیگر الگوهایی را تشکیل میدهند که معامله گران برای تجزیه و تحلیل یا اهداف تجاری استفاده میکنند. الگوهای کندلی زیادی وجود دارد. در اینجا یک نمونه برای شروع شما آورده شده است.

الگوها به صعودی و نزولی تقسیم میشوند. الگوهای صعودی نشان دهنده احتمال افزایش قیمت است، در حالی که الگوهای نزولی نشان دهنده احتمال کاهش قیمت است. هیچ الگوی همیشه کار نمیکند، زیرا الگوهای کدلی نشان دهنده تمایلات در حرکت قیمت هستند، نه تضمین.

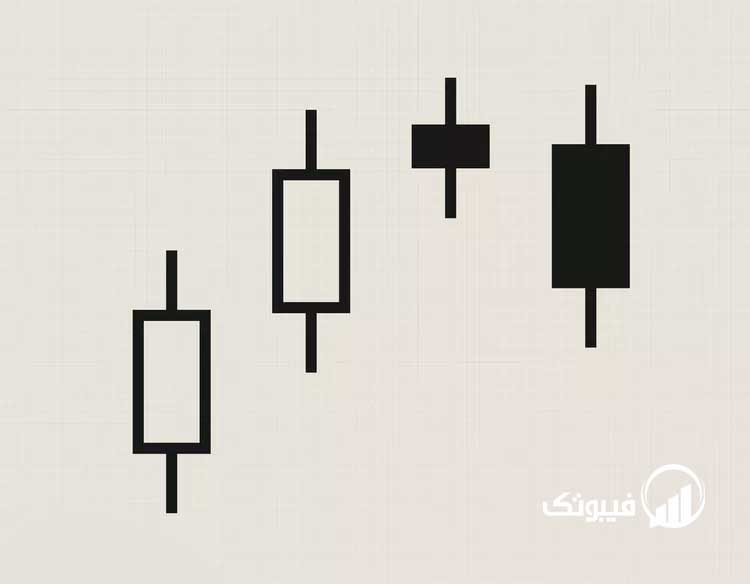

الگو Bearish Engulfing

زمانی که تعداد فروشندگان از خریداران بیشتر باشد، یک الگوی نزولی در یک روند صعودی ایجاد میشود. این عمل توسط یک کندل واقعی قرمز بلند منعکس میشود که یک بدنه واقعی سبز کوچک را می بلعد. این الگو نشان میدهد که فروشندگان دوباره کنترل شده اند و قیمت میتواند به کاهش خود ادامه دهد.

الگو Bullish Engulfing

زمانی که خریداران از فروشندگان پیشی میگیرند، یک الگوی فراگیر در سمت صعودی بازار اتفاق می افتد. این در نمودار با یک بدنه سبز رنگ که بدنه قرمز کوچکی را در بر میگیرد منعکس میشود. از آنجایی که خریداران کنترلی را ایجاد کرده اند، قیمت میتواند بالاتر رود.

الگو ستاره شامگاهی (Bearish Evening Star)

الگو ستاره شامگاهی یک الگوی تاپ است. با آخرین کندل در باز شدن الگوی زیر بدنه کندل کوچک روز قبل مشخص میشود. بدنه کوچک میتواند قرمز یا سبز باشد. آخرین کندل دو روز قبل در اعماق بدنه کندل بسته میشود. این الگو نشان دهنده توقف خریداران و سپس کنترل توسط فروشندگان است.

الگو هارامی نزولی (Bearish Harami)

الگو هارامی نزولی (Bearish Harami) یک بدنه کوچک (قرمز) است که کاملاً درون بدنه روز قبل قرار دارد. این الگوی زیادی برای عمل کردن نیست، اما میتواند برای تماشا باشد. این الگو نشان دهنده عدم تصمیم گیری از سوی خریداران است. اگر قیمت بعد از آن بالاتر ادامه پیدا کند، ممکن است همه چیز همچنان با روند صعودی خوب باشد، اما یک کندل پایین از این الگو نشان دهنده یک لغزش بیشتر است.

الگو هارامی صعودی (Bullish Harami)

الگو هارامی صعودی (Bullish Harami) مخالف هارامی نزولی وارونه است. یک روند نزولی در جریان است و یک بدنi کوچک (سبز) در داخل بدنه بزرگ (قرمز) روز قبل رخ میدهد. این به تکنسین میگوید که روند در حال توقف است. اگر یک روز صعودی دیگر دنبال شود، ممکن است روند صعودی بیشتری در راه باشد.

هارامی کراس نزولی (Bearish Harami Cross)

هارامی کراس نزولی (bearish harami cross) در یک روند صعودی اتفاق میافتد، جایی که یک کندل بالا با یک دوجی دنبال میشود – جلسهای که کندل ها تقریباً باز و بسته میشود. دوجی در بدن جلسه قبل است.

هارامی کراس صعودی (Bullish Harami Cross)

هارامی کراس صعودی (bullish harami cross) در یک روند نزولی اتفاق میافتد، جایی که یک کندل پایین با یک دوجی دنبال میشود. دوجی در بدن جلسه قبل است.

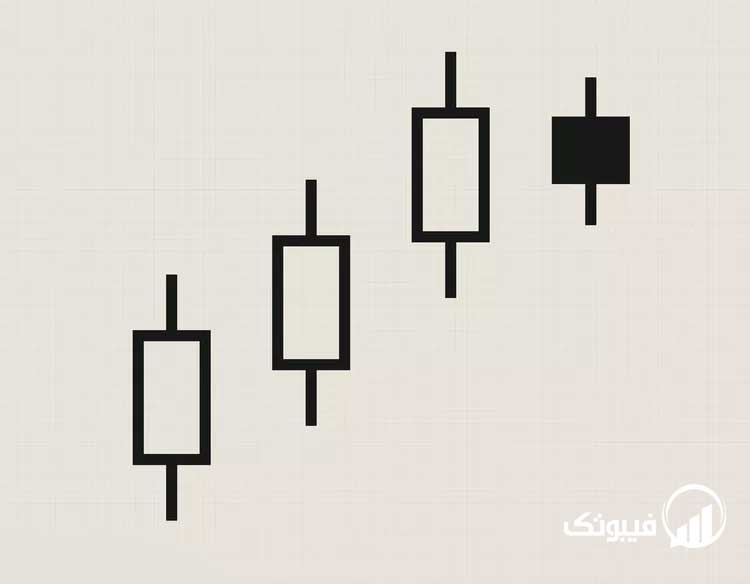

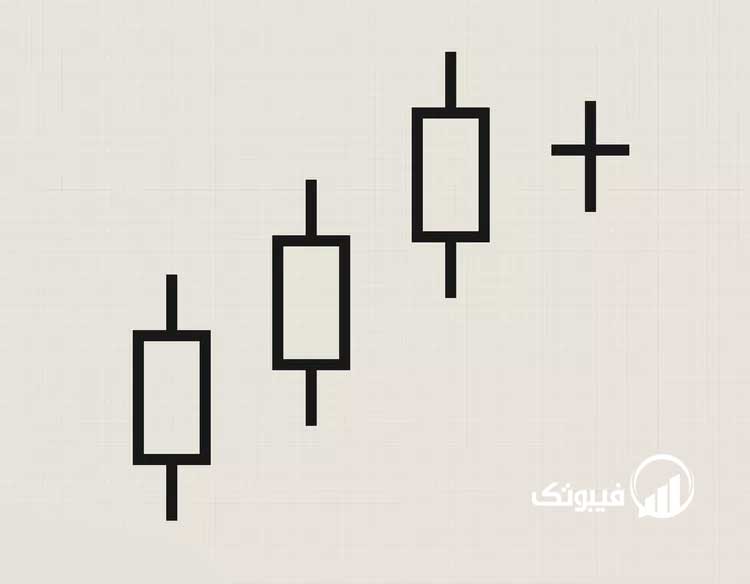

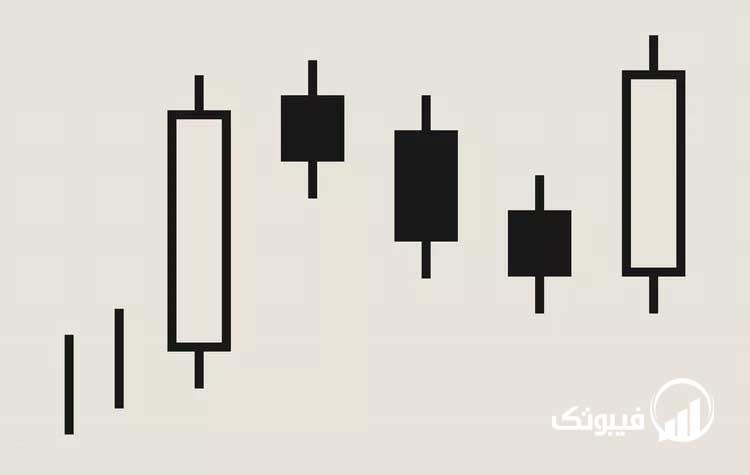

الگو سه سرباز سفید (Bullish Rising Three)

این الگو با چیزی شروع میشود که “روز سفید طولانی” نامیده میشود. سپس در دومین، سومین و چهارمین جلسه معاملاتی، بدنههای کوچک قیمت را پایینتر میآورند، اما همچنان در محدوده قیمتی روز سفید طولانی (روز اول در الگو) باقی میمانند. پنجمین و آخرین روز الگوی یک روز سفید طولانی دیگر است.

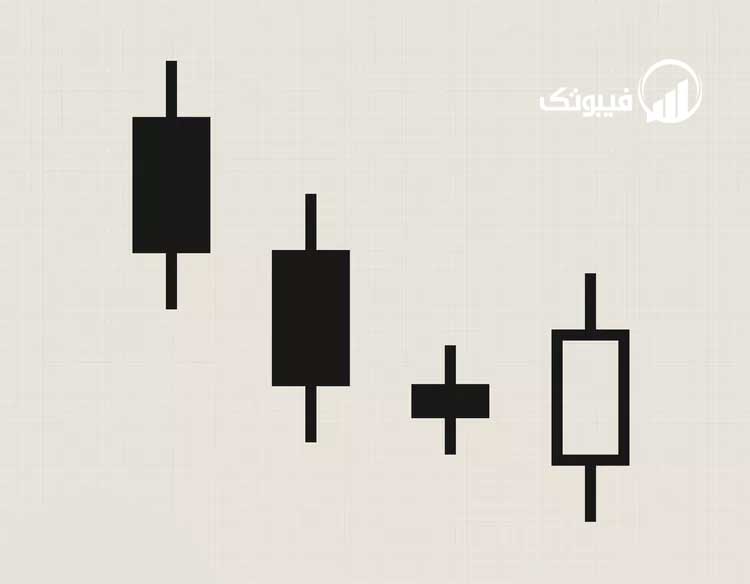

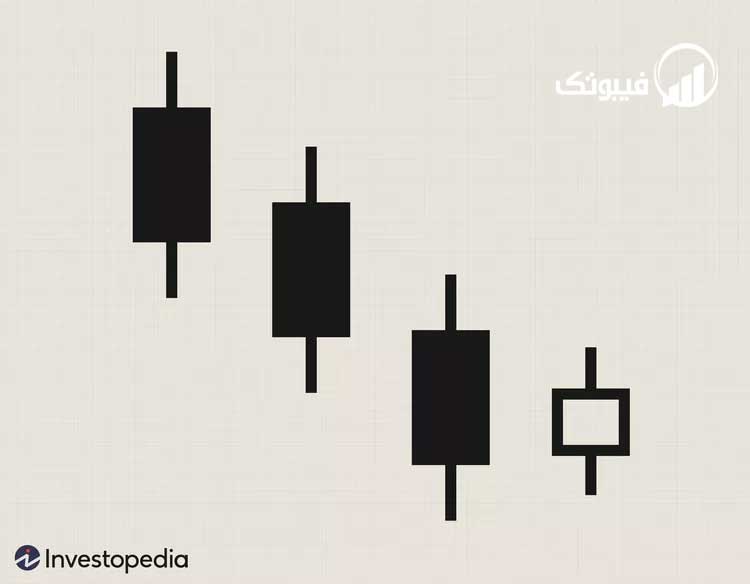

الگو سه سرباز مشکی (Bearish Falling Three)

این الگو با یک روز ضعیف شروع میشود. به دنبال آن سه بدن کوچک وجود دارد که به سمت بالا پیشرفت میکنند اما در محدوده اولین روز سقوط بزرگ باقی میمانند. این الگو زمانی تکمیل میشود که روز پنجم یک حرکت رو به پایین بزرگ دیگر انجام دهد. این نشان میدهد که فروشندگان دوباره کنترل شده اند و قیمت میتواند کاهش یابد.

نتیجه

همانطور که تاجران ژاپنی برنج را قرنها پیش کشف کردند، احساسات سرمایهگذاران در مورد معامله یک دارایی تأثیر عمدهای بر حرکت آن دارایی دارد. کندلها به معاملهگران کمک میکنند تا احساسات پیرامون یک سهام یا سایر داراییها را بسنجند و به آنها کمک میکنند تا پیشبینیهای بهتری در مورد اینکه آن سهام ممکن است به کجا برسد، داشته باشند.

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!