امروز در این مقاله آموزش ارز دیجیتال به مفهوم معامله روزانه در ارز دیجیتال میپردازیم. با تیم فیبوتک همراه باشید.

معامله گری روزانه چیست؟

معاملات روزانه عبارت است از خرید و فروش یک ابزار مالی در یک روز یا حتی چندین بار در طول یک روز و اگر به درستی انجام شود، استفاده از حرکات کوچک قیمت میتواند یک بازی سودآور باشد. با این حال، برای مبتدیان و هر کس دیگری که به یک استراتژی خوب فکر شده پایبند نیست، میتواند خطرناک باشد.

همه کارگزاران برای حجم بالای معاملاتی که معاملات روزانه را ایجاد میکند مناسب نیستند. از سوی دیگر، برخی از آنها کاملاً با معامله گران روزانه مطابقت دارند. لیست بهترین کارگزاران ما را برای معاملات روزانه برای کسانی که پذیرای افرادی هستند که مایل به تجارت روزانه هستند را بررسی کنید.

اگر علاقهمند به نکات مهم درمورد معامله روزانه دارید، برروی لینک کلیک نمایید.

چه چیزی معاملات روزانه را دشوار میکند؟

معامله روزانه نیاز به تمرین و دانش زیادی دارد و عوامل متعددی وجود دارد که می تواند آن را چالش برانگیز کند.

اول، بدانید که در مقابل حرفه ای هایی قرار میگیرید که حرفه شان حول محور تجارت میچرخد. این افراد به بهترین فناوری و ارتباطات در صنعت دسترسی دارند. این بدان معناست که آنها برای موفقیت در پایان آماده شده اند. اگر شما در بند بپرید، معمولاً به معنای سود بیشتر برای آنها است.

به یاد داشته باشید که باید بر روی هر سود کوتاه مدت – سرمایه گذاری هایی که برای یک سال یا کمتر نگه دارید – با نرخ نهایی مالیات بپردازید. نکته مثبت این است که ضررهای شما هرگونه سود را جبران میکند. همچنین، بهعنوان یک معاملهگر روز آغازین، ممکن است در معرض سوگیریهای عاطفی و روانی باشید که بر معاملات شما تأثیر میگذارد – به عنوان مثال، زمانی که سرمایه شخصی شما درگیر است و در یک معامله پول از دست میدهید. معامله گران حرفه ای با تجربه و ماهر با جیب های عمیق معمولاً قادر به غلبه بر این چالش ها هستند.

تصمیم گیری در مورد چه چیزی و چه زمانی بخریم

چه چیزی بخریم

معاملهگران روزانه سعی میکنند با بهرهبرداری از حرکتهای قیمتی در داراییهای فردی (سهام، ارز، معاملات آتی و اختیار معامله) درآمد کسب کنند. آنها معمولاً برای انجام این کار از سرمایه زیادی استفاده میکنند. در تصمیم گیری برای خرید – مثلاً یک سهام – یک معامله گر معمولی روزانه به دنبال سه چیز است:

نقدینگی. یک اوراق بهادار که لیکوئید است به شما امکان میدهد آن را به راحتی بخرید و بفروشید و امیدواریم با قیمت مناسب. نقدینگی یک مزیت با اسپردهای محدود، یا تفاوت بین قیمت پیشنهادی و درخواست سهام، و برای لغزش کم، یا تفاوت بین قیمت مورد انتظار معامله و قیمت واقعی است.

نوسان. این معیاری از محدوده قیمت روزانه است – محدوده ای که یک معامله گر روزانه در آن فعالیت میکند. نوسان بیشتر به معنای پتانسیل بیشتر برای سود یا زیان است.

حجم معاملات. این معیار تعداد دفعاتی است که یک سهام در یک دوره زمانی معین خرید و فروش میشود. معمولاً به عنوان میانگین حجم معاملات روزانه شناخته میشود. حجم بالا نشان دهنده علاقه زیاد به سهام است. افزایش در حجم سهام اغلب منادی جهش قیمت است، چه بالا و چه پایین.

زمان خرید

هنگامی که سهام (یا سایر داراییهایی) را که میخواهید معامله کنید را شناختید، باید نقاط ورود را برای معاملات خود مشخص کنید. ابزارهایی که میتوانند به شما در انجام این کار کمک کنند عبارتند از:

سرویسهای خبری بیدرنگ: اخبار سهام را جابهجا میکند، بنابراین مهم است که در سرویسهایی مشترک شوید که هنگام انتشار اخبار متحرک بازار به شما هشدار میدهند.

قیمتهای ECN/سطح 2: ECN یا شبکههای ارتباطی الکترونیکی، سیستمهای مبتنی بر رایانه هستند که بهترین پیشنهاد موجود را نشان میدهند و قیمتها را از شرکتکنندگان متعدد بازار میپرسند و سپس بهطور خودکار سفارشها را مطابقت داده و اجرا میکنند. سطح 2 یک سرویس مبتنی بر اشتراک است که دسترسی بیدرنگ به دفتر سفارش نزدک را فراهم میکند. دفتر سفارش نزدک دارای مظنه قیمت از بازارسازان در هر اوراق بهادار بورس اوراق بهادار در فهرست نزدک و فرابورس است.

نمودارهای کندل استیک روزانه: کندل استیک ها تحلیل خامی از عملکرد قیمت ارائه می دهند. در ادامه شرایط خاصی را که در آن موقعیتی را وارد خواهید کرد، تعریف و یادداشت کنید. به عنوان مثال، خرید در طول روند صعودی به اندازه کافی خاص نیست.

در عوض، چیز خاص تر و قابل آزمایش تر را امتحان کنید: زمانی که قیمت از خط روند بالایی یک الگوی مثلث شکسته میشود، خرید کنید، جایی که قبل از مثلث یک روند صعودی (حداقل یک نوسان بالاتر به بالا و نوسان بالاتر قبل از تشکیل مثلث) روی این دو قرار می گیرد. نمودار دقیقه ای در دو ساعت اول روز معاملاتی.

هنگامی که مجموعه خاصی از قوانین ورود دارید، نمودارهای بیشتری را اسکن کنید تا ببینید آیا شرایط شما هر روز ایجاد میشود یا خیر. به عنوان مثال، تعیین کنید که آیا الگوی نمودار کندلی نشان میدهد که قیمت در جهتی که شما پیش بینی میکنید حرکت میکند یا خیر. اگر چنین است، شما یک نقطه ورود بالقوه برای یک استراتژی دارید.

در مرحله بعد، باید نحوه خروج از معاملات خود را مشخص کنید.

نمودارها و الگوهای Day Trading

سه ابزار رایجی که معامله گران روزانه برای کمک به تعیین نقاط خرید مناسب استفاده میکنند عبارتند از:

الگوهای نمودار کندلی

سایر تحلیل های تکنیکال، از جمله خطوط روند و مثلث ها

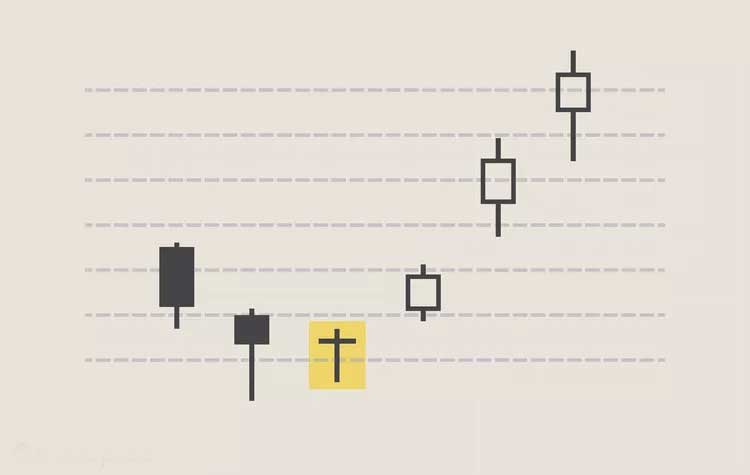

تنظیمهای کندل زیادی وجود دارد که یک معاملهگر روزانه میتواند برای یافتن یک نقطه ورودی به دنبال آنها باشد. اگر به درستی دنبال شود، الگوی معکوس دوجی (که در نمودار زیر با رنگ زرد مشخص شده است) یکی از قابل اعتمادترین الگوها است.

همچنین به دنبال نشانه هایی باشید که الگو را تایید میکند:

افزایش حجم روی کندل دوجی یا شمع های بلافاصله پس از آن، که میتواند نشان دهنده حمایت معامله گران از قیمت در این سطح باشد.

پشتیبانی قبلی در این سطح قیمت مانند پایین ترین سطح روز (LOD) یا اوج روز (HOD)

فعالیت سطح 2، که تمام سفارشات باز و اندازه سفارش را نشان میدهد

اگر از این سه مرحله تأیید استفاده کنید، ممکن است تعیین کنید که آیا دوجی یک چرخش واقعی و یک نقطه ورود بالقوه را نشان میدهد یا خیر. الگوهای نمودار همچنین اهداف سود برای خروج را ارائه میکنند. به عنوان مثال، ارتفاع یک مثلث در پهن ترین قسمت به نقطه شکست مثلث اضافه میشود (برای شکست صعودی)، که قیمتی را برای کسب سود فراهم میکند.

نحوه محدود کردن ضرر در معامله روزانه

سفارشان استاپ لاس

این مهم است که دقیقاً تعریف کنید که چگونه ریسک تجاری خود را محدود میکنید. دستور توقف ضرر برای محدود کردن ضررهای یک موقعیت در یک اوراق بهادار طراحی شده است. برای پوزیشن های خرید، توقف ضرر را میتوان زیر یک پایین ترین قیمت اخیر و برای پوزیشن های کوتاه، بالاتر از اوج اخیر قرار داد. همچنین می تواند بر اساس نوسانات باشد. به عنوان مثال، اگر قیمت سهام حدود 0.05 دلار در دقیقه حرکت میکند، ممکن است یک دستور توقف ضرر 0.15 دلاری را از ورودی خود دور کنید تا به قیمت قبل از حرکت در جهت پیش بینی شده، فضایی برای نوسان دادن بدهید.

در مورد الگوی مثلثی، در صورت خرید یک شکست، میتوان یک سفارش توقف ضرر را 0.02 دلار زیر پایین ترین نوسان اخیر یا 0.02 دلار زیر الگو قرار داد. همچنین میتوانید دو دستور توقف ضرر تنظیم کنید:

یک سفارش توقف ضرر واقعی در سطح قیمتی که با تحمل ریسک شما مطابقت دارد، قرار دهید. اساساً، این سطح نشان دهنده بیشترین پولی است که میتوانید از دست بدهید. در نقطه ای که معیارهای ورود شما نقض میشود، یک دستور توقف ضرر ذهنی تنظیم کنید. اگر معامله چرخشی غیرمنتظره پیدا کرد، بلافاصله از موقعیت خود خارج خواهید شد.

به هر حال شما تصمیم به خروج از معاملات خود دارید، معیارهای خروج باید به اندازه کافی مشخص باشند که قابل آزمایش و تکرار باشند.

یک حد ضرر مالی تعیین کنید

این هوشمندانه است که حداکثر ضرر را در روز تعیین کنید که بتوانید از عهده آن برآیید. هر زمان که به این نقطه رسیدید، از معامله خود خارج شوید و بقیه روز را تعطیل کنید. به برنامه خود پایبند باشید. بالاخره فردا یک روز دیگر (معامله) است.

استراتژی خود را آزمایش کنید

شما نحوه ورود به معاملات و محل قرار دادن یک دستور توقف ضرر را مشخص کرده اید. اکنون، میتوانید ارزیابی کنید که آیا استراتژی بالقوه با محدودیت ریسک شما مطابقت دارد یا خیر. اگر استراتژی شما را در معرض خطر بیش از حد قرار میدهد، باید آن را به نحوی تغییر دهید تا ریسک را کاهش دهید.

اگر استراتژی در محدوده ریسک شما باشد، آزمایش شروع میشود. نمودارهای تاریخی را به صورت دستی مرور کنید تا نقاط ورودی را که با شما مطابقت دارند پیدا کنید. توجه داشته باشید که آیا سفارش توقف ضرر یا هدف قیمت شما به نتیجه رسیده است یا خیر. تجارت کاغذ به این روش برای حداقل 50 تا 100 معامله. تعیین کنید که آیا استراتژی سودآور بوده و آیا نتایج مطابق انتظارات شما هستند یا خیر.

اگر استراتژی شما جواب داد، به تجارت در یک حساب آزمایشی در زمان واقعی ادامه دهید. اگر در طول دو ماه یا بیشتر در یک محیط شبیهسازی شده سود میبرید، معاملات روزانه را با سرمایه واقعی ادامه دهید. اگر استراتژی سودآور نیست، از نو شروع کنید.

در نهایت، به خاطر داشته باشید که اگر با مارجین معامله میکنید، میتوانید به مراتب در برابر تغییرات شدید قیمت آسیبپذیر باشید. معامله با مارجین به معنای قرض گرفتن وجوه سرمایه گذاری خود از یک شرکت کارگزاری است. از شما میخواهد که در پایان روز در صورتی که معامله شما بر خلاف شما باشد، وجوهی را به حساب خود اضافه کنید. بنابراین، استفاده از دستورات توقف ضرر در معاملات روزانه با حاشیه بسیار مهم است.

کدام استراتژی معاملاتی برای یک مبتدی ساده ترین است؟

پیروی از روند احتمالاً ساده ترین استراتژی معاملاتی برای یک مبتدی است، بر اساس این فرض که روند دوست شماست. سرمایه گذاری متضاد به مخالفت با گله بازار اشاره دارد. هنگامی که بازار در حال افزایش است سهام را کوتاه میکنید یا زمانی که بازار در حال سقوط است آن را خریداری میکنید.

این ممکن است یک تاکتیک تجاری دشوار برای یک مبتدی باشد. اسکالپینگ و تجارت اخبار نیاز به حضور ذهن و تصمیم گیری سریع دارد که ممکن است دوباره برای یک مبتدی مشکلاتی ایجاد کند.

آیا معاملات روزانه برای مبتدیان خوب است؟

اما، با تجربه، شانس شما برای موفقیت افزایش می یابد. معامله گران مبتدی قبل از اینکه سرمایه خود را سرمایه گذاری کنند، باید حساب ها را با “پول کاغذی” یا معاملات جعلی معامله کنند تا بتوانند طناب ها را یاد بگیرند، استراتژی ها را آزمایش کنند و نکات بالا را به کار بگیرند.

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!