در این گزارش هفتگی دی فای DeFi، هفته چهارم شهریور ماه ۱۴۰۰ به تحلیل بازر ارز دیجیتال و بررسی روند حرکتی آن خواهیم پرداخت. در ادامه این گزارش هفتگی با تیم تحلیل فیبوتک همراه باشید.

بازارهای رمزنگاری وسیع تر از گذشته پس از یک دوره نسبتاً پرشور در پس انتشار هارد فورک لندن اتریوم (قرارداد EIP-1559)، با کاهش چشمگیر فعالیت ها و حدس و گمان در ادامه روند بازارهای NFT، عقب نشینی کردند. قیمت اتریوم به سمت بالاترین سقف قیمتی خود (ATH) خود پیش رفت و به مرز 4000 دلار رسید و بعد از آن با کاهش کلی بازار با شدت به پایین ترین سطح روزانه خود در مرز قیمتی 3،168 دلار رسید.

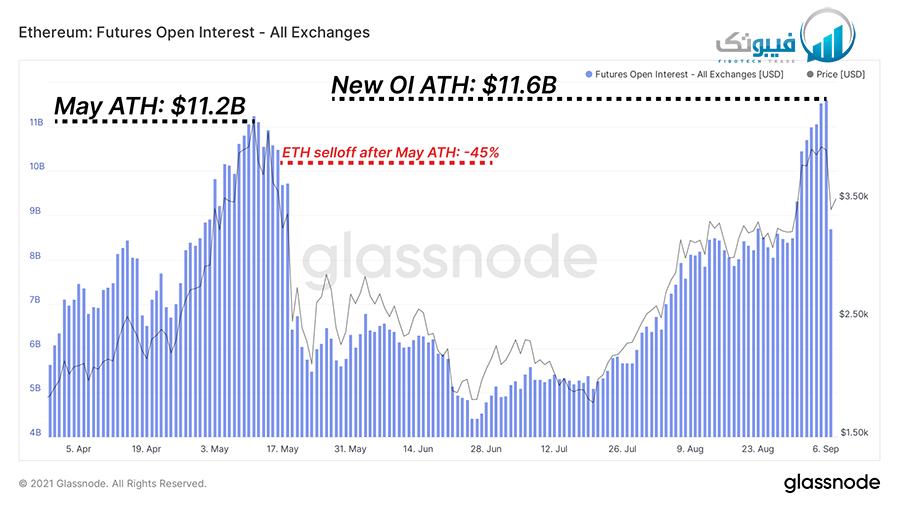

ما در اوایل این هفته شاهد فروش فوق العاده ای بودیم و در معامله گران اتریوم شاهد افزایش قدرت درون سیستم بودیم. در جدیدترین خبرنامه سه شنبه، اشاره شد که سود باز آتی (Futures) برای بیت کوین افزایش یافته است، در حالی که علاقه فعالین این بازار برای آینده قراردادهای آتی اتریوم در روزهای قبل از سقوط قیمت از ATH قبلی حتی فراتر از انتظارات آن نسبت به بیت کوین رفته بود.

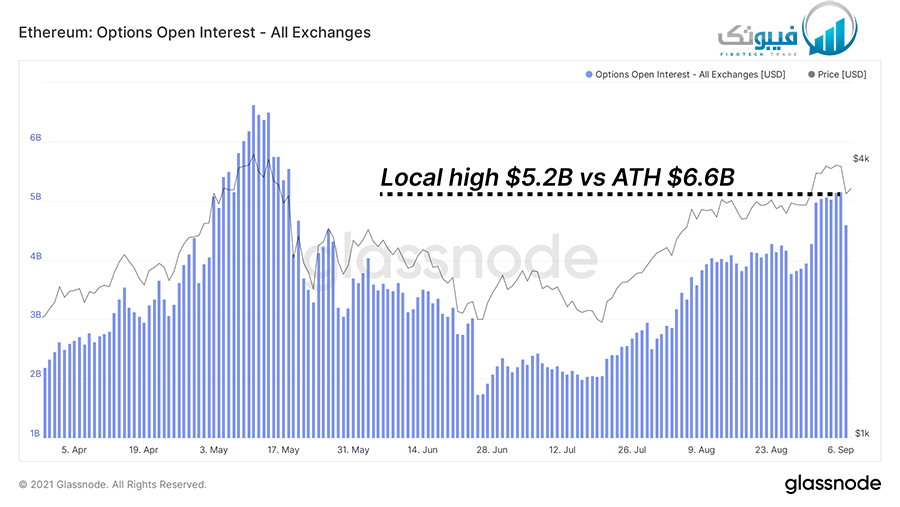

این در حالی است که شبکه اتریوم همچنان شاهد استفاده گسترده و ازدحام در شبکه و افزایش هزینه نقل و انتقالات داخلی است که عمدتا توسط ضربات و معاملات NFT های جدید درون شبکه هدایت میشود. جای تعجب نیست که این علاقه و شادابی عظیم در بازارهای مشتقه منعکس شده است و حجم و نرخ بهره در این معاملات (Open Interest) به اوج جدیدی رسیده است.

بازارهای معاملات آپشن اتریوم نیز شاهد افزایش یا اصلاح مشابه در نرخ بهره بوده اند. علاقه آشکار به آپشن ها اغلب میتواند دید معامله گران حرفه ای را مبنی بر اینکه موقعیت نیاز به حفاظت دارد یا حرکت بزرگی در پیش است بیان کند. این امر به معامله گران اجازه میدهد بدون نیاز به فروش دارایی اصلی، ریسک موقعیت را مدیریت کنند.

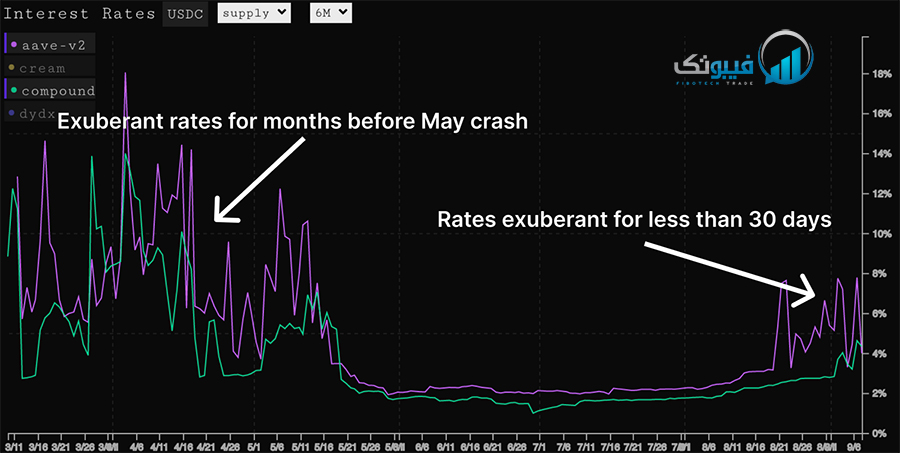

در مواقع جذابیت بازار و رسیدن شاخص به سمت طمع که عموما باعث انگیزه به سرمایه گذاری بیشتر در سرمایه گذاران تازه وارد بازار میشود، معامله گران تمایل دارند از طریق وام گرفتن در مقابل وثیقه دارای اصلی و با استفاده از اهرم معاملاتی بیشتری باز کنند. DeFi یکی از حامیان اصلی این تقاضای وام است، زیرا نرخ بهره و بازدهی اخیر در سراسر اکوسیستم افزایش یافته است. این بازدهی بر سیستم عامل های اصلی وام دهی مانند Compound و Aave بیشتری تأثیر میگذارد، که سپس به نوبه خود در تجمعاتی مانند Yearn Finance (YFI) بسیار مورد استفاده قرار میگیرد.

افزایش نرخ ها میتواند نشان دهنده این باشد که سیستم از مقادیر قابل توجهی اهرم استفاده کرده است. توجه داشته باشید که این لزوماً نشان دهنده سقوط قریب الوقوع قیمت ها نیست، زیرا نرخ ها میتوانند برای مدتی بالا بمانند و در این مورد، آنها تنها برای یک دوره بسیار محدود پس از یک دوره طولانی مدت، تنها در حدود 2 % افزایش یافته اند.

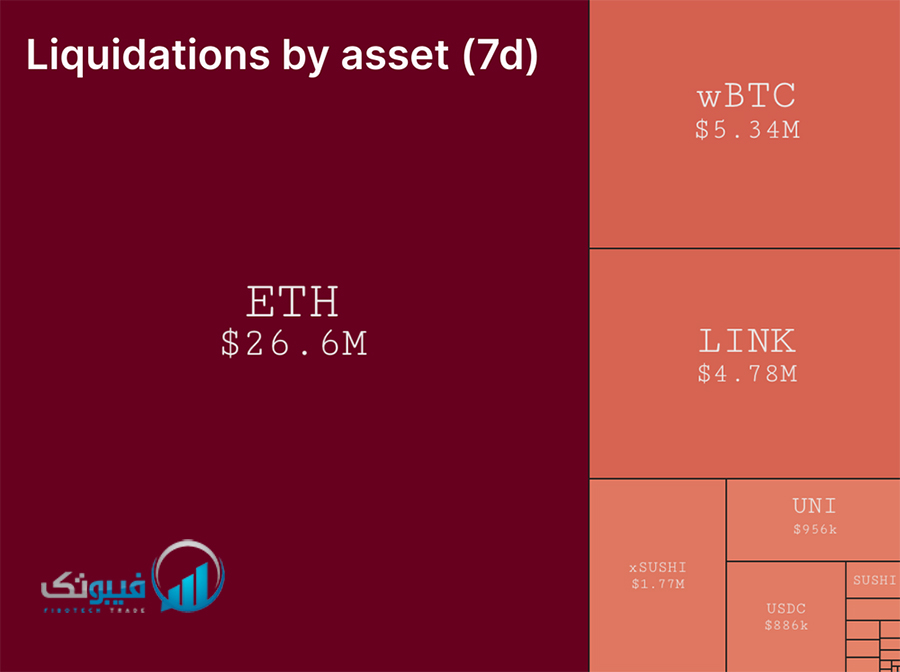

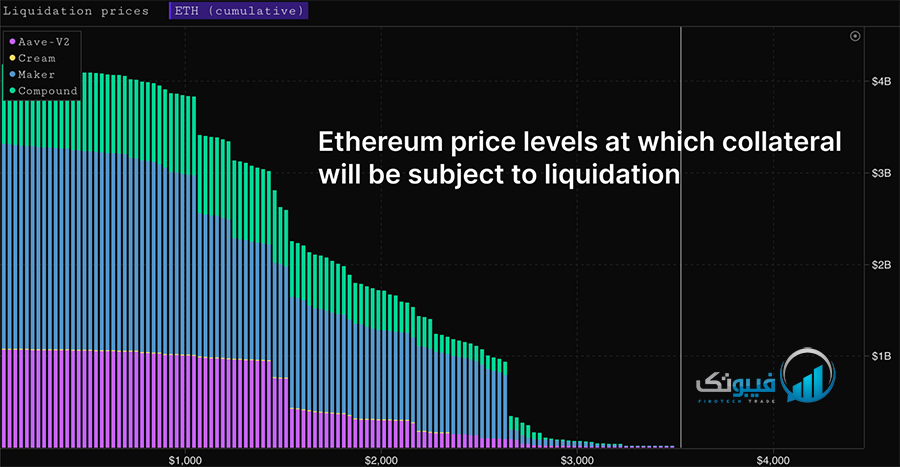

کاهش اهرم در دوران کاهش قیمت و افزایش نقدینگی تصویر روشنی از نحوه موقعیت بازارهای وام دهی در حال حرکت را نشان میدهد. در این مورد، بازار تسلط واضح ETH را به عنوان وثیقه نقد شده نشان میدهد که معامله گران ترجیح میدهند در مقابل وام و از طریق ETH وام بگیرند. در نمودار زیر در پس ریزش هفته گذشته میزان از دست رفتن دارایی براساس تسویه وام های باز معامله گران مشخص شده است.

با وقوع ریزش ناگهانی بازار و از دست رفتن دارایی های بساری از افراد، ما میتوانیم موقعیت به روز شده را در جایی که آستانه لیکوییئد شدن بالا وجود دارد ببینیم، همین طور مشاهده میشود معامله گران چگونه پس از سقوط دوباره موقعیت خود را بازگرداننده اند را مشاهده کنیم.

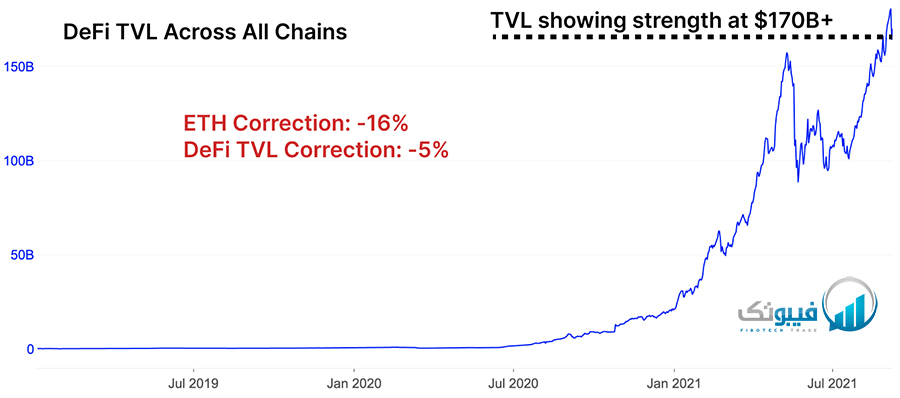

با کاهش ناگهانی قیمت (ETH و BTC)، حرکت متناظر با آلت ها، که در آن توکن های حاکمیتی بیشترین ضربه را خورده اند، رخ میدهد. با این حال، ما توجه داریم که با وجود فروش، استفاده از پروتکل DeFi در مسیر خود برای دستیابی به ارزش بیشتر و بیشتر در زنجیره جلو رفته است. علیرغم عقب نشینی ارزش دلاری ETH، ارزش تجمعی دلار در DeFi به بالاترین سطح تاریخ رسیده است.

بارها و بارها ما شاهد هستیم که پروتکل های DeFi قدرت خود را نشان میدهند و سرمایه بیشتری را حتی در بین اصلاحات بازار جذب میکنند. به طور همزمان، توکن های حکمرانی آنها نتوانسته اند قدرت یکسانی را نشان دهند که نشان دهنده اختلاف بالقوه بین استفاده از پروتکل و ارزش گذاری توکن است. همانطور که میزان سرمایه بلاکه شده در زنجیره های این پروتکل ها (TVL) از سقف قیمتی خود ( ATH) در حال عبور است، قیمت توکن های مدیریت پروژه ها هنوز با بهبود و جایگاه قبلی خود فاصله دارد. سوال این است که آیا این یک فرصت بالقوه برای سرمایه گذاری و کسب سود بعد از تعیین ارزش است یا این که تفاوت در ارزش گذاری یک پدیده ساختاری تر است؟

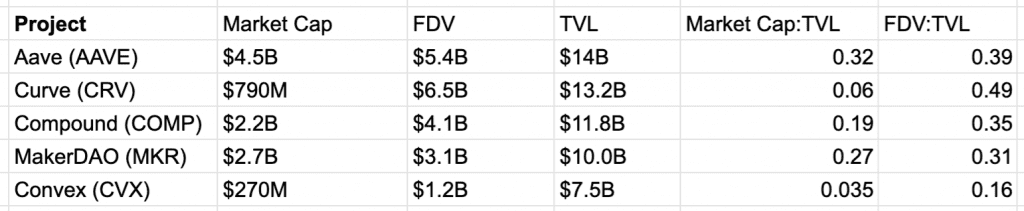

با توجه به اینکه اکثریت فعالیت در DeFi همچنان بر روی کوین های پایدار (استیبل کوین) متمرکز است، توکن های حکومتی زیر هنوز از ارزش بازار خود در بالاترین نقطه (ATH) فاصله دارند، در حالی که میزان سرمایه بلوکه شده در پروتکل (TVL) از همان دوره از ATH ها فراتر رفته است: Aave ،Curve ،Compound ،MakerDAO ، Convex.

در ابتدا، ما ارزشهای بازار و ارزشهای کاملاً رقیق شده (FDV) را بررسی میکنیم. ارزش بازار پس از شامل همه پاداشهای آینده/کل عرضه، محدودیت بازار فقط شامل توکنهای در گردش را با TVL های بازیگران اصلی در میان پروتکلهای سنگین استیبل کوین مقایسه میکنیم. این پنج پروژه با بیشترین TVL در DeFi با اختلاف زیاد هستند.

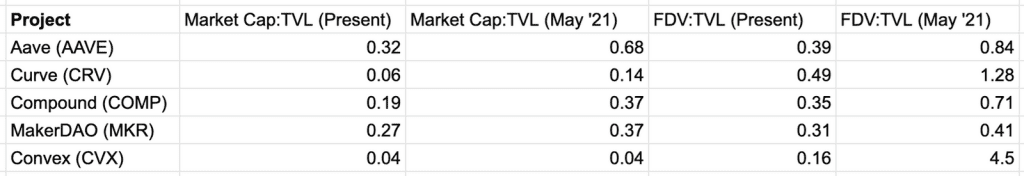

در ادامه ما نسبت های کنونی را نسبت به ماه می بررسی میکنیم. این یک داستان جذاب از میزان ارزش گذاری بالاتر در ماه می در برابر تاریخ کنونی را نشان میدهد. در حال حاضر، هر دلار در یک پروتکل به طور قابل توجهی کمتر از ماه می (May) ارزش گذاری شده است.

علتی که علایم ارزش گذاری در مقایسه با ماه می (May) با وجود اشتیاق کمتر روبرو شده است، علیرغم اینکه فعالیت ها و ارزش قفل شده از اوج قبلی، مشاهده نقطه ای جذاب تر است. در حال حاضر، علاقه به نشانه های حکمرانی DeFi نسبت به NFT ها و حتی خود ETH در صندلی عقب باقی مانده است، در حالی که استفاده واقعی از پروتکل های استیبل بیت کوین همچنان در حال افزایش است.

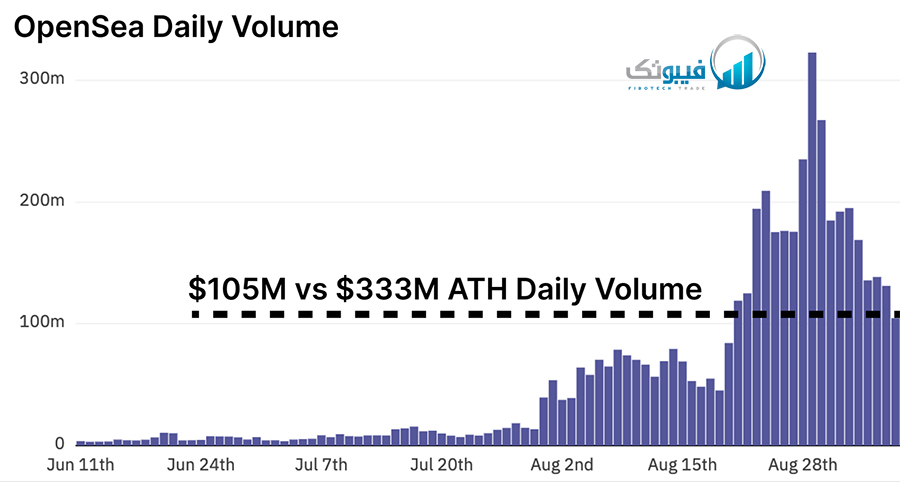

در حالی که توجه در DeFi خاموش است، توجه در NFT ها از قله های اخیر عقب نشینی کرده است. حجم معاملات در یکی از اصلی ترین این بازارها، OpenSea سرانجام از روند تاریخی خود رهایی یافت و به حجم روزانه حدود 1/3 در مقایسه با مقدار ATH خود بازگشت است. صرف نظر از این تغییر، قیمت های پایین در مجموعه های اصلی از نظر میزان اتریوم (ETH) قوی باقی مانده است.

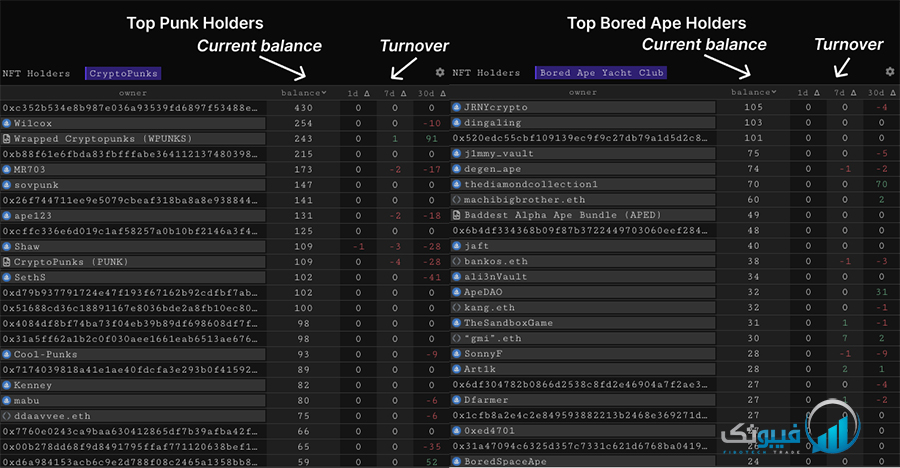

توزیع NFT ها یک مطالعه جالب است. به دنبال درک اینکه چه کسی چه چیزی را در دست دارد و چگونه این NFT ها دست به دست میشوند، میتواند بینش بیشتری در مورد عملکرد بازار ارائه دهد.

با مشاهده Cryptopunks و Bored Apes میتوانیم مجموعه هایی را که دارای بیشترین گردش مالی در دوره های مختلف هستند مشاهده کنیم. در حالی که مجموعه ای قدیمی مانند Cryptopunks شاهد توزیع قابل توجهی از بزرگترین دارندگان Cryptopunks هستند، میمون ها به ندرت از بزرگترین دارندگان توزیع میشوند.

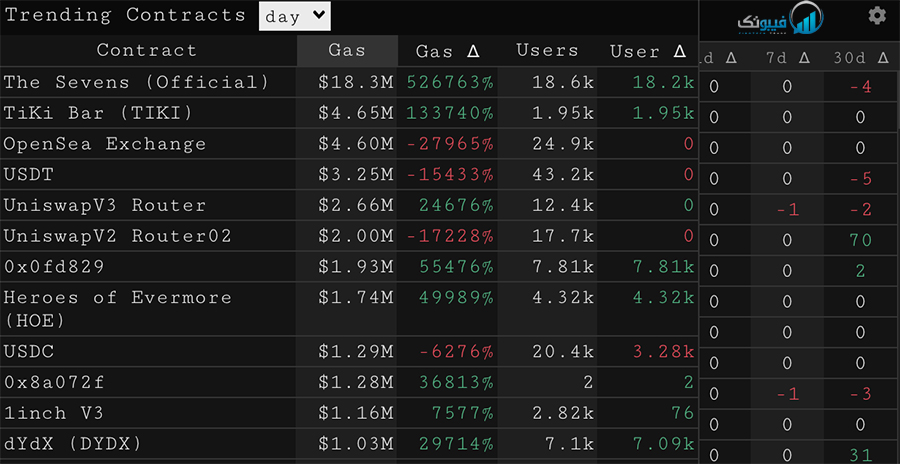

از آنجا که NFT ها همچنان مصرف کنندگان غالب gas در اتریوم هستند، شبکه کاملاً شلوغ شده است زیرا Uniswap V3 اکنون به طور منظم برای مصرف gas با V2 رقابت میکند.

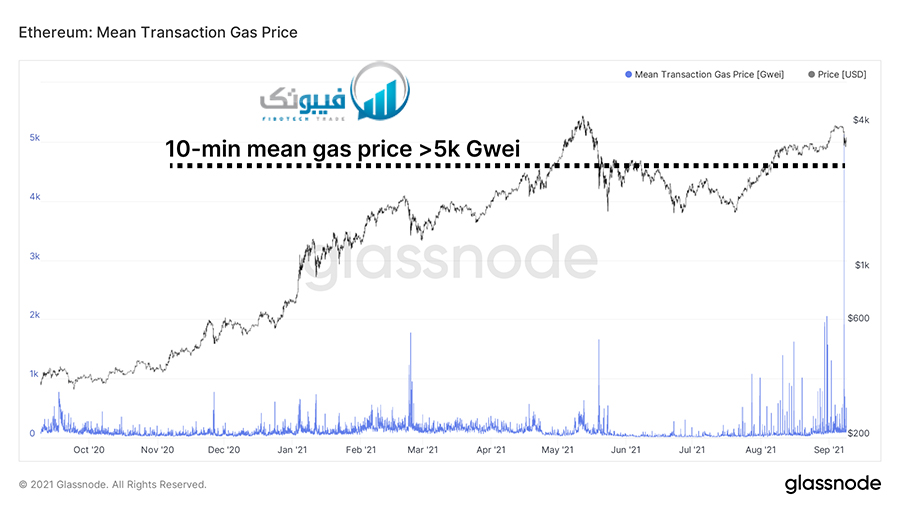

یکی از بزرگترین رویدادهای NFT در تاریخ دیروز رخ داد، زیرا آدرس های 18k+ به دنبال جمع آوری NFT از مجموعه جدیدی به نام The Sevens بودند. این یکی از بالاترین رکورد های متوسط قیمت و مصرف gas طی 10 دقیقه در تاریخ اتریوم است. تنها رویداد دیگر با استفاده بیشتر در تاریخ اخیر سقوط ماه ژوئن است. بیش از 18000 کاربر بر سر 7000 NFT موجود در مجموعه نبرد کردند. قیمت طبقه در حال حاضر در 1 ETH نشسته است.

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!