ساختار بازار چیست؟

ساختار بازار (MS) جهت قیمت دارایی را با استفاده از یک نمای بزرگ شده به شما می گوید. معامله گران از آن برای تجزیه و تحلیل رفتار قیمت استفاده می کنند. صعودی، نزولی و دامنه سه نوع اصلی ساختار بازار هستند. برای تعیین نوع از مجموعه ای از پایین و اوج نوسان متوالی که نقاط نوسان نیز نامیده می شود استفاده می شود.

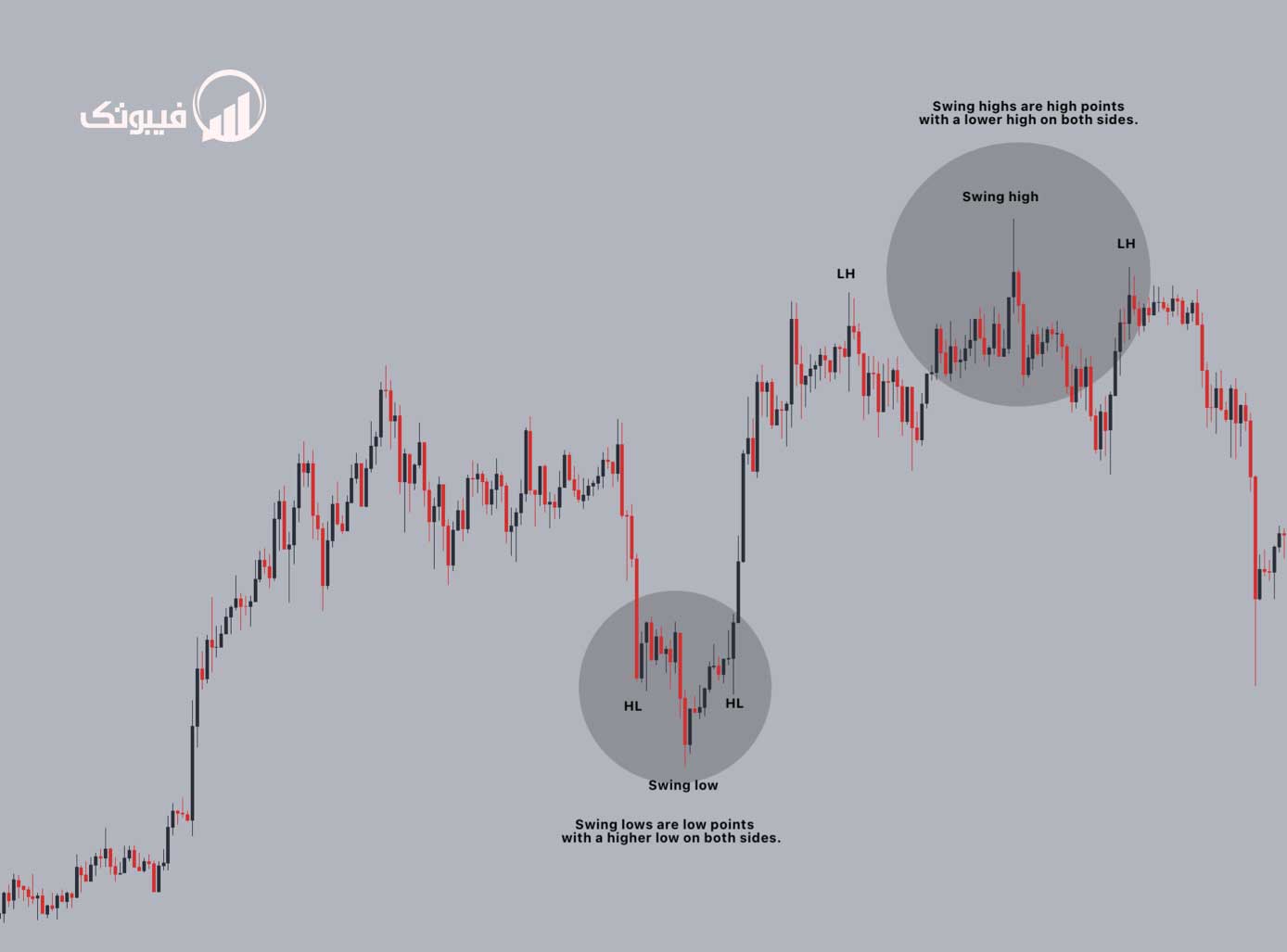

نمودار زیر نمونه ای از نقاط نوسان شناسایی شده را نشان می دهد. یک باور کلی این است که یک نقطه نوسان (بالا یا پایین) از یک بالا یا پایین واضح، همراه با دو اوج یا پایین دیگر تشکیل شده است.

- مطالب پیشنهادی

چگونه می توانم ساختار بازار را شناسایی کنم؟

اکنون که میدانید چگونه نقاط نوسان را شناسایی کنید، بیایید راههای درک ساختار بازار را بررسی کنیم. همانطور که بحث شد، ساختار بازار با یک سری نقاط نوسان متوالی تعریف می شود. هنگامی که قیمت به طور متوالی اوج های بالاتر و پایین تر را چاپ می کند، صعودی است. از سوی دیگر، ساختار بازار زمانی نزولی است که بالا و پایینترین قیمت متوالی چاپ میشود.

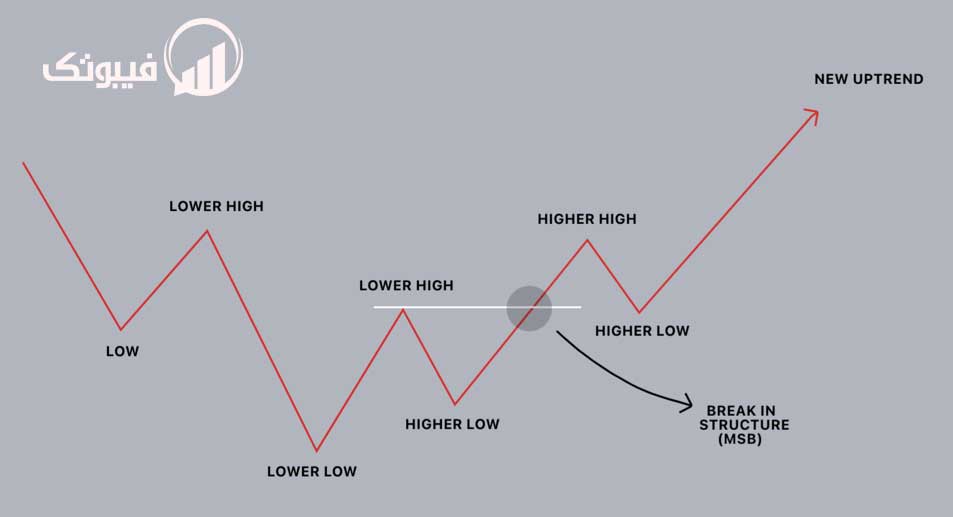

نمودار زیر یک تحلیل اساسی از ساختار بازار را نشان می دهد. همانطور که می بینید، یک تحلیل به جای هر بالا و پایین، نقاط عطف اصلی را در نظر می گیرد. تمرین و تجربه به شما می آموزد که کدام حوزه ها را نادیده بگیرید و روی کدام حوزه ها تمرکز کنید. هدف تجزیه و تحلیل ساختار بازار، درک جهت کلی بازار نیز می باشد.

نحوه استفاده از ساختار بازار در معاملات

ساختار بازار جهت کلی بازار را به شما می گوید. درک روندها می تواند به شما کمک کند تصمیم بگیرید چه موقعیت هایی را انتخاب کنید، زیرا در یک روند نزولی به طور کلی شورتینگ آسان تر است. در عین حال، اشتیاق اغلب در یک روند صعودی آسان تر است.

با این حال، معاملهگران بیشترین سود/زیان را زمانی میبرند که ساختار تغییر کند. هنگامی که یک ساختار بازار صعودی شکسته می شود و نزولی می شود، روند جدیدی ایجاد می شود. این روندها برای مدتی دوام میآورند – بنابراین، تشخیص زودهنگام این تغییرات میتواند سیگنالی عالی برای معامله به شما ارائه دهد.

نمودار زیر یک نمای ساده از شکست ساختار بازار را نشان می دهد. همانطور که می بینید، شکست زمانی رخ می دهد که قیمت از آخرین اوج ها فراتر رود، که تایید می کند که اکنون قوی تر از قبل است. پایین بودن بالاتر از قبل لزوماً نباید اتفاق بیفتد، اما می تواند یک سیگنال اولیه برای شروع توجه باشد.

مانند هر شاخص یا تحلیل دیگری، این نیز می تواند سیگنال های نادرستی را ارائه دهد (جایی که شکست ساختار بازار با شکست مواجه می شود). وقتی این اتفاق می افتد، روند قبلی اغلب ادامه می یابد و حتی می تواند شتاب بگیرد.

جمله ی پایانی

در مجموع، ساختار بازار یک روش بسیار اساسی برای مطالعه تغییرات قیمت است و تصویر واضحی از جهت روند ارائه می دهد، مانند میانگین های متحرک. مزیت مطالعه ام اس در وقفه ها نهفته است که اغلب تاییدی بر برگشت است.

ساختار بازار را می توان در تمام بازه های زمانی تحلیل کرد و می تواند در بازه های زمانی متفاوت باشد. ساختار بازار با چارچوب زمانی بالاتر عموماً تمیزتر است. علاوه بر این، وقفهها در این بازههای زمانی بسیار مهمتر از بازههای زمانی پایین هستند.

- آخرین مقالات

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!