امروز در این مقاله ما به تحلیل آنچین هفته اول بهمن میپردازیم. با تیم فیبوتک همراه باشید.

جهش اخیر بازار از محدوده معاملات نزولی FTX به سطوح بالاتر از قیمت واقعی (19.7 هزار دلار) بسیاری از سرمایه گذاران را شگفت زده کرده است و آنها را ترغیب کرده است که به آن پاسخ دهند. همانطور که این مقاله تغییرات قابل توجه در رفتار برای سرمایه گذاران جدید (دارندگان کوتاه مدت)، دارندگان بلند مدت و استخراج کنندگان را مورد بحث قرار میدهد. برای سرمایهگذاران و استخراجکنندگان جدید، افزایش اخیر باعث ایجاد انگیزه در هزینهها شده و از فرصت خروج و کسب سود نیز استفاده میکند. از سوی دیگر، با عبور کوین ها از آستانه 6 ماهگی و رسیدن به بالاترین سطح، انعطافپذیری بیشتری را برای دارندگان بلندمدت شاهد بودهایم.

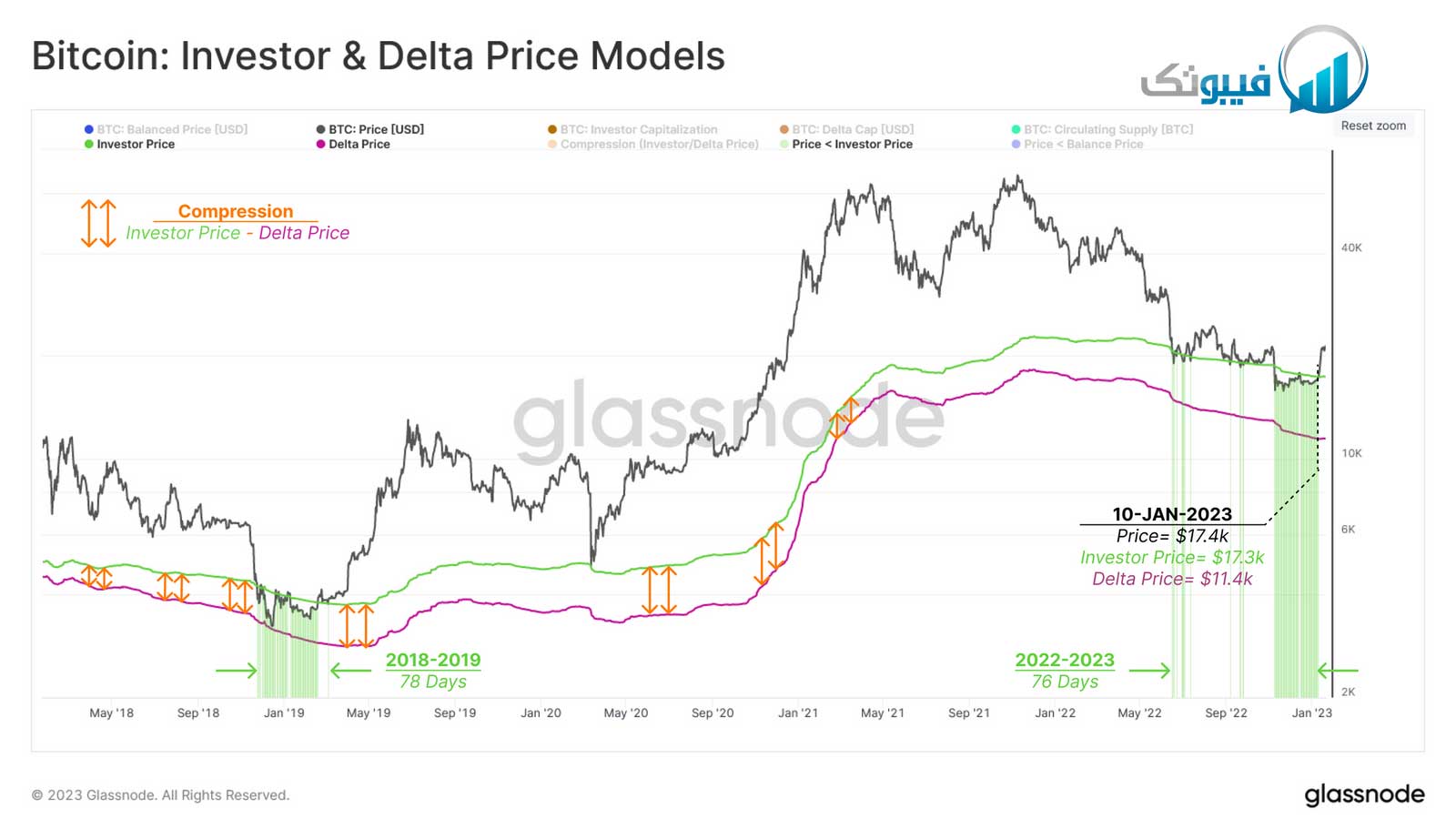

افزایش اخیر قیمتها به سمت محدوده 21 تا 23 هزار دلاری شامل بازیابی چندین مدل قیمتگذاری زنجیرهای است که از لحاظ تاریخی نشاندهنده تغییر روانشناختی در الگوهای رفتار دارندگان است. نمودار زیر دو مدل خاص از داشبورد مدل قیمت گذاری ما را ارائه میدهد که در آنها:

قیمت سرمایه گذار (17.4 هزار دلار) از تفاوت بین Realized Cap و Thermocap به دست می آید. این نشان دهنده میانگین قیمت خرید برای تمام کوین هایی است که توسط ماینرها خرج و توزیع شده است.

Delta Price (11.4k دلار) از تفاوت بین Realized Cap و میانگین سقف تمام وقت محاسبه میشود. این یک مفهوم ترکیبی قیمت گذاری رآنچین و تکنیکال را ایجاد میکند. بهطور شگفتانگیزی، اقدامات قیمت در طول سالهای 2018-2019 و مرحله فعلی کشف کف بازار نزولی، زمان مشابهی را در محدودههای باند قیمت دلتا- سرمایهگذار صرف کرده است که میتوان گفت این نشان دهنده یکسانی در رنج طولانی مدت در تاریک ترین مرحله هر دو بازار نزولی است.

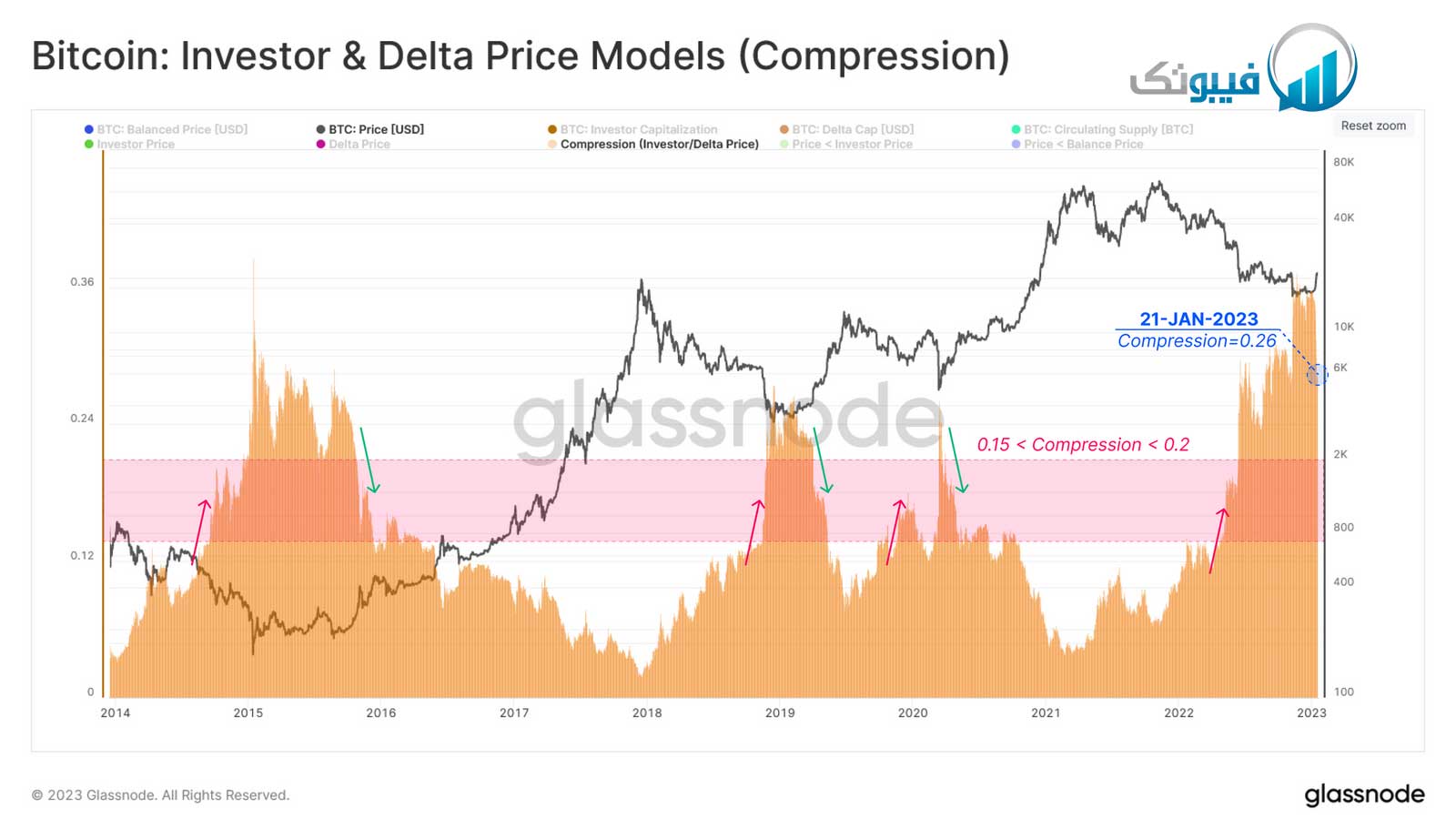

همانطور که در بالا نشان داده شد، فشرده سازی این محدوده با میزان تغییر در سقف تحقق یافته یا حجم جریان سرمایه به بازار مرتبط است. فشرده سازی = (قیمت سرمایه گذار – قیمت دلتا)/قیمت نقطه ای ارزیابی روند تاریخی این مفهوم فشردهسازی دلتا به سرمایهگذار، یک منطقه آستانه (0.15-0.2) را نشان میدهد که میتواند برای جستجوی تأیید برای شروع و پایان مرحله کشف کف استفاده شود. با در نظر گرفتن قیمت فعلی و ارزش فشرده سازی، زمانی که قیمت بازار 28.3 هزار دلار را پس بگیرد، سیگنال تایید مشابهی ایجاد میشود.

پایان یافتن روند نزولی؟

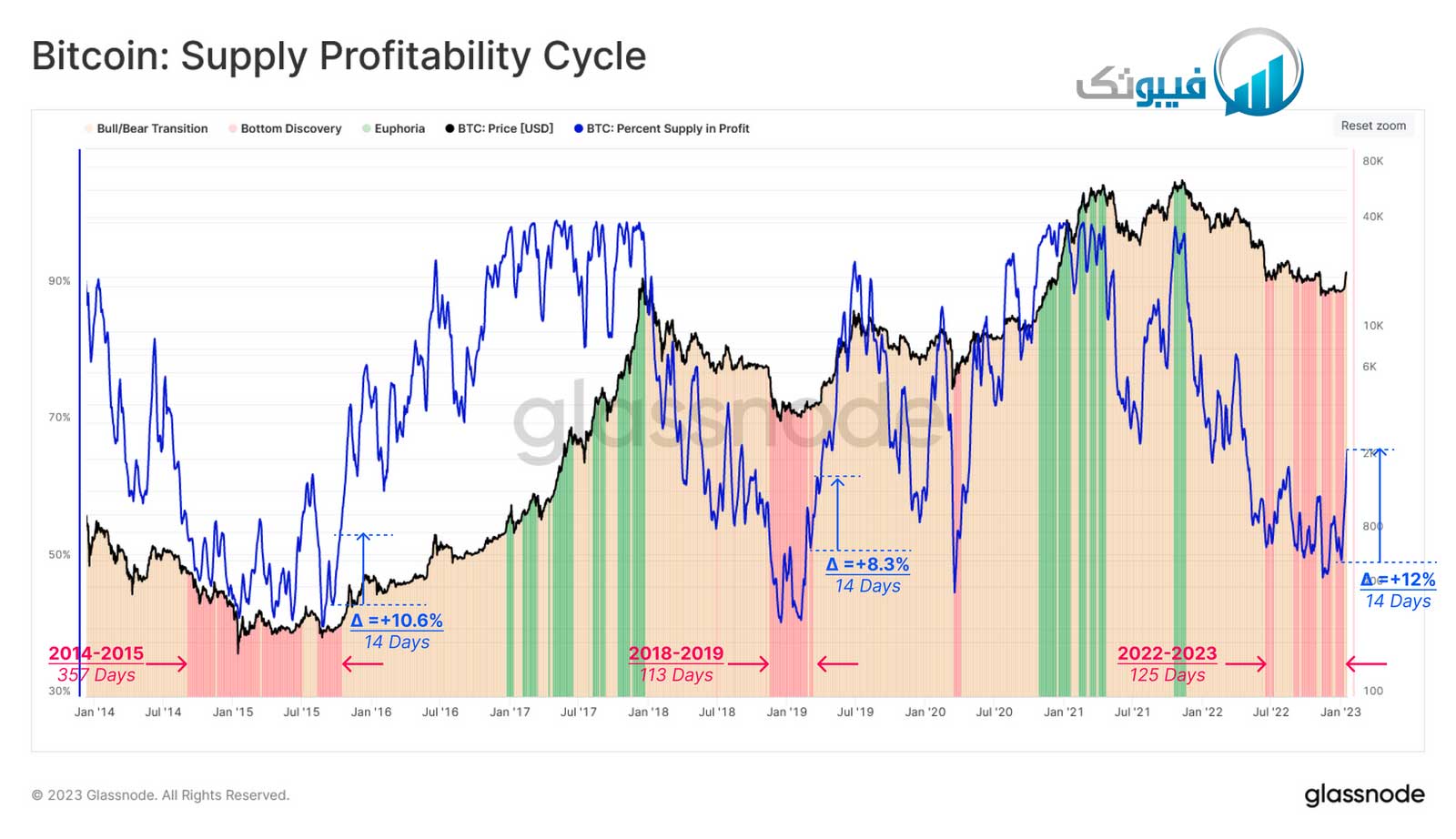

در کنار ارزیابی مدلهای قیمتگذاری، میتوانیم سایر اقدامات زنجیرهای را برای برآورد پایداری و قدرت حرکت فعلی بازار بررسی کنیم. درصد عرضه در سود یک معیار بینشگری برای ردیابی زمانی است که احیای بازار ممکن است در جریان باشد و از مرحله کشف کف (رژیم غالب زیان) به سمت تعادل سالمتر بین سود و زیان برگردد. این دوره انتقالی را میتوان فعال در نظر گرفت در حالی که میانگین هفتگی درصد عرضه در سود بین 55 تا 80 درصد است.

افزایش اخیر از 16.9 هزار دلار به 23.1 هزار دلار نشان داد که درصد عرضه در سود به طور ناگهانی از 55 درصد به بیش از 67 درصد افزایش یافته است. این افزایش 12 درصدی طی 14 روز یکی از شدیدترین جهش ها در سودآوری در مقایسه با بازارهای نزولی قبلی بوده است. این نشان میدهد که چه مقدار کوین تراکنش انجام شده.

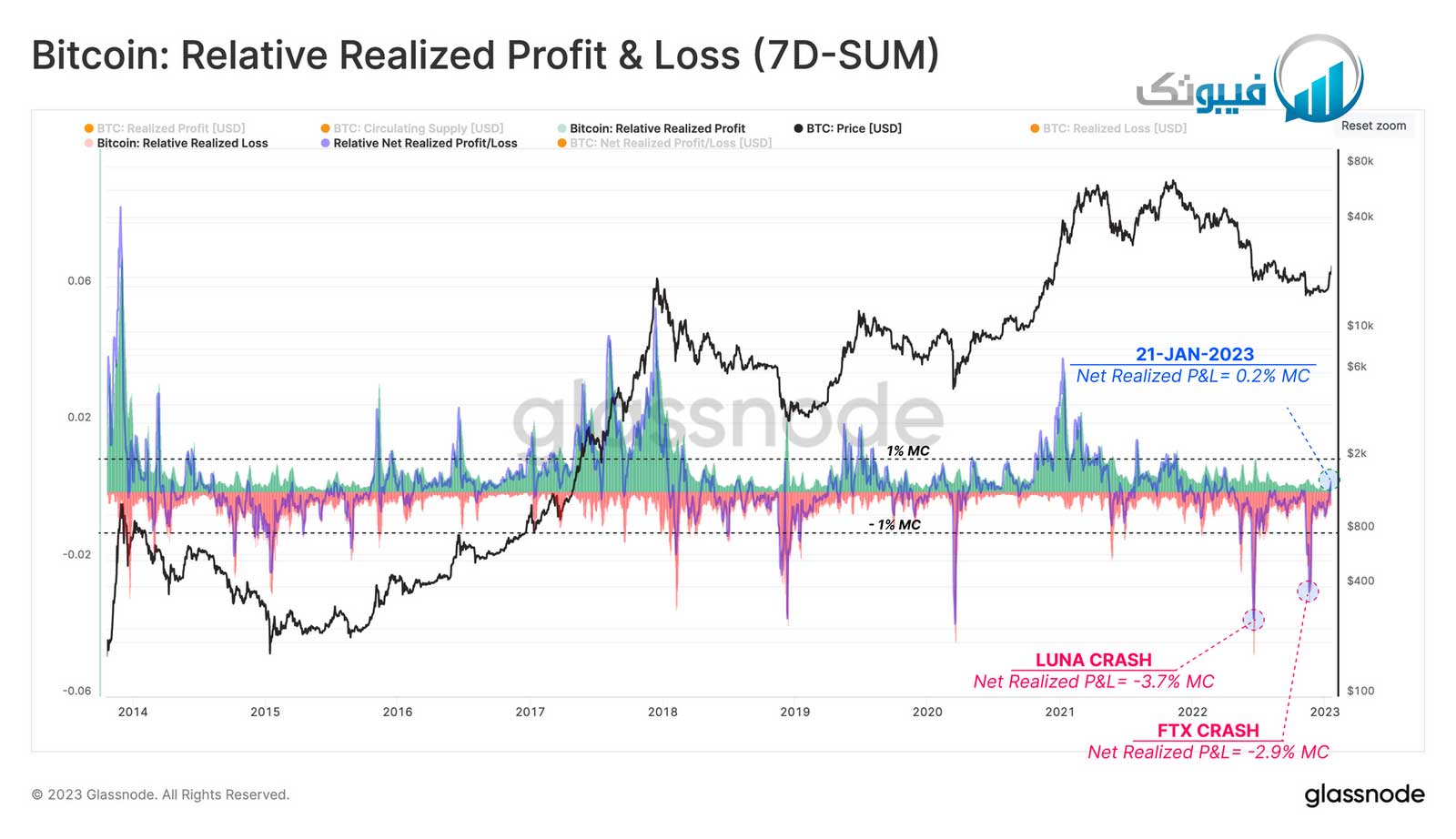

از لحاظ تاریخی، هرگونه تغییر ناگهانی در سودآوری عرضه (تحققنشده) سرمایهگذاران را به واکنش ترغیب میکند که میتوان با استفاده از معیارهایی که سود و زیان تحقق یافته را توصیف میکند، اندازهگیری کرد. معیارهای سود و زیان تحقق یافته تفاوت بین ارزش کوین ها در زمان واگذاری و زمان کسب را اندازه گیری میکند. نمودار زیر حجم کل هفتگی سود و زیان تحقق یافته را در کنار سود و زیان خالص تحقق یافته نشان میدهد. برای مقایسه بزرگی در چرخهها، هر ردیابی توسط Market Cap نرمال میشود.

مبلغ 7 روزه سود محقق شده [دلار آمریکا].

مبلغ 7 روز ضرر واقعی [دلار آمریکا].

زیر 7 روز خالص سود محقق شده منهای زیان.

بازار نزولی فعلی، که در نوامبر 2021 شروع شد، دو رویداد تسلیم بسیار بزرگ را پشت سر گذاشت و به ترتیب متوجه ضرر خالص -2.9٪ و -3.7٪ از ارزش بازار در هفته شد. این رژیم در حال حاضر به یکی از دامیننس سود تغییر یافته است، که نشانه ای امیدوارکننده از بهبودی پس از فشارهای اهرم زدایی سنگین اعمال شده در نیمه دوم سال 2022 است.

فرصتی برای سرمایه گذاران جدید

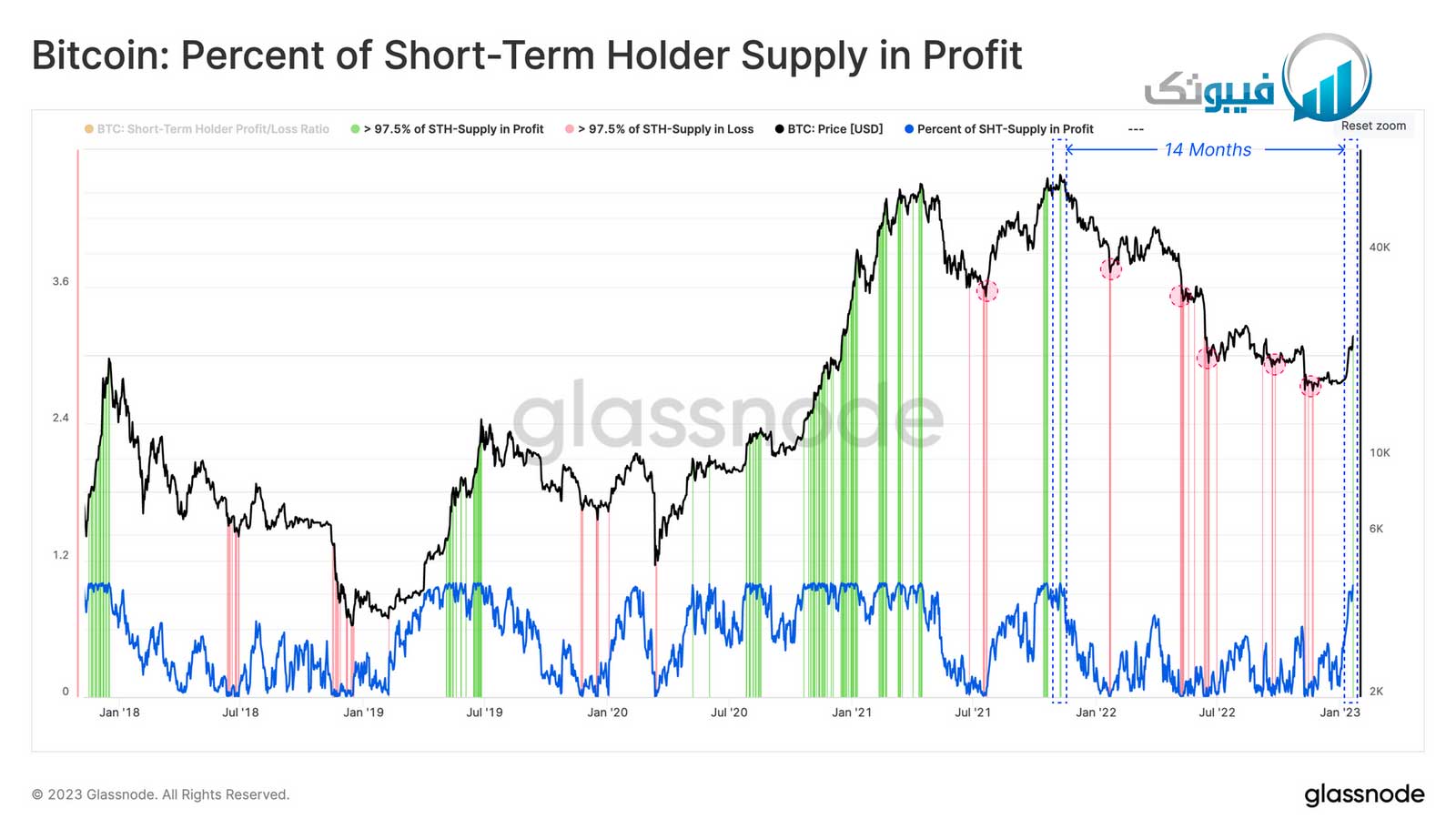

هنگامی که بازار در یک مرحله طولانی مدت کشف کف (یا سقف) است، رفتار سرمایه گذار جدید به یک عامل تأثیرگذار در شکل گیری نقاط محوری بهبود (یا اصلاح) محلی تبدیل میشود. ما میتوانیم این رفتار را از طریق درصد عرضه کوتاهمدت دارندگان در سود ارزیابی کنیم. جالب توجه است، در بازارهای نزولی، زمانی که بیش از 97.5 درصد از عرضه به دست آمده توسط سرمایه گذاران جدید از دست میرود، احتمال فرسودگی فروشنده به طور تصاعدی افزایش می یابد. برعکس، زمانی که بیش از 97.5 درصد از عرضه دارندگان کوتاه مدت سود دارد، این بازیکنان تمایل دارند از فرصت استفاده کنند و در نقطه سربه سر یا سود خارج شوند.

افزایش اخیر به 23 هزار دلار، این معیار را برای اولین بار از زمان ATH در نوامبر 2021 به بیش از 97.5 درصد سود رسانده است. با توجه به این جهش قابل توجه در سودآوری، احتمال فشار فروش ناشی از STH ها به همین ترتیب افزایش خواهد یافت.

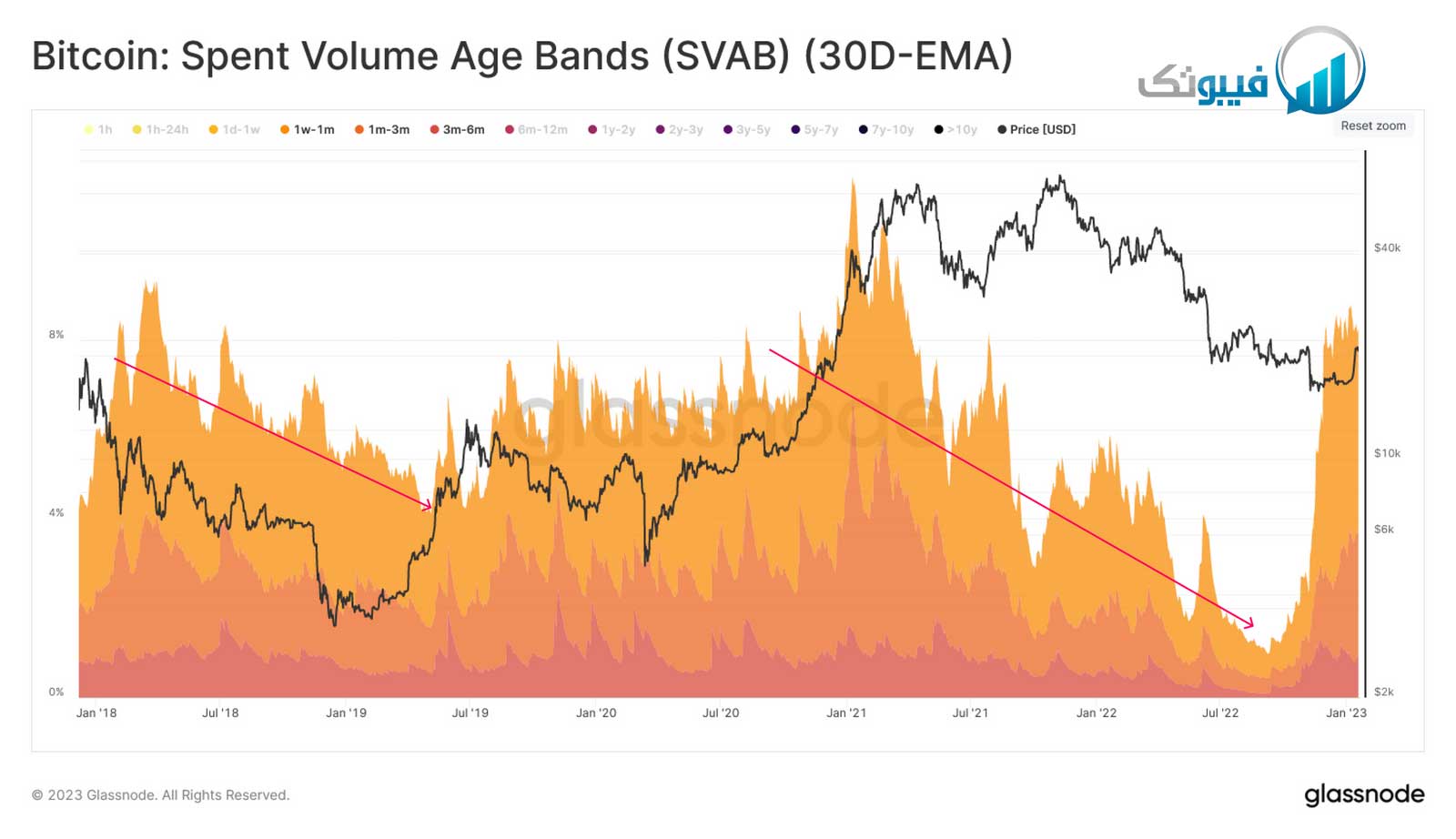

با نگاهی به حجم مخارج این دارندگان جدیدتر از طریق متریک باندهای سنی حجم مصرف شده (SVAB) (30D-EMA)، میتوانیم ببینیم که چگونه این افزایش در سودآوری، حجم هزینههای گروه را بسیار بالاتر از روند نزولی بلندمدت سوق داده است. بنابراین، پایداری رالی فعلی را میتوان تعادلی بین تقاضای ورودی و تقاضای تازه استقرار یافته در نظر گرفت و عرضه خارج شده از کیف پول سرمایه گذاران را با این قیمت های بالاتر تامین میکند.

اعتقاد مداوم

ارزیابی سودآوری و رفتار دارندگان کوتاه مدت به صورت مجزا ارزیابی کاملی از بازار ارائه نمیدهد. بنابراین، ما همان مطالعه را انجام خواهیم داد، اما بر روی گروه دارندگان بلندمدت هم تمرکز خواهیم کرد که بسیاری از آنها سرمایه گذاران 2021-2022 هستند که عمدتاً در دارایی های خود باقی می مانند. LTH-MVRV مبنای هزینه گروه دارندگان بلندمدت را با قیمتهای نقدی مقایسه میکند و بینشی در مورد سود یا زیان تحقق نیافته نگهداری شده ارائه میدهد.

ردیابی این معیار نشان میدهد که پس از 6.5 ماه، قیمت بازار در نهایت بالاتر از مبنای هزینه دارندگان بلندمدت در 22.6 هزار دلار بهبود یافته است. این نشان میدهد که میانگین LTH فقط بالاتر از نقطه سربهسر است. با در نظر گرفتن مدت زمان معامله LTH-MVRV زیر 1 و کمترین ارزش چاپی، بازار نزولی در حال انجام تا کنون بسیار قابل مقایسه با 2018-2019 بوده است.

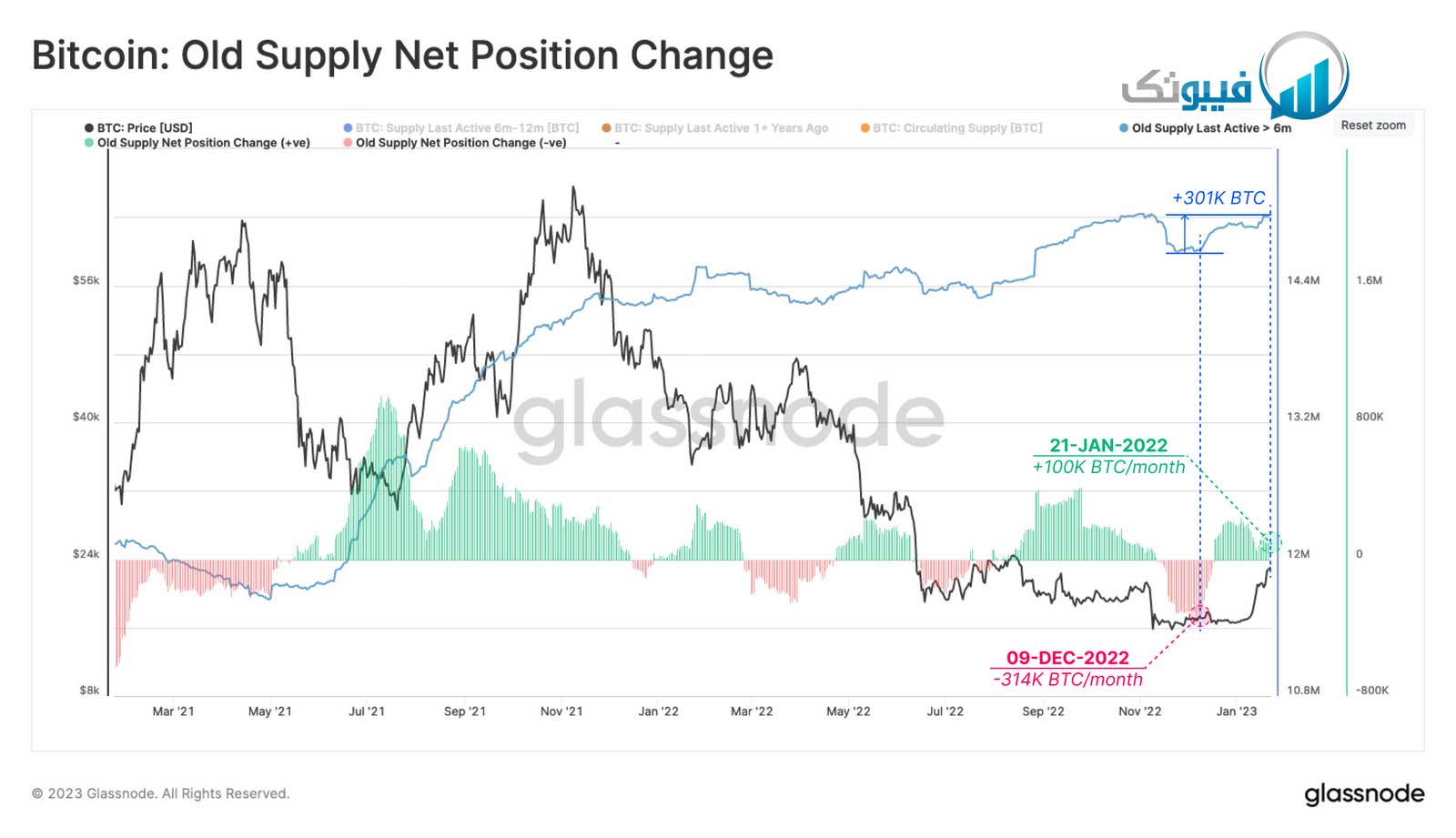

علیرغم بهبود شرایط تاریخی کم ارزش، به طور قابل توجهی، حجم کوین های با قدمت بیش از 6 ماه (Old-Supply) از اوایل دسامبر 301 هزار بیت کوین افزایش یافته است. این واگرایی قدرت اعتقاد HODLing را از طریق افزایش اخیر بازار نشان میدهد. به عبارت دیگر، عرضه توسط HODLers از انقباض -314 هزار بیت کوین در ماه پس از سقوط FTX به افزایش با نرخ +100 هزار بیت کوین در ماه تغییر کرده است.

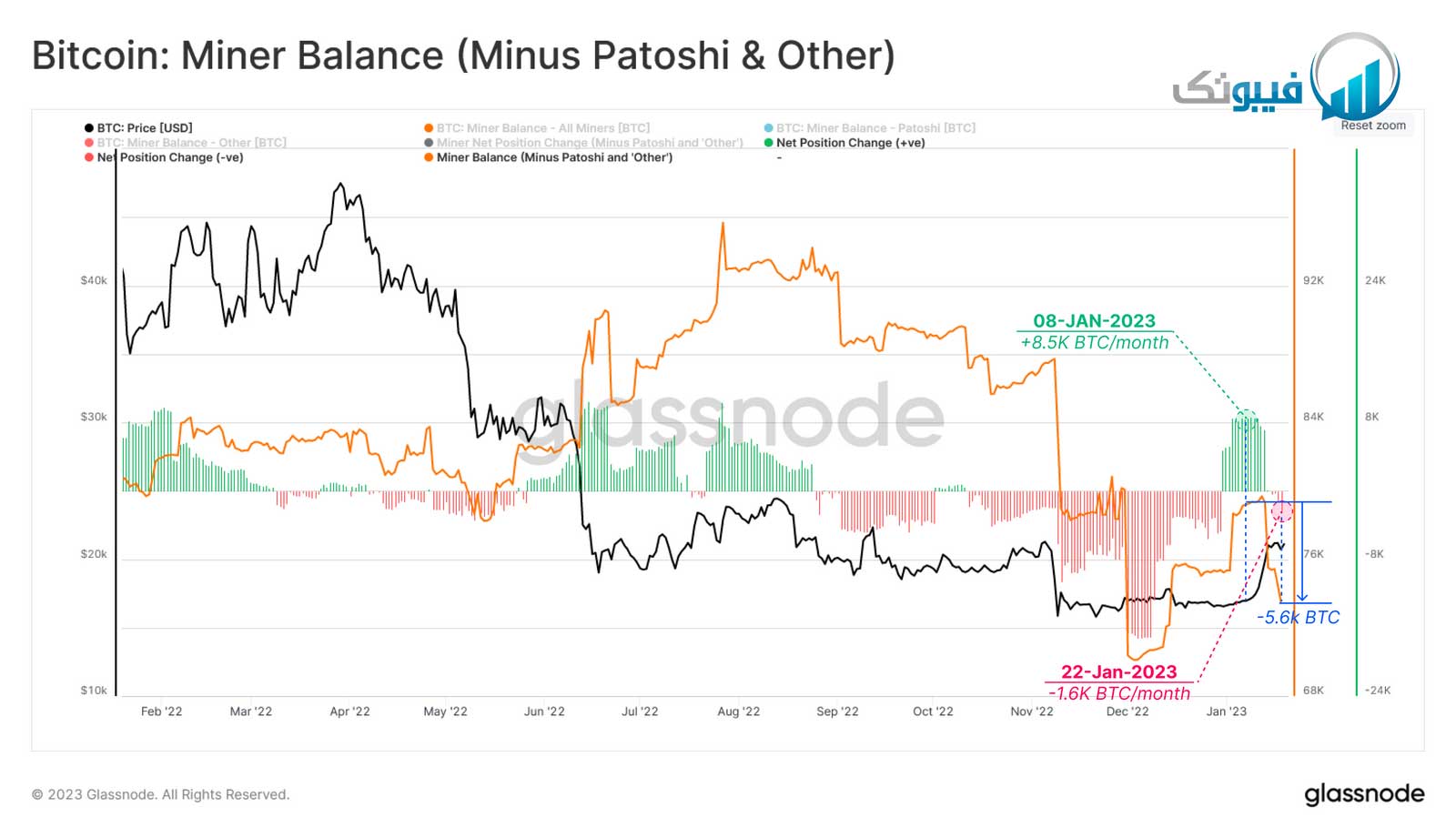

ماینرها در رالی می فروشند

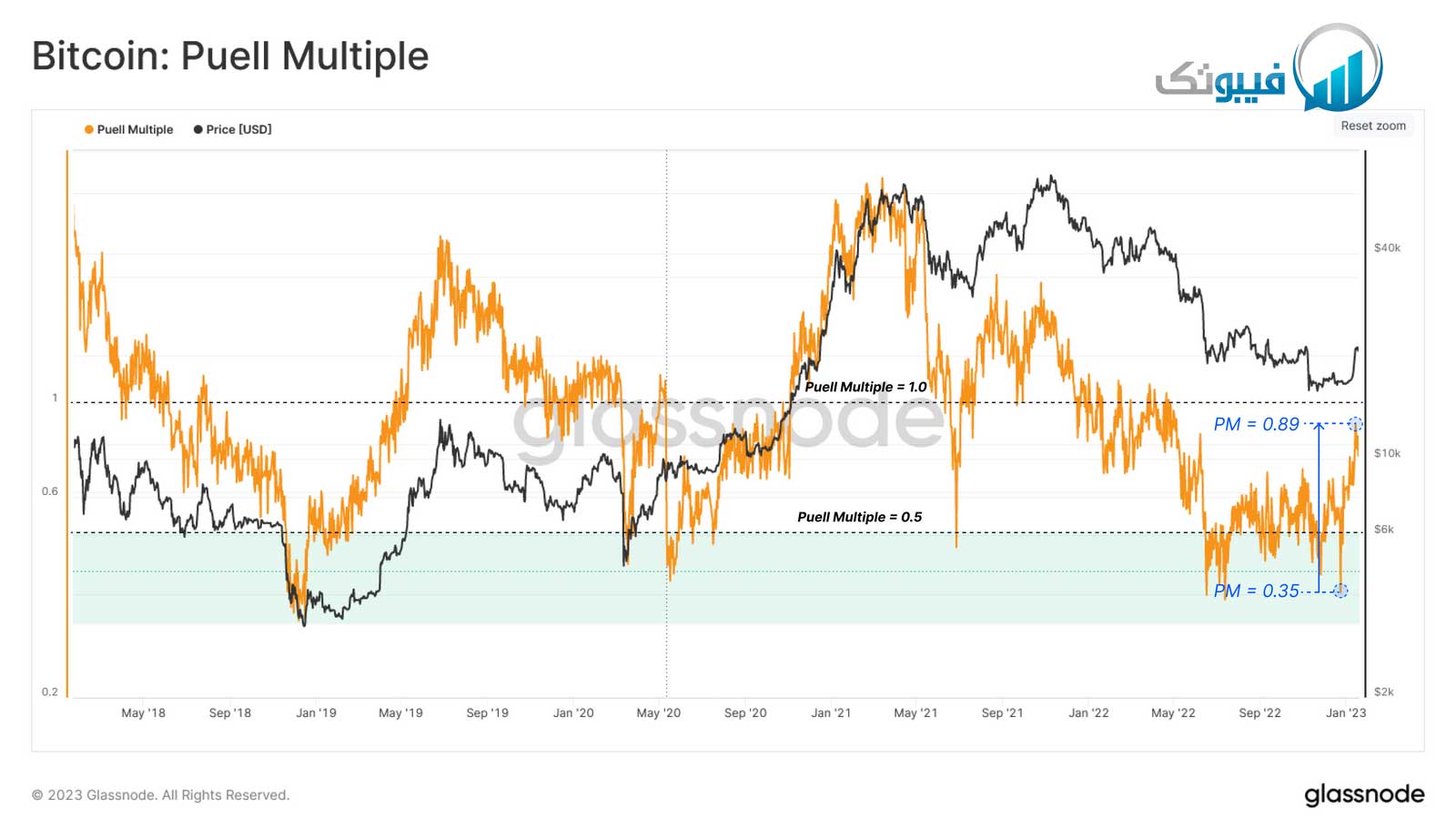

همانند دارندگان کوتاه مدت، ماینرها نیز از افزایش قیمت اخیر برای حفظ ترازنامه خود استفاده کرده اند. Pull Multiple نسبت بین درآمد روزانه ماینرهای کل (دلار آمریکا) به میانگین سالانه آنهاست. این نشان میدهد که درآمد نسبی ماینرها در مقایسه با اوایل ژانویه 254 درصد افزایش یافته است و نشان میدهد که استرس مالی شدیدی که صنعت در بازار نزولی تجربه کرده است، چقدر بوده است.

نتیجه

بهبود اخیر قیمت از پایین ترین سطح ماه دسامبر به بیش از 23.2 هزار دلار به طور قابل توجهی سودآوری سرمایه گذاران را در کل بهبود بخشیده است. با مشورت مدلهای قیمت، میتوانیم ببینیم که رالی اخیر چندین مدل مبتنی بر هزینه را بازیابی کرده و پیشنهاد عرضه با سود را به منطقه مطلوبتر سوق داده است.

با این حال، قیمتهای بالاتر و جذابیت سود پس از یک بازار نزولی طولانی، باعث میشود عرضه دوباره وارد گردش لیکوئید شود. تجزیه و تحلیل رفتار گروهی نشان میدهد که دارندگان کوتاهمدت و استخراجکنندگان از فرصتی برای لیکوئید بخشی از داراییهای خود برانگیخته شدهاند. برعکس، عرضه در اختیار دارندگان بلندمدت همچنان به رشد خود ادامه میدهد، که میتوان استدلال کرد که سیگنالی از قدرت و اعتقاد در این گروه است. با توجه به تأثیر دارندگان بلندمدت بر روند کلان، مشاهده مخارج آنها احتمالاً یک ابزار کلیدی برای پیگیری در هفته های آینده است.

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!