امروز در این مقاله تحلیل هفتگی آنچین، ما به بررسی شرایط کلی بازار و پارامتر های تاثیر گذار بر روی شبکه میپردازیم. با تیم فیبوتک همراه باشید.

یک تعادل ظریف

بازار خرید و فروش بیت کوین در یک تعادل خیلی ظریف بین تقاضا محدود ورودی در کنار یک فشار فروش آرام قرار دارد. در این شرایط، ما جریان ورودی به صرافی ها را بررسی خواهیم کرد. در ادامه این مقاله تحلیل هفتگی آنچین همراه فیبوتک باشید.

قیمت بیتکوین در یک بازه بسیار پر نوسان در هفته گذشته معامله شده است، به نحوی که از کمترین قیمت 37.3 هزار دلار تا محدوده 45 هزار دلار رشد داشته و در نهایت اکثریت سود خود را از معامله گران پس گرفته و در قیمت 39.2 هزار دلار کندل هفتگی بسته شده است. با اینکه در سطح کلان ریسک های سیستماتیکی و عدم قطعیت در بازار همچان وجود دارد ولیکن خریداران بیت کوین در تلاش هستند تا کف قیمتی برای دارایی ایجاد کنند. خریداران بیت کوین هم اکنون بیش از 2 ماه هست که در زیر فشار فروش وارده از سمت سرمایه گذاران کوتاه مدت هستند که باتوجه به کاهش شدید قیمت در حال فروش دارایی های خود اکثرا در ضرر هستند.

در هفته های گذشته با نوسان قیمت در یک محدوده مشخص، میتوان احساس کرد که یک تعادل نسبی قرار گرفته است. با این حال، با توجه به محدودیت تقاضای جدید ورودی، این تعادل ظریف می تواند با هر درجه از ایجاد فرسودگی در فروشندگان، یا برعکس، تقویت مجدد فروشندگان، به طور کامل مختل شود.

حال سوال کلیدی اینجاست که سد ایجاد شده توسط خریداران بیت کوین آیا پایدار خواهد ماند؟ بر این اساس ما در این تحلیل آنچین بیت کوین به بررسی حجم مبادلات آنچین با تمرکز بر میزان جریان ورودی به صرافی ها خواهد بود. این امر میتواند به خوبی نشان دهنده فشار فروش ایجاد شده از سمت فروشندگان خواهد بود.

جدال دو صرافی

بررسی فعالیت های صرافی ها یک استراتژی مناسب برای مطالعه اطلاعات درون شبکه ایست. بررسی کل جریان های ورودی به صرافی ها، مخصوصا در بازه های زمانی بلند مدت (نظیر ماهانه) میتواند اطلاعات بسیار کاربردی از میزان عرضه و تقاضای فعال در بازار ایجاد کند.

برای شروع، با تفسیر معیارهای زیر در موجودی صرافی ها اقدام خواهیم کرد:

هولدرهای بیت کوین (با هر میزان دارایی): این گروه اصلی ترین گروهی هستند که مایل هستند تا دارایی های خود را به هر میزان از صرافی ها خارج کنند.

تازه خرده فروشان بازار: این گروه کمترین تمایل به خروج دارایی های خود از صرافی دارند و بیشتر تمایل به نگهداری دارایی در صرافی ها و استفاده از ابزارهای معاملاتی درون صرافی ها دارند.

خزانه های سازمانی: این گروه نیز بیشتر مایل به استفاده از سرویس های در بستر صرافی یا موارد مشابه هستند و از ابزارهای مدیریت ریسک و معاملاتی درون صرافی استفاده میکنند. این دارایی ها نیز بیشتر مایل به تبادل در بازار OTC هستند و توسط قراردادهای چند امضایی نگهداری میشوند.

گسترش ابزارهای بازار مشتقه: بیت کوین میتواند به عنوان وثیقه نیز استفاده شود و بر این اساس جریان ورودی به صرافی ها نیز میتواند به عنوان ایجاد مارجین برای دارایی های بیشتر باشد.

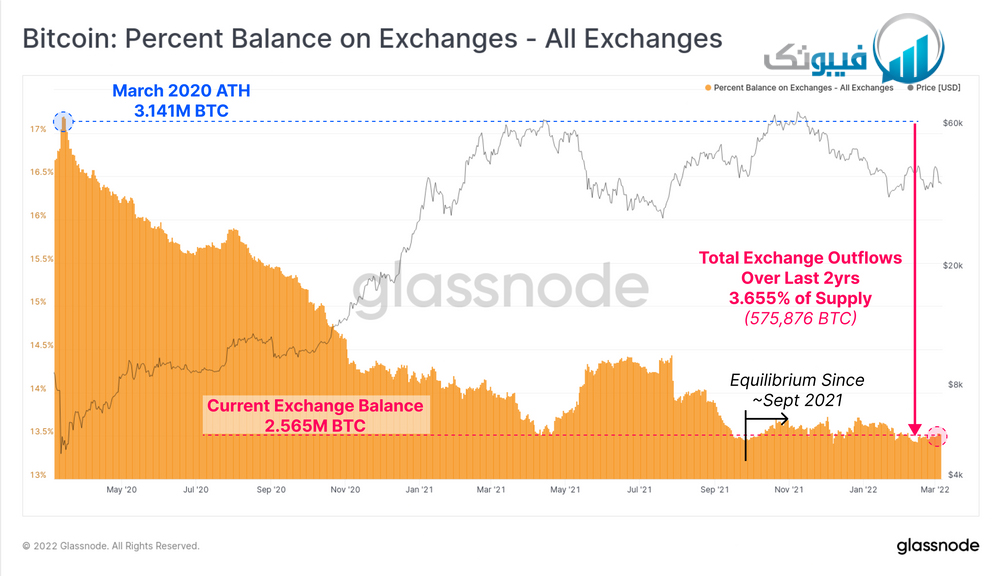

به یاد داشته باشید که 3 مورد از 4 مشخصه ذکر شده در بالا، دارای تاثیر بالا بر جریان ورودی صرافی ها هستند. این تا حدی است که باعث ایجاد یک جریان خروج بیش از 575 هزار بیت کوین از صرافی ها (معادل با 3.65% درصد از کل عرضه) از زمان مارچ 2020 است. گرچه یک تعادل نسبی بین عرصه و تقاضا از سپتامبر 2021 در بازار ایجاد شده است.

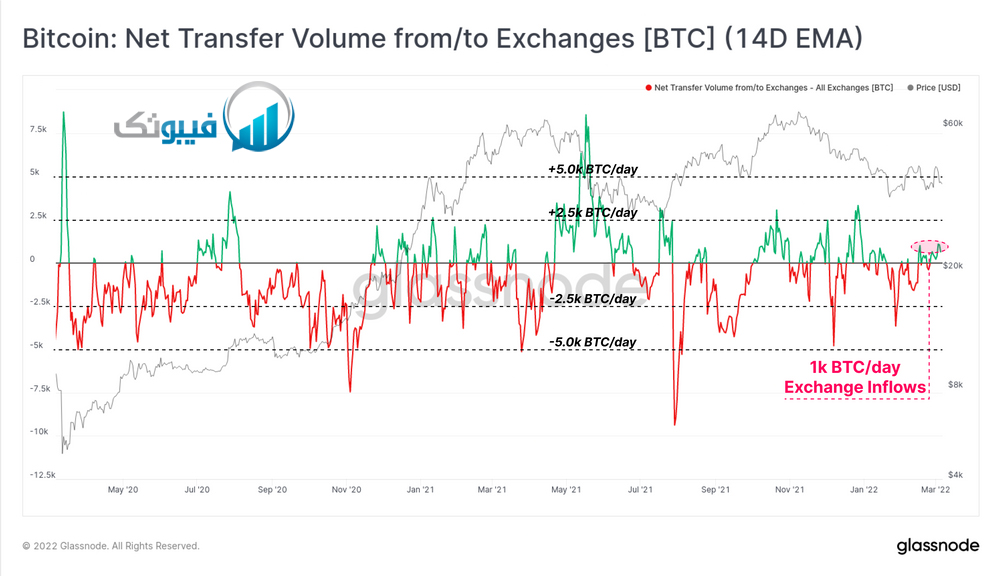

در جریان نوسانات کلان و اتفاقات ژئوپولیتیکی در هفته های گذشته، میزان جریان خالص در صرافی ها تقریبا ثابت باقیمانده است و صرفا شاهد یک رشد مثبت کوچک در هفته جاری بوده ایم. در هته جاری به طور میانگین روزانه 1000 بیت کوین به صرافی ها واریزی شده است بیشترین سهم برای دو صرافی Bitfinex و FTX بوده است. این مقدار از عرضه در سمت فروش با توجه به اتفاقات سطح کلان جهانی نسبتا کوچک است.

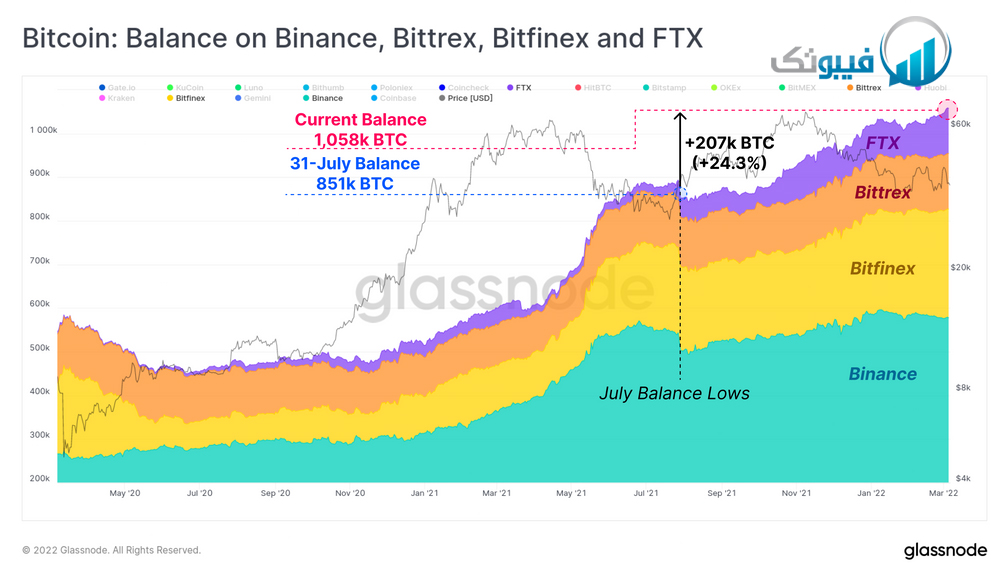

به ویژه در سال گذشته، صرافیها بر اساس تغییر موجودیشان کم و بیش در دو گروه غالب قرار گرفتهاند: آنهایی که دارای جریان خالص ورودی هستند و آنهایی که دارای ماندههای ثابت به جریان خالص خروجی هستند.

به طور خاص صرافی های، Binance (بایننس)، Bittrex (بیترکس)، Bitfinex (بیتفینکس) و FTX رشد غیر ضروری در ذخایر بیت کوین خود داشته اند. در مجموع، این صرافی ها از پایان جولای 2021 با رشد 24.3 درصدی، مجموع بیش از 207 هزار بیت کوین ورودی را شاهد بوده اند.

دسته دیگر شامل صرافیهای باقیمانده بازار است که براساس بررسی های ما از اواخر جولای شاهد خروج جمعی بیش از 253 هزار بیت کوین بوده اند. از میان این صرافی ها، صرافی Huobi (به رنگ بنفش در تصویر نشان داده شده است) بیشترین کاهش کلی را نشان میدهد که از بیش از 400 هزار بیت کوین در ماه مارچ 2020 به تنها 12.3 هزار بیت کوین کاهش یافته است. بیش از نیمی از این کاهش تراز به دنبال ممنوعیت استخراج بیت کوین توسط دولت چین و اعمال محدودیت های بیشتر بر فعالیت سرمایه گذاران در ماه می سال گذشته اتفاق افتاده است.

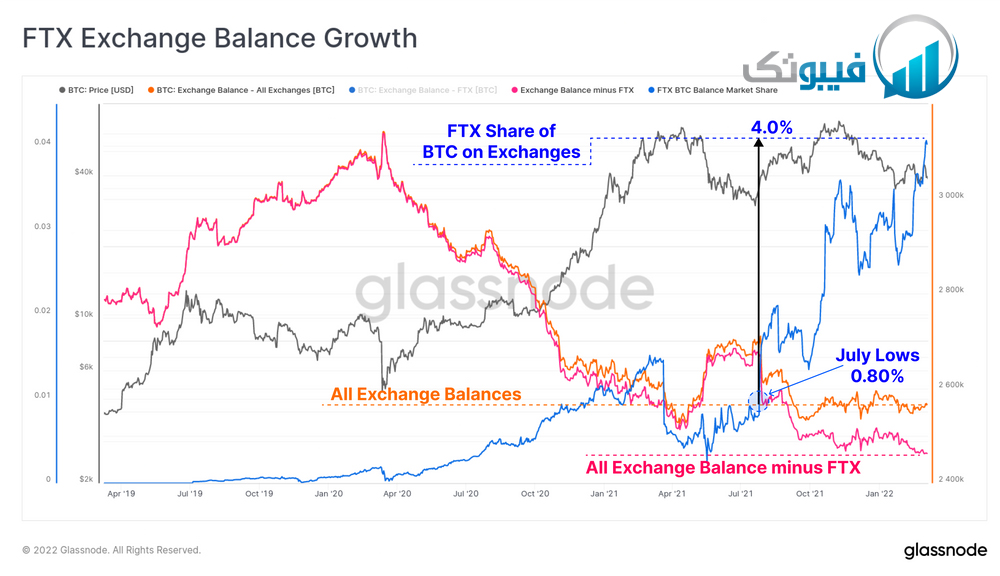

دو صرافی FTX و Binance، به ویژه در این مطالعه با رشد فوقالعادهای در میزان تسلط بر سهم بازار (که براساس موجودی نسبی BTC داخل صرافی اندازهگیری میشود) از سایرین بالاتر هستند. توجه داشته باشید که دو صرافی بایننس و FTX هر دو میزبان طیف گسترده ای از محصولات معاملاتی در بازار اسپات و مشتقه هستند و بنابراین احتمالاً نسبت قابل توجهی از دارایی های BTC نگهداری شده در این دو صرافی به عنوان وثیقه مارجین جهت تامین مالی سایر معاملات استفاده میشود.

حجم کل بیت کوین در اختیار صرافی FTX در حال حاضر به بیش از 103 هزار بیت کوین تخمین زده میشود که رشد فوق العاده ای نسبت به میزان 3 هزار بیت کوین در ماه مارچ سال 2020 را نشان میدهد. این نشان دهنده افزایش برتری میزان دارایی این صرافی از 0.8 درصد بازار در ماه جولای 2021 به 4.0 درصد امروز است.

اگر میزان بیت کوین نگهداری شده توسط صرافی FTX را از میزان کل موجودی صرافی های فعال حذف کنیم (که نتیجه به رنگ صورتی نشان داده شده است)، میتوانیم ببینیم که این معیار از موجودی کل مبادلات در پایینترین نرخ های چند ساله جدید است که نشان دهنده ردپای قابل توجه FTX در بازار است.

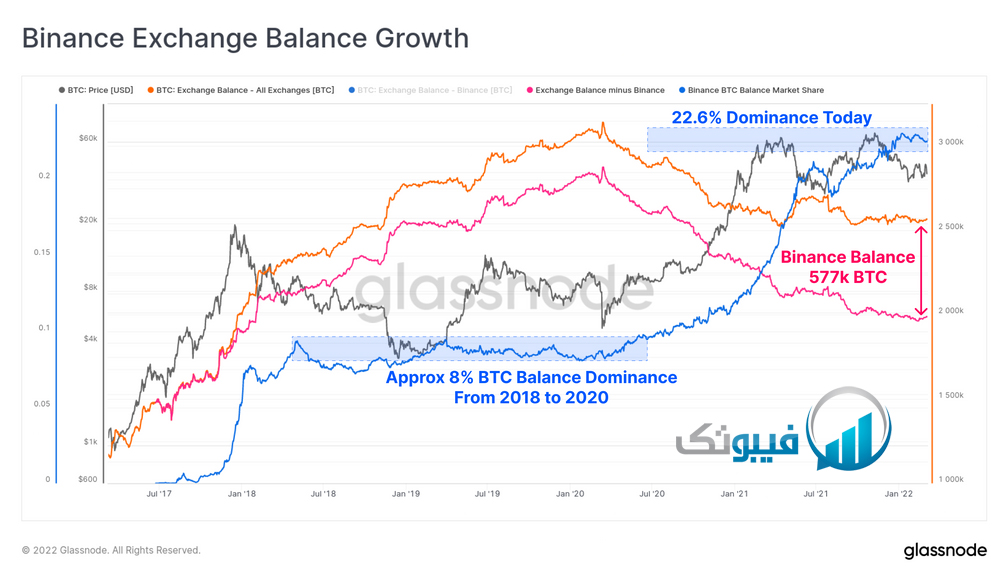

با این حال، صرافی بایننس تاج برتری از رشد چشمگیر میزان تسلط بر سهم بازار را به دست میآورد و از تسلط نسبتاً پایدار 8 درصدی خود در موجودی بیت کوین در سالهای 2018 الی 2020 به بیش از 22.6 درصد امروز افزایش یافته است. کل موجودی موجود در صرافی بایننس از ماه مارچ سال 2020 به میزان 315 هزار بیت کوین افزایش یافته است که به تنهایی در دو سال، رشد 120 درصدی را محقق کرده است.

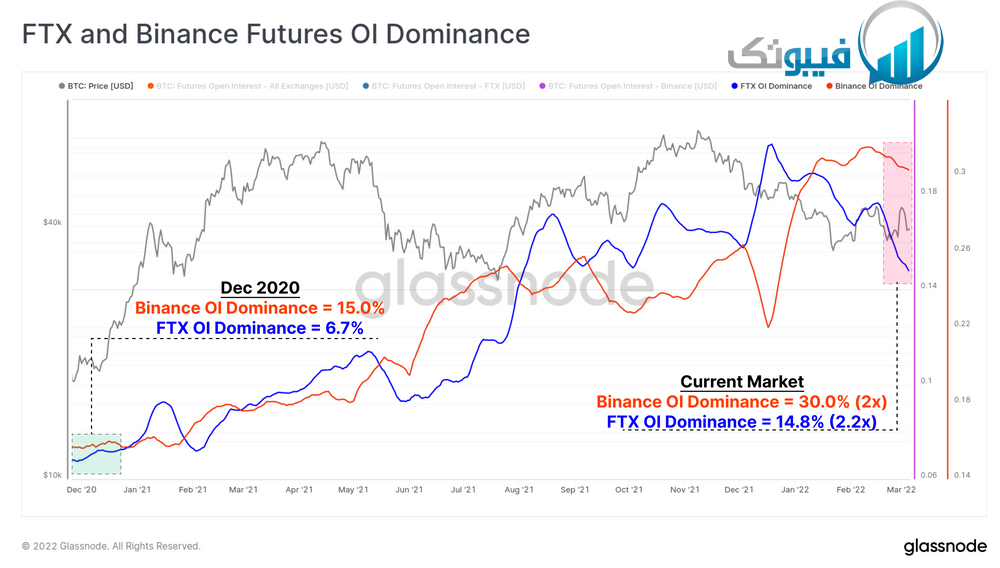

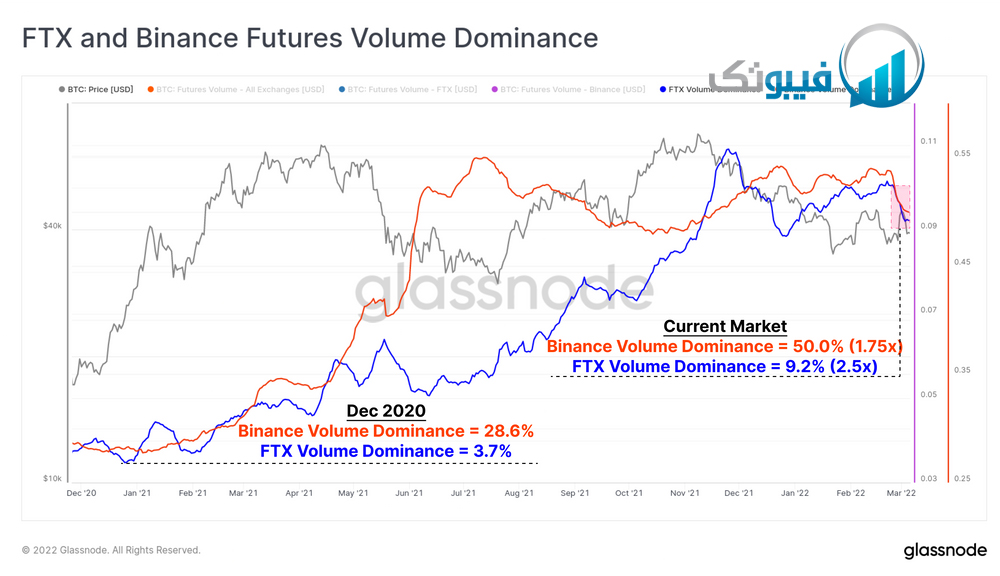

افزایش تسلط بر حجم معاملات آتی حتی چشمگیرتر نیز هست، صرافی بایننس به تنهایی اکنون نیمی از حجم معاملات آتی را در اختیار دارد. صرافی FTX نیز شاهد افزایش قابل توجهی در تسلط بر حجم معاملات بوده و در مقایسه با دسامبر 2020 تا 2.5 برابر افزایش یافته و اکنون 9.2 درصد از کل حجم معاملات آتی را به خود اختصاص داده است.

خلاصه نتایج از مطالعه بر روی فعالیت های صرافی ها به شرح زیر است:

خالص جریان ورودی به صرافی ها با توجه به مقیاس میزان عدم اطمینان موجود در بازارها، در حال حاضر نسبتاً کوچک باقی مانده است و به نظر میرسد در مجموع صرافی ها در یک تعادل نسبی هستند.

دو گروه از صرافی ها با توجه به تغییر میزان موجودی بیت کوین در سال گذشته ایجاد شده است.

صرافی ها Binance و FTX هر دو نشان دار برجسته ترین میزان افزایش سهم بازار طی دو سال گذشته هستند که هر دو افزایش متناظری نیز در میزان تسلط بر بازار آتی نیز دارند.

این نشان میدهد که سرمایهگذاران ترجیح میدهند از ابزارهای بازار مشتقه برای پوشش ریسک، به جای فروش بیت کوین های خود در بازار اسپات استفاده کنند، مشاهدهای که گزارش هفته اول اسفند ما نیز آن را تأیید میکند.

مشخص کردن حجم ورودی صرافی ها

بعد از بررسی تعادل نسبی در صرافی ها، اکنون میتوانیم پروفایل سرمایه گذارانی که دارایی های خود را برای فروش به صرافی ها میفرستند را بررسی کنیم. برای شروع، ما سه تخمین از قیمت تمام شده را بررسی خواهیم کرد تا تفسیر خود را از احساسات و احتمال فروش مطلع کنیم.

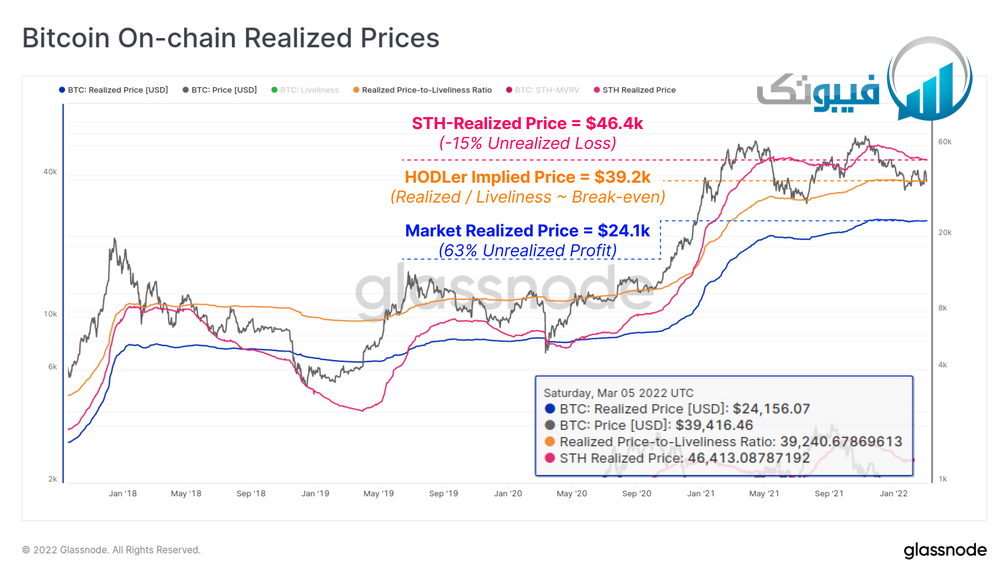

- قیمت تمام شده سرمایه گذاران کوتاه مدت: در حال حاضر در محدوده 46.4 هزار دلار با زیان شناسایی نشده بیش ز 15% قرار گرفته است. این معیار شامل تمام دارایی هایی است که در کمتر از 155 روز گذشته جابجا شده اند.

- معیار قیمت هولدرها: در حال حاضر در محدوده 39.2 هزار دلار قرار گرفته است که بیان گر قیمت منصفانه است. این معیار با وزن دادن به قیمت واقعی براساس میزان درجه انباشت و رفتار هولدرها محاسبه میشود.

- قیمت تمام شده: در حال حاضر در محدوده 24 هزار دلار قرار دارد و بیانگر قیمت میانگین تمامی کوین ها از آخرین بار جابجایی آن ها درون شبکه است. براساس تاریخ، این سطح حمایت بسیار مهم روند است که نشان میدهد همچنان اکثریت بازار سود شناسایی نشده 63% را در خود حفظ کرده است.

برداشت آشکاری از این بررسی ها به شرح زیر است:

سرمایه گذاران کوتاه مدت: اصلی ترین افراد برای فروش دارایی های خودشان هستند زیرا اکثرا در حال تحمل ضرر در پوزیشن های معاملاتی خود هستند.

– همچنین، سرمایه گذران بلند مدت: اکثرا در سود هستند و بنابراین احتمالا کمترین افرادی هستندکه مایل به فروش دارایی هایشان هستند.

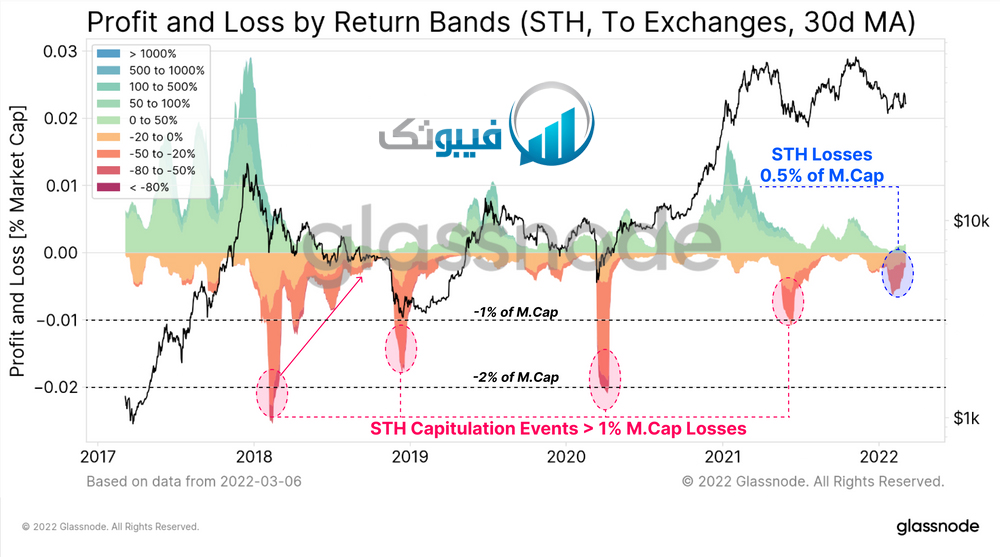

نمودار بعدی میزان سود و زیان شناسایی شده سرمایه گذاران کوتاه مدت براساس کوین هایی که به صرافی ها میفرستند نشان داده شده است. میتوانیم ببینیم که ضررهای قابل توجهی بیش از 2 ماه است که در حال شناسایی هست و تقریبا برابر با 0.5% از مارکت کپ به صورت روزانه را شامل میشود. ضرری در این ابعاد با اینکه بسیار بزرگ است، اما بازه سال 2018 و مارچ 2020 همچنان در درجات بالاتری از این دوره قرار میگیرند.

در نهایت این اطلاعات تا حد زیادی نتایج ما نسبت به فروش دارایی از سمت سرمایه گذاران کوتاه مدت را تایید میکند که نسبت به ایجاد فشار فروش اقدام کرده اند، اگر چه که میزان آن بسیار کوچکتر در مقایسه با بازارهای خرسی گذشته است.

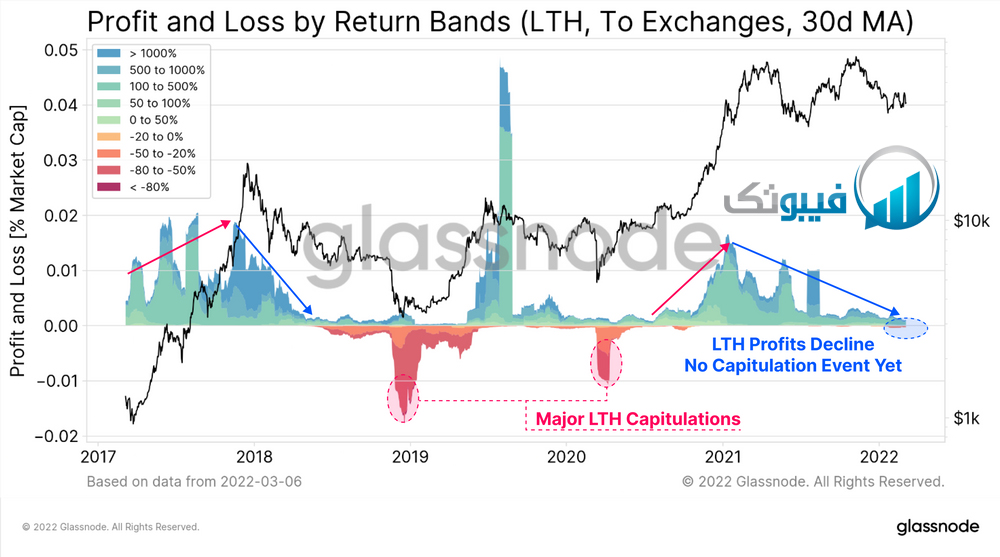

به همان صورت، نمودار زیر نیز میزان سود و زیان محقق شده توسط سرمایه گذاران بلند مدت را نشان میدهد. میتوانیم مشاهده کنیم که میزان فروش این گروه نیز از جولای 2021 رو به کاهش هست که مجددا تحلیل های مارا نسبت به جریان فروش اندک از سمت سرمایه گذاران بلند مدت را تایید میکند. همچنین بایستی به یاد داشته باشید که در حال حاضر ما شاهد یک جریان انباشت بزرگ از سمت سرمایه گذاران بلند مدتی هستیم که مشابه با آن در جریان های قبلی بازار نیز رخ داده است.

از نظر تاریخی میزان کم ضرر در سرمایه گذاران بلند مدت و کوتاه مدتی میتواند نشانه ای از احتمال افزایش فرسودگی در بین فروشندگان باشد. با این حال خطر تسلیم نهایی در قالب یک ریزش بزرگ و سریع هر دو گروه سرمایه گذاران بایستی در ذهن شما باقی مانده باشد که این مورد نیز دارای سوابق تاریخی متعددی است.

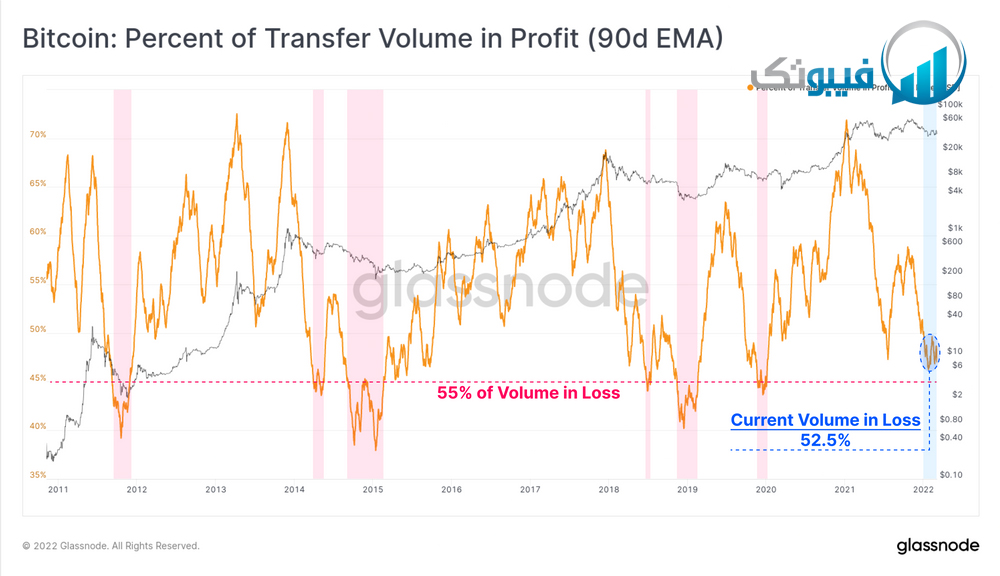

در ادامه میتوانیم ببینیم که میزان حجم در سود براساس اطلاعات درون شبکه نیز همچنان در سطوح پایینی از نظر تاریخی در محدوده 47.5% است. در نقطه برعکس این معیار میتوانیم بفهمیم که 52.5% از کل تراکنش ها در حال خرج شدن در ضرر هستند. بایستی بگوییم در چرخه های انتهایی بازارهای خرسی گذشته نیز ( که به رنگ قرمز نشانه گذاری شده است ) بیش از 55% از کل حجم نقل و انتقالات در ضرر جابجا شده اند (که بیانگر بازه زمانی انباشت میباشد).

جمع بندی و نتیجه گیری

کاهش کنونی وضعیت بازار از نظر تاریخی، در تعدادی از معیارها و پارامترهای آنچین قابل توجه است، علیرغم اینکه این مقدار کمتر از بازارهای نزولی گذشته است. این ها مشخصاتی است که شبیه به روندهای اخیر بازارهای خرسی است. با این حال، در حالی که میزان شدت فروش از روی وحشت (Panic Selling) از نظر آمار آنچین بسیار قابل توجه است، اما در مقابل با ابعاد بازار کوچک به نظر میرسد.

سرمایه گذارانی که در حال فروش هستند، ترجیه میدهند که دارایی خود را با ضرر به فروش برسانند که بیشتر این دارایی ها در اختیار سرمایه گذاران کوتاه مدت است. در همین حال فشار فروش از سمت سرمایه گذاران بلند مدت در یک روند کاهشی از ژانویه 2021 است که نشان دهنده افزایش میزان اعتقاد به بیت کوین در مواجهه با اتفاقات بزرگی نظیر نا امنی ها در سطح کلان است.

با معرفی ابزارهای بازار مشتقه، صرافی های FTX و Binance به طور خاص افزایش قابل توجهی در میزان سهم بازار خود نسبت به سایر رقبا داشته اند. این یکی دیگر از نقاط عطف در به کار گیری ابزارهای معاملاتی در بازار مشتقه را نشان میدهد که سرمایه گذاران برای پوشش ریسک از آن به جای فروش بیت کوین خود در بازار اسپات، استفاده میکنند.

امیدوارم از این تحلیل هفتگی آنچین حداکثر بهره را برده باشید. همچنین شما میتوانید سایر مقالات مرتبط با پروژه های جذاب برای سرمایه گذاری را در بخش تحلیل فاندامنتال ارزهای دیجیتال مطالعه بفرمایید.

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!