امروز در این مقاله آموزش ارز دیجیتال به مفهوم راهنمای معامله گری ارز دیجیتال میپردازیم. با تیم فیبوتک همراه باشید.

سالها پیش کسانی که در مؤسسات مالی بزرگ، کارگزاریها و خانههای تجاری کار میکردند افرادی بودند که میتوانستند در بازار سهام معامله کنند، کسانی بودند ک ورود تجارت آنلاین، همراه با انتشار آنی اخبار، زمینه بازی یا بهتر است بگوییم تجارت را هموار کرده است. اپلیکیشنهای تجاری با کاربری آسان و 0% کمیسیون خدماتی مانند Robinhood، TD Ameritrade و Charles Schwab، تلاش برای سرمایهگذاران خردهفروش را آسانتر از همیشه کرده است.

معاملات روزانه میتواند به یک حرفه پرسود تبدیل شود (به شرطی که آن را به درستی انجام دهید). اما میتواند برای تازه کارها چالش برانگیز باشد، به خصوص کسانی که استراتژی برنامه ریزی شده ای ندارند.

راهنمای معالمه گری ارز دیجیتال

ریچارد دمیل وایکوف و همکارانش مجموعه ای ارزشمند از آزمایشات، شماتیک و قوانین را به عنوان روشی برای تجارت کارآمد و تجزیه و تحلیل بازار در طول دهه 1930 تدوین کردند که به عنوان “روش تجارت وایکوف” شناخته میشود. این روش توسط هنک پرودن در مقاله خود بیشتر توضیح داده شده است. کتابی با عنوان “سه مهارت تجارت برتر”. این روش عمدتاً شامل نمودارهای نقطه و رقم و قیمت برای تعیین حجم معاملات و سایر اطلاعات مرتبط برای تصمیم گیری آگاهانه است.

تجزیه و تحلیل وایکوف از محدوده های تجاری

یکی از دلایل اصلی استفاده از روش معامله گری ارز دیجیتال Wyckoff، بهبود موقعیت بازار با پیش بینی تغییرات قیمت آینده است، به ویژه در مواردی که نسبت ریسک/پاداش عمده ای درگیر باشد. محدوده معاملاتی (TRs) یکی دیگر از مفاهیم مورد استفاده در این روش است که برای تعیین مناطق تجمع و توزیع استفاده میشود.

اینها مناطقی هستند که قیمت ها بین نقاط بالا و پایین مشخص میشوند و تعادل نسبی بین تقاضا و عرضه وجود دارد. موسسات و معامله گران مختلف با تصمیم گیری در مورد خرید و فروش با استفاده از این محدوده ها خود را برای رشد بعدی آماده می نند. هم در فرآیند انباشت و هم توزیع، یک انسان/واسطه به طور فعال خرید و فروش میکند. این حجم یا میزان توزیع و انباشت حرکات بعدی را برای معامله گران آشکار میکند.

تکنیک های تحلیل بازار به روش Wyckoff

روش معالمله گری ارز دیجیتال Wyckoff شامل یک فرآیند پنج مرحله ای برای تجزیه و تحلیل بازار و تصمیم گیری است. این مراحل عمدتا شامل موارد زیر است:

-

تعیین موقعیت فعلی و روندهای آینده در بازار برای ایجاد یک استراتژی سودآور برای سرمایه گذاری. بیشتر شامل استفاده از نمودارهای میله ای و سابقه قیمت برای تجزیه و تحلیل شاخص بازار است.

-

انتخاب دارایی ارزدیجیتال با توجه به روند فعلی بازار. اگر میخواهید سرمایه گذاری بلند مدت انجام دهید، عاقلانه، کوین/توکنی را انتخاب کنید که به نظر شما قوی تر از بقیه است.

-

انتخاب پروژه های دیجیتال که مساوی یا حداقل بیش از اهداف باشد. در این مورد، پیشنهاد میشود آن دسته از دارایی هایی را که در حال انباشت یا تحت انباشت هستند انتخاب کنید.

-

تعیین آن کوین/توکن هایی که آماده حرکت هستند. در این راستا، رتبه بندی دارایی ها به ترتیب مورد نظر شما مفیدتر خواهد بود. استفاده از نمودارهای نقطه و شکل و نمودارهای میله ای برای همه دارایی ها را ترجیح دهید. علاوه بر این، توصیه میشود از نه آزمون مهم ارائه شده توسط هنک پرودن در “سه مهارت تجارت برتر” استفاده کنید.

-

به دارایی انتخابی خود کمی زمان دهید تا بازده مطلوبی را به شما ارائه دهد. توقف ضررها را کنار بگذارید و آرام باشید. در اینجا شما باید از نمودارهای قیمت برای مشاهدات بیشتر استفاده کنید.

قوانین روش Wyckoff

سه قانون اصلی روش وایکوف وجود دارد، یعنی:

-

قانون عرضه و تقاضا

-

قانون علت و معلول

-

قانون تلاش در برابر نتیجه

قانون عرضه و تقاضا

قانون اول در روش Wyckoff، قانون عرضه و تقاضا، اساساً فرض میکند که در صورت افزایش تقاضا، قیمت ها افزایش مییابد. اما اگر تقاضا کمتر از عرضه باشد، قیمت ها کاهش مییابد. افزایش قیمت نشان میدهد که معامله گران بیشتری خرید میکنند و کاهش قیمت نشان میدهد که تعداد فروشندگان بیشتر از خریداران در بازار است.

روش Wyckoff شامل یک روش نمودار ساده برای تعیین اثرات علت است. به عبارت ساده، وایکوف تکنیک های مفیدی را برای نشان دادن اهداف معاملاتی در ابتدا بر اساس مدت زمان انباشت (جمع آوری کوین) و دوره های توزیع معرفی کرد. در نتیجه، یک معامله گر میتواند پس از خروج از دوره ای که انتظار میرود شکست قیمت متوقف شود (محدوده معاملاتی) و حجم حجم بازار را تعیین کند.

قانون علت و معلول

قانون علت و معلول فرض میکند که برخی رویدادها باعث تفاوت غیرتصادفی در عرضه و تقاضا میشوند. به عبارت دیگر، دوره توزیع منجر به روند نزولی میشود و دوره تجمع منجر به روند صعودی میشود. معامله گران از این فیلتر برای تعیین اهداف قیمت خود استفاده میکنند. این یکی از مهمترین قوانینی است که با روش Wyckoff توصیف شده است و به طور منظم در بازارهای مالی مورد استفاده قرار میگیرد.

به طور دقیق، قانون علت و معلول نشان میدهد که تقاضا بیشتر از عرضه است زیرا قیمت ها افزایش مییابد و نشان میدهد که مردم بیشتر کوین میخرند. از سوی دیگر، اگر تقاضا کمتر از عرضه باشد، قیمت ها کاهش مییابد که نشان میدهد افراد کمتری به آن محصول (کوین) علاقه مند هستند.

قانون تلاش در برابر نتیجه

قانون سوم در روش معامله گری ارز دیجیتال Wyckoff، قانون تلاش در برابر نتیجه، استدلال میکند که تفاوت بین قیمت و حجم نشان دهنده تنوع در روند بازار است. اگر بین حجم و عمل قیمت هماهنگی وجود داشته باشد، روند ادامه خواهد یافت. با این حال، اگر بین قیمت و حجم تفاوت وجود داشته باشد، روند بازار در نهایت متوقف میشود یا جهت خود را تغییر میدهد.

به عنوان مثال، بازار اتریوم پس از یک روند خرس طولانی با حجم بالاتری تقویت میشود. این حجم بیشتر نشان دهنده تلاش قوی و نوسان کم است. بنابراین با وجود تغییرات مداوم، دیگر هیچ افت قیمتی قابل توجهی وجود ندارد. این نوع روندها نشان دهنده روشن بودن روند نزولی است.

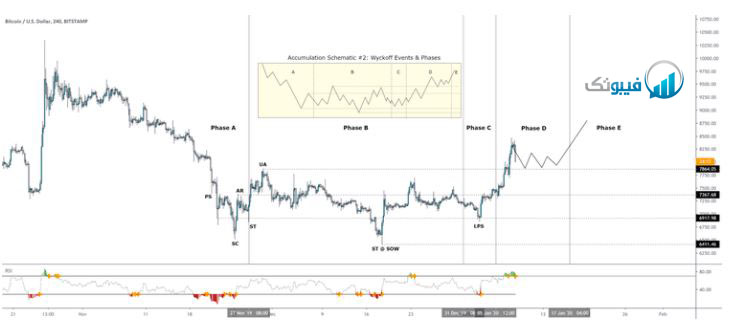

شماتیک وایکوف

توزیع و انباشت به عنوان مهمترین بخش روش معامله گری ارز دیجیتال Wyckoff در جامعه ارزهای دیجیتال در نظر گرفته میشود. این شماتیک به دو بخش توزیع و انباشت تقسیم میشوند. این بخشها به پنج زیر بخش (اعم از A تا E) تقسیم میشوند.

طرح های انباشت

شماتیک انباشت توسط Wyckoff نشان دهنده یک مدل اولیه برای تجمع (مجموعه کوین) است. برای نشان دادن و بررسی روند انباشت کار. علاوه بر این، طرح های انباشت نیز مراحل مهمی را برای راهنمایی ما در محدوده معاملاتی برای استفاده از موقعیت ایده آلی ارائه میدهد.

فاز A

فاز A طرحهای تجمع وایکوف نشان دهنده توقف روند نزولی (محدوده معاملاتی) است. تا این لحظه، عرضه همچنان غالب است، که با کاهش قیمت کوین برای مدت کوتاهی همراه با حجم معاملات سنگین همراه است. این رویدادها را میتوانید در نمودارهای قیمتی مشاهده کنید که حجم زیادی از آنها به دلیل انتقال زیاد کوین توسط معامله گران قابل مشاهده است. در اینجا فشار فروش نیز روند نزولی است و افزایش حجم معاملات نشان دهنده آغاز این مرحله است.

فاز B

فاز B شماتیک انباشت بر اساس قانون علت و معلول وایکاف است، زیرا معمولاً به عنوان یک علت در نظر گرفته میشود. سرمایه گذاران بیشترین حجم کوین خود را در مرحله B جمع آوری میکنند. در این مرحله، بازار سطح حمایت و مقاومت محدوده معاملات (TR) را آزمایش میکند. به عبارت ساده، تغییرات قیمت وحشیانه است و تحت تأثیر حجم های بالاتر قرار میگیرد. در نهایت، هنگامی که عرضه کوین تمام شد، رمز ارز آماده انتقال به فاز C است.

فاز C

در مرحله C Spring (قیمت زیر سطح حمایت محدوده معاملاتی) به سرعت معکوس میشود و به محدوده معاملاتی باز میگردد. شما میتوانید بهار را به عنوان دوره ای از کوین زیر منطقه پشتیبانی برای جذب معامله گران و سرمایه گذاران در نظر بگیرید. این آخرین تلاش برای خرید توکن ها با کمترین نرخ قبل از افزایش مجدد نرخ ها است.

همچنین قابل توجه است که تله خرس، سرمایه گذاران بی تجربه را به سمت فروش کوین با نرخ پایین جذب میکند و منتظر “دامپ” است که در نهایت اتفاق نمیافتد و قیمت ها در عوض بدون رسیدن به آن نقطه دامپینگ از آن نقطه افزایش مییابد. به زبان ساده، بهار همیشه مفید نیست زیرا حجم معاملات غیرقابل پیش بینی است.

فاز D

فاز D آمار انباشت یک انتقال بین علت و معلول است، زیرا بین فاز C (منطقه تجمع) و خروج از محدوده معاملات (فاز E) قرار دارد. در مرحله D، یک سرمایه گذار باید تقاضای غالب را بر عرضه تحت نظر داشته باشد. در این مرحله، قیمت به بالای محدوده معاملات افزایش مییابد. در مرحله D، شما باید اکثراً تسلط احتمالی تقاضا بر عرضه را دنبال کنید. در این مرحله، قیمت به طور معمول به بالای محدوده معاملات می رود و پشتیبانی نقطه آخر (LPS) بسترهای بسیار خوبی را برای کسب سود هنگفت فراهم میکند.

با این حال، همچنین قابل توجه است که بیش از یک نقطه وجود دارد که انتظار میرود روند نزولی به دلیل افزایش تقاضای خرید (پشتیبانی نقطه آخر) در مرحله D متوقف شود.

فاز E

فاز E شماتیک های انباشت، آخرین مرحله ای است که در آن کوین از محدوده معاملاتی خارج میشود و تقاضا عملی میشود. شما میتوانید برخی واکنش های معمولی را در طول این مراحل مشاهده کنید، مانند این که اکثر سرمایه گذاران به طور موقت کوین های خود را ترک میکنند.

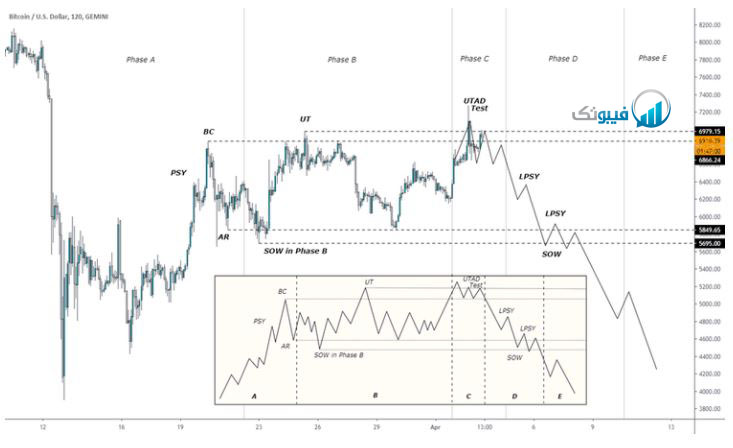

طرح های توزیع

اگرچه، شماتیک های توزیع برخلاف طرح های تجمع عمل میکنند، اما مراحل کمی متفاوت هستند. با این حال، این نیز قابل توجه است که قیمت ها در مرحله توزیع به حاشیه میروند و سرمایه گذاران بزرگ موقعیت های خود را کنار میگذارند، که منجر به کاهش قیمت ها میشود.

فاز A

مرحله A شماتیک توزیع زمانی اتفاق میافتد که روند صعودی به پایان خود نزدیک شده است. تقاضا تا پایان این مرحله غالب باقی میماند. افزایش نرخ ها به دلیل افزایش خرید (خرید نقطه اوج) و توقف موقت روند صعودی (عرضه اولیه) اولین شواهد برجسته را نشان میدهد که فروشندگان در حال ورود به بازار هستند.

فاز B

فاز B شماتیک های توزیع Wyckoff به عنوان یک عامل برای تقویت منطقه عمل میکند که منجر به یک روند نزولی میشود. سرمایه گذاران معمولاً در این مرحله کوین ها را میفروشد، کاهش مییابد یا تقاضای بازار را جذب میکند. به عبارت دیگر، فاز B به عنوان آماده سازی برای آمادگی برای روند نزولی در نظر گرفته میشود. این زمان مناسبی برای سرمایه گذاران بزرگ است زیرا آنها موقعیت های کوتاه خود را شروع کرده و مطابق پیش بینی در مورد سود مجدد، سبد سهام خود را تمدید میکنند.

به طور معمول، هر دو نوار پایینی و بالایی محدوده معاملاتی بارها مورد آزمایش قرار میگیرند که ممکن است شامل اطلاعات نادرست کوتاه مدت در مورد کاهش قیمت ها باشد. اغلب، بازار از سطح مقاومت ناشی از خرید سنگین (خرید نقطه اوج) بالاتر میرود، که بیشتر منجر به آزمایش ثانویه (ST) یا نقطه ای میشود که باید در اوج فروش، کمتر فروش داشته باشد.

فاز C

مرحله C به عنوان یکی از جالب ترین مراحل شماتیک توزیع در نظر گرفته میشود. این شامل رویدادهای مهمی مانند بسته شدن در محدوده معاملاتی، حرکت قیمت به بالای محدوده معاملاتی، تغییرات قوی در جهت قیمت و موارد دیگر میشود. قابل ذکر است که گاهی اوقات بازار آخرین تله گاو را در این مرحله قبل از نزدیک شدن به مرحله بعدی ایجاد میکند.

فاز D

شما مرحله D شماتیک های توزیع را بازتاب آینه طرح های تجمع میدانید. بسیاری از معامله گران فاز D را به عنوان آخرین خروج تقاضا میدانند. قیمت به سطح پشتیبانی محدوده معاملاتی میرود. فاز D به طور معمول آخرین نقطه عرضه است که انتظار میرود روند نزولی قیمت در آن آغاز شود و در بالاترین سطح خود فرمول بندی کند. آخرین نقطه تامین جدید از این نقطه در زیر یا اطراف منطقه پشتیبانی ایجاد میشود. در این مرحله، به محض شکستن قیمت مناطق حمایتی اصلی، علائم متعددی از نقاط ضعف را تجربه میکند.

فاز E

سرانجام، به عنوان آخرین مرحله از طرح های توزیع، فاز E نشان دهنده شروع روند نزولی با شکاف قابل مشاهده در زیر محدوده معاملات (TR) است که ناشی از افزایش تسلط عرضه بر تقاضا است.

به طور خلاصه

ریچارد وایکوف تکنیک های مالی ساده و در عین حال بسیار مهمی را برای تعیین روند بازار معرفی کرد. حتی پس از گذشت چندین دهه، این اصول اولیه برای بررسی بالا، پایین، نوار خوانی و روند مفید است. این مفاهیم جاودانه هستند و آموزش و هدایت حتی سرمایه گذاران و معامله گران دیجیتال را به بهترین شکل ممکن ادامه میدهند.

مبانی معاملات روزانه

معاملات روزانه به معنای خرید و فروش یک دسته از اوراق بهادار در یک روز یا حتی در عرض چند ثانیه است. بهتر است بدانید که ربطی به سرمایه گذاری به معنای سنتی ندارد. معاملات روزانه در بازارهای سهام و در ارز خارجی (فارکس) که در آن ارزها معامله میشوند، رایج است. معاملهگران روزانه معمولاً در خردهفروشیها به خوبی آموزش دیدهاند و تمایل به تامین مالی خوبی دارند. بسیاری از آنها با استفاده از اهرم برای افزایش اندازه سهام خود، سطح ریسک را اضافه میکنند.

معامله گران روزانه با رویدادهایی که باعث حرکت های کوتاه مدت بازار میشوند هماهنگ هستند. تجارت بر اساس اخبار یکی از تکنیک های محبوب است. اعلامیه های برنامه ریزی شده مانند انتشار آمارهای اقتصادی، درآمد شرکت ها یا اعلام نرخ بهره تابع انتظارات بازار و روانشناسی بازار است. به این معنا که بازارها زمانی واکنش نشان میدهند که این انتظارات برآورده نشده یا از آنها فراتر رفته باشد. معامله گران روزانه از استراتژی های روزانه متعددی استفاده میکنند. این استراتژی ها عبارتند از:

-

اسکالپینگ: این استراتژی بر کسب سودهای کوچک متعدد بر روی تغییرات زودگذر قیمت که در طول روز رخ میدهد تمرکز دارد.

-

Range trading: این استراتژی از سطوح حمایت و مقاومت از پیش تعیین شده در قیمت ها برای تعیین تصمیمات خرید و فروش معامله گر استفاده میکند.

-

تجارت مبتنی بر اخبار: این استراتژی فرصت های معاملاتی را از نوسانات شدیدی که در اطراف رویدادهای خبری رخ میدهد، استفاده میکند.

-

تجارت با فرکانس بالا (HTF): این استراتژی ها از الگوریتم های پیچیده برای بهره برداری از ناکارآمدی های کوچک یا کوتاه مدت بازار استفاده میکنند.

چرا معاملات روزانه بحث برانگیز است

پتانسیل سود معاملات روزانه موضوعی است که اغلب در وال استریت مورد بحث است. کلاهبرداری های تجارت روزانه اینترنتی آماتورها را با وعده بازدهی عظیم در مدت زمان کوتاه جذب کرده است. برخی افراد بدون دانش کافی به تجارت روزانه میپردازند. اما معاملهگرانی وجود دارند که علیرغم خطرات و یا شاید به دلیل آن، زندگی موفقی دارند.

بسیاری از مدیران حرفه ای پول و مشاوران مالی از معاملات روزانه اجتناب میکنند. آنها استدلال میکنند که در بیشتر موارد، پاداش ریسک را توجیه نمیکند. علاوه بر این، بسیاری از اقتصاددانان و متخصصان مالی استدلال میکنند که استراتژیهای معاملاتی فعال از هر نوعی تمایل دارند که در طول زمان، به ویژه پس از در نظر گرفتن کارمزدها و مالیاتها، از یک استراتژی شاخص منفعل اساسیتر عمل کنند.

سود بردن از معاملات روزانه امکان پذیر است، اما نرخ موفقیت ذاتا پایین تر است، زیرا ریسک پذیر است و به مهارت قابل توجهی نیاز دارد.

چگونه یک معامله گر روزانه شروع به کار می کند؟

تاجران حرفه ای روزانه – کسانی که به جای یک سرگرمی برای امرار معاش تجارت میکنند – معمولاً در این زمینه تثبیت شده اند. آنها معمولاً دانش عمیقی از بازار نیز دارند. در اینجا برخی از پیش نیازهای لازم برای یک معامله گر روزانه موفق وجود دارد.

دانش و تجربه در بازار

افرادی که بدون درک اصول بازار تلاش میکنند تجارت روزانه انجام دهند، اغلب ضرر میکنند. دانش کاری تحلیل تکنیکال و خواندن نمودار شروع خوبی است. اما بدون درک عمیق از بازار و ریسک های منحصر به فرد آن، نمودارها میتوانند فریبنده باشند. سعی و کوشش خود را انجام دهید و ویژگی های خاص محصولاتی که تجارت می کنید را درک کنید.

سرمایه کافی

معامله گران روزانه عاقل فقط از سرمایه ریسکی استفاده میکنند که میتوانند از دست بدهند. این از آنها در برابر خرابی مالی محافظت میکند و به حذف احساسات از تصمیمات تجاری آنها کمک میکند. مقدار زیادی از سرمایه اغلب برای سرمایه گذاری موثر بر روی حرکات روزانه قیمت، که میتواند به پنی یا کسری از سنت باشد، ضروری است. برای معامله گران روزانه که قصد استفاده از اهرم مالی در حساب های مارجین را دارند، وجه نقد کافی مورد نیاز است. نوسانات نوسانات بازار میتواند در کوتاه مدت باعث ایجاد حاشیه های بزرگ شود.

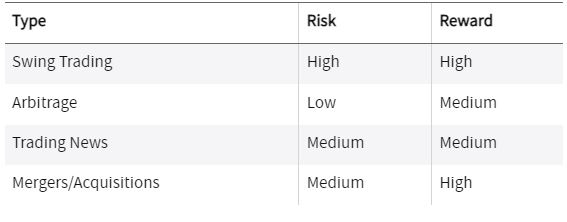

استراتژی های معاملات روزانه

یک معامله گر باید نسبت به بقیه بازار برتری داشته باشد. معامله گران روزانه از هر یک از چندین استراتژی، از جمله معاملات نوسانی، آربیتراژ و اخبار معاملاتی استفاده میکنند. آنها این استراتژیها را تا زمانی که سود ثابتی تولید کنند و زیان خود را محدود کنند، اصلاح میکنند. همچنین برخی از قوانین اساسی معاملات روزانه وجود دارد که رعایت آنها عاقلانه است: انتخاب های معاملاتی خود را عاقلانه انتخاب کنید. نقاط ورود و خروج خود را از قبل برنامه ریزی کنید و به برنامه پایبند باشید. الگوهای فعالیت های معاملاتی انتخاب های خود را از قبل شناسایی کنید.

تجزیه استراتژی

نظم

بسیاری از معامله گران روز به دلیل شکست در انجام معاملاتی که معیارهای خود را برآورده میکنند، در نهایت ضرر میکنند. همانطور که گفته میشود، “تجارت را برنامه ریزی کنید و طرح را معامله کنید.” موفقیت بدون نظم و انضباط غیرممکن است. برای کسب سود، معامله گران روزانه به شدت به نوسانات بازار متکی هستند. یک معامله گر روزانه ممکن است سهامی را جذاب بداند اگر در طول روز حرکت زیادی داشته باشد. این ممکن است به دلایل مختلفی اتفاق بیفتد، از جمله گزارش درآمد، احساسات سرمایه گذار، یا حتی اخبار کلی اقتصادی یا شرکت.

معامله گران روزانه همچنین سهام هایی را دوست دارند که نقدشوندگی بالایی دارند زیرا این فرصت را به آنها میدهد تا موقعیت خود را بدون تغییر قیمت سهام تغییر دهند. اگر قیمت سهام بالاتر رود، معامله گران ممکن است موقعیت خرید را اتخاذ کنند. اگر قیمت پایین بیاید، یک معامله گر ممکن است تصمیم بگیرد که کوتاه بفروشد تا در صورت کاهش قیمت سود کند.

صرف نظر از اینکه یک معامله گر روزانه از چه تکنیکی استفاده میکند، آنها معمولاً به دنبال معامله سهامی هستند که حرکت میکند.

چه کسی در معاملات روزانه امرار معاش می کند؟

دو بخش اصلی از معاملهگران حرفهای روزانه وجود دارد: کسانی که به تنهایی کار میکنند، و/یا کسانی که برای یک موسسه بزرگتر کار میکنند. اکثر معامله گران روزانه که برای امرار معاش معامله میکنند، برای بازیگران بزرگی مانند صندوق های تامینی و میزهای معاملاتی اختصاصی بانک ها و موسسات مالی کار میکنند.

این معامله گران دارای مزیت هستند زیرا به منابعی مانند خطوط مستقیم به طرف مقابل، میز معاملات، مقادیر زیادی سرمایه و اهرم مالی و نرم افزارهای تحلیلی گران قیمت دسترسی دارند. این معامله گران معمولاً به دنبال سود آسان از فرصت های آربیتراژ و رویدادهای خبری هستند. منابع آنها به آنها اجازه میدهد تا قبل از اینکه معامله گران فردی بتوانند واکنش نشان دهند، از این معاملات روز کم خطرتر سرمایه گذاری کنند.

معامله گران روزانه انفرادی

معامله گران انفرادی اغلب پول دیگران را مدیریت میکنند یا به سادگی با پول خود معامله میکنند. تعداد کمی به میز معاملات دسترسی دارند، اما به دلیل مبالغ زیادی که برای کمیسیون و دسترسی به منابع دیگر خرج میکنند، اغلب با یک کارگزاری پیوند قوی دارند. با این حال، دامنه محدود این منابع، آنها را از رقابت مستقیم با معامله گران روزانه سازمانی باز میدارد. در عوض، آنها مجبور به ریسک بیشتر هستند. معامله گران منفرد معمولاً روزانه با استفاده از تحلیل تکنیکال و معاملات نوسانی – همراه با مقداری اهرم – معامله میکنند تا در حرکت های قیمتی اندک در سهام با نقدشوندگی بالا سود کافی ایجاد کنند.

معاملات روزانه مستلزم دسترسی به برخی از پیچیده ترین خدمات و ابزارهای مالی در بازار است. معامله گران روزانه معمولاً به تمام موارد زیر نیاز دارند:

دسترسی به میز معاملاتی

این معمولاً برای معاملهگرانی که برای مؤسسات بزرگتر کار میکنند یا کسانی که مقادیر زیادی پول را مدیریت میکنند، اختصاص دارد. میز معاملات، اجرای آنی سفارش را برای این معامله گران فراهم میکند که بسیار مهم است. به عنوان مثال، هنگامی که یک خرید اعلام میشود، معامله گران روزانه که به آربیتراژ ادغام نگاه میکنند میتوانند قبل از اینکه بقیه بازار بتوانند از تفاوت قیمت استفاده کنند، سفارشات خود را ثبت کنند.

چند منبع خبری

اخبار بیشتر فرصت ها را فراهم میکند. ضروری است که اولین کسی باشید که متوجه میشوید چه زمانی اتفاق مهمی می افتد. اتاق معاملات معمولی به همه سیمهای خبری پیشرو، پوشش دائمی سازمانهای خبری و نرمافزاری که دائماً منابع خبری را برای اخبار مهم اسکن میکند، دسترسی دارد.

نرم افزار تحلیلی

نرم افزار معاملاتی برای اکثر معامله گران روزانه یک نیاز گران قیمت است. کسانی که به اندیکاتورهای تکنیکال یا معاملات نوسانی متکی هستند، بیشتر به نرم افزار متکی هستند تا اخبار. این نرم افزار ممکن است با موارد زیر مشخص شود:

تشخیص خودکار الگو: این برنامه معاملاتی شاخص های تکنیکال مانند پرچم ها و کانال ها یا اندیکاتورهای پیچیده تر مانند الگوهای موج الیوت را شناسایی میکند.

کاربردهای ژنتیکی و عصبی: این برنامهها از شبکههای عصبی و الگوریتمهای ژنتیک برای تکمیل سیستمهای معاملاتی و پیشبینی دقیقتر حرکتهای قیمت در آینده استفاده میکنند.

یکپارچه سازی کارگزار: برخی از این برنامه ها حتی مستقیماً با کارگزاری ارتباط برقرار میکنند و امکان اجرای آنی و حتی خودکار معاملات را فراهم میکنند. این امر احساسات را از معاملات حذف میکند و زمان اجرا را بهبود میبخشد.

بک تست: این به معامله گران اجازه میدهد تا به نحوه عملکرد یک استراتژی خاص در گذشته نگاه کنند تا عملکرد آن در آینده را با دقت بیشتری پیش بینی کنند. به خاطر داشته باشید که عملکرد گذشته همیشه نشان دهنده نتایج آینده نیست. در مجموع، این ابزارها به معامله گران برتری نسبت به بقیه بازار میدهند.

ریسک های معاملات روزانه

برای یک سرمایه گذار متوسط، معاملات روزانه میتواند یک پیشنهاد دلهره آور به دلیل تعداد ریسک های موجود باشد. کمیسیون بورس و اوراق بهادار ایالات متحده (SEC) برخی از خطرات معاملات روزانه را برجسته میکند که در زیر خلاصه میشود: برای متحمل شدن زیان های مالی شدید آماده باشید: معامله گران روزانه معمولاً در ماه های اول معاملات خود متحمل ضررهای مالی شدید میشوند و بسیاری از آنها هرگز سود نمیبرند.

معاملات روزانه یک شغل تمام وقت بسیار استرس زا است: تماشای ده ها مظنه قیمت و نوسانات قیمت برای مشاهده روندهای زودگذر بازار تمرکز زیادی را میطلبد.

معامله گران روزانه به شدت به قرض گرفتن پول وابسته هستند: استراتژی های معاملات روزانه از اهرم پول قرض گرفته شده برای کسب سود استفاده میکنند. بسیاری از معامله گران روزانه نه تنها تمام پول خود را از دست میدهند، بلکه بدهی هم میگیرند.

ادعاهای سود آور را باور نکنید: مراقب نکات و توصیه های تخصصی خبرنامه ها و وب سایت هایی باشید که به معامله گران روزانه ارائه میدهند و به یاد داشته باشید که سمینارها و کلاس های آموزشی در مورد معاملات روزانه ممکن است عینی نباشند.

آیا باید معاملات روزانه را شروع کنید؟

اگر مصمم به شروع معاملات روزانه هستید، آماده باشید تا مراحل زیر را انجام دهید:

-

اطمینان حاصل کنید که با دانشی از دنیای تجارت و ایده خوبی از تحمل ریسک، سرمایه و اهداف خود وارد میشوید.

-

برای تمرین و تکمیل استراتژی های خود آماده باشید.

-

از کوچک شروع کنید، روی چند استوک تمرکز کنید. انجام همه کارها استراتژی معاملاتی شما را پیچیده میکند و میتواند به معنای ضررهای بزرگ باشد.

-

خونسرد باشید و سعی کنید احساسات را از معاملات خود دور نگه دارید. از برنامه خود منحرف نشوید.

اگر این دستورالعمل های ساده را دنبال کنید، ممکن است به سمت یک حرفه پایدار در تجارت روزانه پیش بروید.

مثال معاملات روزانه

معامله یک روزه دقیقاً مشابه هر معامله سهام است با این تفاوت که هم خرید سهام و هم فروش آن در یک روز و گاهی در عرض چند ثانیه از یکدیگر رخ میدهد.

به عنوان مثال، فرض کنید یک معامله گر روزانه یک تحلیل تکنیکال از شرکتی به نام Intuitive Sciences Inc. (ISI) را تکمیل کرده است. تجزیه و تحلیل نشان میدهد که این سهم که در نزدک 100 فهرست شده است، در اکثر روزهایی که NASDAQ بیش از 0.4 درصد رشد میکند، الگوی افزایش قیمت حداقل 0.6 درصد را نشان میدهد. معامله گر دلایلی دارد که باور کند این روز یکی از آن روزها خواهد بود.

معاملهگر 1000 سهم ISI را هنگام باز شدن بازار میخرد، سپس منتظر میماند تا ISI به یک نقطه قیمت خاص، احتمالاً 0.6% افزایش یابد. سپس معامله گر بلافاصله کل هلدینگ را در ISI میفروشد. این یک تجارت روزانه است. بدیهی است که شایستگی ISI به عنوان یک سرمایه گذاری ربطی به اقدامات معامله گر روز ندارد. یک روند در حال بهره برداری است. اگر ISI روند را کاهش میداد و 0.8٪ از دست میداد چه می شد؟ تاجر به هر حال میفروشد و ضرر میکند.

چگونه می توانم تجارت روزانه را شروع کنم؟

یک معامله گر روزانه موفق، رشته تحلیل تکنیکال را درک میکند. این شناسایی فرصت های معاملاتی با مشاهده و ترسیم الگوهای حرکت قیمت و حجم در سهام (یا هر سرمایه گذاری دیگر) است. روند بلندمدت نشان میدهد که سهام در گذشته چگونه رفتار کرده است و نشان میدهد که چگونه باید در آینده نزدیک رفتار کند.

تحلیل تکنیکال این روزها معمولا با کاغذ و مداد انجام نمیشود. بسته های نرم افزاری وجود دارد که به ایجاد نمودارها و نمودارها برای این منظور کمک میکند. معامله گر روزانه نیز باید قبل از انجام یک معامله، برنامه ای داشته باشد. کدام سهام برای معامله و چه امتیاز قیمت برای خرید و فروش قابل قبول است، همه باید از قبل تعیین شوند. یک معامله گر روزانه موفق جایی برای خریدهای فوری باقی نمیگذارد.

در نهایت، حتی یک معامله گر انفرادی باید یک میز معاملاتی داشته باشد که به طور کامل مجهز به خدمات خبری، داده های لحظه ای و خدمات کارگزاری مورد نیاز برای اجرای طرح باشد. اگر میخواهید با مارجین معامله کنید، به مقدار زیادی پول نقد در سپرده نزد کارگزار نیز نیاز خواهید داشت. این برای یک مبتدی توصیه نمیشود زیرا خطر زیادی دارد که معامله گر شکسته و بدهکار شود. خیلی بهتر است که با هر مقدار پول نقدی که میتوانید از دست بدهید، شروع کنید.

اولین قانون معاملات روزانه چیست؟

اولین قانون معاملات روزانه این است که هرگز در زمان بسته شدن بازار در یک روز موقعیت را حفظ نکنید. اکثر معامله گران روزانه این را به عنوان یک قانون قاعده میکنند که هرگز در یک شبه موقعیت باخت را حفظ نکنند به این امید که بتوان بخشی یا تمام زیان را جبران کرد. برای یک چیز، کارگزاران برای معاملات یک شبه نیاز به حاشیه بالاتری دارند و این بدان معناست که سرمایه اضافی مورد نیاز است. دلیل خوبی برای آن وجود دارد. یک سهم میتواند در اخبار یک شبه کاهش یا افزایش یابد و ضرر معاملاتی بزرگتری را به صاحبان سهام وارد کند.

مارجین مورد نیاز برای معامله گران روزانه چیست؟

بر اساس قوانین سازمان تنظیم مقررات صنعت مالی (FINRA)، حداقل نیاز حقوق صاحبان سهام برای مشتری یک کارگزار-نماینده که به عنوان معامله گر روز الگو تعیین شده است، 25000 دلار است. این باید قبل از هرگونه فعالیت معاملاتی روزانه به حساب مشتری واریز شود و همیشه نگهداری شود.

قدرت خرید معاملات روزانه چیست؟

قدرت خرید به کل وجوهی اطلاق میشود که سرمایه گذار برای معامله اوراق بهادار در دسترس دارد و برابر است با وجه نقد نگهداری شده در حساب به اضافه حاشیه موجود. طبق قوانین FINRA، یک مشتری کارگزار-نماینده که به عنوان معامله گر روز الگو تعیین میشود، ممکن است تا چهار برابر مازاد حاشیه تعمیر و نگهداری خود تا بسته شدن بازار روز قبل معامله کند.

نتیجه

معامله گران روزانه میتوانند سودهای بزرگی به دست آورند یا زیان های بزرگی را انباشته کنند. این یک انتخاب شغلی بسیار خطرناک است. معامله گران روزانه، چه نهادی و چه فردی، استدلال میکنند که با کارآمد و نقد نگه داشتن بازارها، نقش مهمی در بازار بازی میکنند. اگرچه معاملات روزانه همیشه برای سرمایه گذاران فردی جذاب خواهد بود، هر کسی که آن را در نظر میگیرد باید دانش، منابع و پول نقدی را که برای داشتن شانس موفقیت لازم است به دست آورد.

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!