Open Interest چیست ؟ اپن اینترست را میتوان به عنوان حجم کلی از تعداد قراردادهای باز برای یک بازار یا ارز خاص توصیف کرد.

Open Interest در یک قرارداد مشتقه به معنای “میزان حجم باز در معامله” تلقی میشود تا زمانی که طرف مقابل دارنده قرارداد اختیار معامله، تصمیم به بستن آن بگیرد. فرمول محاسبه این معیار در بازار نشان دهنده مجموع حجم قراردادهای باز معاملات “افتتاح شده یا درجریان” منهای قراردادهای “بسته یا تسویه شده” است.

با شناسایی فرصت های معاملاتی با استفاده از معیارهای حجم و مفهوم Open Interest، این امکان را به معامله گران میدهد تا نقاط ورود و خروج راحت تری از بازار را بدست آورند. مخصوصا این اطلاعات دیدگاه خوبی برای حرکت نهنگ ها در بازار میدهد.

سرعت پیشرفت در معاملات رمزارزها در فضای معاملات مشتقه بسیار بالا است. قراردادهای مشتقه مبتنی بر دارایی های دیجیتال، در این مدت کوتاه جذابیت زیادی پیدا کرده و مزایای زیادی برای بازار رمزارز و به طور کلی صنعت بلاکچین به همراه داشته است.

بحران کمبود نقدینگی در بازار رمزارزها، طی چند سال گذشته به بازیکنان بزرگتر یا “نهنگ ها” اجازه داده است تا با قدرت خرید یا فروش گسترده خود قیمت را دستکاری کنند. اکوسیستم معاملات مشتقه در حال رشد و نیز در حال تسهیل شرایط برای انجام معاملات در بازار است و تریدرهایی با توان مالی و دانش کمتر را نیز قادر میسازد تا از سرمایه خود بیشتر استفاده کنند و سودهایی به مراتب بالاتر و مستمر را به دست آورند.

چند نوع مختلف از بازار مشتقات وجود دارد. اگرچه همه آنها اساساً به معامله گران اجازه میدهند در خصوص عملکرد آینده بازار با یکدیگر به نوعی شرط بندی کنند، اما آنها این کار را به روش های مشخص و با رقابت بسیار بالا منتهی میشود. تشخیص اینکه کدام روند میتواند به معامله گران برتری دهد و کدام یک از آنها منجر به نابودی کامل سرمایه شان میشود، نکته بسیار مهم در این سبک از معاملات است.

Open Interest چیست؟

برای سنجش روند بازار، چه در بازار سهام و چه رمزارزها، معامله گران معمولاً به معیاری موسوم به “حجم معاملات باز یا بهره باز” که به اختصار OI گفته میشود، مراجعه میکنند. این معیار بصری ترین مفهوم نیست، اما میتوان آن را به عنوان تعداد قراردادهای مشتقه باز یا معوقه برای یک بازار خاص توصیف کرد.

درک اطلاعاتی که Open Interest فراهم میکند، به معامله گران و سرمایه گذاران اجازه میدهد قدرت بازار را بر اساس وجوه نقد ورودی و خروجی یک قرارداد خاص ارزیابی کنند. تفسیر صحیح OI حتی میتواند معامله گران را وادار به تعیین تأثیر آن بر سایر قیمتهای دارایی کند و به نوبه خود معامله گر در روند کاری خود معاملات آگاهانه تری را اتخاذ کنند.

Open Interest نشان دهنده چیست؟

در ابتدا، بیایید نحوه ایجاد قراردادها را بررسی کنیم. هر معامله دو طرف دارد – خریدار و فروشنده. اگر قرارداد آتی یا آپشن باشد، باید یک فروشنده وجود داشته باشد، اما برای اینکه ارزشی وجود داشته باشد، باید شخصی نیز باشد که آن را به او بفروشد. قراردادهای مشتقات توافقات مالی بین خریدار و فروشنده است که غالباً به خریدار اجازه میدهد دارایی را با قیمت مشخص پس از مدت زمان از پیش تعیین شده بفروشد و بالعکس.

به عنوان مثال، اگر یک معامله گر تصمیم به خرید قرارداد آتی بیت کوین در ژانویه گرفت و انتظار داشت که قیمت در ۹۰ روز افزایش یابد، اگر دارایی در آن دوره ۱۰ درصد رشد کند، آنها میتوانند دارایی هایی را با قیمت های ژانویه خریداری کنند و بلافاصله آنها را با ۱۰ درصد سود بفروشند.

بیشتر قراردادهای مشتقه از دارایی های اساسی خود ارزش کسب میکنند و این وابستگی باعث میشود که آنها هماهنگ با قیمت بازار دارایی حرکت کنند. برای خرید این قراردادها، معامله گران مبلغ مشخصی را به عنوان حق العمل یا کارمزد پرداخت میکنند که این مبلغ بر اساس فاکتورهای مختلفی محاسبه میشود از جمله اینکه چقدر دور از قیمت بازار انتظار دارند که دارایی جابجا شود و چقدر از لحاظ زمانی به انقضا قرارداد مانده باشد.

- مطالب پیشنهادی

با این حال، اگر معامله گر قرارداد آتی را با انتظار کاهش قیمت خریداری کرده است، اما دارایی اساسی هنوز ارزش خود را دارد، آنها فقط کارمزد پرداختی برای خرید قرارداد را از دست میدهند. ارزش کارمزد با استفاده از مفهوم “cost of carry ” محاسبه میشود که هزینه فرصت از دست رفته موجود میباشد. با این اوصاف، سرمایه گذار همیشه این امکان را دارد که در اوراق قرضه مطمیٔن با حداقل خطر سرمایه گذاری کند که درآمد ثابتی دارند و در عوض بازدهی ثابت دارند.

قراردادهای آپشن عمدتا همان معاملات آتی یا فیوچر هستند، با این تفاوت که شرکت کنندگان هیچ تعهدی برای انجام معامله در انقضا ندارند و قبل از انقضا در هر مرحله حق دریافت وجه را دارند. مثلا یک معامله گر با انتظار افزایش ارزش بیت کوین تا پایان ماه یک گزینه BTC را خریداری کرده است. اگر دارایی در هفته بعد ۱۰٪ افزایش یابد، معامله گر میتواند بلافاصله سود ۱۰٪ منهای کارمزد را بگیرد.

معاملات آتی و آپشن برای معامله گران سرمایه گذار بسیار مناسب است تا قدرت خرید خود را افزایش دهند و دارایی اصلی بیشتری را به دست آورند، اما از آنجا که قرارداد منقضی میشود، این افراد باید حساب های خود را به طور مداوم مدیریت کنند. برای حل این مشکل، نوع دیگری از سرمایه گذاری مشتق شده به محبوبیت بیشتری در فضای دارایی دیجیتالی رسیده است که همان perpetual swap میباشد.

بر خلاف معاملات آتی و آپشن، معاملات perpetual swap تاریخ انقضا ندارند و سرمایه گذاران بلند مدت را قادر میسازد تا زمانی که ممکن است موقعیت خود را حفظ کنند. علاوه بر این، معاملات پرپچوال قیمت دارایی اساسی را با دقت بیشتری با استفاده از مکانیزمی موسوم به “نرخ تأمین مالی” یا همان (Funding Rate) ردیابی میکنند که هزینه ای است که برای حفظ موقعیت های سرمایه گذار و تقاضای خریدار یا فروشنده برای حفظ قیمت پرداخت میشود.

قراردادهای مشتقات را نیز میتوان مستقیم به ازای کارمزد خریداری و فروخت، که با نزدیک شدن به تاریخ انقضا مستهلک میشود. یک قرارداد تا زمانی”باز” تلقی میشود که طرف مقابل تصمیم به بستن آن بگیرد و Open interest بازار نشان دهنده مجموع قراردادها از معاملات “افتتاح شده” منهای قراردادهای بسته یا تسویه شده است.

افزایش / کاهش Open interest به معنای چیست؟

با خرید و فروش معامله گران، Open interest در طول روز تغییر میکند و غالبا صعود یا نزول یک بازار را نشان میدهد. به طور معمول، افزایش Open interest نشان دهنده قدرت در بازار است زیرا وقتی تعداد قراردادها در حال افزایش است، فعالیت و اشتیاق در مورد حرکت دارایی اساسی افزایش مییابد. از طرف دیگر، اگر Open interest در مسیر نزولی باشد، یک بازار در روند نزولی قرار دارد. این بدان دلیل است که معامله گران در حال بستن موقعیت های خود با سرعتی بسیار سریعتر از آنچه دیگران میتوانند آنها را باز کنند، هستند.

استفاده از Open interest با سایر شاخص های فنی

با OI همچنین میتوان درک کرد که آیا بازار روند خاصی را طی میکند یا بین نقاط مختلف قیمت در حال رنج زدن است. افزایش Open interest نشان میدهد موقعیت های جدید در حال افزایش هستند، که نشانه یک بازار سالم و فعال است. با این حال، کاهش شاخص OI به معنای کاهش تعداد موقعیت ها است، که نشان دهنده ورود بازار به یک مرحله محدود است.

Open interest در مقابل حجم تجارت

Open interest از نظر مفهومی مشابه حجم تجارت است اما این دو ویژگی کاملاً متمایز دارند. تعداد سهام یا قراردادهای معامله شده طی یک دوره خاص به حجم معاملات اشاره دارد و پیگیری این مقدار میتواند به معامله گران کمک کند تا روند حرکت قیمت دارایی اساسی را ارزیابی کنند. همانطور که گفته شد، حجم معاملات نسبی است.

سرمایه گذاری هایی که مارکت کپ آنها کمتر است، حجم معاملات کمتری نسبت به سهام کلان شاهد خواهند بود و باید حجم آن با متوسط حجم روزانه دارایی مشاهده شود.

به طور کلی، یک تغییر قابل توجه در قیمت با حجم تجارت بالاتر از حد معمول نشانگر یک تغییر بالقوه در جهت روند است. با این حال، افزایش قابل توجه قیمت با حجم معاملات کم نیز میتواند نشان دهنده یک روند معکوس باشد. به طور خلاصه، حجم معاملات به تعداد قراردادهای معامله شده در یک دوره خاص اشاره دارد، در حالی که Open interest به مجموع کل قراردادهای زنده که در بازار تسویه نشده اند.

Open interest در بازارهای آتی به مراتب بیشتر از سایر گزینه ها مفید است و برخی از معامله گران آپشن این معیار را نادیده میگیرند. این به این دلیل است که راهی برای سنجش واقعی خرید یا فروش آپشن با استفاده از OI وجود ندارد، اما گرچه به خودی خود ارزش زیادی ندارد، همراه با حجم تجارت میتواند به وضوح حرکات قیمت، قدرت روند و نقدینگی آپشن را نشان بدهد.

اگر حجم در یک روز مشخص از Open interest موجود بگذرد، نشان میدهد که معاملات در آن گزینه در آن روز خاص فوق العاده زیاد بوده است. علاوه بر این، نقدینگی یک سهم یا رمزارز را میتوان با کمک Open interest نیز درک کرد.

نکته مهم دیگر برای درک این است که هیچ بازار ثانویه ای برای آپشن بدون Open interest وجود نخواهد داشت، زیرا بازارهای ثانویه فعال این احتمال را میدهند که قراردادهای آپشن با قیمت های منصفانه فروخته شوند. از طرف دیگر، در بازارهای آپشن دارای OI قابل توجه، ترید راحت تر میباشد. معامله گران هرگز نمیخواهند در قراردادهای با نقدینگی کم که منافع کمی دارند یا Open interest چندانی ندارند گیر کنند.

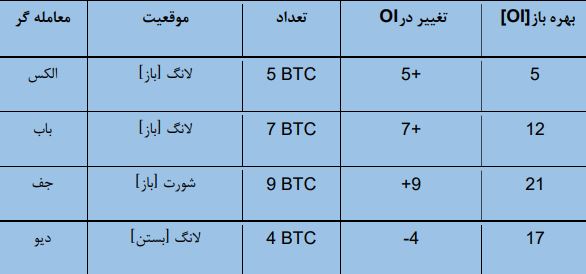

شناسایی این فرصت های معاملاتی با استفاده از معیارهای حجم و Open interest، به معامله گران اجازه میدهد تا با آرامش بیشتری با بهترین قیمت ممکن وارد بازارها شوند. بیایید یک سناریو را در نظر بگیریم که درآن سهم معامله گر، الکس، باب و جف موقعیت های معاملات آتی BTCUSDT رابازمیکنند، در حالی که معامله گر دیگر، دیو، موقعیت خود را میبندد. در اینجا نحوه تأثیر این امر بر علاقه آزاد نشان داده:

جدول فوق تغییر در OI را براساس تعداد قراردادهای باز روزانه نشان میدهد. در جدول، Open interest از ۵ به ۲۱ افزایش یافت که معامله گران موقعیت های جدید را باز کردند، اما بعد از بسته شدن موقعیت های موجود، نرخ Open interest کاهش یافت.

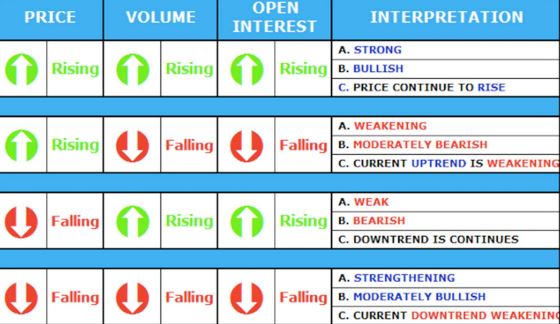

معامله گران همچنین میتوانند تغییرات قیمت، حجم و Open interest را برای سنجش سنتیمنت بازار به کار ببرند. به عنوان مثال، اگر قیمت در حال افزایش است و با افزایش حجم و OI همراه است، تمایل به بازار بسیار صعودی است. به همین ترتیب، افزایش قیمت در کنار کاهش حجم و OI، روند نزولی را نشان میدهد.

اگر قیمت همراه با افزایش حجم و OI کاهش یابد، احساسات بازار نزولی است. این به این دلیل است که معامله گران فعالانه دارایی اساسی را شورت میکنند و انتظار دارند که قیمت ها بیشتر کاهش یابد، اما اگر حجم و افت سرمایه نیز کاهش یابد، تمایل به بازار صعودی است.

نتیجه

بازار رمزارزها میتواند در روزها، ساعت ها و حتی چند دقیقه نزدیک به انقضا بسیار ناپایدار شود و برای سرمایه گذاران که درک کامل عملکرد آن را ندارند میتواند خطرناک باشد. اگرچه معاملات فیوچر و آپشن سرمایه گذاران را قادر میسازند بدون مواجهه مستقیم از بازارهای خاص سود ببرند، اما رویدادهایی که بر این بازارها تأثیر میگذارند میتوانند به میزان قابل توجهی بر سودآوری این قراردادها تأثیر بگذارند.

علاوه بر این، برخلاف سهام و اوراق بهادار سنتی، بازار رمزارزها بصورت شبانه روزی معامله میشوند و این باعث میشود که آنها هر لحظه مستعد تحرکات ناشی از رویدادهای بازار جهانی باشند. با درک اینکه OI چگونه بر قیمت رمزارزها تأثیر میگذارد، معامله گران میتوانند با تحلیل سناریوی فعلی بازار و تفسیر صحیح احساسات، تصمیمات آگاهانه تری درباره محل سرمایه گذاری خود بگیرند.

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!