7 اندیکاتور برای تریدر ها

شاخص های تکنیکال توسط معامله گران برای به دست آوردن بینشی در مورد عرضه و تقاضای اوراق بهادار و روانشناسی بازار استفاده میشود. این شاخص ها با هم اساس تحلیل تکنیکال را تشکیل میدهند. معیارها، مانند حجم معاملات، سرنخ هایی در مورد اینکه آیا حرکت قیمت ادامه خواهد داشت یا خیر، ارائه میدهد. به این ترتیب میتوان از اندیکاتورها برای تولید سیگنال خرید و فروش استفاده کرد.

هفت مورد از بهترین اندیکاتورها برای معاملات روزانه عبارتند از:

حجم در گردش (OBV)

خط انباشت/توزیع

میانگین شاخص جهت دار

نوسان ساز آرون

میانگین متحرک واگرایی همگرایی (MACD)

شاخص قدرت نسبی (RSI)

نوسانگر تصادفی

شما نیازی به استفاده از همه آنها ندارید، بلکه تعدادی را انتخاب کنید که برای تصمیم گیری بهتر در معاملات مفید هستند. درباره نحوه عملکرد این اندیکاتورها و اینکه چگونه می توانند به شما در تجارت روزانه با موفقیت کمک کنند، بیشتر بیاموزید.

ابزارهای تجارت

ابزار معامله برای معامله گران روزانه و تحلیلگران تکنیکال شامل ابزارهای نموداری است که سیگنال هایی برای خرید یا فروش ایجاد میکند یا روندها یا الگوهای موجود در بازار را نشان میدهد. به طور کلی، دو نوع اساسی از شاخص های تکنیکال وجود دارد:

Overlays: شاخص های تکنیکال که از همان مقیاس قیمت ها استفاده میکنند، در بالای قیمت ها در نمودار سهام رسم میشوند. به عنوان مثال میتوان به میانگین متحرک و خطوط بولینگر باند یا فیبوناچی اشاره کرد.

نوسانگرها: به جای قرار گرفتن در نمودار قیمت، شاخص های تکنیکال که بین حداقل و حداکثر محلی در نوسان هستند، در بالا یا پایین نمودار قیمت رسم میشوند. به عنوان مثال میتوان به نوسان ساز تصادفی، MACD یا RSI اشاره کرد. عمدتاً این نوع دوم از شاخص های تکنیکال است که در این مقاله در نظر میگیریم.

معامله گران معمولاً هنگام تجزیه و تحلیل یک اوراق بهادار از چندین شاخص تکنیکال مختلف در پشت سر هم استفاده میکنند. با وجود هزاران گزینه مختلف، معامله گران باید اندیکاتورهایی را انتخاب کنند که برای آنها بهتر است و با نحوه کار آنها آشنا شوند.

معاملهگران همچنین ممکن است شاخصهای تکنیکال را با اشکال ذهنیتر تحلیل تکنیکی، مانند نگاه کردن به الگوهای نمودار ترکیب کنند تا به ایدههای تجاری برسند. شاخص های تکنیکال همچنین میتوانند با توجه به ماهیت کمی آنها در سیستم های معاملاتی خودکار گنجانده شوند.

محاسبه حجم در گردش

ابتدا از اندیکاتور حجم در گردش (OBV) برای اندازه گیری جریان مثبت و منفی حجم در اوراق بهادار در طول زمان استفاده کنید.

اندیکاتور مجموع در حال اجرا افزایش گردش منهای کاهش گردش است. افزایش حجم به میزان حجم در روزی است که قیمت افزایش یافته است. کاهش حجم، حجم در روزی است که قیمت کاهش مییابد. حجم هر روز بر اساس افزایش یا کاهش قیمت از شاخص اضافه یا کم میشود.

وقتی OBV در حال افزایش است، نشان میدهد که خریداران مایلند وارد عمل شوند و قیمت را بالاتر ببرند. هنگامی که OBV در حال کاهش است، حجم فروش از حجم خرید پیشی میگیرد که نشان دهنده قیمت های پایین تر است. به این ترتیب مانند یک ابزار تایید روند عمل میکند. اگر قیمت و OBV در حال افزایش باشد، به ادامه روند کمک میکند.

معامله گرانی که از OBV استفاده میکنند نیز مراقب واگرایی هستند. این زمانی اتفاق می افتد که اندیکاتور و قیمت در جهت های مختلف حرکت میکنند. اگر قیمت در حال افزایش باشد اما OBV در حال کاهش باشد، این میتواند نشان دهد که این روند توسط خریداران قوی حمایت نمیشود و به زودی میتواند معکوس شود.

خط انباشت/توزیع

یکی از رایج ترین اندیکاتور هایی که برای تعیین جریان پول در داخل و خارج از اوراق بهادار استفاده میشود، خط انباشت/توزیع (خط A/D) است.

این شبیه به اندیکاتور حجم در گردش (OBV) است، اما به جای در نظر گرفتن فقط قیمت بسته شدن اوراق بهادار برای دوره، محدوده معاملاتی دوره را نیز در نظر میگیرد و اینکه بسته شدن در آن محدوده با آن محدوده کجاست. . اگر سهمی نزدیک به اوج خود تمام شود، اندیکاتور وزن بیشتری نسبت به زمانی که نزدیک به نقطه میانی محدوده بسته شود، به حجم میدهد. محاسبات مختلف به این معنی است که OBV در برخی موارد بهتر و A/D در موارد دیگر بهتر کار خواهد کرد.

اگر خط اندیکاتور روند صعودی داشته باشد، علاقه خرید را نشان میدهد، زیرا سهام در حال بسته شدن بالاتر از نیمی از محدوده است. این به تأیید یک روند صعودی کمک میکند. از سوی دیگر، اگر A/D در حال کاهش باشد، به این معنی است که قیمت در قسمت پایینتر محدوده روزانه خود به پایان میرسد و بنابراین حجم منفی در نظر گرفته میشود. این به تأیید یک روند نزولی کمک میکند.

معامله گرانی که از خط A/D استفاده میکنند نیز مراقب واگرایی هستند. اگر در حالی که قیمت در حال افزایش است، A/D شروع به کاهش کند، این نشان میدهد که روند مشکل دارد و میتواند معکوس شود. به طور مشابه، اگر قیمت روند پایینتری داشته باشد و A/D شروع به افزایش کند، میتواند نشانهای از قیمتهای بالاتر باشد.

میانگین جهت شاخص

اندیکاتور جهت دار متوسط (ADX) یک شاخص روند است که برای اندازه گیری قدرت و حرکت یک روند استفاده میشود. هنگامی که ADX بالای 40 باشد، بسته به جهتی که قیمت در حال حرکت است، روند دارای قدرت جهت گیری زیادی، بالا یا پایین در نظر گرفته میشود. وقتی اندیکاتور ADX زیر 20 باشد، روند ضعیف یا غیر روندی در نظر گرفته میشود.

ADX خط اصلی روی اندیکاتور است که معمولاً سیاه رنگ است. دو خط اضافی وجود دارد که میتوانند به صورت اختیاری نشان داده شوند. اینها DI+ و DI- هستند. این خطوط اغلب به ترتیب به رنگ قرمز و سبز هستند. هر سه خط با هم کار میکنند تا جهت روند و همچنین حرکت روند را نشان دهند.

ADX بالای 20 و DI+ بالای DI-: این یک روند صعودی است.

ADX بالای 20 و DI- بالای DI+: این یک روند نزولی است.

ADX کمتر از 20 یک روند ضعیف یا دوره دامنه ای است که اغلب با DI- و DI+ به سرعت از یکدیگر تلاقی می کنند.

اندیکاتور آرون

نوسانگر آرون یک اندیکاتور تکنیکال است که برای اندازهگیری اینکه آیا یک اوراق بهادار در یک روند قرار دارد یا خیر، و به طور خاص اگر قیمت در طول دوره محاسبه (معمولاً 25) به اوج یا پایینترین سطح میرسد، استفاده میشود. این اندیکاتور تکنیکال همچنین میتواند برای شناسایی زمانی که یک روند جدید شروع میشود استفاده شود. اندیکاتور تکنیکال Aroon از دو خط تشکیل شده است: یک خط Aroon Up و یک خط Aroon Down.

هنگامی که Aroon Up از Aroon Down عبور میکند، این اولین اندیکاتور تغییر روند احتمالی است. اگر Aroon Up به 100 برسد و نسبتاً نزدیک به آن سطح بماند در حالی که Aroon Down نزدیک به صفر بماند، این تایید مثبت یک روند صعودی است. برعکس آن هم درست است. اگر Aroon Down از Aroon Up عبور کند و نزدیک 100 بماند، این نشان میدهد که روند نزولی در حال اجرا است.

MACD

شاخص واگرایی همگرایی میانگین متحرک (MACD) به معامله گران کمک میکند تا جهت روند و همچنین حرکت آن روند را ببینند. همچنین تعدادی سیگنال تجاری را ارائه میدهد. زمانی که MACD بالای صفر باشد، قیمت در یک فاز صعودی قرار دارد. اگر MACD زیر صفر باشد، وارد دوره نزولی شده است.

اندیکاتور از دو خط تشکیل شده است: خط MACD و یک خط سیگنال که کندتر حرکت میکند. وقتی MACD از زیر خط سیگنال عبور میکند، نشان میدهد که قیمت در حال کاهش است. وقتی خط MACD از بالای خط سیگنال عبور میکند، قیمت در حال افزایش است.

نگاه کردن به اینکه اندیکاتور تکنیکال در کدام سمت صفر قرار دارد به تعیین سیگنال هایی که باید دنبال شوند کمک میکند. به عنوان مثال، اگر اندیکاتور بالای صفر است، مراقب باشید MACD از بالای خط سیگنال برای خرید عبور کند. اگر MACD زیر صفر باشد، عبور MACD از زیر خط سیگنال ممکن است سیگنال یک معامله کوتاه احتمالی را ارائه دهد.

شاخص قدرت نسبی

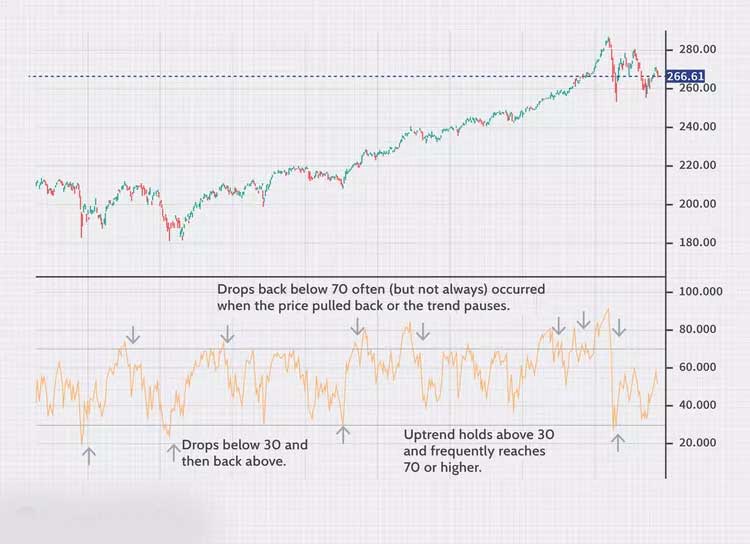

شاخص قدرت نسبی (RSI) حداقل سه کاربرد عمده دارد. این اندیکاتور بین صفر تا 100 حرکت می کند و افزایش قیمت اخیر در مقابل زیان اخیر قیمت را ترسیم میکند. بنابراین سطوح RSI به اندازه گیری حرکت و قدرت روند کمک میکند.

اساسی ترین استفاده از RSI به عنوان شاخص خرید و فروش بیش از حد است. وقتی RSI به بالای 70 برسد، دارایی بیش از حد خرید در نظر گرفته میشود و ممکن است کاهش یابد. زمانی که RSI زیر 30 باشد، دارایی بیش از حد فروخته میشود و میتواند افزایش یابد.

با این حال، ایجاد این فرض خطرناک است; بنابراین، برخی از معامله گران منتظر میمانند تا اندیکاتور به بالای 70 برسد و سپس قبل از فروش به زیر نزول کند، یا به زیر 30 برسد و سپس قبل از خرید دوباره به بالای سطح برسد. واگرایی یکی دیگر از کاربردهای RSI است. وقتی اندیکاتور در جهتی متفاوت از قیمت حرکت میکند، نشان میدهد که روند فعلی قیمت در حال ضعیف شدن است و به زودی میتواند معکوس شود.

سومین کاربرد RSI سطوح حمایتی و مقاومت است. در طول روند صعودی، یک سهم اغلب بالای سطح 30 باقی میماند و اغلب به 70 یا بالاتر میرسد. هنگامی که یک سهم در روند نزولی قرار دارد، RSI معمولاً زیر 70 باقی می ماند و اغلب به 30 یا کمتر میرسد.

نوسانگر تصادفی

نوسانگر تصادفی اندیکاتوری است که قیمت فعلی را نسبت به محدوده قیمت در چند دوره اندازه گیری میکند. بین صفر تا 100 ترسیم شده است، ایده این است که وقتی روند صعودی است، قیمت باید به اوج های جدید برسد. در یک روند نزولی، قیمت به سمت پایینهای جدید تمایل دارد. تصادفی ردیابی میکند که آیا این اتفاق می افتد یا خیر.

استوکاستیک نسبتاً سریع بالا و پایین میرود، زیرا به ندرت اتفاق میافتد که قیمت به طور مداوم به اوج خود برسد، استوکاستیک را نزدیک به 100 یا پایینترین حد مستمر نگه دارد و استوکاستیک را نزدیک به صفر نگه دارد. بنابراین، استوکاستیک اغلب به عنوان یک اندیکاتور خرید و فروش بیش از حد استفاده میشود. ارزش های بالای 80 به عنوان اضافه خرید در نظر گرفته میشوند، در حالی که سطوح زیر 20 بیش از حد فروش در نظر گرفته میشوند.

هنگام استفاده از سطوح خرید و فروش بیش از حد، روند کلی قیمت را در نظر بگیرید. به عنوان مثال، در طول یک روند صعودی، زمانی که اندیکاتور به زیر 20 میرسد و دوباره از آن بالا میرود، این یک سیگنال خرید احتمالی است. اما رالی های بالای 80 نتیجه کمتری دارند زیرا انتظار داریم که در طول یک روند صعودی شاهد حرکت این اندیکاتور به 80 و بالاتر باشیم.

در طول یک روند نزولی، به دنبال این باشید که اندیکاتور به بالای 80 حرکت کند و سپس به پایین برگردید تا یک معامله کوتاه احتمالی را نشان دهد. سطح 20 در یک روند نزولی کمتر معنادار است.

آیا تحلیل تکنیکال قابل اعتماد است؟

تجزیه و تحلیل تکنیکال، خواندن احساسات بازار از طریق استفاده از الگوهای نمودار و سیگنال ها است. مطالعات تجربی مختلف به اثربخشی آن اشاره کردهاند، اما دامنه موفقیت متفاوت است و دقت آن مشخص نشده است. بهتر است از مجموعه ای از ابزارها و شاخص های تکنیکال در کنار سایر تکنیک ها مانند تحلیل بنیادی برای بهبود قابلیت اطمینان استفاده کنید.

چند ابزار تحلیل تکنیکال وجود دارد؟

چندین ده ابزار تحلیل تکنیکال، از جمله طیف وسیعی از اندیکاتور ها و الگوهای نمودار وجود دارد. تکنسین های بازار همیشه در حال ایجاد ابزارهای جدید و پالایش ابزارهای قدیمی هستند.

نتیجه

هدف هر معامله گر کوتاه مدت تعیین جهت حرکت یک دارایی معین و تلاش برای کسب سود از آن است. صدها اندیکاتور تکنیکال و نوسانگر برای این هدف خاص ساخته شده است، و این مقاله تعداد انگشت شماری را ارائه کرده است که میتوانید شروع به آزمایش کنید.

از شاخص ها برای توسعه استراتژی های جدید استفاده کنید یا آنها را در استراتژی های فعلی خود بگنجانید. برای تعیین اینکه کدام یک از آنها استفاده کنید، آنها را در یک حساب آزمایشی امتحان کنید. آنهایی را که بیشتر دوست دارید انتخاب کنید و بقیه را رها کنید.

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!