امروز در این مقاله ما به تحلیل آنچین هفته سوم اسفند میپردازیم. با تیم فیبوتک همراه باشید. بازار دارایی های دیجیتال در این هفته روند نزولی را برای خود به پیش گرفت و بیت کوین به بالاترین سطح 23871 دلار , پایین ترین سطح هفتگی 22199 دلار رسید. همانطور که در این نسخه بحث خواهیم کرد، اوج هفتگی همزمان با چندین سطح قیمت محقق شده مهم مربوط به نهادهای Whale است که از چرخه 2018 فعال بوده اند. در این نسخه، این قیمتهای تحققیافته مختلف و همچنین شاخصهای مربوط به جریانهای سرمایه، حجم انتقال و برداشت سود را که در تلاش بازار برای خروج از قلمرو بازار نزولی در حال ظهور هستند، بررسی خواهیم کرد.

رقابت های بازار با مبنای هزینه

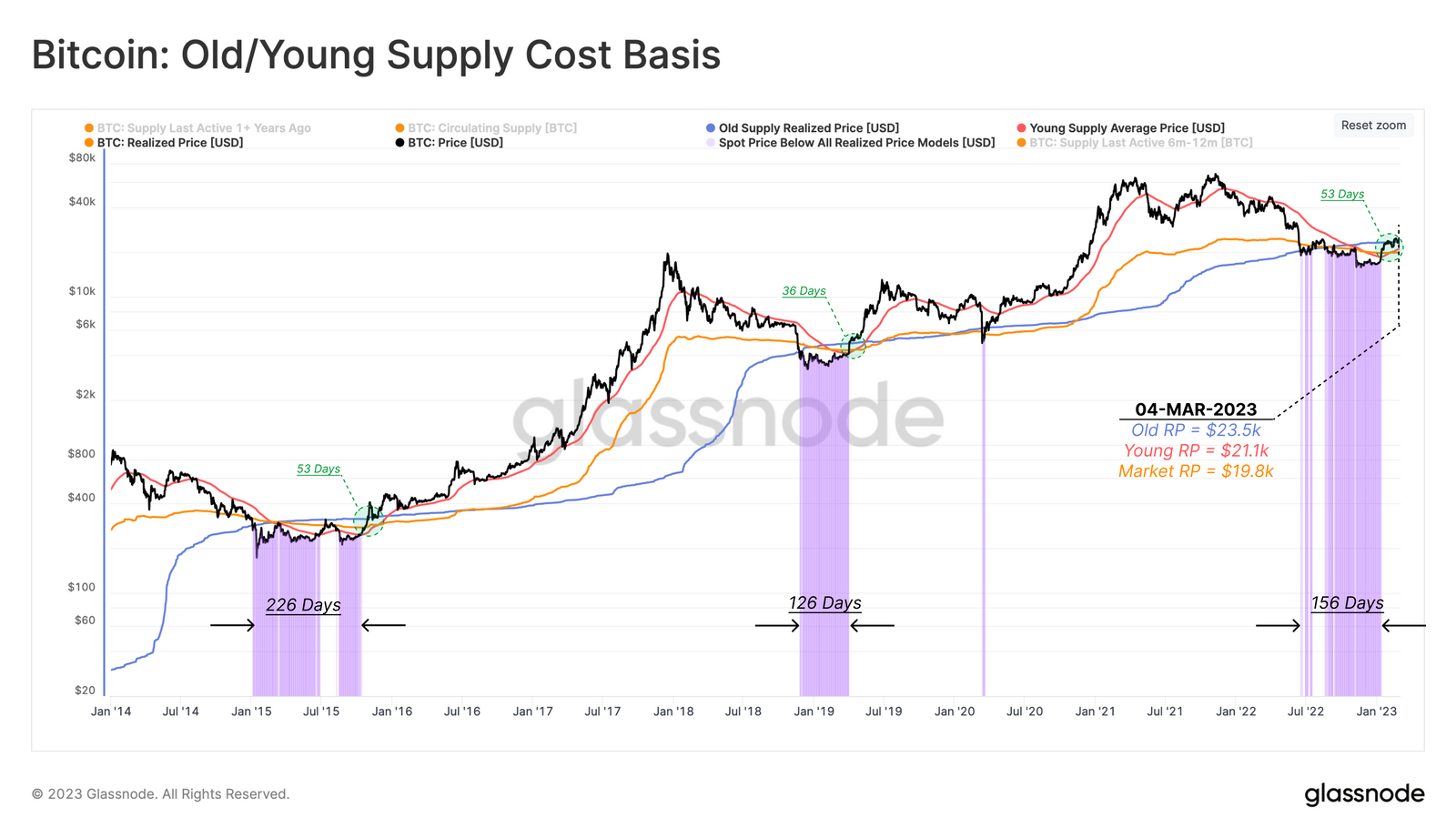

علاوه بر شاخصهای تکنیکال سنتی، مدلهای قیمتگذاری مبتنی بر اصول زنجیرهای میتوانند ابزار قدرتمندی برای تخمین فارم های عرضه و تقاضا باشند. در میان مدلهای مختلف ارزشگذاری زنجیرهای، میانگین قیمت خرید گروههای مختلف در اقتصاد بیتکوین، محدودههای قیمتی مهم روانشناختی را تخمین میزند. نمودار زیر این برآوردهای مبتنی بر هزینه (قیمت واقعی) را در سه گروه مقایسه میکند:

Young Supply Realized Price (21.0k دلار)، که میانگین قیمت کوین هایی است که در 6 ماه گذشته تغییر کرده اند.

قیمت واقعی بازار (19.8 هزار دلار)، که میانگین قیمت تمام دارندگان کوین است.

قیمت واقعی عرضه قدیمی (23.5 هزار دلار) میانگین هزینه به دست آوردن کوین هایی است که برای حداقل 6 ماه نگهداری میشوند.

بسیاری از این کوین های قدیمیتر توسط خریداران سیکل 2021-2022 که خودشان را نشان ندادند نگهداری میشوند.

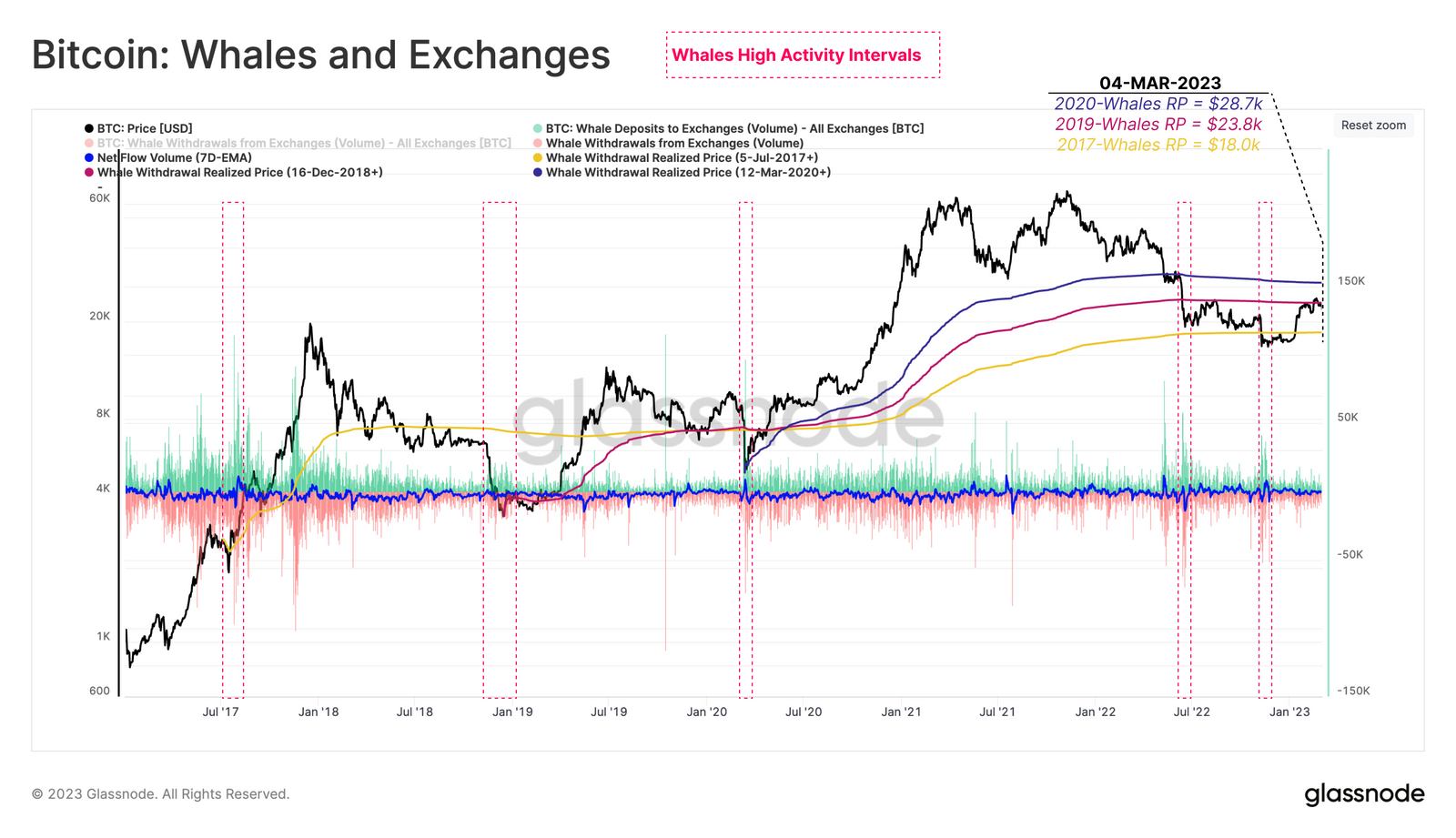

علاوه بر گروه های زمانی، رفتار سرمایه گذار را نیز میتوان بر اساس گروه های اندازه کیف پول ارزیابی کرد. در میان تمام موجودات شناخته شده در اکوسیستم بیت کوین، نهنگ ها (با داشتن بیش از 1 هزار بیت کوین) همیشه مرکز توجه دلالان هستند. نمودار زیر میانگین قیمتهای خرید برای گروه نهنگ را با در نظر گرفتن تنها کوین هایی که به داخل و خارج از مبادلات وارد میشوند، نشان میدهد. ردیابیها در پایینترین بازارهای اصلی زیر شروع به اندازهگیری میکنند و به دنبال ارائه مطلوبترین میانگین قیمت خرید نهنگ برای هر دوره چرخه هستند.

از جولای 2017، بایننس راه اندازی شد

از دسامبر 2018، در پایین ترین سطح چرخه بازار نزولی 2018.

مارچ 2020 در پایین ترین سطح فروش کووید.

هر سه زیرگروه Whale وقتی که بازار در اوایل نوامبر 2022 به زیر 18 هزار دلار سقوط کرد، داراییهایشان با زیان غیرقابل تحقق روبرو شد. شایان ذکر است، بهبود اخیر بر اساس هزینه تقریبی نهنگهای عصر دسامبر-2018+ (23.8 هزار دلار) متوقف شد.

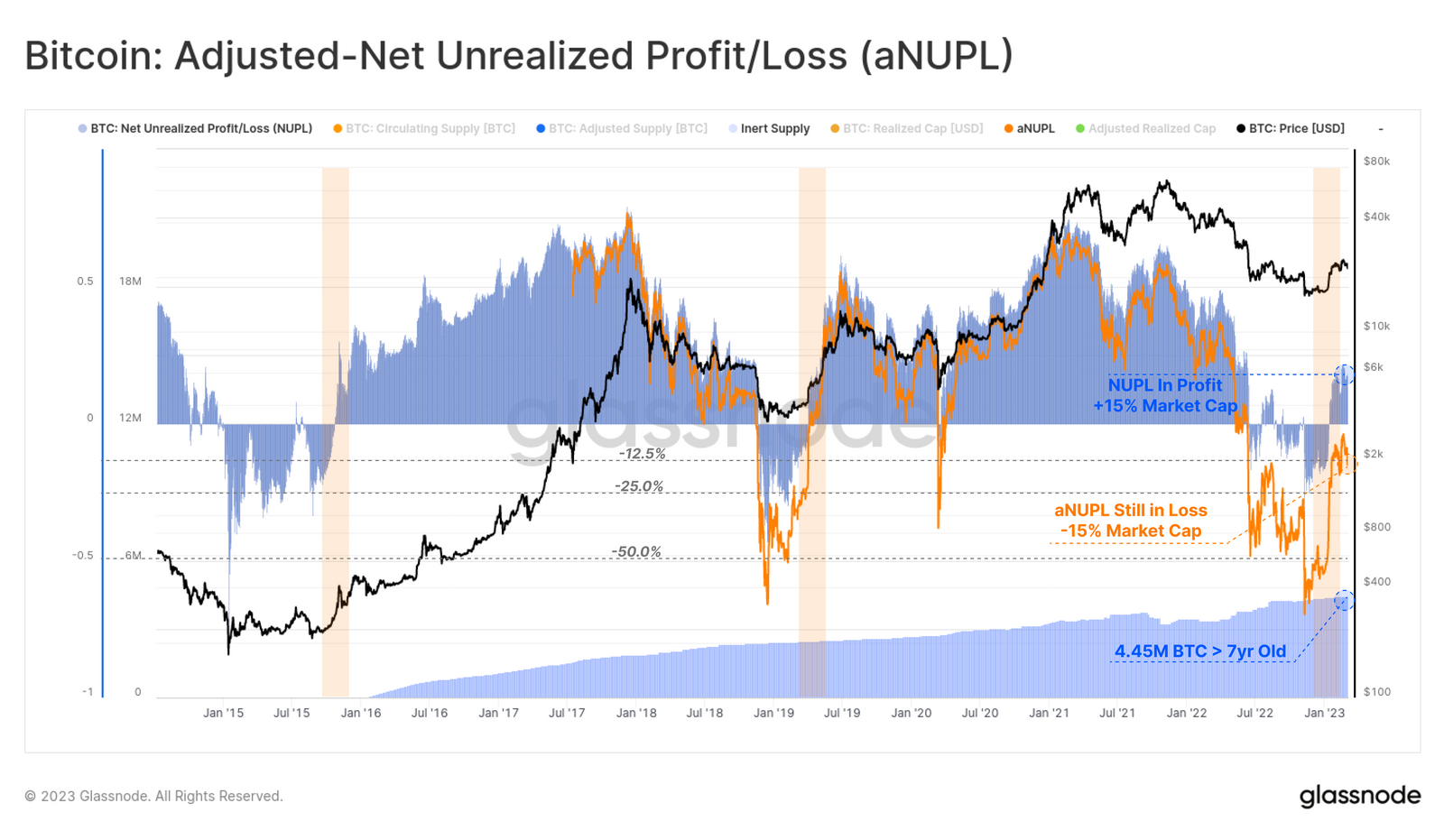

وضعیت فعلی بازار را میتوان به طور منطقی شبیه به یک فاز انتقالی توصیف کرد که معمولاً در مراحل بعدی یک بازار نزولی رخ میدهد. این ادعا را میتوان در متریک سود/زیان خالص تحقق نیافته (NUPL) مشاهده کرد. از اواسط ژانویه، میانگین هفتگی NUPL از حالت زیان خالص تحقق نیافته به وضعیت مثبت تغییر کرده است. این نشان میدهد که دارندگان بیتکوین به طور متوسط در حال حاضر دارای سود خالص غیر واقعی تقریباً 15 درصد از ارزش بازار هستند. میتوان گفت که این الگو شبیه به ساختار بازاری است که معادل فازهای گذار در بازارهای نزولی قبلی میباشد.

ما همچنین میتوانیم کوین های از دست رفته را با کم کردن سود محقق نشده قفلشده در بخش 7 ساله عرضه، محاسبه کنیم و یک تغییر تنظیمشده از این متریک (UPL) را برگردانیم. با این معیار، بازار به سختی زیر نقطه سربه سر است و میتوان استدلال کرد که هنوز در محدوده بازار نزولی قرار دارد.

حرکت در جهت درست

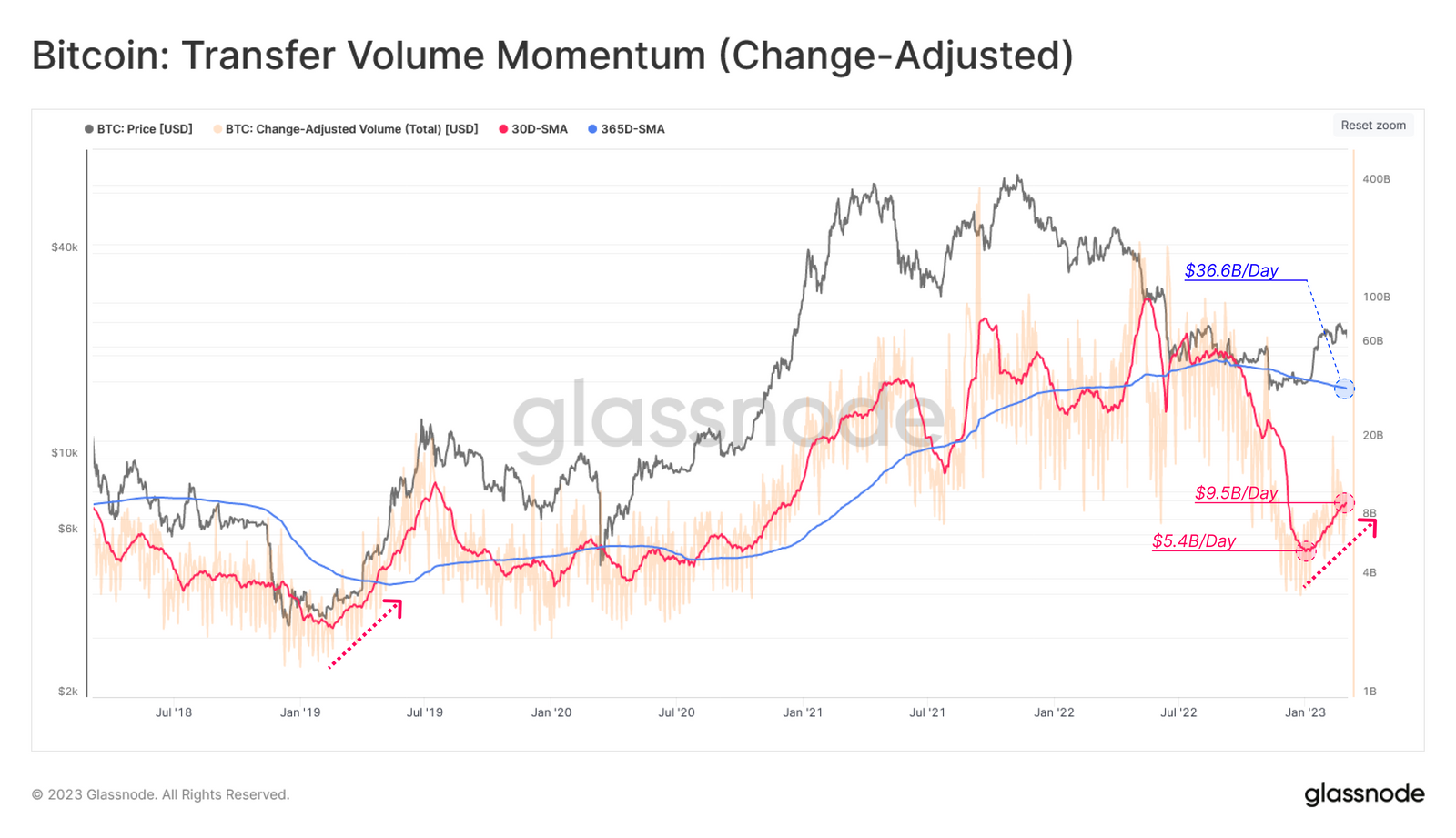

یک نشانه کلاسیک پذیرش روند به سمت رشد، جذب و ورود سرمایه جدید به بازار است. ما میتوانیم این تغییر در حرکت را از طریق دریچه حجم انتقال، که تمایل به نوسان با سطح کل سرمایه در بازار دارد، بررسی کنیم. معیار زیر میانگین حجم انتقال ماهانه را با میانگین سالانه مقایسه میکند تا بر تغییرات نسبی در احساسات غالب تأکید کند و به شناسایی زمانی که جزر و مد برای فعالیت شبکه تغییر میکند کمک کند.

از اوایل ژانویه، حجم انتقال ماهانه با 79 درصد افزایش به 9.5 میلیارد دلار در روز رسیده است. با این حال، این میزان به طور قابل توجهی کمتر از میانگین سالانه باقی میماند، اگرچه این میانگین بلندمدت به شدت تحت تأثیر حجم متأسفانه زیادی از حجم شستشوی مربوط به FTX/Alameda است (همانطور که در WoC 3 ذکر شد).

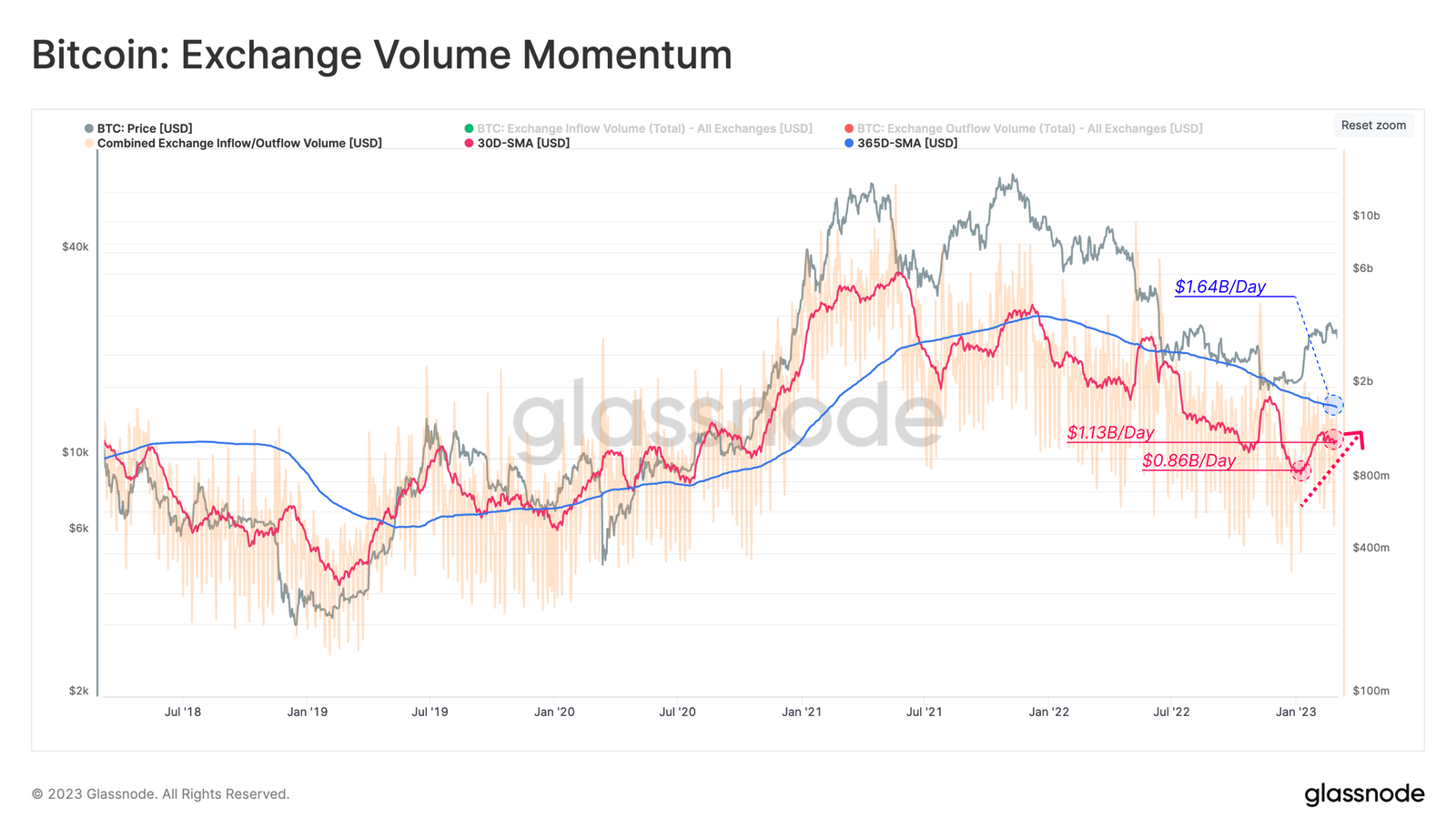

ما میتوانیم این مشاهدات را با نمودار حرکت مشابهی که به طور خاص مربوط به حجم مبادلات درون زنجیرهای است تکمیل کنیم، زیرا سرمایهگذاران و معاملهگران معمولاً با ورود سرمایه فعالتر میشوند. با این متریک، میتوانیم میانگین ماهانه و سالانه بسیار نزدیکتر را مشاهده کنیم. میانگین ماهانه جریان مبادلات از اوایل ژانویه 34 درصد افزایش یافته است، با این حال، میتوان دید که کمتر از میانگین سالانه 1.64 میلیارد دلار در روز باقی مانده است.

کسب سود

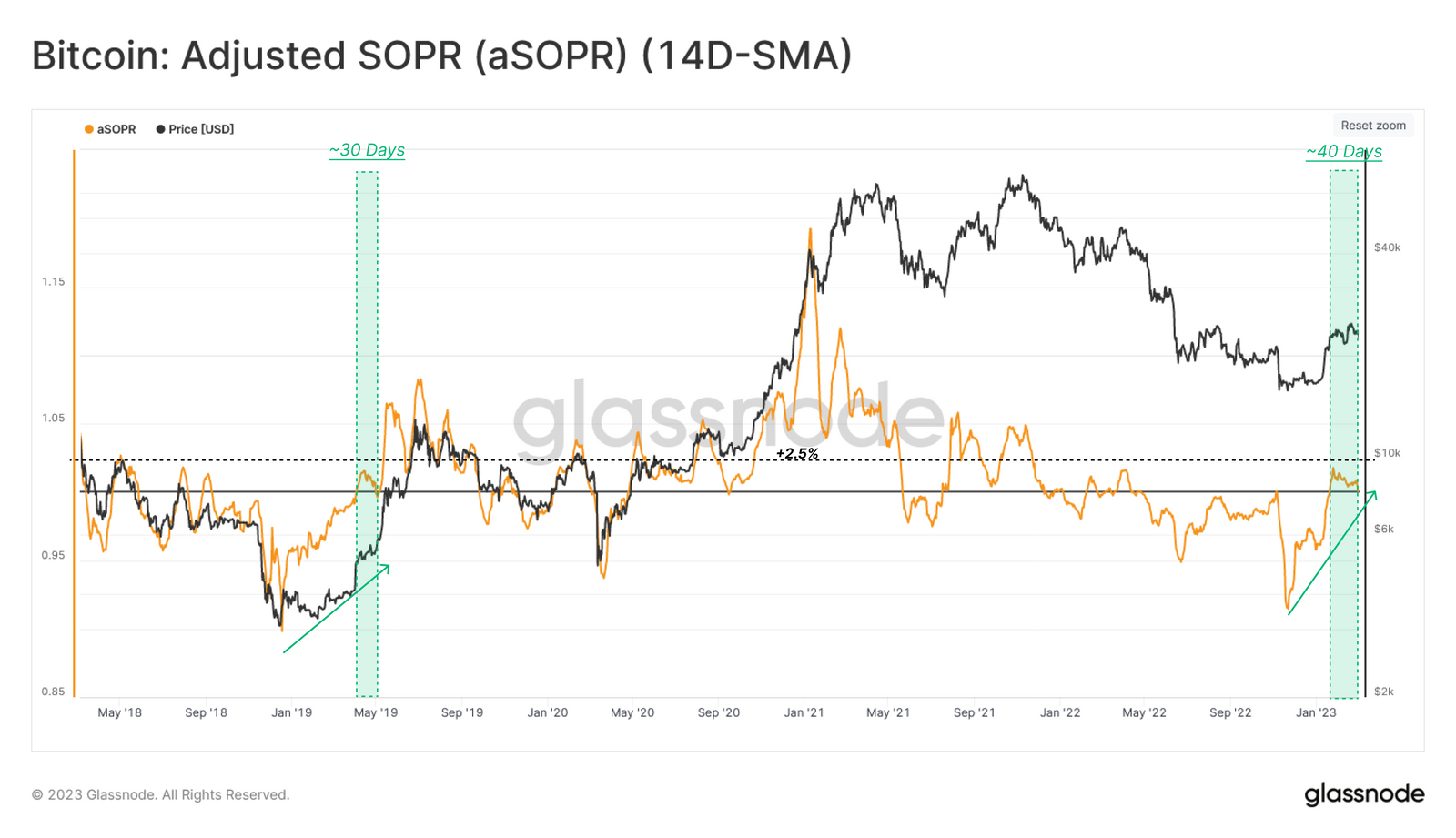

همانطور که حجم کوین های بیشتری در شبکه شروع به حرکت میکند، میتوانیم از معیار aSOPR برای ارزیابی میانگین سود (یا ضرر) تحقق یافته توسط تراکنش ها استفاده کنیم. میانگین 14 روزه aSOPR اکنون به مدت 40 روز بالاتر از ارزش 1.0 معامله میشود. این الگو بر اولین انفجار پایدار سود از مارچ 2022 تأکید میکند و منعکس کننده بازگشت غیر ضروری سرمایه ورودی به اندازه کافی برای جذب سود است. بازگشت معاملات aSOPR بالاتر از 1.0 بر مبنای پایدار یک ویژگی معمولی است زیرا بازار پس از یک دوره زیان عمیق و طولانی بهبود یافت.

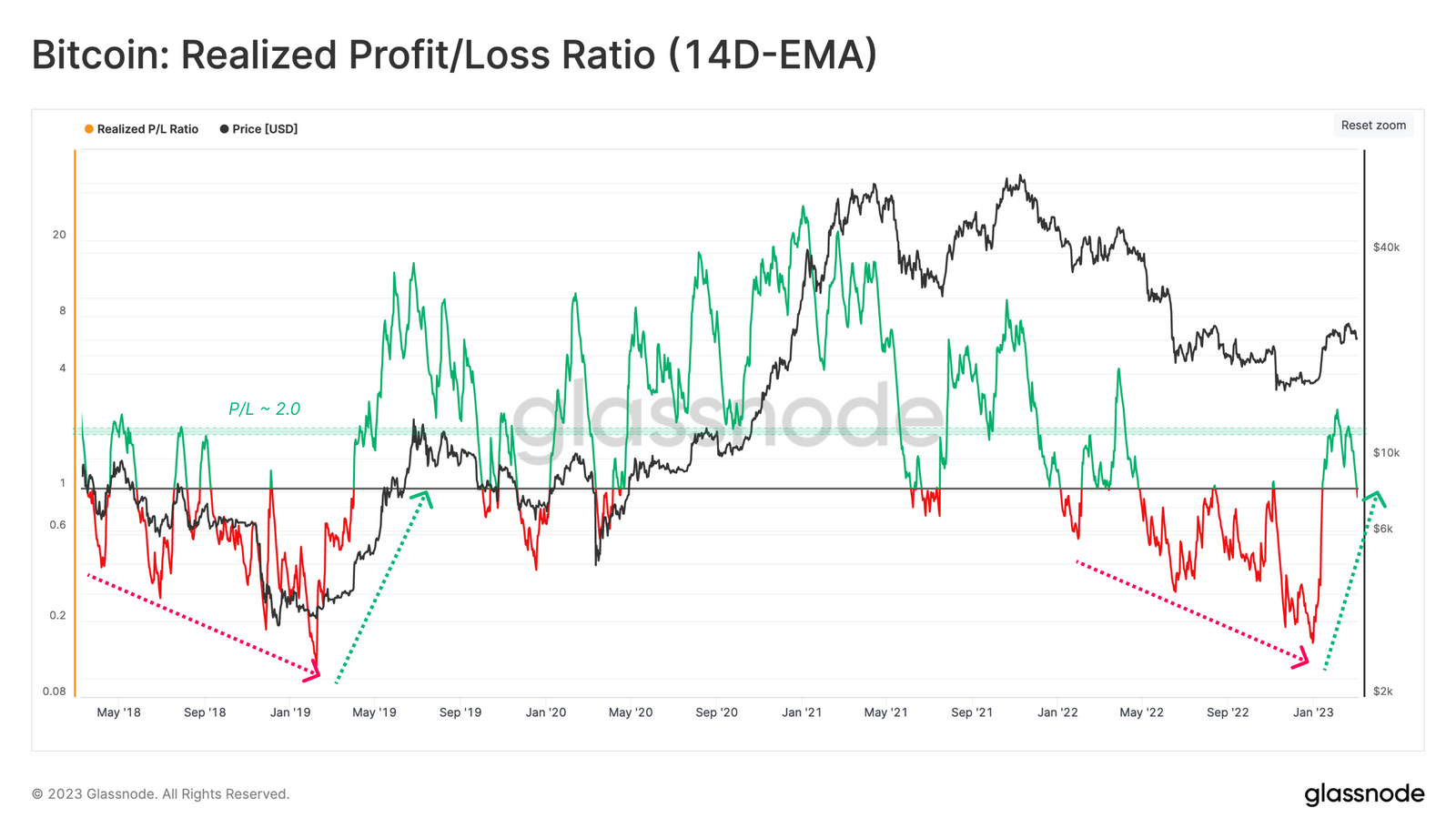

با محاسبه نسبت بین سود و زیان تحقق یافته، میتوانیم تأیید کنیم که سودآوری به سمت یک مرحله گذار تغییر کرده است. یک رژیم تحت سلطه سود در اواسط ژانویه شروع شد و نسبت P/L تحقق یافته را به بالای 1 رساند. نکته جالب این است که یک آستانه قابل مشاهده برای نسبت P/L واقعی در حدود 2.0 وجود دارد که تمایل دارد به عنوان یک سطح مقاومت در بازارهای نزولی عمل کند، زیرا سود گرفتن بر تقاضای ضعیف غلبه میکند. عبور از این آستانه ممکن است شاخص قوی تری برای رشد ورودی سرمایه ارائه کند.

روند به سمت فروش

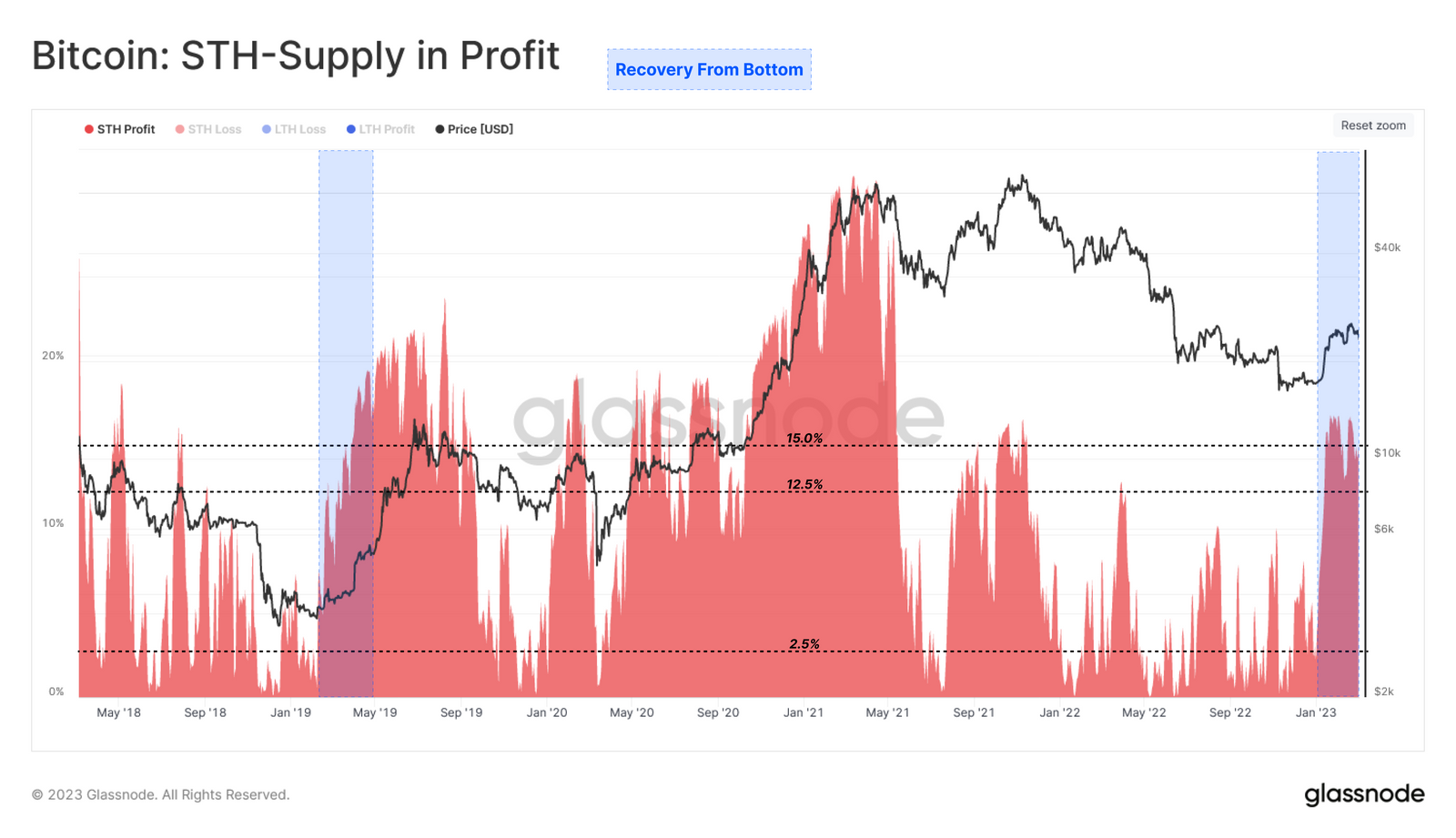

با بزرگنمایی در افزایش اخیر بازار، میتوانیم ببینیم که سهم عرضه توسط سرمایهگذاران جدید که اکنون در سود هستند، از حدود 2.5٪ (پایه بازار نزولی) به بیش از 15٪ افزایش یافته است. این الگو یادآور بهبود قبلی از پایین ترین سطح فروش 2018-2019 است و دیدی از حجم کوین هایی که در ماه های اخیر تغییر کرده اند را ارائه میدهد.

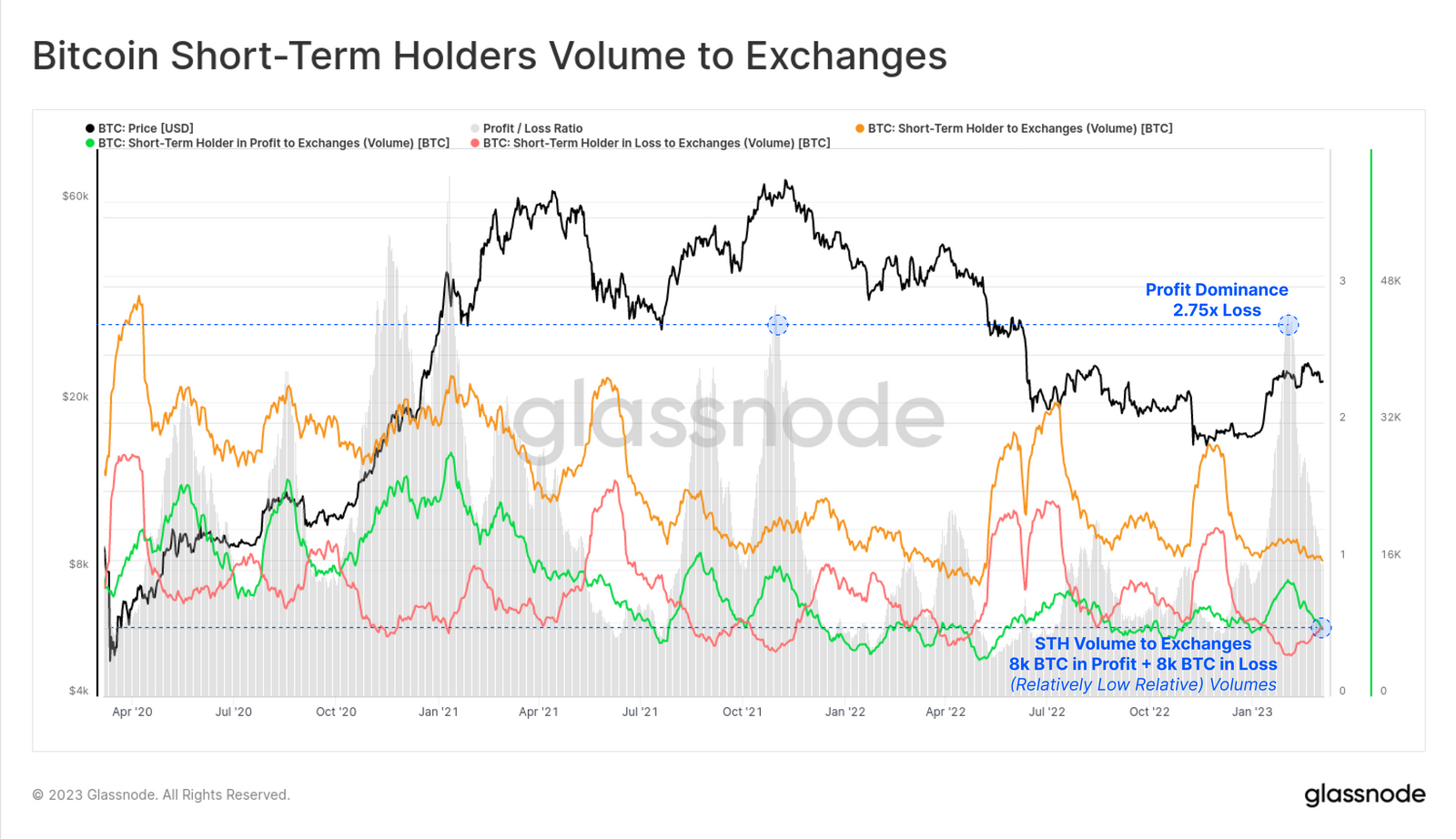

همچنین میتوانیم تأثیر این سرمایهگذاران جدید را با مشاهده حجم ارسال شده به صرافیهایی که سود یا زیان داشتند، بسنجیم. در اینجا میتوانیم موارد زیر را مشاهده کنیم:

1- نسبت حجم کوتاه مدت در سود به زیان ارسالی به صرافی ها در اوایل فوریه برابر با اکتبر 2022 برابر با 2.75 برابر بود.

2- حجم کل کوین های STH ارسال شده به صرافی ها امروز حدود 16 هزار بیت کوین در روز است و تقریباً 50:50 در سود: زیان تقسیم میشود.

به طور نسبی، این حجم کل کوین ارسال شده به صرافی ها در مقایسه با چرخه 2020-23 نسبتاً کم است.

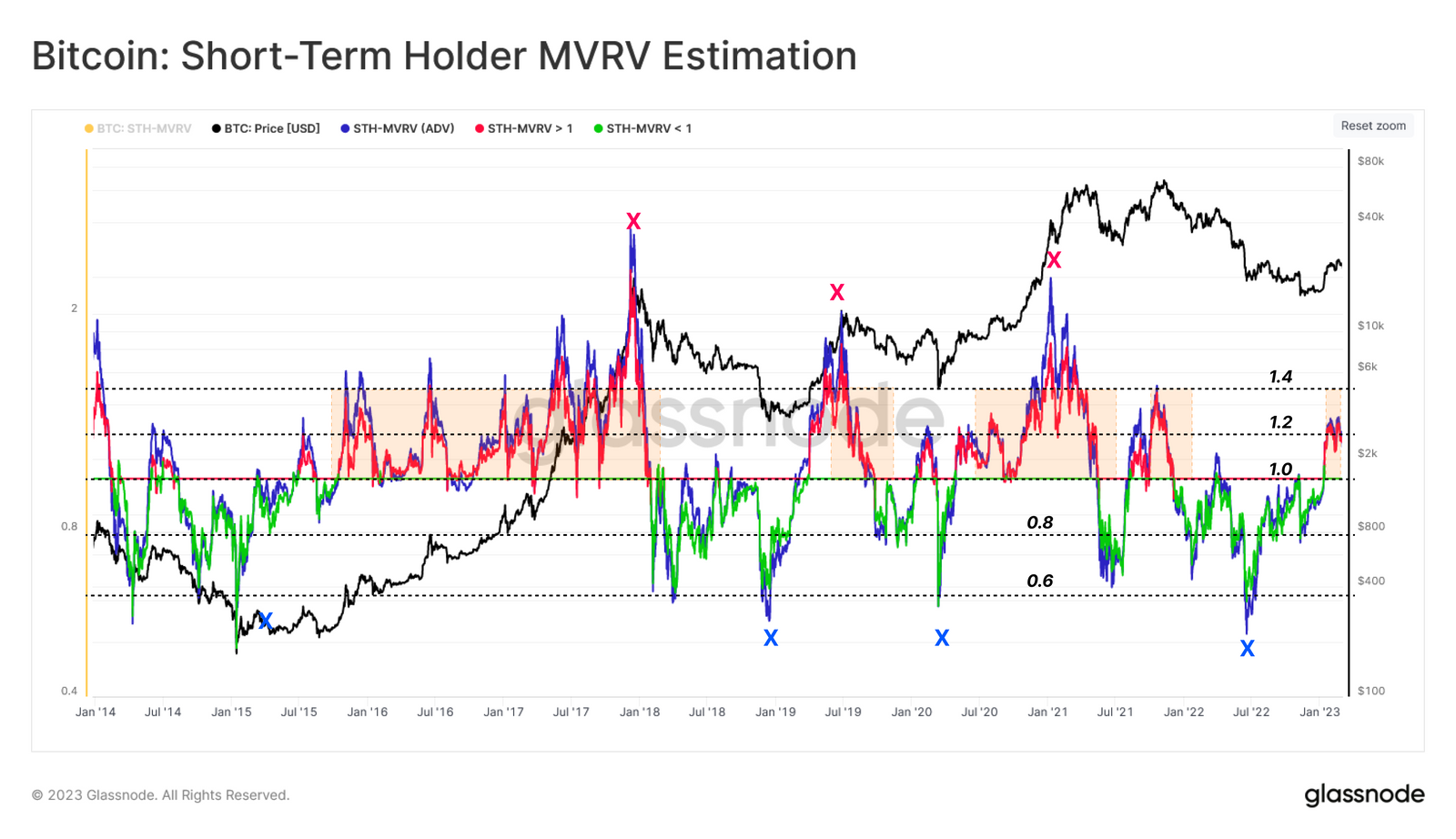

در نهایت، میتوانیم MVRV دارنده کوتاهمدت را برای تخمین سود نسبی تحققنشده توسط STHها ارزیابی کنیم. همانطور که در WoC 07 بحث شد، احتمال سود بردن STH ها در دوره هایی که میانگین STH 20% + پول است، افزایش مییابد و STH-MVRV بالاتر از 1.2 را برمیگرداند. رد اخیر در سطح 23.8 هزار دلار با این ساختار طنین انداز میشود، زیرا STH-MVRV قبل از توقف به ارزش 1.2 رسید. اگر بازار به 19.3 هزار دلار بازگردد، STH-MVRV را به ارزش 1.0 برمیگرداند و نشان میدهد که قیمتهای نقطهای به قیمت تمام شده این دسته از خریداران جدید بازگشتهاند.

نتیجه

اقتصاد بیتکوین اغلب نه تنها به سطوحی که به طور گسترده در تحلیلهای تکنیکال سنتی مشاهده میشود واکنشی نشان نداده، بلکه به سطوح هزینه روانشناختی گروههای سرمایهگذار مختلف که روی زنجیره چاپ میشوند نیز واکنش نشان میدهد. این نه تنها در مورد قیمت تحقق یافته آنها بلکه با توجه به میزان سود و زیان موجود در عرضه آنها نیز اتفاق می افتد. با توجه به این دید، بازار در حال حاضر در مرحله انتقالی قرار دارد، که در بالا با قیمت واقعی عرضه قدیمی و همچنین با میانگین نهنگی که از انتهای چرخه 2018 فعال بوده است، محدود شده است. ما شاهد موج اولیه ورود سرمایه به فضا بوده ایم که از طریق کسب سود قابل مشاهده است. با این حال، این موج سرمایه هنوز در مقیاس کوچک است و از نظر تاریخی در حجم کل کوین در حال حرکت سبک باقی میماند.

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!