امروز در این مقاله ما به تحلیل آنچین هفته سوم آبان میپردازیم. با تیم فیبوتک همراه باشید.

پس از چهارمین افزایش متوالی نرخ بهره در ایالات متحده به میزان 75 واحد در ثانیه، یک پولبک کوچک در شاخص دلار رخ داده است که به سهام جهانی اجازه میدهد دوره کوتاهی برای استراحت داشته باشند. با این حال، استرس موجود در بازار اوراق قرضه با وارونگی بیشتر در انتهای منحنی بازده، به ویژه در صورتحساب 3 ماهه در رابطه با نرخ بدون ریسک 10 ساله، همچنان ادامه دارد.

در پاسخ، قیمت بیت کوین (BTC) یک افزایش نسبتاً کوچک به سمت بالا را تجربه کرده است و در اولین پیشنهاد خود برای بازیابی، فشار رو به بالا بر مبنای هزینه های کلیدی زنجیره ای اعمال میکند.

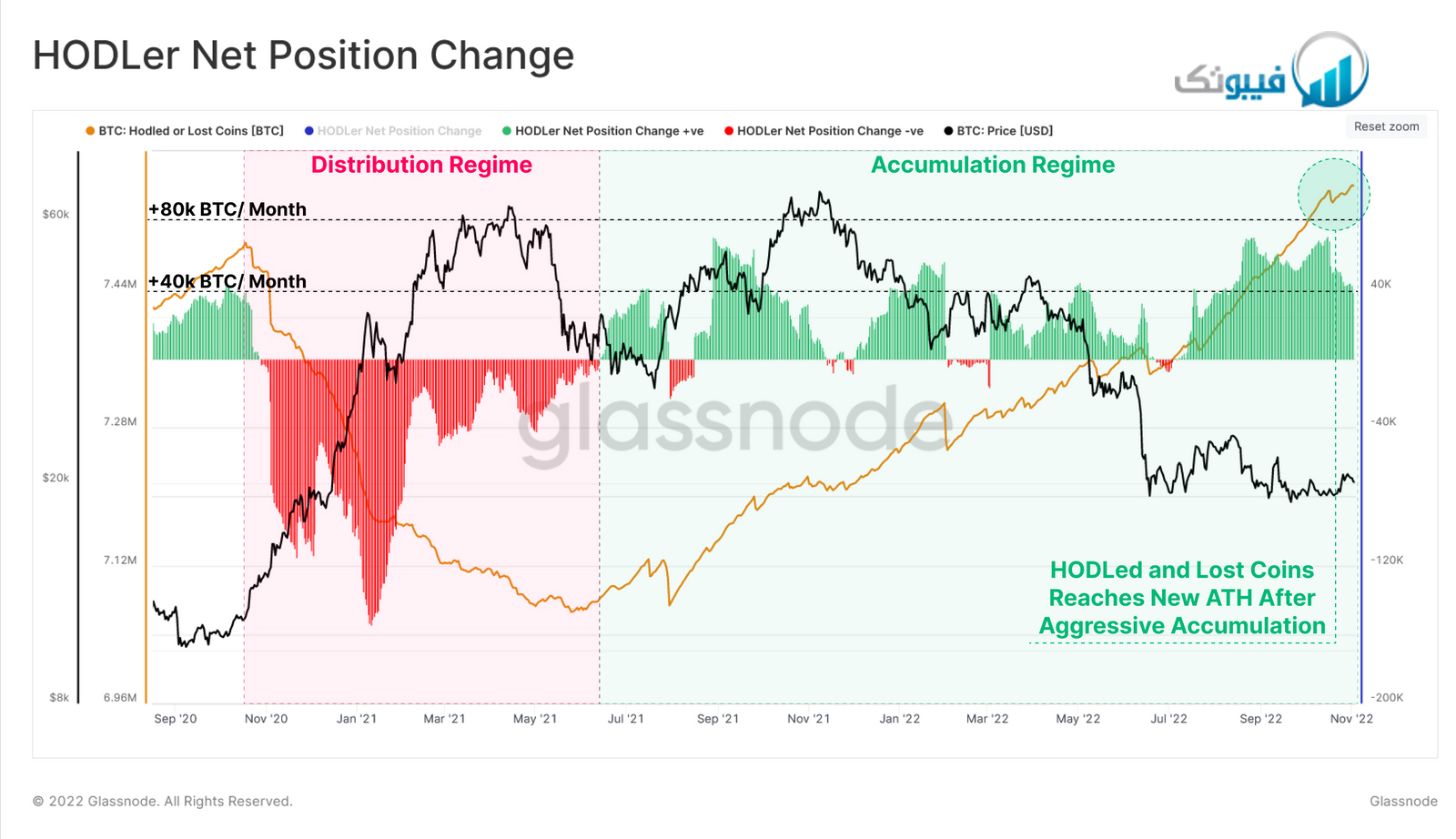

ما تجزیه و تحلیل خود را با ارزیابی گروه HODLer، با بازرسی رفتارهای مخارج آنها از طریق معیار تغییر موقعیت خالص HODLer انجام خواهیم داد. این تغییر 30 روزه در عرضه کوین HODLed یا Lost را دنبال میکند، که غیرفعالترین کوین های زنجیرهای هستند. دوگانگی در رفتار HODLer را میتوان در دو طرف فروش ماه می 2021 مشاهده کرد.

قبل از این نقطه عطف، HODLers ها را میتوان دید که به طور تهاجمی کوین ها را توزیع میکنند و سود را در شکل گیری چرخه تاپینگ دریافت میکنند. توزیع با نرخ 150- هزار بیت کوین در ماه به اوج خود رسید و در مجموع 450- هزار بیت کوین در این فرآیند خرج شد.

پس از کاهش قیمت، ردپای هزینههای HODLers به یک دوره انباشت تبدیل شد و کوین را با نرخ +40 هزار بیت کوین در ماه جمعآوری کرد. این دوره با ورود تجمعی +500 هزار بیت کوین طی 8 ماه به اوج خود رسیده است. این فرآیند به طور کامل ذخیره کوین های توزیع شده در این چرخه را دوباره پر کرده و متریک کوین های HODLed و Lost را به یک ATH جدید سوق داده است.

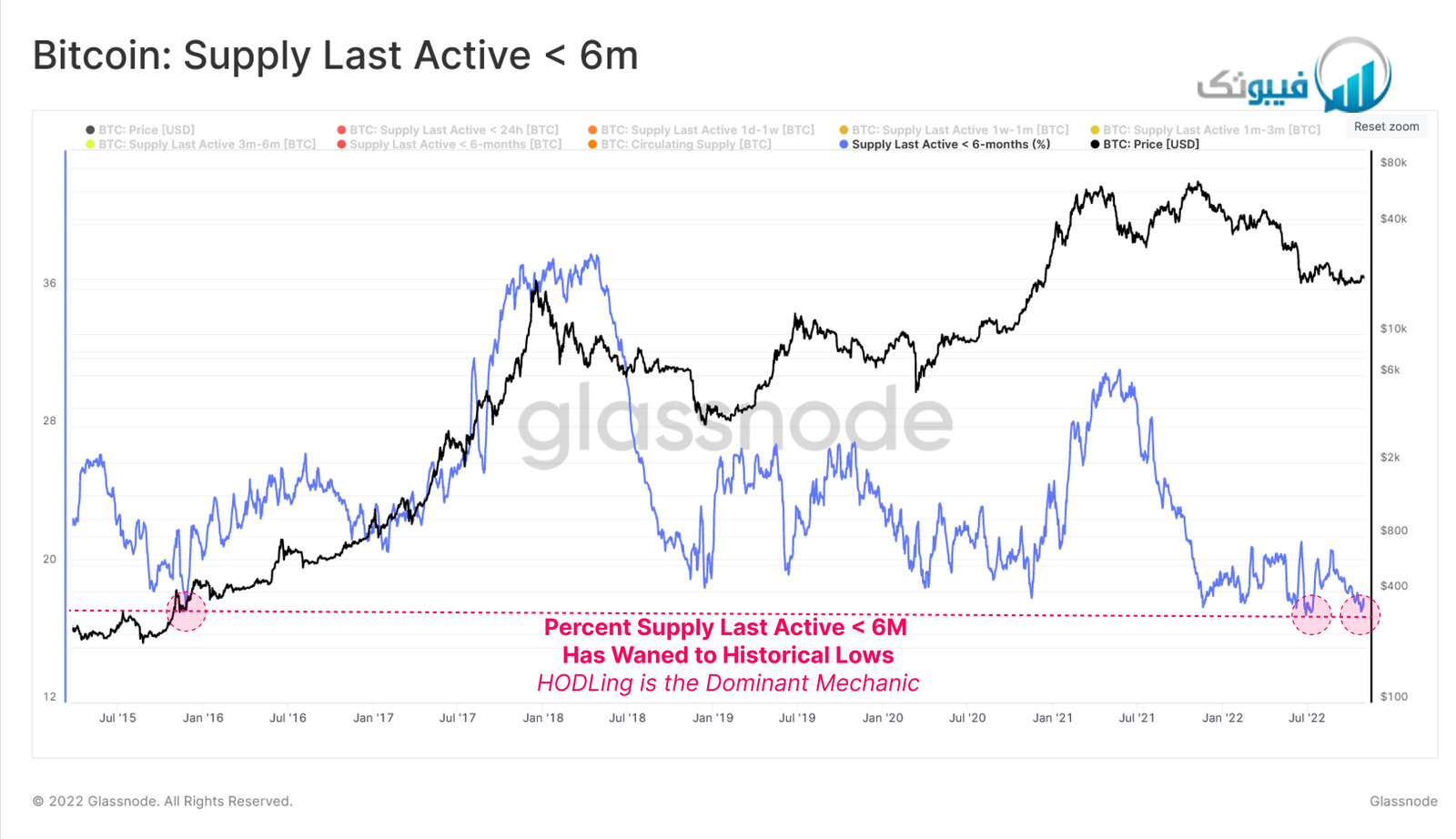

منطقه عرضه مقابل کوین HODLed را میتوان «کوینهای داغ» در نظر گرفت که فعالانه در تجارت روزانه اقتصاد بیتکوین شرکت میکنند. عرضه کمتر از 6 ماهه که در بازار موجود است، از ماه می 2022 در حدود پایینترین حد تاریخی خود باقی مانده است و به کاهش خود ادامه میدهد، که بیشتر بر سطح شدید HODLing موجود در بازار فعلی تاکید میکند.

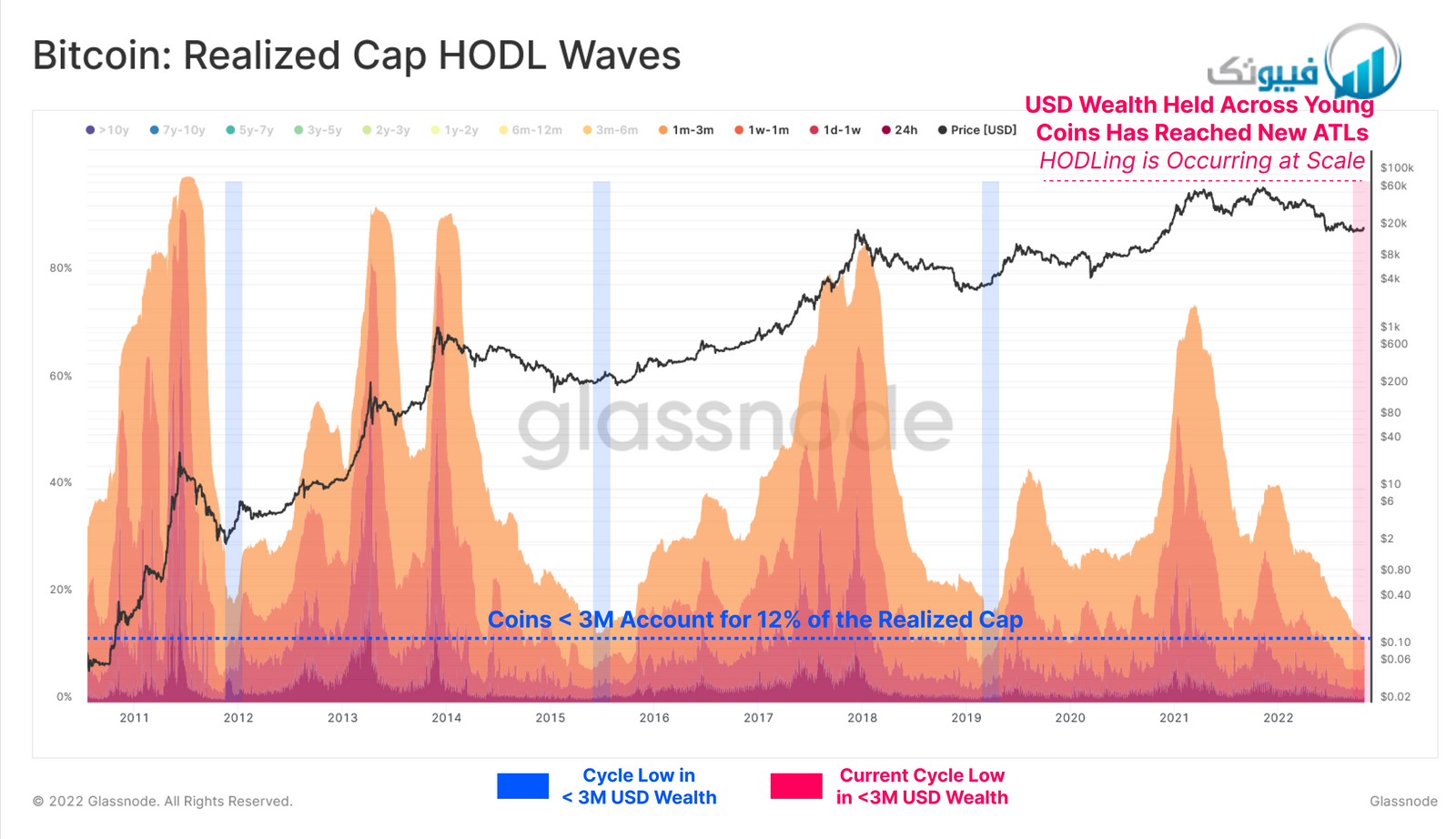

در مرحله بعد، ما امواج HODL Cap Realized را ارزیابی میکنیم، که امکان بازرسی از دارایی USD را که توسط گروههای سنی خاص نگهداری میشود، میدهد. جداسازی برای کوین های کمتر از 3 ماهه میتواند برای تقریب ثروت طبقه سرمایهگذاران سوداگرانه استفاده شود.

در حال حاضر، ثروت دلاری که توسط کوینهای جوان نگهداری میشود در پایینترین حد خود قرار دارد و تنها 10 درصد از شبکه Realized Cap را تشکیل میدهد. به موجب یک سیستم باینری، این بدان معنی است که ثروتی که بیش از 3 ماه است، به ATH در هر دو حالت نسبی و مطلق شبکه Realized Cap رسیده است.

این نشان میدهد که گروه HODLer غالبترین گروهی است که تا به حال داشتهاند، که نشاندهنده امتناع شدید از خرج کردن و فروش، با وجود چالشهای مداوم در بازارهای سرمایه جهانی است.

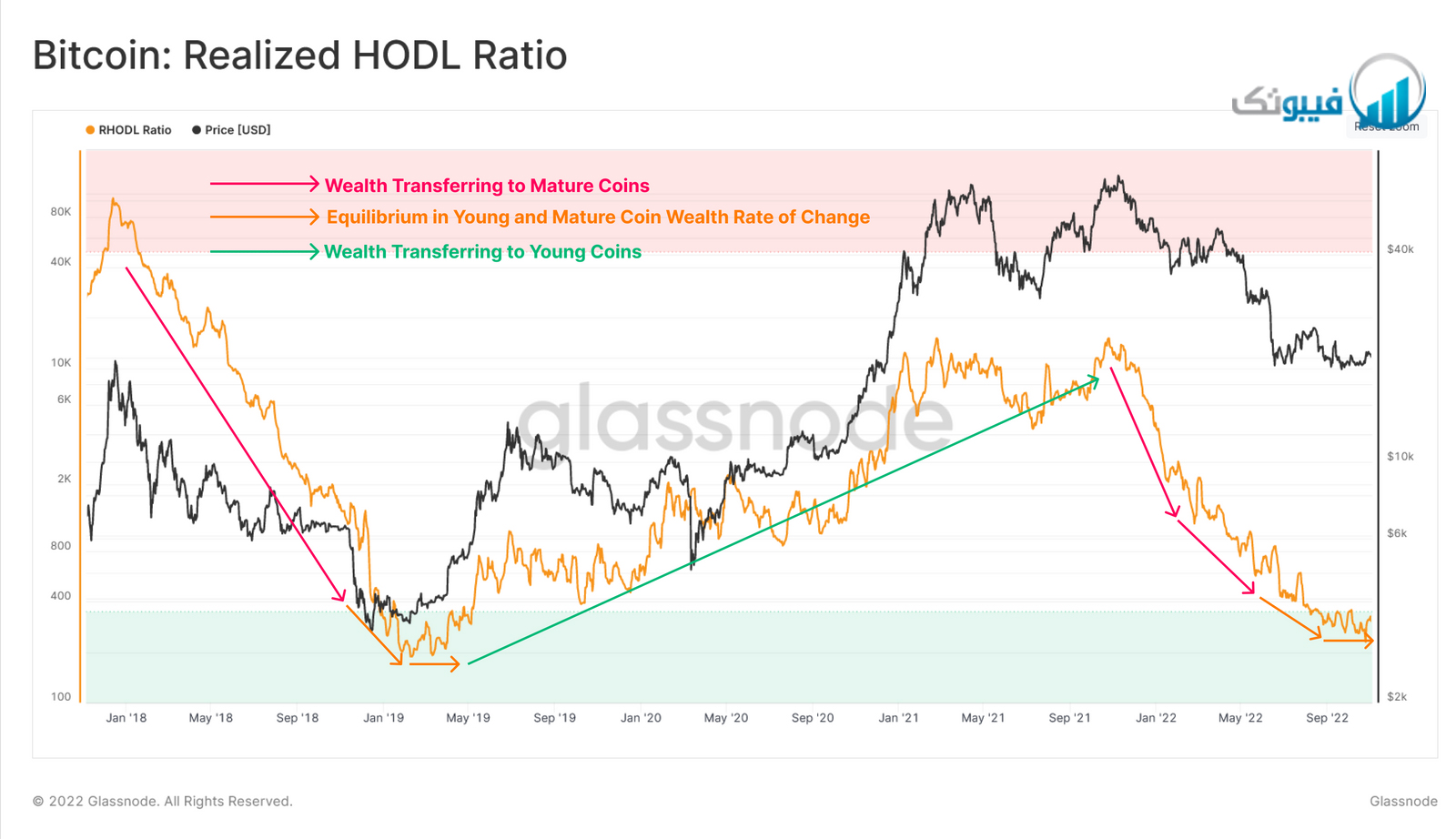

پس از آن، میتوانیم نسبت HODL Realized را برای مقایسه این توازن ثروت بین کوین های جوان و بالغ در یک نوسانگر مقیاس کلان به کار ببریم. این را میتوان در چارچوب زیر در نظر گرفت: روند صعودی در نسبت RHODL نشاندهنده دامیننس رو به رشد ثروت دلاری است که توسط خریداران سوداگرانه جدیدتر نگهداری میشود و نمونهای از بازارهای صعودی و صدر بازار بیتکوین است.

روند نزولی در نسبت RHODL نشاندهنده دامیننس رو به رشد ثروت USD در کوین های قدیمیتر است، که نشاندهنده افزایش HODLing و رفتار انباشت طولانیمدت است.

یک نسبت RHODL محدود و مسطح نشان میدهد که نرخ تغییر بین دامیننس پیر و جوان در تعادل است. این یک دوره انتقالی اغلب حول نقاط عطف بازار مانند نواحی بازارهای توزیعی و پایینهای انباشت مشاهده میشود.

پس از باقی ماندن در یک دوره روند نزولی از نوامبر ATH، زاویه نزول RHODL شروع به نرم شدن میکند، که نشان میدهد تعادل بین ثروت کوین های جوان و پیر در حال یافتن تعادل است. این الگو در سطوح و مدت مشابهی رخ میدهد که در پایین ترین سطح بازار 2018-19 مشاهده شده است.

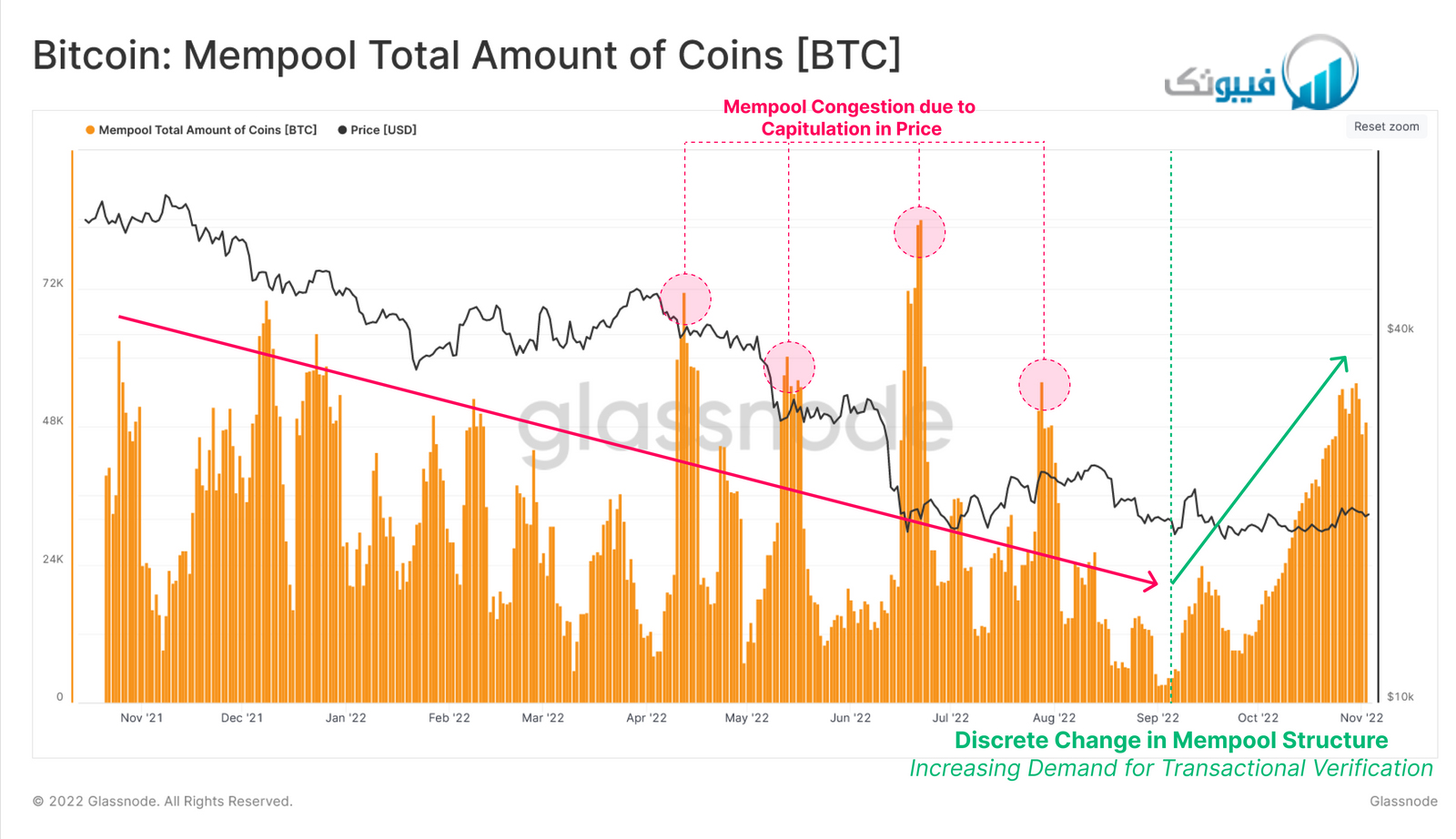

یک تغییر کوچک، اما قابل توجه ثابت در فضای تراکنش بیت کوین در حال وقوع است، زیرا یک تکانه پایدار بالاتر در کل کوین های منتقل شده به گره های ما Mempool برخورد میکند. این تغییر قابل مشاهده در شخصیت، نشانه های اولیه یک تغییر بالقوه سازنده در تقاضا را ارائه میدهد. این روند در مراحل ابتدایی خود باقی میماند اما یکی از مواردی است که باید نظارت شود.

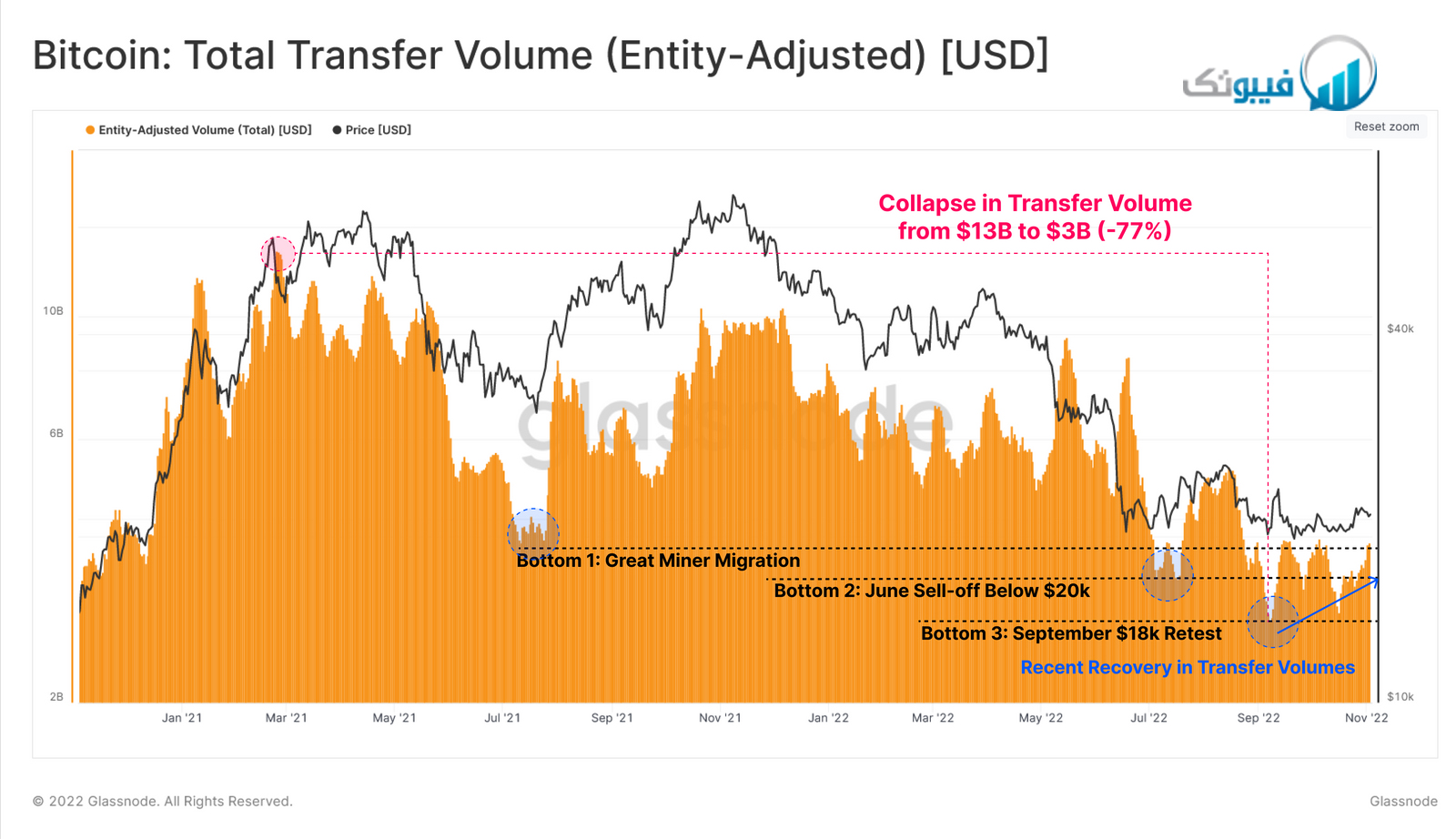

با تجزیه و تحلیل حجم انتقال پرداخت شده توسط شبکه بیت کوین در هر روز مشخص، کاهش قابل توجهی از اوج 13 میلیارد دلار در روز در طول ژانویه تا می 2021 وجود داشته است که به پایین ترین سطح چرخه ای کمتر از 3 میلیارد دلار در روز امروز رسیده است. با این حال، ما شروع به دیدن نشانههای اولیه تثبیت کردهایم، و شاید افزایش حجم روزانه نسبت به پایینترین سطح ماه سپتامبر، اکنون بین 3 تا 4 میلیارد دلار در روز در نوسان است.

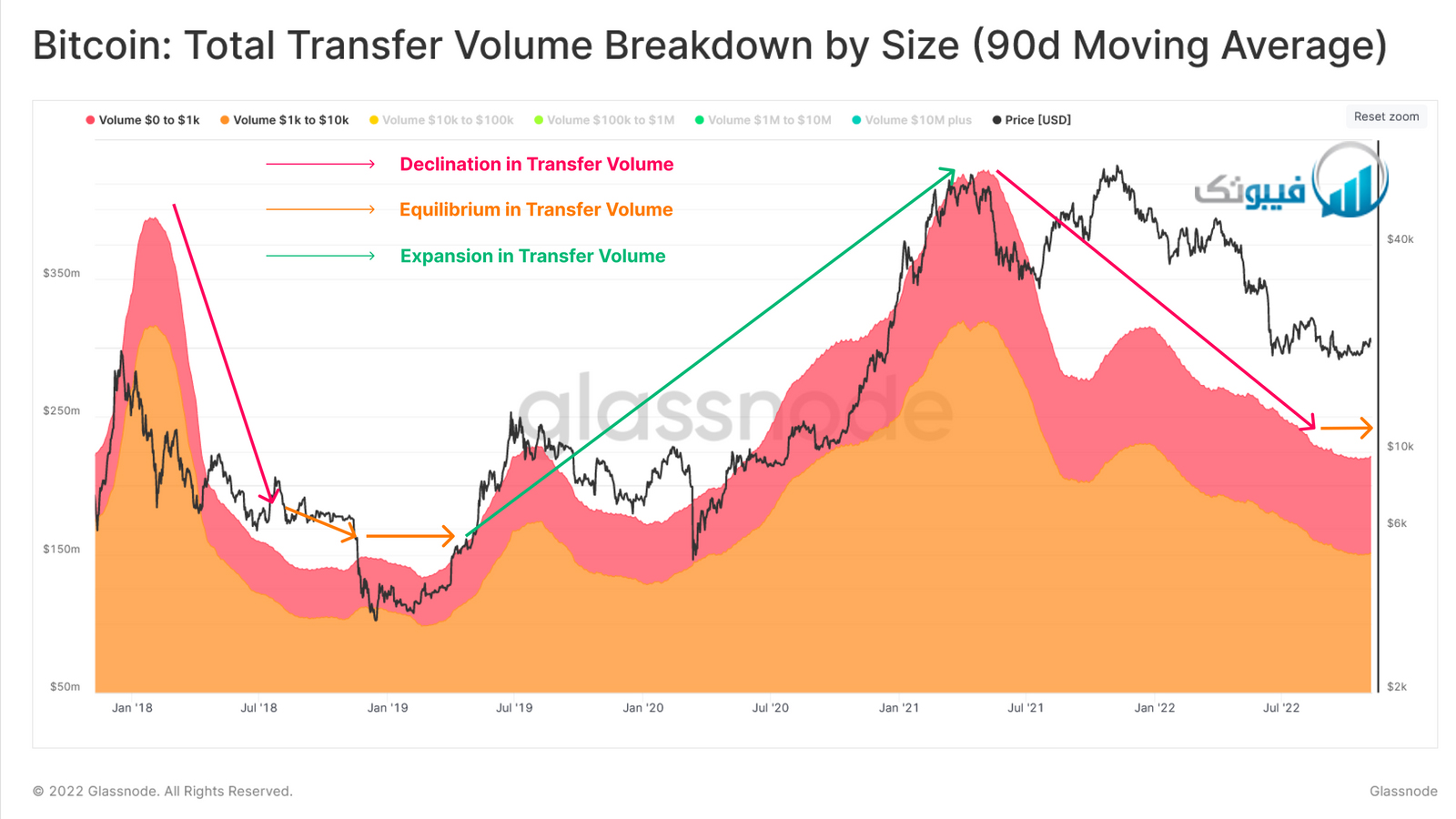

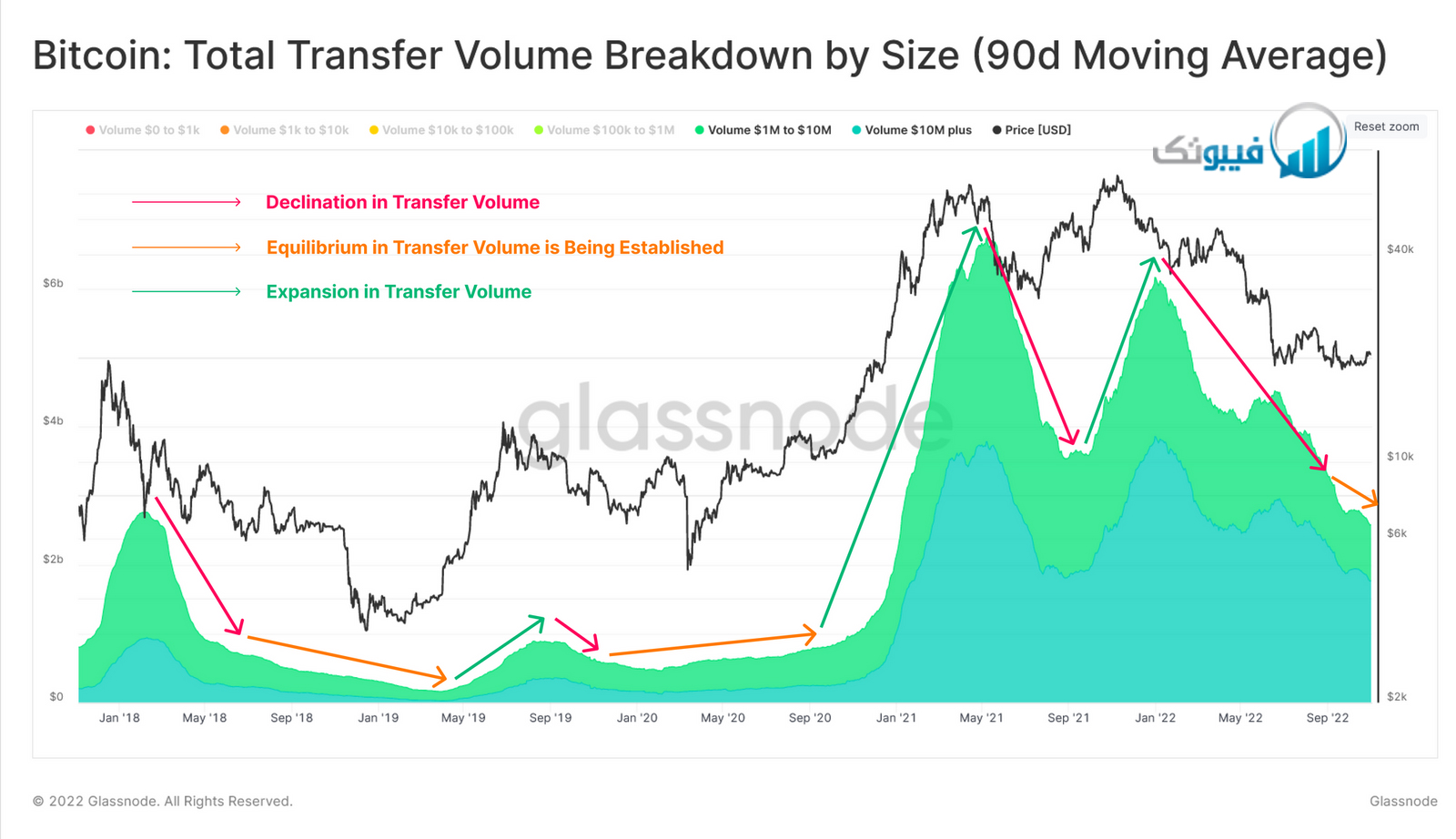

همانطور که در بالا اشاره شد، حضور کوین جوان، که اغلب مترادف با سرمایهگذاران خردهفروشی است، از زمان فروش می 2021 کاهش یافته است. این نیز با کاهش ارزش انتقال کوچک که هر روز تسویه میشود مشهود است. معاملات از 0 دلار به 10 هزار دلار از 430 میلیارد دلار در روز در ژانویه 2021 به 220 میلیارد دلار در روز در حال حاضر کاهش شدیدی داشته است که کاهش 49 درصدی را نشان میدهد.

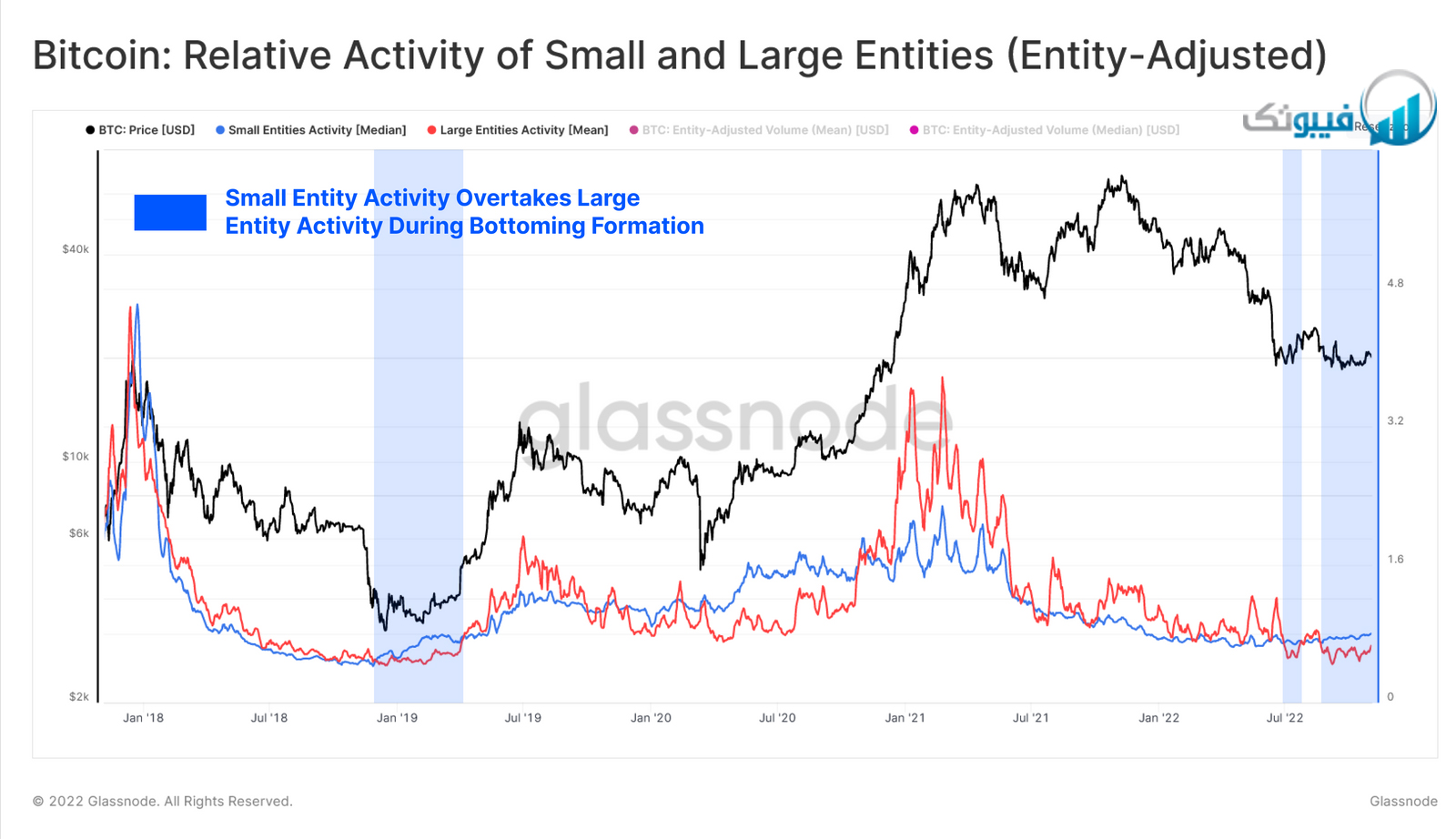

با این وجود، ما میتوانیم نشانههای اولیه تثبیت را در سهم حجم انتقال از سوی این نهادهای کوچکتر مشاهده کنیم، که تمایل دارند به سرعت و زودهنگام به ظهور یک صعود صعودی واکنش نشان دهند. این ویژگی که در دوره شکل گیری کف سال 2018 نیز وجود داشت.

در مقابل، ما شاهد شکل گیری ساختار متضادی در تراکنش های به ارزش 1 میلیون دلار هستیم که حجم کل شرکت کنندگان بزرگ همچنان در حال کاهش است. این باز هم شباهتهایی را با پایینترین سطح سال 2018 نشان میدهد، جایی که حجم تراکنشهای شرکتهای بزرگتر در واقع بسیار کند بود و منتظر ماند تا روند صعودی به درستی پیش از تثبیت حجم انتقال ایجاد شود.

ما میتوانیم این مشاهدات را از طریق متریک فعالیت نسبی موجودیت های کوچک و بزرگ تأیید کنیم. این معیار، چولگی مثبت قابل مشاهده در حجم تراکنش های بیت کوین دلاری را در نظر میگیرد. در اینجا، ما یک نوسان ساز ساخته ایم که نسبت بین MA 7 روزه و MA 365 روزه میانه و میانگین حجم معاملات را مقایسه میکند.

یک بار دیگر، میتوانیم شباهت ساختاری بین فعالیتهای کوچک و بزرگ را در پایین سال ۲۰۱۸ برجسته کنیم. به دنبال تسلیم نهایی در عمل قیمت، فعالیت واحدهای کوچک افزایش یافت و به طور موثر انگیزه های صعودی 2019 و 2020 را در پیش گرفت که نشان دهنده هجوم معاملات کوچک و در نتیجه نشانه اولیه بازگشت تقاضا است.

پایان نامه فوق را می توان با تحلیل نسبت RVT میانه بیشتر مورد بررسی قرار داد. این معیار تعادل بین ارزش گذاری شبکه را که با سقف تحقق یافته مشخص میشود و حضور سطوح مشارکت خرده فروشی که با حجم انتقال میانه نشان داده میشود مقایسه میکند. این را میتوان تعداد تراکنشهای «وسط بسته» در نظر گرفت که معادل ارزشگذاری فعلی شبکه است.

افزایش در نسبت RVT میانه حاکی از اخراج مداوم حضور خرده فروشی تا رسیدن به تعادل است.

کاهش در نسبت RVT میانه به طور کلی نشان دهنده حضور فزاینده مشارکت خرده فروشی است.

یک نسبت RVT میانه پایدار زمانی رخ میدهد که مشارکت خرده فروشی و ارزش گذاری شبکه ثابت باشند، که نشان دهنده تعادل استفاده از شبکه است. این از لحاظ تاریخی با دوره های انتقالی در مقیاس کلان مرتبط بوده است.

پس از فروش که با فروپاشی LUNA-UST مشخص شد، حضور سرمایهگذاران خردهفروشی با سقف تحققیافته در تعادل بوده است، که نشان میدهد سم زدایی از سرمایهگذاران سوداگرانه و کم اعتقاد رخ داده است. با این حال، به نظر میرسد که جزء مدت زمان در مقایسه با اولویت سال 2019، از رژیم فعلی غایب است.

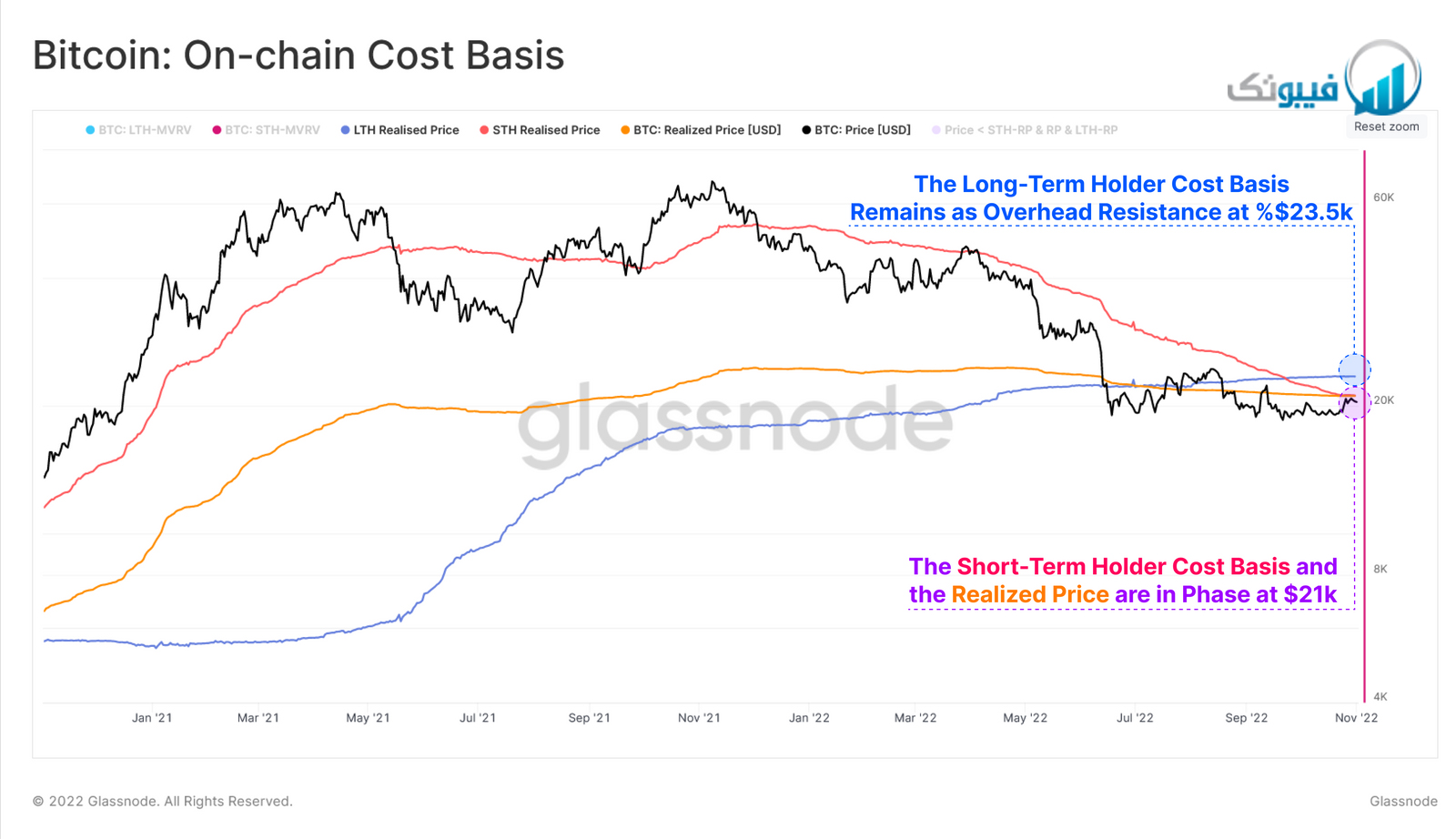

با نمایان شدن نشانه های اولیه تقاضا در سراسر شبکه، ارزیابی سطوح علاقه مندی بازار که ممکن است پیش رو باشد، عاقلانه است، به ویژه در جایی که سرمایه گذاران بلندمدت ممکن است به عنوان فروشنده درگیر باشند. به این ترتیب، میتوانیم مبنای هزینه زنجیرهای را برای دارندگان بلندمدت، دارندگان کوتاهمدت و بازار گستردهتر ارزیابی کنیم.

هر دو مبنای هزینه دارنده کوتاه مدت و قیمت محقق شده تقریباً در همان سطح 21.1 هزار دلار معامله میشوند که در حال حاضر بازار با آن رقابت دارد.

مبنای هزینه دارنده بلندمدت بالاتر است و با قیمت 23.5 هزار دلار معامله میشود و برای سرمایهگذارانی که نوسانات اخیر را پشت سر گذاشتهاند، اما در مورد ثبات در آینده مطمئن نیستند، مورد علاقه است.

کاهش قابلتوجه در مبنای هزینه دارندگان کوتاهمدت در هفتههای اخیر مشاهده میشود، که عمدتاً به دلیل حجم قابل توجهی از توزیع مجدد کوین است که در WoC 44 مورد بحث قرار گرفت. ارزش بازار، و نشان دهنده موقعیت فزاینده سودمند برای تازه واردان بازار است.

دومین مشاهدات کلیدی، خوشهبندی این سه مبنای هزینه زنجیرهای در چنین نزدیکی است. این نشاندهنده همگرایی مبتنی بر هزینه برای میانگین سرمایهگذار بیتکوین، صرف نظر از زمان نگهداری است، که باعث میشود گروه سرمایهگذار تا حدودی همگنتر باشد (به اصطلاح بازنشانی روانشناسی سرمایهگذار).

خلاصه و نتیجه گیری

گروه HODLer حساس به قیمت ثابت باقی میماند، زیرا کوین ها همچنان به خزانه های HODLer ها سرازیر میشوند و دارایی های آنها را به ATH های جدید سوق میدهند. ثروت متعلق به کلاس HODLer نیز به ATH ها رسیده است که به طور بالقوه نشان دهنده اوج قدرت HODLer است زیرا انگیزه برای تحقق سود شروع به رشد میکند.

از آنجایی که HODLers تلاش میکند تا قیمت پایین را حفظ کند، این دارندگان کوتاهمدت هستند که باید وارد عمل شوند و سرمایه ارگانیک را به سیستم تزریق کنند تا به تثبیت سطوح کلیدی کمک کنند. این امر با تغییر ساختاری در فعالیت ممپول و همچنین افزایش فعالیت از سوی نهادهای کوچک مشهود است، زیرا تقاضا برای تأیید تراکنش و استفاده از شبکه به آرامی، اما مطمئناً رشد میکند.

با وجود شرایط بی سابقه در بازارهای جهانی، عملکرد ساختاری قیمت بیتکوین مشابه چرخههای قبلی باقی میماند، زیرا قیمتها هم به سمت قیمت تمام شده بازار و هم بر مبنای هزینه نگهدارنده کوتاهمدت حرکت میکنند. واکنش به این سطوح کلیدی در هفتههای آتی ضروری خواهد بود، زیرا چرخش تایید شده این سطوح مقاومت نشاندهنده اولین بارقههای بهبود در مسیر طولانی و دشوار پیش رو است.

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!