در این گزارش تحلیل هفتگی آنچین، در هفته اول آذر ماه ۱۴۰۰ به بررسی بازار میپردازیم. در ادامه با تیم تحلیل فیبوتک همراه باشید.

قیمت بیت کوین در این هفته از بالاترین سطح 66281 دلار به پایین ترین سطح 55705 دلار سقوط کرد و روندی که قبلاً آرام و صعودی بود را تحت تأثیر قرار داد. در حالی که قیمت در زیر اوجهای جدید باقی میماند، سهامداران بیتکوین بهطور فعال در حال تطبیق با اطلاعات جدید بازار هستند.

این به عنوان تغییر اخیر توزیع کوین در بین دارندگان نشان داده شده است که احتمالاً بر واکنش کوتاه مدت بازار تأثیر خواهد گذاشت. خبرنامه این هفته تعادل را در تغییرات کلان و خرد در احساسات درون زنجیره ای و دارایی کوین به دنبال نوسانات قیمت این هفته ارزیابی میکند.

کاهش شدید قیمت، عواقب ناشی از سربار / عرضه بیسود مرتبط با آن، و رفتار مخارج دارندگان در پاسخ به نوسانات.

روند بازار “تصویر بزرگ” در حال بازی است، که هدف آن فراهم کردن زمینه ای در مورد وضعیت و ملاحظات رو به جلو است.

سرمایه گذاران کوتاه مدت (STH)، نقش فعال آنها در بازار این هفته و در مجموع.

ارزیابی حرکت، عرضه و هزینه

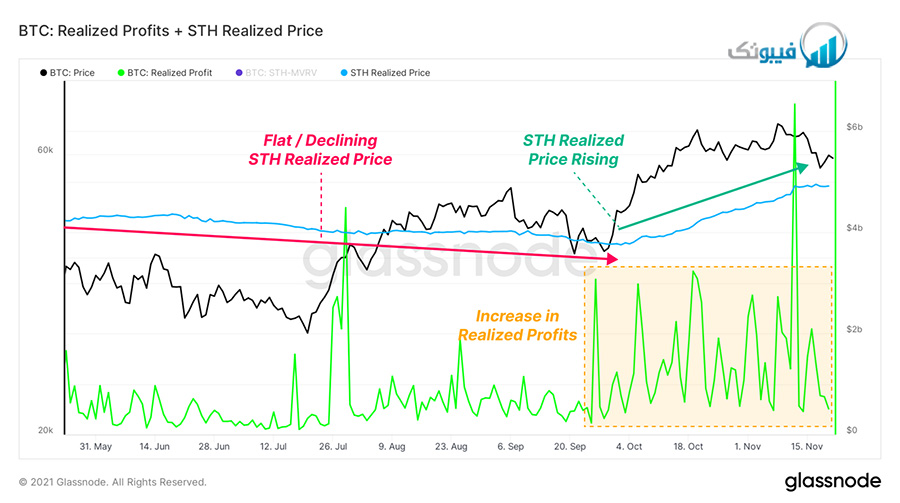

به طور کلی، افزایش سود در زنجیره در طول روندهای صعودی با رشد قیمت به بالاترین سطح جدید قابل انتظار است و برای هر بازار صعودی معمول است.

به این ترتیب، افزایش در سود تحقق یافته و سقف تحقق یافته به طور کلی نشان میدهد که:

افزایش تحقق سود تخمینی از فشار فروش است که باید با جریان فزاینده تقاضا جذب شود تا حرکت قیمتی به سمت بالا یا سمتی حفظ شود.

خریداران این کوین ها (یعنی دارندگان کوتاهمدت) مبنای هزینه بالایی دارند و آنها را نسبت به حرکتهای کوتاهمدت قیمت حساستر میکند.

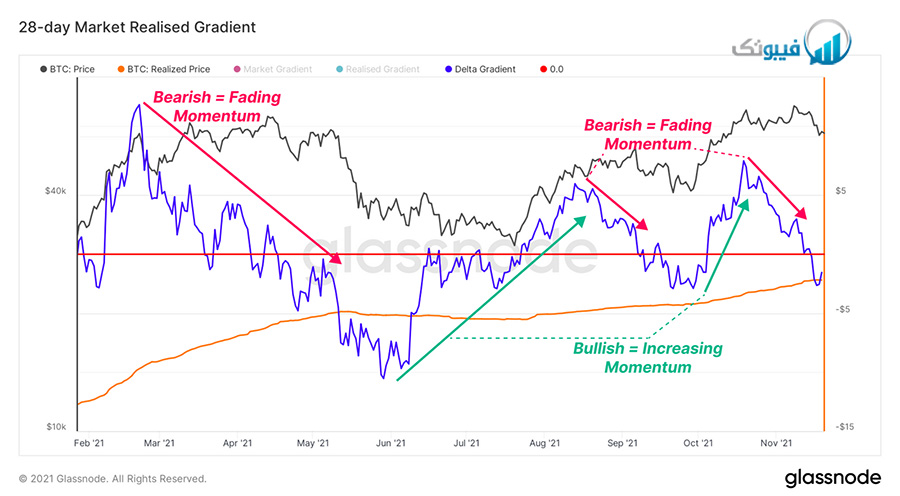

ترکیبی از این عوامل میتواند باعث توقف حرکت بازار و ایجاد یک تاپ محلی شود. یکی از ابزارها برای شناسایی این تغییر در حرکت، گرادیان 28 روزه واقعی است. این معیار اخیراً بهعنوان یک پیشتنظیم در Workbench منتشر شد و تغییر نسبی حرکت بین ارزش سوداگرانه (قیمت) و جریانهای واقعی سرمایه ارگانیک (قیمت واقعی) را اندازهگیری میکند. تفسیر نمودار به شرح زیر است:

گرادیان دلتا مثبت: روند صعودی برای دوره زمانی در نظر گرفته شده است.

گرادیان دلتا منفی: روند نزولی در بازه زمانی در نظر گرفته شده است.

افزایش شیب دلتا: مومنتوم به سمت بالا میرود زیرا جریان سرمایه میتواند قیمت را پشتیبانی کند (ادامه روند).

کاهش شیب دلتا: مومنتوم رو به کاهش است زیرا جریان سرمایه نمیتواند قیمت را پشتیبانی کند (واگرایی نزولی).

قبل از کاهش قیمت در این هفته، گرادیان واقعی بازار 28 روزه، حرکت محو شدن با قیمت جانبی را نشان داد. همین امضا قبل از افت شدید قیمت در ماه می و رد اولیه از 50 هزار دلار در سپتامبر رخ داد. از آنجایی که قیمت به بالاترین حد خود رسید، حرکت پشت سر هم کاهش یافت و یک واگرایی نزولی ایجاد کرد.

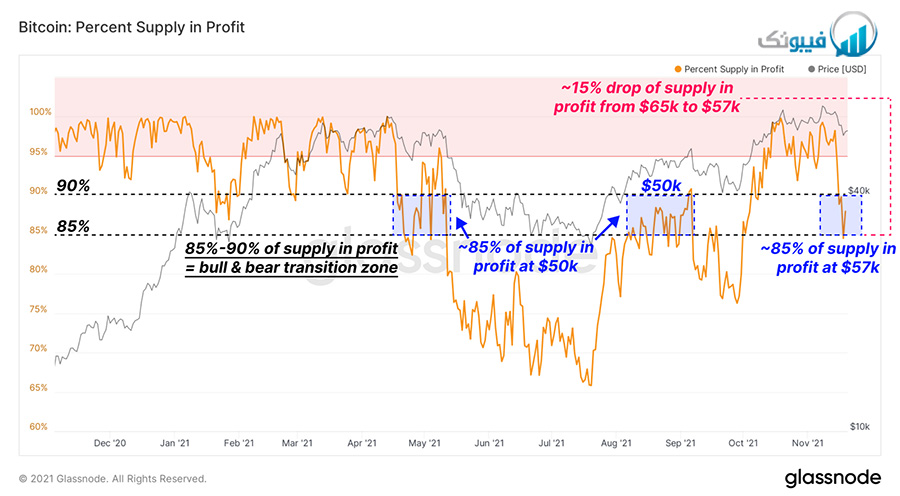

با توجه به فروش بازار، معیار درصد عرضه در سود، میتواند بینشی در مورد مبنای سودآوری و هزینه شرکتکنندگان در بازار و عرضه کوین ارائه دهد. که شامل:

15 درصد از عرضه بیت کوین دارای هزینه های زنجیره ای بیش از 57 هزار دلار است.

این یک توزیع نسبتاً سنگین در بین دارندگان بیت کوین است که میتوان با مقایسه دوره های قبلی که در آن درصد عرضه در سود 85 تا 90 درصد بود، شناسایی کرد.

قیمت در حال حاضر در منطقه انتقال گاو/خرس بین 85 تا 90 درصد قرار دارد.

UTXO توزیع قیمت واقعی (URPD) نشان میدهد که مجموعه فعلی UTXO های بیت کوین با چه قیمت هایی ایجاد شده اند، یعنی هر نوار، مقدار BTC موجود را نشان میدهد که آخرین بار در آن سطل قیمت مشخص شده جابجا شده است. خوشههای مختلفی از کوین ها از سطوح کلیدی در سراسر سال 2021 وجود دارد که بزرگترین آنها 1.9 میلیون بیت کوین بین 60 تا 68 هزار دلار است.

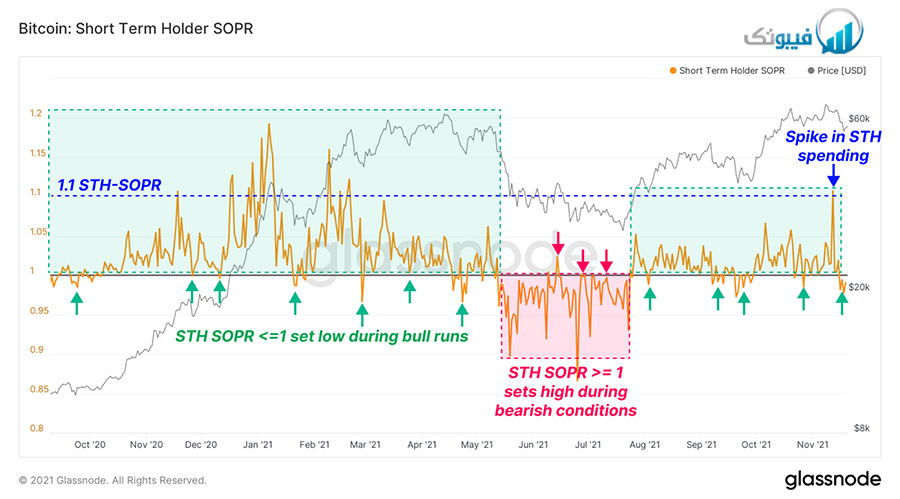

هولدر های کوتاه مدت (STH) به دلیل ترکیبی از داشتن یک مبنای هزینه نسبی بالاتر، ترجیح زمانی بالاتر، و به طور بالقوه درجه کمتری از محکومیت در دارایی، بیشتر به اقدامات قیمت پاسخ میدهند. اقدام قیمت این هفته نیز از این قاعده مستثنی نبود، زیرا STH ها در تعیین حداکثرها و پایین ترین قیمت ها نقش داشتند:

STH-SOPR به 1.1 نزدیک به بالاترین حد هفته رسید، یک ارزش تاریخی بالا و ارزشی که با مقادیر زیادی سود مرتبط است.

STH-SOPR نزدیک به کف هفته به زیر 1 سقوط کرد، ارزشی که از لحاظ تاریخی قیمت را در طول دوره های صعودی افزایش داده است زیرا بر اساس هزینه STH ها آزمایش میشود و خریداران برتر تسلیم میشوند.

باقی ماندن STH-SOPR زیر 1 برای مدت زمان طولانی، سیگنالی برای فعالان بازار خواهد بود که احتیاط کنند و احتمال نزولی طولانی مدت را افزایش دهند.

مقادیر STH-SOPR در مقیاس کلان در مقایسه با قیمت اولیه سال 2021 نسبتاً ثابت باقی میماند، که احتمالاً نشان دهنده این است که بازار هنوز بیش از حد از کسب سود اشباع نشده است. این یک مشاهده میان مدت سازنده تر است.

ما ثابت کردهایم که قیمت کاهش یافته است و STHها با کسب سودهای بزرگ در اوجها و خرج کردن در زمان شکست حتی نزدیک به پایینترین سطح، فعالانه در هر دو طرف اقدام شرکت کردند.

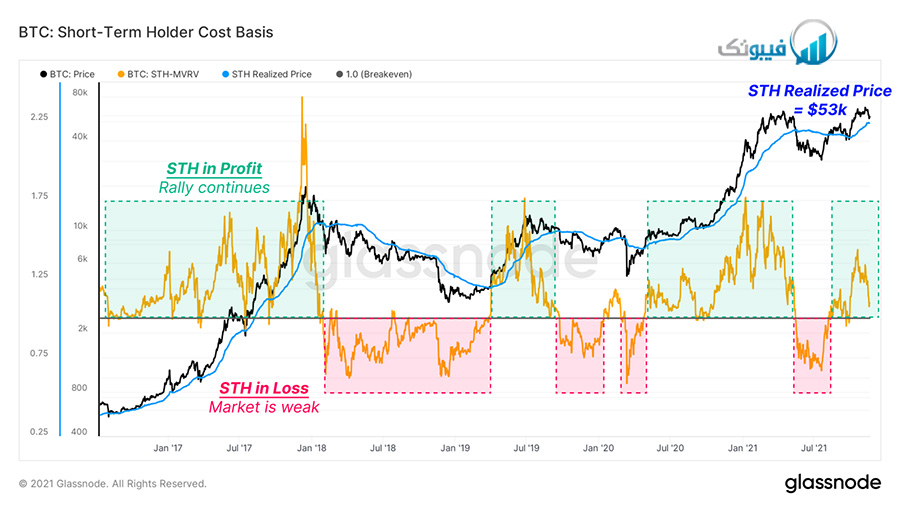

اکنون به عملکرد STH از طریق نسبت STH MVRV و STH Realized Price نگاه خواهیم کرد. مشابه STH SOPR، این معیارها از لحاظ تاریخی ابزار سیگنال بالایی برای سنجش شرایط و احساسات بازار با ردیابی قیمت در مقابل هزینه STH ها بوده اند. استفاده از این معیارها اطلاعات زیر را ارائه میدهد:

مقادیر STH MVRV = 1 نشان دهنده یک خط رشد/ خرس معمولی در ماسه است. این نشان میدهد که قیمت به مبنای هزینه زنجیره ای STH بازگشته است، و آنها معمولاً قصد دارند از این سطح در بازارهای صعودی دفاع کنند. برعکس، در یک بازار نزولی، STH ها معمولاً سکه ها را با قیمت سرسام آور آنها تخلیه میکنند و مقاومت ایجاد میکنند.

قیمت واقعی STH در حال حاضر 53 هزار دلار است، که نشان میدهد هر حرکت نزدیک به آن سطح احتمالاً میدان نبردی برای برقراری مجدد سلطه گاو خواهد بود، در صورتی که قیمت برای یک مرحله دیگر کاهش یابد. اگر 53 هزار دلار از دست برود، نشان دهنده نیاز بالقوه به احتیاط است، زیرا احتمال افزایش فروش در بازار “بالا سنگین” وجود دارد.

باندهای سن حجم مصرف شده، سن کوین هایی را که در هر روز معین بر جریانهای زنجیرهای غالب هستند، شناسایی میکنند. این میتواند به تحلیلگران کمک کند تا تعیین کنند دارندگان بلندمدت (یعنی کسانی که بیشترین اعتقاد را دارند) چه زمانی و کجا بیت کوین خود را خرج میکنند. در حالی که این ابزار لزوماً دقتی را برای یافتن بالا و پایین در قیمت ارائه نمیدهد، نشان میدهد که فرآیند کسب سود یا انباشت چه زمانی آغاز میشود. همچنین میتوان از آن برای ردیابی احساسات گروه های مختلف سرمایه گذاران استفاده کرد.

با اواخر سال 2020 / اوایل سال 2021 به عنوان یک مطالعه موردی، خرج مداوم کوین های با قدمت بیش از 1 ماه (> 5٪ از حجم روزانه زنجیره BTC) از نوامبر 2020 آغاز شد و در آپریل تا می 2021 به پایان رسید. از زمانی که قیمت بیت کوین به 30 هزار دلار رسیده است. یک SVAB در ماه آگوست به 40 هزار دلار و دیگری بالاتر از 60 هزار دلار در اکتبر بود.

از آن زمان، مقادیر SVAB به 2.5 درصد از حجم روزانه بازگشته است، که نشان میدهد کوین های قدیمیتر بهطور فزایندهای غیرفعال هستند، بهویژه با کاهش قیمتها. این به طور منطقی میتواند به عنوان دارندگان بلندمدت تعبیر شود که هزینه های خود را کاهش میدهند، و بنابراین به احتمال زیاد به موقعیت ها اضافه میکنند، نه خروج از آنها.

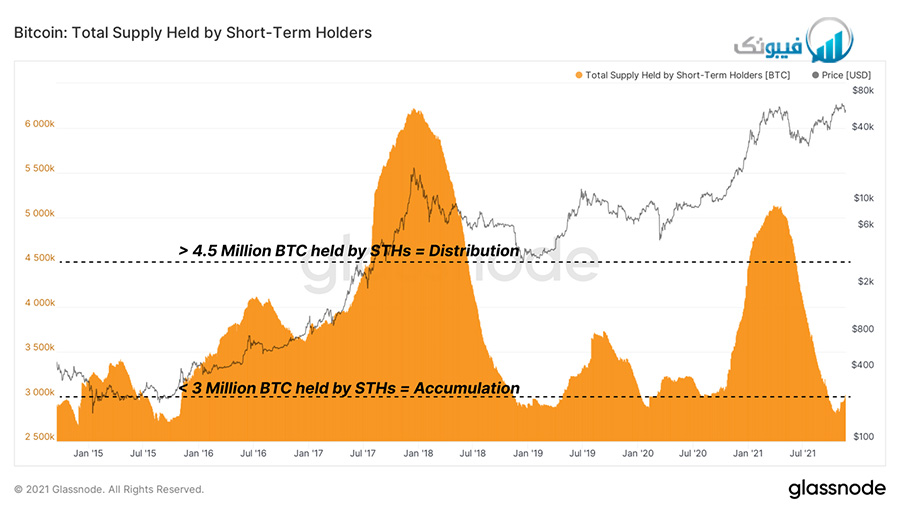

این روند هولدر های بلندمدت (LTH) HODLing نیز در پویایی عرضه قابل مشاهده است. کل عرضه نگهداری شده توسط STH ها تنها در سه مورد میتواند افزایش یابد:

هنگامی که کوین های جدید استخراج میشوند (که روز کوین آنها صفر است)،

هنگامی که کوین ها از صرافی ها خارج میشوند، یا

وقتی LTH ها دارایی های خود را خرج میکنند.

نمودار زیر نشان میدهد که کل عرضه STH در پایینترین حد خود در چند سال اخیر است (<3 میلیون BTC)، که به این معنی است که عرضه LTH در بالاترین حد خود در چند سال اخیر قرار دارد. عرضه کم STH در پایان بازارهای نزولی و در بازارهای صعودی اولیه، معمولاً پس از دوره های طولانی انباشت، معمول است. مشاهده عرضه STH در این پایین در حالی که قیمت آن نزدیک به ATH است، یک مورد نسبتاً منحصر به فرد است.

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!