امروز در این مقاله آموزشی به وستینگ در ارز دیجیتال میپردازیم. با تیک فیبوتک همراه باشید.

اگر در فضای ارز دیجیتال هستید و به توکنومیک یک پروژه نگاه میکنید یا روی یک ارز دیجیتال تازه راهاندازی شده سرمایهگذاری کردهاید، احتمالاً اصطلاح توزیع برنامه ریزی شده توکن یا «وستینگ» را دیده باشید.

معمولاً برای نشان دادن مزایای طرح بازنشستگی یا برنامههای بازنشستگی استفاده میشود، «وستینگ» برای انتقال حق قانونی پرداخت، دارایی یا مزایا فعلی یا آتی، معمولاً از سوی کارفرما استفاده میشود. اما برای کسانی که با امور مالی سنتی آشنا هستند، “وستینگ” معنای کمی متفاوت در فضای ارزهای دیجیتال دارد.

به عبارت سادهتر، واگذاری رمزارز نحوه انتشار توکنها در گردش را توضیح میدهد و مجموعه کاملی از زبان های بومی مرتبط با این اصطلاح وجود دارد که میتواند برای سرمایه گذاران جدید و با تجربه به طور یکسان گیج کننده باشد.

بیایید در سال ۲۰۲۲ و بعد از آن همه چیزهایی را که باید در مورد واگذاری ارزهای دیجیتال بدانید، بررسی کنیم.

برنامه های وستینگ ( توزیع برنامه ریزی شده توکن) چیست؟

عرضه بیشتر ارزهای دیجیتال و توکنهای جدید به طور کلی تحتتاثیر به اصطلاح «برنامههای واگذاری» است – یعنی برنامهای که توسط آن توکنهای ایجاد شده قبلی در گردش آزاد میشوند. در بیشتر موارد، تنها کسری از حداکثر عرضه توکن های ممکن در یک زمان معین در گردش است. بقیه معمولاً به دلیل دیگری پوشیده یا قفل هستند.

دو گروه اصلی معمولاً مشمول برنامههای واگذاری میشوند. سرمایه گذاران اولیه و اعضای تیم سرمایه گذاران ممکن است به یکی از چندین گروه تقسیم شوند که هر کدام ممکن است در معرض دوره انحصاری متفاوتی باشند.

رایجترین سطوح سرمایهگذار در فروش توکن عموماً شامل (از اولین شرکتکنندگان تا آخرین شرکتکنندگان): پیشتولید، بذر، فروش خصوصی، پیشفروش و فروش عمومی (مانند ICO، IEO یا IDO). شرکتکنندگان اولیه معمولاً با قیمت مناسبتری وارد میشوند، اما مشمول یک برنامه زمانبندی سختگیرانهتر هستند.

این توسط نمایه تخصیص سولانا (SOL) نشان داده میشود – که 15.9٪ از عرضه اولیه را با نرخ 0.04 دلار به ازای هر SOL به سرمایه گذاران اولیه فروخت، در حالی که شرکت کنندگان فروش عمومی 1.6٪ از عرضه را با 0.22 دلار در هر SOL خریداری کردند. اگرچه شرکتکنندگان بذر SOL خود را ارزانتر دریافت کردند، اما آنها نیز مشمول یک دوره صخرهای 9 ماهه بودند.

غیرمعمول نیست که پروژه ها برنامه زمانبندی واگذاری خود را تغییر دهند. قراردادهای فروش توکن معمولاً برای این موضوع مفاد دارند، اما به ندرت مورد استقبال سرمایه گذاران اولیه قرار میگیرد. از سوی دیگر، اعضای تیم و مشاوران معمولاً مانند سرمایهگذاران برای توکنهای خود پولی نمیپردازند، بلکه در عوض وستینگ رایگانی دریافت میکنند که مشمول واگذاری است. در بیشتر موارد، برنامه واگذاری تیم دارای طولانیترین و سختترین شرایط واگذاری است – با دوره واگذاری یک تا پنج ساله معمول.

این تضمین میکند که تیم با انگیزه باقی میماند تا پلتفرم یا محصول مرتبط را در پشت توکنهای اختصاصی خود حفظ کند و در عین حال از فشار بیرویه فروش اعضای تیم که پاداشهای خود را نقد میکنند، جلوگیری میکند.

Token Unlocks چیست؟

برنامههای وستینگ عموماً دقیقاً زمان ورود توکنهای جدید را توصیف میکنند – معمولاً نسبت به رویداد تولید توکن (TGE)، برای مثال هر سه ماه بعد از TGE.

هنگامی که یک برنامه بازگشایی دارای چندین دور باشد، هر دور به عنوان یک “ترانشه” شناخته میشود. به عنوان مثال، اگر کاربر انتظار داشته باشد که هر ماه 1000 توکن دریافت کند، برای 12 ماه پس از TGE، هر دسته 1000 توکن به عنوان یک ترانشه شناخته میشود.

این قفلها ممکن است پس از یک دوره سخت شروع شوند، که تاخیری قبل از شروع برنامه اختصاصی است. در موارد دیگر، توکن ها به صورت خطی باز میشوند – این معمولاً به این معنی است که کسرها را میتوان به نسبت زمان سپری شده ادعا کرد. در این حالت، یک شرکتکننده مشمول یک برنامه اختصاصی 10 ماهه خطی میتواند 5 درصد از توکنهای خود را زمانی که 5 درصد از زمان سپری شده است، یا 20 درصد زمانی که 20 درصد از زمان سپری شده است و غیره مطالبه کند.

اغلب اوقات، بازکردن توکنهای تیمی و/یا مشاور ممکن است به پروژه برای دستیابی به اهداف خاص یا نقاط عطف نقشه راه، مانند فهرست کردن در یک صرافی متمرکز معتبر (CEX) یا حضور تعداد معینی از کاربران وابسته باشد. اگر این موارد رعایت نشود، توکن ها باز نمیشوند.

توکن های وستینگ چیست؟

تا زمانی که توکنها آزاد یا برای ادعا در دسترس قرار نگیرند، «وستینگ» در نظر گرفته میشوند. اینها توکن هایی هستند که در نهایت وارد گردش میشوند، اما همچنان مشمول یک برنامه زمان بندی هستند. در بسیاری از موارد، بخش بزرگی از کل عرضه را میتوان در نظر گرفت. هنگامی که این توکنها برای استفاده باز میشوند، به عنوان «اختلاف دادهشده» در نظر گرفته میشوند.

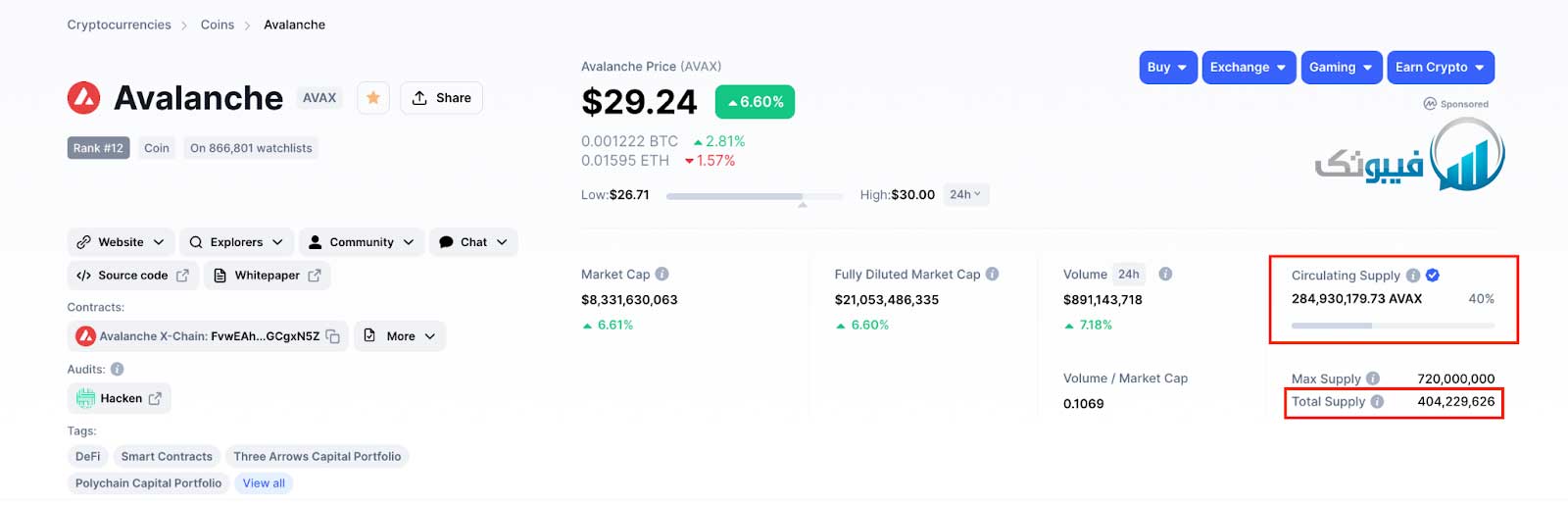

به عنوان مثال، با نگاهی به صفحه کوین آوالانچ (AVAX) CoinMarketCap، میبینیم که عرضه در گردش و عرضه کل 119,299,447 کوین AVAX تفاوت دارند. در زمان عرضه، در مجموع 360 میلیون کوین آواکس ضرب شد و از طریق فروش خصوصی و عمومی فروخته شد.

برنامه تشویقی فروش بذر آوالانچ، فروش خصوصی، گزینه فروش عمومی A1 و A2، برنامه مشوق شبکه آزمایشی دارای دوره های واگذاری بیش از یک سال تا 18 ماه بود. در همین حال، شرکای استراتژیک، ایردراپ و توکنهای تیم دورههای واگذاری چهار ساله داشتند. تخصیص توکن بنیاد Avalanche دارای طولانی ترین دوره 10 سال است. همانطور که این توکن ها واگذار میشوند، وارد عرضه در گردش میشوند.

چرا پروژه ها دارای برنامه زمانبندی (Vesting) هستند؟

امروزه، اکثریت قریب به اتفاق ارزهای دیجیتال و توکنهای جدید دارای برنامههای اختصاصی مرتبط با آنها هستند. این شامل اکثر پروژههایی میشود که بودجه خصوصی دارند (یعنی بدون فروش بذر/خصوصی/عمومی).

وستینگ به اطمینان از رشد پیوسته عرضه در طول زمان کمک میکند، در حالت ایدهآل مطابق با افزایش تقاضا، و به تضمین رشد پایدار در ارزش کمک میکند. این امر با اطمینان از اینکه سرمایهگذاران اولیه، اعضای تیم و مشاوران نمیتوانند توکنهای خود را بههیچوجه رها کنند، به دست میآید و به طور بالقوه بر دوام طولانیمدت پروژه تأثیر میگذارد.

با کنترل نرخ رشد عرضه در گردش، پروژه ها میتوانند اطمینان حاصل کنند که ارزش بازار (MCAP یا ارزش بازار) مطابق با مطلوبیت و پذیرش آن رشد میکند. با این حال، باید توجه داشت که تعداد کمی از پروژهها از برنامههای واگذاری برای ایجاد یک عرضه مصنوعی کم گردش و افزایش ارزشگذاری پروژه استفاده میکنند. این پروژه ها اغلب تورم بسیار بالایی دارند که عموماً بر سرمایه گذاران بعدی تأثیر میگذارد.

چگونه وستینگ توکن بر عرضه توکن تأثیر میگذارد؟

به طور خلاصه، وستینگ توکن منجر به افزایش عرضه در گردش یک توکن میشود (که در آن عرضه در گردش تمام توکنهایی است که در حال حاضر در بازار هستند که میتوانند بدون محدودیت جابجا شوند، فروخته شوند، معامله شوند، استفاده شوند).

با این اوصاف، سرمایه گذاری توکن نباید با تورم رمزی اشتباه گرفته شود – فرآیندی که شاهد افزایش عرضه کل یک توکن همراه با افزایش عرضه در گردش است. واگذاری توکن فقط عرضه در گردش را تغییر میدهد.

در بسیاری از موارد، تنها بخش کوچکی از حداکثر منبع برای گردش در TGE باز میشود. در برخی موارد، عرضه اولیه میتواند کمتر از 1% از کل عرضه باشد، به این معنی که تخصیص توکن میتواند منجر به افزایش چشمگیر عرضه توکن در طول دوره واگذاری شود.

همانطور که ممکن است انتظار داشته باشید، زمانی که افزایش عرضه با افزایش تقاضا مواجه نشود، این میتواند منجر به کاهش ارزش توکن شود.

چگونه منبع در گردش را محاسبه میکنید؟

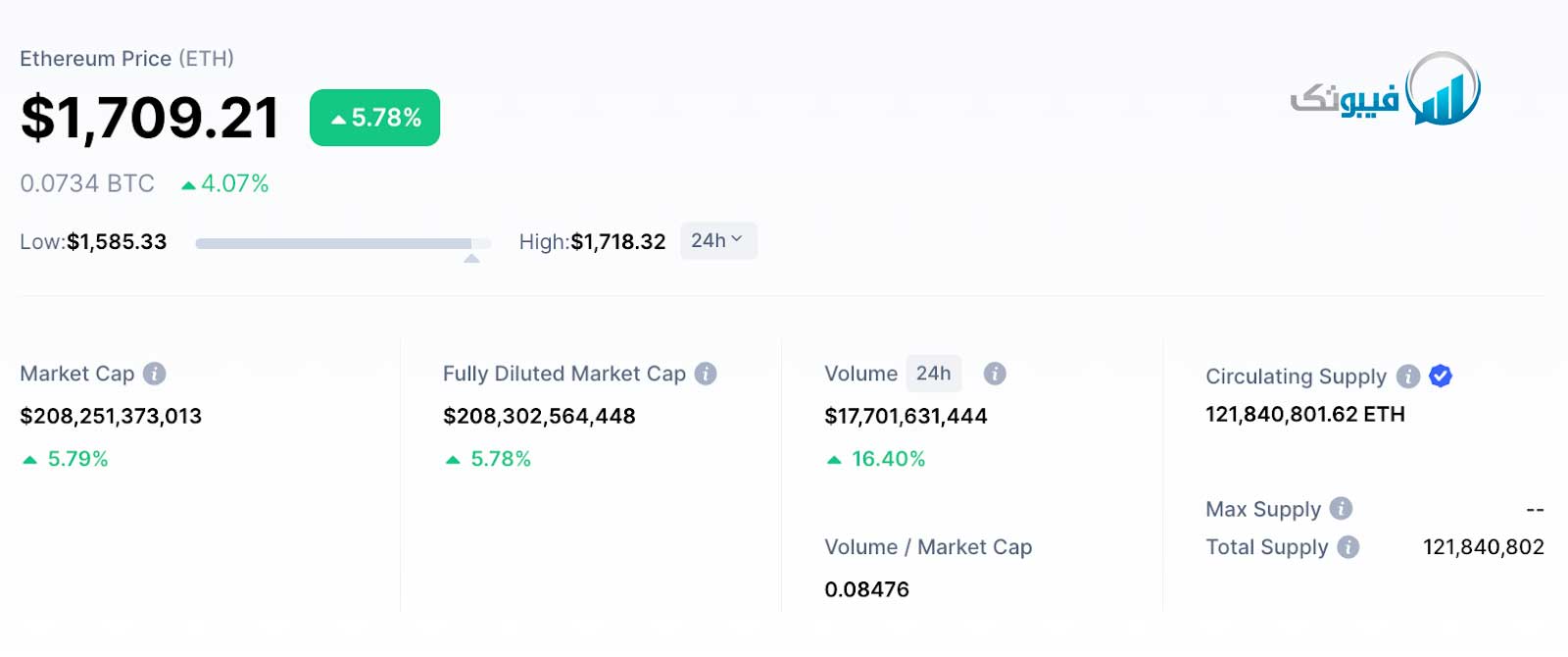

عرضه در گردش یکی از مهمترین معیارهای مربوط به یک ارز دیجیتال است، زیرا در بسیاری از موارد میتواند به شما کمک کند تا تصمیم بگیرید که آیا یک کوین بیش از حد ارزش گذاری شده است یا کمتر از ارزش آن (نسبت به ارزش بازار آن).

متأسفانه، محاسبه عرضه در گردش یک ارز دیجیتال همیشه ساده نیست – زیرا نیاز به دانش کامل توکنومیک یک پروژه دارد. در CoinMarketCap، ما با تیم پشت اکثر ارزهای رمزپایه که ردیابی میکنیم، ارتباط برقرار میکنیم تا از طریق فرآیند فهرستبندی، عرضه در گردش را ایجاد کنیم. در صورت شناخت و تایید، این رقم در صفحه جزئیات کوین مربوطه نمایش داده میشود.

در اکثریت قریب به اتفاق موارد، ارزهای دیجیتال را میتوان تورم زا در نظر گرفت زیرا عرضه در گردش آنها در طول زمان افزایش می یابد. تعداد بسیار کمتری کاهش تورم است، به این معنی که عرضه در گردش آنها با گذشت زمان کاهش می یابد – بیشتر به دلیل سوزاندن توکن ها به یک یا چند دلیل.

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!