در این مقاله آموزشی ما به تفاوت بین APR و APY میپردازیم. با تیم فیبوتک همراه باشید.

APR (نرخ درصد سالانه) چیست؟

نرخ درصدی سالانه راهی برای بیان نرخ سالانه ای است که از یک وام دریافت می شود یا از بازگشت سرمایه به دست می آید. اغلب، از آن برای وام، کارت های اعتباری، وام مسکن و سرمایه گذاری استفاده می شود. با استفاده از یک مثال ساده، اگر حساب بانکی 10000 دلاری جان دارای سود سالانه 15 درصدی در آپریل باشد، پس از یک سال، 1500 دلار سود دریافت خواهد کرد.

APY (بازده درصدی سالانه) چیست؟

APY بسیار شبیه به APR است، با این تفاوت که اثرات مرکب را در نظر می گیرد. به عبارت ساده تر، مرکب کردن (compounding) چیزی است که زمانی اتفاق می افتد که شما سود بهره قبلی را به دست آورید. اگر بانک جان سود را در ماه بپردازد، کل سود پرداختی در طول سال متفاوت خواهد بود.

درک بهره مرکب و نرخ بهره

جان به جای دریافت 1500 دلار در پایان سال، هر ماه مقداری سود دریافت می کند. با فرض اینکه او سود کسب شده را برداشت نکند، حساب بانکی او هر ماه اندکی رشد خواهد کرد. در همان زمان، سود ماه به ماه بر روی آن موجودی بزرگتر محاسبه می شود. در نتیجه، پرداخت سود هر بار کمی بزرگتر می شود. به این روند سود مرکب میگویند.

APR در مقابل APY

به یاد دارید در مثال اول، حساب بانکی جان 15% APR می دهد؟ حال، فرض کنید که نرخ بهره اسمی – یعنی نرخ پایه که شامل مرکب نمی شود – نیز 15 درصد باشد. با نرخ بهره اسمی 15% و با افزودن اثر بهره که مرکب میشود، جان اکنون 1607.55 دلار سود در طول سال به دست میآورد که APY موثر را 16.075% میکند. این اثر به ویژه در دوره های بزرگتر بزرگ می شود. اگر جان حساب خود را به مدت سه سال قفل کند، 5639.44 دلار سود مرکب و فقط 2479 دلار بدون آن سود خواهد داشت.

آیا APR و APY یکسان هستند؟

به بیان ساده: نه، نیستند.

APR معیار ساده تری است. یک نرخ ثابت سالانه را نشان می دهد. APR اغلب به عنوان مقدار سود وام های شخصی یا بدهی کارت اعتباری نشان داده می شود. APY نرخ های سالانه را نیز نشان می دهد، اما همچنین شامل اثرات مرکب است. APY بسته به تعداد دفعات انجام ترکیب، بالا یا پایین خواهد رفت. بسامد ترکیب را دوره مرکب نیز می گویند.

در مورد جان، پرداخت سود هفتگی منجر به APY بالاتری می شود، در حالی که پرداخت های سه ماهه آن را کاهش می دهد.

چگونه APR را محاسبه کنیم؟

APR معمولاً داده شده است، اما می توان آن را با استفاده از بهره در هر دوره ترکیبی نیز محاسبه کرد. توجه داشته باشید که تعداد دوره ها در یک سال نیز می تواند کمتر از 1 باشد، در موارد نادر سود کمتر از یک بار در سال پرداخت می شود. فرمول محاسبه APR به شرح زیر است:

APR = (نرخ بهره در هر دوره ترکیبی * تعداد دوره ها در یک سال)

چگونه APY را محاسبه کنیم؟

APY مطابق فرمول زیر محاسبه می شود. در محاسبه، به دوره های مرکب توجه کنید، به جای استفاده از نرخ استاندارد سالانه، باید نرخ بهره در هر دوره (مثلاً هفته یا ماه) را محاسبه کنید.

APY = (1 + نرخ بهره اسمی / تعداد دوره ترکیب در سال)ˆتعداد دوره ها – 1

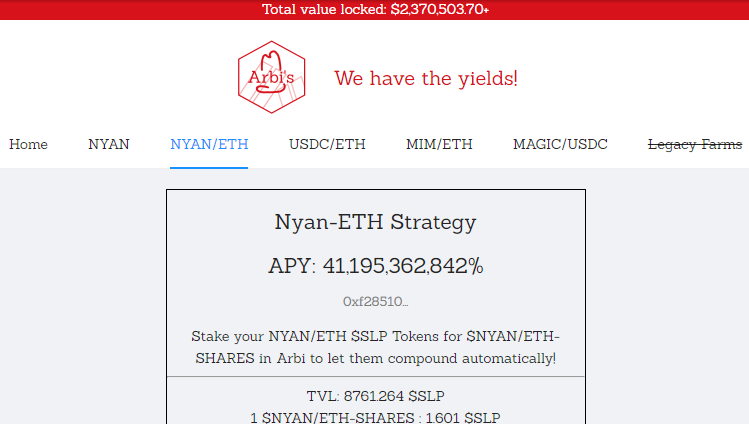

هنگامی که به مناطق کمتر مسافرت شده سرزمین رمزنگاری شیرجه میزنید، میتوانید APYهای مضحک را پیدا کنید، به قیمت ریسک بسیار بالاتر. اسکرین شات زیر مربوط به یک فارم محصول در Arbitron است. نویسنده این مقاله در اوج بازار صعودی در این استراتژی شرکت کرد، زمانی که 41 میلیون درصد در APY ایجاد کرد (بله، شما آن را درست خواندید). فهمیدن اینکه این بازده ها پایدار نیستند نیازی به یک نابغه نیست و به سرعت پایین آمدند.

با این وجود، نویسنده مبلغ سهام خود را در 36 ساعت دو برابر کرد. باز هم، این مزارع APY بسیار بالا بسیار خطرناک هستند و نباید بدون توجه به ریسک در آنها شرکت کرد.

کدام بهتر است – APR یا APY؟

یک زمان و مکان برای همه چیز وجود دارد. این در مورد بحث APR در مقابل APY نیز صادق است. در برخی موارد، APR معیار مرتبطتر است، در حالی که موقعیتهای دیگر به APY نیاز دارند. این بیشتر به این بستگی دارد که آیا شما وام گیرنده یا وام دهنده هستید.

دیدگاه وام گیرنده

به عنوان یک وام گیرنده، شما در حال پرداخت موجودی هستید. چه در حال پرداخت وام شخصی یا بدهی کارت اعتباری باشید، هیچ اثر ترکیبی برای افزایش کل هزینه وام وجود ندارد. و APR منطقی تر است. همین امر در مورد وام های کریپتو نیز صادق است، جایی که شما در حال پرداخت یک بدهی هستید.

دیدگاه وام دهنده

در شرایطی که پول خود را قرض میدهید (پس انداز میکنید)، اثرات ترکیبی رخ میدهد، زیرا بهره نیز نسبت به سود قبلی پرداخت میشود. در این مواقع، دانستن نرخ APY عالی است، زیرا بینش دقیق تری از بازده کل سرمایه به شما می دهد.

نتیجه

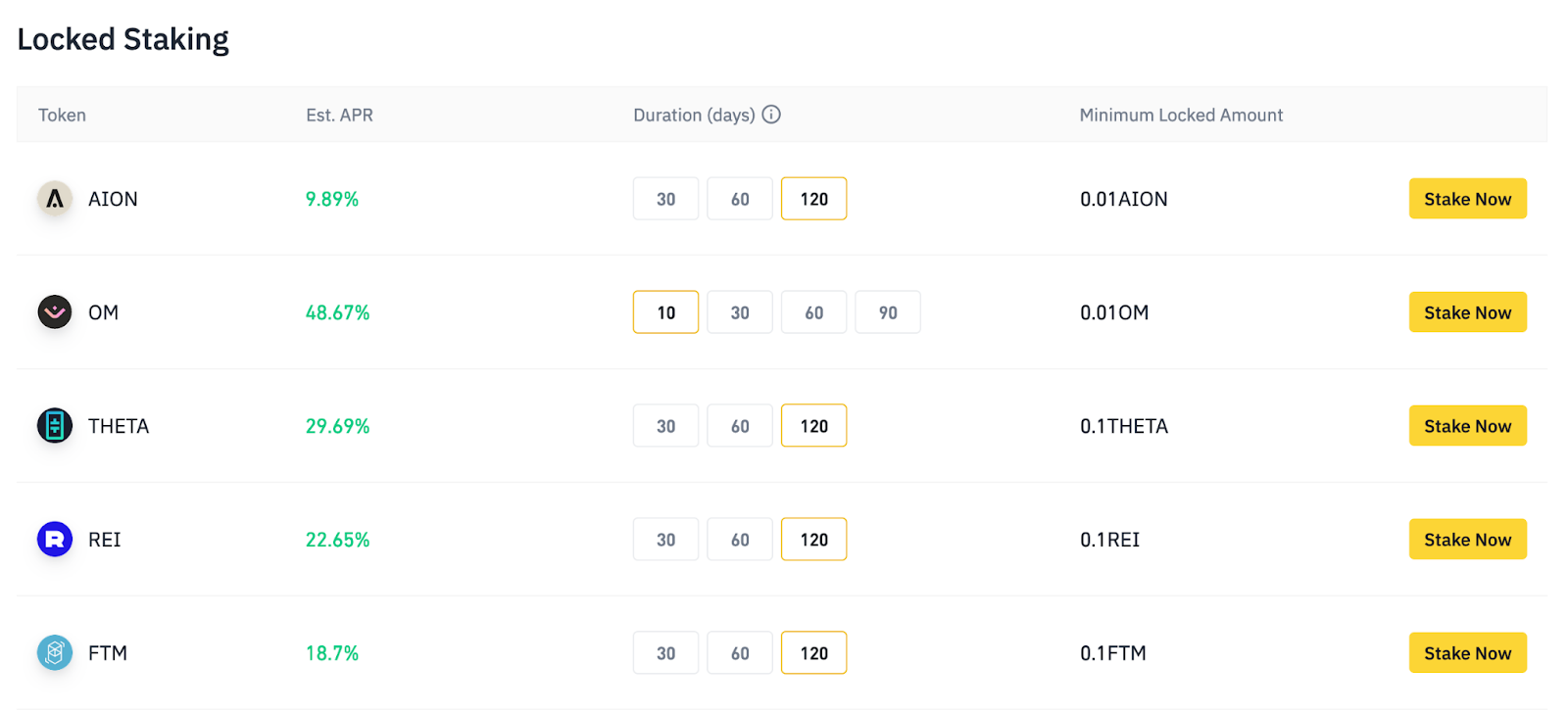

هنگام مقایسه بازده های مختلف، مقایسه عینی آنها مهم است. یک پروتکل ممکن است بازده را در APR ارائه دهد، در حالی که پروتکل دیگر APY را به شما می گوید.

بسیاری از فارم دارای سود، دارای نرخ های بالای APY هستند که به پاداش های درصدی ایجاد شده در یک آلت کوین اشاره می کند، نه ارزش واقعی واقعی این پاداش ها. این یک عامل بسیار مهم است، زیرا قیمتهای کریپتو میتواند نوسان داشته باشد و ارزش پاداشها میتواند به طور قابل توجهی نوسان کند. این می تواند به طور قابل توجهی بازده واقعی شما را تقویت یا مختل کند.

یکی از کارهایی که میتوانید انجام دهید این است که تمام نرخهای APR را به APY تبدیل کنید تا بتوانید هر محصول را به طور عینی مقایسه کنید و نرخهای صحیح APY را برای ریسک توکنی که با آن پرداخت میشود، مشخص کنید.

آخرین عاملی که باید در نظر گرفت ریسک طرف مقابل است. بازدهی بالاتر از متوسط اغلب برای جبران ریسک بالاتر از متوسط پرداخت می شود. بسیار مهم است که پروتکلهای رمزنگاری مختلف را مرور کنید و قبل از ورود به آن تحقیقات خود را انجام دهید.

آیا این مقاله مفید بود؟

از ۱ تا ۵ چه امتیازی میدهید؟

میانگین امتیاز از رای

اولین نفر باشید که رای میدهد!